-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司事件点评报告:业绩增长超预期,BD项目有望贡献新动力

公司事件点评报告:业绩增长超预期,BD项目有望贡献新动力

-

下载次数:

786 次

-

发布机构:

华鑫证券有限责任公司

-

发布日期:

2024-04-11

-

页数:

5页

济川药业(600566)

事件

济川药业股份发布公告:2023年度,公司实现营业收入96.55亿元,同比增长7.32%;归属于母公司所有者的净利润28.23亿元,同比增长30.04%;实现归属于母公司所有者的扣除非经常性损益的净利润26.92亿元,同比增长32.72%。

投资要点

核心品种持续发力

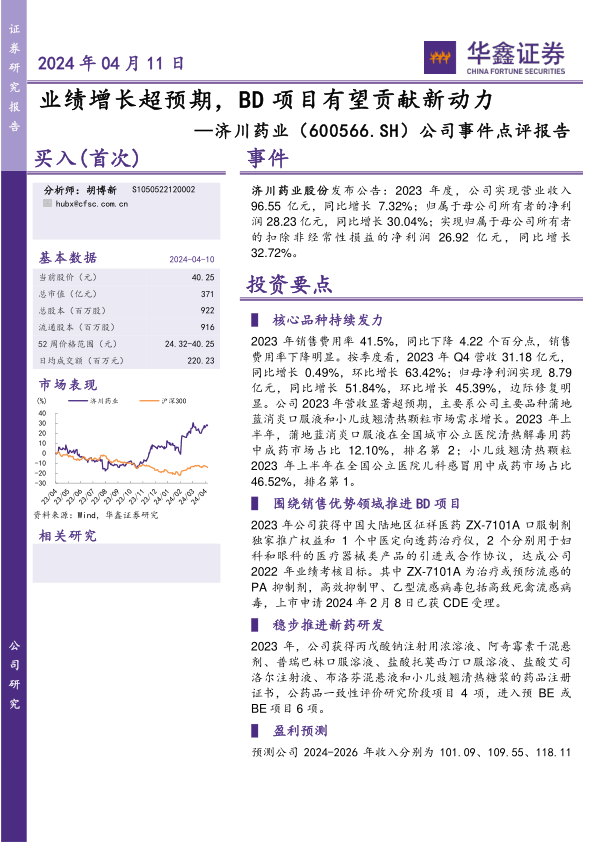

2023年销售费用率41.5%,同比下降4.22个百分点,销售费用率下降明显。按季度看,2023年Q4营收31.18亿元,同比增长0.49%,环比增长63.42%;归母净利润实现8.79亿元,同比增长51.84%,环比增长45.39%,边际修复明显。公司2023年营收显著超预期,主要系公司主要品种蒲地蓝消炎口服液和小儿豉翘清热颗粒市场需求增长。2023年上半年,蒲地蓝消炎口服液在全国城市公立医院清热解毒用药中成药市场占比12.10%,排名第2;小儿豉翘清热颗粒2023年上半年在全国公立医院儿科感冒用中成药市场占比46.52%,排名第1。

围绕销售优势领域推进BD项目

2023年公司获得中国大陆地区征祥医药ZX-7101A口服制剂独家推广权益和1个中医定向透药治疗仪,2个分别用于妇科和眼科的医疗器械类产品的引进或合作协议,达成公司2022年业绩考核目标。其中ZX-7101A为治疗或预防流感的PA抑制剂,高效抑制甲、乙型流感病毒包括高致死禽流感病毒,上市申请2024年2月8日已获CDE受理。

稳步推进新药研发

2023年,公司获得丙戊酸钠注射用浓溶液、阿奇霉素干混悬剂、普瑞巴林口服溶液、盐酸托莫西汀口服溶液、盐酸艾司洛尔注射液、布洛芬混悬液和小儿豉翘清热糖浆的药品注册证书,公药品一致性评价研究阶段项目4项,进入预BE或BE项目6项。

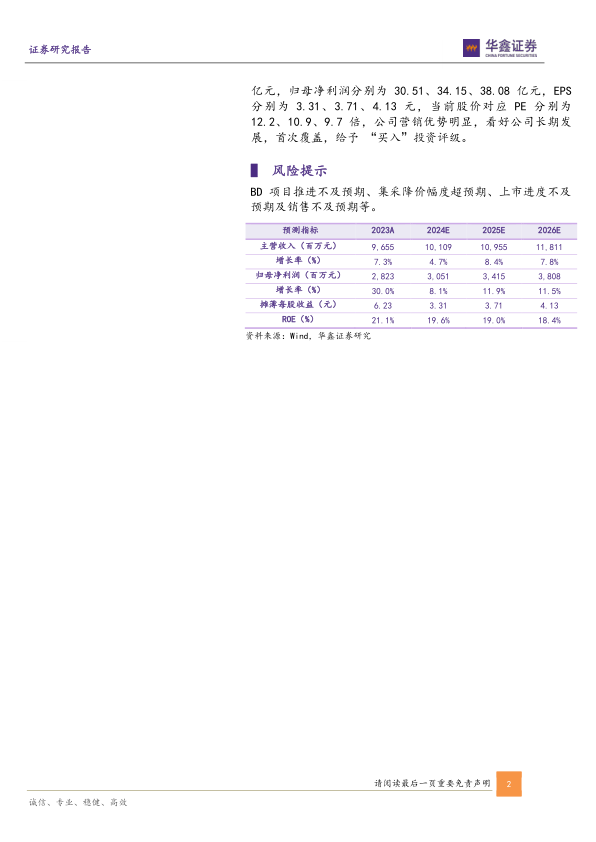

盈利预测

预测公司2024-2026年收入分别为101.09、109.55、118.11亿元,归母净利润分别为30.51、34.15、38.08亿元,EPS分别为3.31、3.71、4.13元,当前股价对应PE分别为12.2、10.9、9.7倍,公司营销优势明显,看好公司长期发展,首次覆盖,给予“买入”投资评级。

风险提示

BD项目推进不及预期、集采降价幅度超预期、上市进度不及预期及销售不及预期等。

中心思想

核心品种驱动增长,业绩超预期

济川药业2023年业绩增长超预期,主要得益于核心品种蒲地蓝消炎口服液和小儿豉翘清热颗粒的市场需求增长。销售费用率的下降也提升了盈利能力。

BD项目带来新动力,研发稳步推进

公司积极推进BD项目,引进新产品,同时稳步推进新药研发和一致性评价,为未来发展提供新动力。

主要内容

公司事件

济川药业发布2023年度报告,营业收入96.55亿元,同比增长7.32%;归母净利润28.23亿元,同比增长30.04%;扣非归母净利润26.92亿元,同比增长32.72%。

核心品种持续发力

2023年销售费用率同比下降4.22个百分点,盈利能力提升。蒲地蓝消炎口服液和小儿豉翘清热颗粒市场需求增长显著,市场份额领先。

围绕销售优势领域推进BD项目

公司获得ZX-7101A口服制剂独家推广权益,该药为治疗或预防流感的PA抑制剂,上市申请已获CDE受理。同时引进妇科和眼科医疗器械类产品。

稳步推进新药研发

公司获得多个药品注册证书,并有多个一致性评价项目进入预BE或BE项目阶段。

盈利预测

预测公司2024-2026年收入分别为101.09、109.55、118.11亿元,归母净利润分别为30.51、34.15、38.08亿元,EPS分别为3.31、3.71、4.13元。首次覆盖,给予“买入”投资评级。

风险提示

BD项目推进不及预期、集采降价幅度超预期、上市进度不及预期及销售不及预期等。

总结

业绩增长与未来展望

济川药业2023年业绩表现亮眼,核心品种市场表现强劲,BD项目和新药研发稳步推进。

投资建议与风险提示

首次覆盖,给予“买入”投资评级,但需关注BD项目推进、集采降价、上市进度和销售等风险。

-

医药行业周报:医药供给端变量增加

-

公司事件点评报告:投资央山医疗,加速产业协同

-

公司事件点评报告:F-652新增适应症临床获批,国内国外快速推进

-

基础化工行业周报:工业级碳酸锂、电池级碳酸锂等涨幅居前,建议关注进口替代、纯内需、高股息等方向

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送