-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

事件点评:修改股权激励方案勾勒明朗前景,多肽龙头处于爆发前期

事件点评:修改股权激励方案勾勒明朗前景,多肽龙头处于爆发前期

-

下载次数:

1907 次

-

发布机构:

东兴证券股份有限公司

-

发布日期:

2017-03-07

-

页数:

9页

中心思想

股权激励方案修订与公司前景展望

本报告分析了翰宇药业修订后的股权激励方案,认为新方案业绩考核目标更为明确,兼顾了激励对象、公司和股东三方的利益,为公司勾勒了明朗的长期发展前景,并为未来三年的业绩增长提供了保障。

多肽业务爆发节奏与增长动力

报告梳理了翰宇药业未来多肽业务的爆发节奏,包括国内多肽业务爆发、利拉鲁肽和格拉替雷原料药出口爆发,以及公司成功转型为多肽制剂出口企业等,并分析了医保目录调整为国内业务带来的新增长点。

主要内容

事件

公司于2016年3月6日公告了《第一期限制性股票激励计划(草案修订稿)》,主要对首次授予限制性股票的各年度业绩考核目标进行了修正。

1.激励计划修订稿业绩考核更为明确,为公司勾勒明朗前景

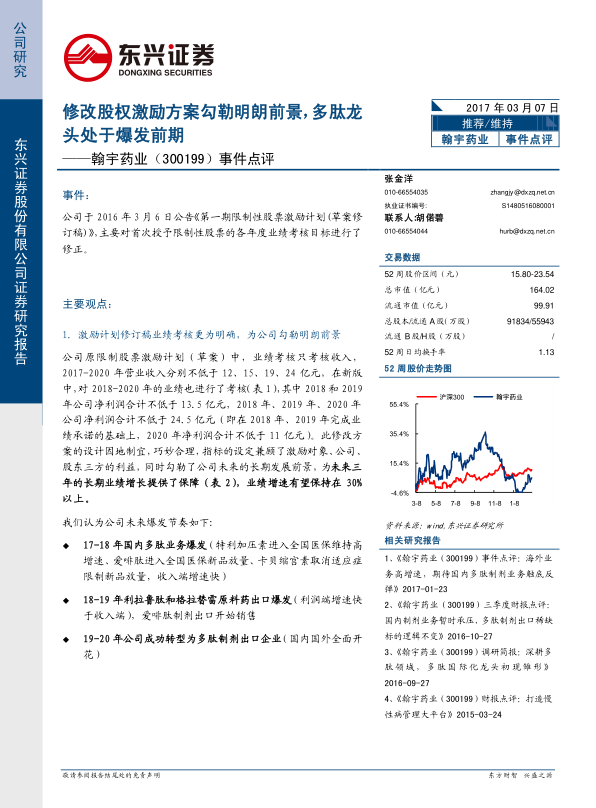

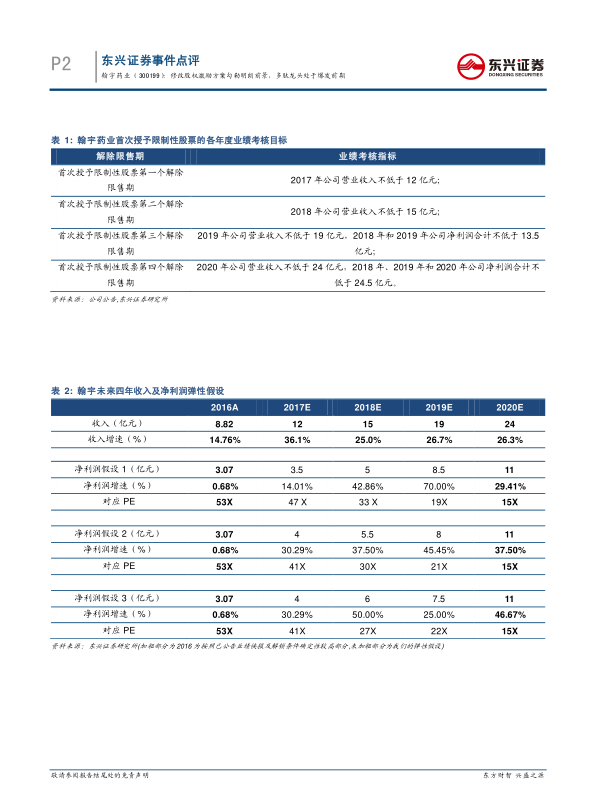

公司原限制股票激励计划(草案)中,业绩考核只考核收入,2017-2020 年营业收入分别不低于 12、15、19、24 亿元,在新版中,对 2018-2020 年的业绩也进行了考核,其中 2018和2019 年公司净利润合计不低于13.5 亿元,2018 年、2019 年、2020 年公司净利润合计不低于24.5 亿元(即在2018 年、2019 年完成业绩承诺的基础上,2020 年净利润合计不低于 11 亿元)。此修改方案的设计因地制宜,巧妙合理,指标的设定兼顾了激励对象、公司、股东三方的利益,同时勾勒了公司未来的长期发展前景,为未来三年的长期业绩增长提供了保障,业绩增速有望保持在 30%以上。

2、海外多肽原料药业务顺利推进,处于产业升级突破临界点

2016 年公司的多肽原料药业务持续超预期,核心竞争力在于公司长达十年深耕多肽领域的专注和强大的研发能力。公司的孜孜以求也得到了国家科技进步二等奖和外多项海外专利认可。

翰宇海外多肽业务业绩爆发节奏再梳理:

- 格拉替雷原料药放量(2017-2018 年)

- 爱啡肽获批制剂出口放量(2017-2018 年)-利拉鲁肽原料药放量(2018-2019 年)

- 格拉替雷制剂获批(2019 年左右)

FDA 共批准4 家生产格拉替雷原料药,5家能生产利拉鲁肽原料药,有一定壁垒、竞争格局较好。

格拉替雷:

- 第一步原料药放量:全球 42 亿美金市场规模,我们测算原料药需求量大概在 400-450kg。20mg 专利已经到期,但 TEVA 把大部分病人转移到隔天注射一次的 40mg 剂型,现在主要关注格拉替雷 40mg 专利挑战情况。根据 Mylan 官网最新消息,9155776 专利已于2017 年 2 月10 日宣判失效,40mg ANDA 获批指日可待。保守估计格拉替雷原料药价格未来80-100 万美金/kg,仿制药用量达到一半即200kg 左右的原料药需求,4家原料药生产企业翰宇占据20%份额,40kg 原料药也会为翰宇带来4000 万美金左右的收入。

- 第二步制剂出口:翰宇也在抓紧申报格拉替雷的ANDA。根据之前公告,翰宇已与美国上市公司Akorn, Inc. 在格拉替雷方面展开战略合作。Akorn 手中持有155 个ANDA 及NDA 文号,其中注射剂文号有88 个,注射剂专项实力相当不俗,与翰宇的合作将促使格拉替雷迅速、充分放量。

爱啡肽:爱啡肽市场空间大概在2亿美金左右,翰宇的依替巴肽制剂有望成为翰宇制剂出口的先锋产品。ANDA 一旦获批,通过和经销商合作有望快速占据市场份额,有望为翰宇贡献1 亿人民币以上的净利润。爱啡肽获批将是翰宇国际化开始爆发的信号。

利拉鲁肽:翰宇利拉鲁肽为化学全合成,在杂质处理方面非常优秀,质量甚至优于原研诺和诺德(诺和诺德为先生物发酵再化学合成)。利拉鲁肽全球销售额27 亿美金以上,原料药需求量400kg 左右。目前翰宇供货 230 万美金/kg,目前仅为注册级8-10kg 左右,未来仿制药上市之后原料药放量收入端有超过1 亿美金空间(100-150kg,100-150 万美金/kg)。

3、医保目录调整为国内业务带来新增长点,特利加压素、卡贝缩宫素、爱啡肽均有看点

翰宇特利加压素经过长期、广泛的学术推广及专家培养,其独特的临床优势逐渐显现, 前三季增速38.61%。特利加压素翰宇为首仿,竞争格局良好,未来继续走学术推广路线。本次医保目录调整,特利加压素已进入全国医保,我们认为未来高增长依然有望维持。

翰宇爱啡肽 2015 年刚刚获批,已经开始销售,有一部分回款。此品种进入医保后,未来有望保持高速增长。爱啡肽临床适用于治疗急性冠脉综合症,包括不稳定型心绞痛或无 Q 波心肌梗塞(即 24 小时内胸痛持续发作、心电图改变和/或心血管系统酶升高);也可用于经皮冠脉介入疗法,包括血管形成术或动脉粥样斑块切除术。

公司卡贝缩宫素也为新品,目前竞争格局良好,此次医保目录调整之后取消“限抢救”的适应症限定范围未来市场空间更为广阔。随着 2017 年中标省份的增多,翰宇卡贝缩宫素有望开始放量。期待翰宇和原研厂家一起把此品种做大,逐渐替代普通缩宫素成为预防产后出血的首选药物(整体市场规模有望超过20 亿)。

总结

投资评级与盈利预测

东兴证券维持翰宇药业“推荐”评级。预计2017-2019 年归母净利润分别为4.01 亿元、5.51亿元、8.11 亿元,对应增速分别为30.63%,37.50%,47.19%,EPS 分别为0.44 元、0.60 元、0.88 元,对应PE分别为41X、30X、20X。公司深耕多肽领域多年,多肽国际化龙头雏形初现,国内制剂平稳增长,未来原料药和制剂出口有望爆发。公司股权激励修改方案为未来勾勒明朗前景,我们看好公司长期发展。

风险提示

海外业务增速低于预期,爱啡肽ANDA低于预期、成纪商誉减值损失。

-

化工行业2026年策略报告:行业有望底部回暖,供需格局或迎积极变化

-

规模优势提升,等待需求释放

-

基础化工行业:四中全会强调创新研发和绿色发展

-

业绩持续稳健增长,多元布局拓宽空间

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送