-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2022年报及2023年一季报点评:常规产品收入维持高增速,海外业务持续拓展

2022年报及2023年一季报点评:常规产品收入维持高增速,海外业务持续拓展

-

下载次数:

2708 次

-

发布机构:

国信证券股份有限公司

-

发布日期:

2023-05-05

-

页数:

13页

百普赛斯(301080)

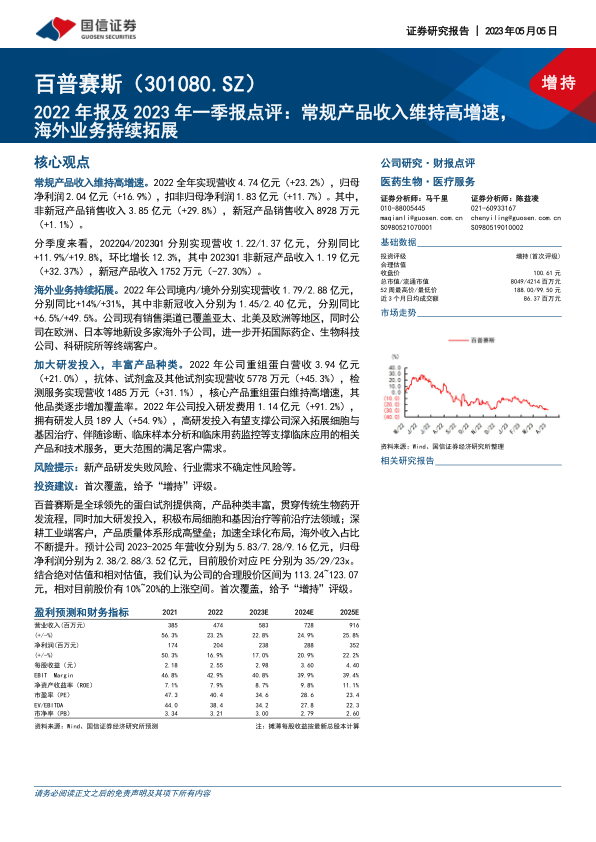

常规产品收入维持高增速。2022全年实现营收4.74亿元(+23.2%),归母净利润2.04亿元(+16.9%),扣非归母净利润1.83亿元(+11.7%)。其中,非新冠产品销售收入3.85亿元(+29.8%),新冠产品销售收入8928万元(+1.1%)。

分季度来看,2022Q4/2023Q1分别实现营收1.22/1.37亿元,分别同比+11.9%/+19.8%,环比增长12.3%,其中2023Q1非新冠产品收入1.19亿元(+32.37%),新冠产品收入1752万元(-27.30%)。

海外业务持续拓展。2022年公司境内/境外分别实现营收1.79/2.88亿元,分别同比+14%/+31%,其中非新冠收入分别为1.45/2.40亿元,分别同比+6.5%/+49.5%。公司现有销售渠道已覆盖亚太、北美及欧洲等地区,同时公司在欧洲、日本等地新设多家海外子公司,进一步开拓国际药企、生物科技公司、科研院所等终端客户。

加大研发投入,丰富产品种类。2022年公司重组蛋白营收3.94亿元(+21.0%),抗体、试剂盒及其他试剂实现营收5778万元(+45.3%),检测服务实现营收1485万元(+31.1%),核心产品重组蛋白维持高增速,其他品类逐步增加覆盖率。2022年公司投入研发费用1.14亿元(+91.2%),拥有研发人员189人(+54.9%),高研发投入有望支撑公司深入拓展细胞与基因治疗、伴随诊断、临床样本分析和临床用药监控等支撑临床应用的相关产品和技术服务,更大范围的满足客户需求。

风险提示:新产品研发失败风险、行业需求不确定性风险等。

投资建议:首次覆盖,给予“增持”评级。

百普赛斯是全球领先的蛋白试剂提供商,产品种类丰富,贯穿传统生物药开发流程,同时加大研发投入,积极布局细胞和基因治疗等前沿疗法领域;深耕工业端客户,产品质量体系形成高壁垒;加速全球化布局,海外收入占比不断提升。预计公司2023-2025年营收分别为5.83/7.28/9.16亿元,归母净利润分别为2.38/2.88/3.52亿元,目前股价对应PE分别为35/29/23x。结合绝对估值和相对估值,我们认为公司的合理股价区间为113.24~123.07元,相对目前股价有10%~20%的上涨空间。首次覆盖,给予“增持”评级。

中心思想

- 业绩增长与业务拓展: 公司常规产品收入保持高增速,同时积极拓展海外业务,为未来增长奠定基础。

- 研发投入与产品升级: 公司加大研发投入,丰富产品种类,提升核心竞争力,满足客户多样化需求。

常规产品高增长,海外业务成亮点

百普赛斯在2022年和2023年一季度,常规产品收入均保持了较高的增长速度,显示出公司在非新冠相关业务上的强劲发展势头。同时,公司在海外市场的拓展也取得了显著成效,境外收入占比不断提升,成为公司业绩增长的重要驱动力。

研发投入促创新,产品升级拓市场

公司持续加大研发投入,不断丰富产品种类,提升产品质量和技术含量。这不仅有助于公司巩固在重组蛋白市场的领先地位,还能更好地满足细胞与基因治疗等新兴领域的需求,为公司未来的发展打开更广阔的空间。

主要内容

-

公司研究·财报点评

- 常规产品收入维持高增速: 2022年全年营收4.74亿元(+23.2%),归母净利润2.04亿元(+16.9%),扣非归母净利润1.83亿元(+11.7%)。非新冠产品销售收入3.85亿元(+29.8%),新冠产品销售收入8928万元(+1.1%)。2022Q4/2023Q1分别实现营收1.22/1.37亿元,分别同比+11.9%/+19.8%,环比增长12.3%,其中2023Q1非新冠产品收入1.19亿元(+32.37%),新冠产品收入1752万元(-27.30%)。

- 海外业务持续拓展: 2022年境内/境外分别实现营收1.79/2.88亿元,分别同比+14%/+31%,其中非新冠收入分别为1.45/2.40亿元,分别同比+6.5%/+49.5%。公司现有销售渠道已覆盖亚太、北美及欧洲等地区,同时公司在欧洲、日本等地新设多家海外子公司,进一步开拓国际药企、生物科技公司、科研院所等终端客户。

- 加大研发投入,丰富产品种类: 2022年公司重组蛋白营收3.94亿元(+21.0%),抗体、试剂盒及其他试剂实现营收5778万元(+45.3%),检测服务实现营收1485万元(+31.1%),核心产品重组蛋白维持高增速,其他品类逐步增加覆盖率。2022年公司投入研发费用1.14亿元(+91.2%),拥有研发人员189人(+54.9%),高研发投入有望支撑公司深入拓展细胞与基因治疗、伴随诊断、临床样本分析和临床用药监控等支撑临床应用的相关产品和技术服务,更大范围的满足客户需求。

-

公司概况

- 百普赛斯成立于2010年,2021年于创业板挂牌上市,是为全球生物医药、健康产业领域提供关键生物试剂产品及解决方案的行业平台型基石企业。公司在中国、美国、瑞士等 12 个城市设有办公室、研发中心及生产基地;旗下拥有 ACROBiosystems 百普赛斯、bioSeedin 柏思荟、Condense Capital 垦拓资本和 ACRODiagnostics百斯医学等品牌;主要产品及服务包括蛋白、抗体、试剂盒及分析检测服务,应用于肿瘤、自身免疫疾病、心血管病、传染病、脑神经等疾病的药物筛选及优化、临床前实验及临床试验、药物生产过程及工艺控制(CMC)、诊断试剂开发及优化等研发及生产环节;目前累计服务客户超7000家,与全球 Top20医药企业均建立了长期、稳定的合作伙伴关系。

- 公司股权结构集中。百普赛斯创始人、实际控制人陈宜顶先生直接或通过持股平台间接持有公司31.78%股份,公司联合创始人、一致行动人苗景赟先生直接或间接持有公司8.98%股份。

- 管理团队产业经验丰富。公司创始人、董事长、总经理陈宜顶先生拥有生物工程专业硕士研究生学历,中关村高端领军人才;先后任职于神州细胞、香港英杰生命技术(Invitrogen)、赛默飞世尔(ThermoFisher)等企业,拥有丰富的行业经验。

-

行业:重组蛋白科研试剂行业长坡厚雪

- 根据 Frost&Sullivan报告,全球重组蛋白科研试剂市场从2015年的5亿美元增长到2019年的8亿美元,期间年复合增长率为14.5%。预计2024年市场规模将达到15亿美元,2019年至2024年间年复合增长率为13.6%。中国重组蛋白市场规模从2019年9亿人民币增长至2024年19亿人民币,2019年至2024年间年复合增长率为16.12%,高于全球生物药市场规模及生物科研试剂市场规模的增长。

- 国产替代空间大。中国重组蛋白试剂市场相对分散,2019年国内市场前两名为进口品牌R&DSystems和PeproTech,市占率合计达36%,国内企业义翘神州和百普赛斯分列3/4位,市占率分别仅4~5%。

-

公司主营业务

- 公司主要产品为重组蛋白和检测服务,同时提供试剂盒、抗体、酶、填料等相关产品。

-

盈利预测

- 关键假设:

- 重组蛋白:非新冠类重组蛋白受益于生物药行业高增速以及CGT等前沿疗法占比提升,预计维持较快增速,新冠类重组蛋白收入预计逐步下降;

- 检测服务:包括分子互作分析检测服务和抗独特型抗体开发服务等,随着公司重组蛋白种类数量提升以及对海内外工业客户拓展,预计维持较快增速;

- 抗体、试剂盒及其他试剂:包括抗体、试剂盒、预偶联蛋白磁珠、培养基和填料等,预计非新冠类产品维持高双位数增速,新冠类产品收入预计逐步下降;

- 费用率:预计随收入规模增长,公司费用率稳中有降。

- 关键假设:

-

绝对估值:116.66~123.07 元

- 根据以上主要假设条件,采用 FCFF 估值方法,得出公司价格区间为 116.66~123.07元。

-

相对估值:113.24~125.16 元

- 我们选取同属生物试剂行业的义翘神州和诺唯赞作为可比公司,采用PE估值,给予百普赛斯2023年38~42x PE,对应合理股价区间113.24~125.16元。

-

投资建议:首次覆盖,给予“增持”评级

- 百普赛斯是全球领先的蛋白试剂提供商,产品种类丰富,贯穿传统生物药开发流程,同时加大研发投入,积极布局细胞和基因治疗等前沿疗法领域;深耕工业端客户,产品质量体系形成高壁垒;加速全球化布局,海外收入占比不断提升。预计公司 2023-2025 年营收分别为 5.83/7.28/9.16 亿元,归母净利润分别为 2.38/2.88/3.52亿元,目前股价对应PE分别为35/29/23x。结合绝对估值和相对估值,我们认为公司的合理股价区间为 113.24~123.07 元,相对目前股价有 10%~20%的上涨空间。首次覆盖,给予“增持”评级。

-

风险提示

- 估值的风险

- 盈利预测的风险

- 经营风险

- 新产品研发不及预期的风险

- 市场竞争激烈的风险

总结

- 业绩稳健增长,前景可期: 百普赛斯凭借常规产品的高速增长和海外业务的拓展,展现出良好的发展势头。

- 投资评级: 首次覆盖,给予“增持”评级。

业绩增长与估值分析

百普赛斯2022年报及2023年一季报显示,公司常规产品收入维持高增速,海外业务持续拓展,业绩表现稳健。通过绝对估值和相对估值分析,认为公司的合理股价区间为113.24~123.07元,相对目前股价有10%~20%的上涨空间,首次覆盖,给予“增持”评级。

风险提示与未来展望

报告同时提示了估值风险、盈利预测风险、经营风险、新产品研发风险以及市场竞争风险。尽管存在这些风险,但考虑到公司在重组蛋白市场的领先地位、持续的研发投入以及全球化布局的加速,百普赛斯未来的发展前景依然值得期待。

-

医药生物行业2026年2月投资策略:关注低估值和业绩修复的服务及消费板块

-

氟化工行业:2026年1月月度观察:氟化工公司业绩高速增长,含氟聚合物价格持续上行

-

农化行业:2026年1月月度观察:钾肥合同价上涨,储能拉动磷矿需求,草铵膦将取消出口退税

-

创新医疗器械盘点系列(4):肿瘤基因检测的“勇敢者游戏”(上篇)

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送