-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

国产软镜龙头,产品线持续丰富打开成长天花板

国产软镜龙头,产品线持续丰富打开成长天花板

-

下载次数:

340 次

-

发布机构:

华源证券股份有限公司

-

发布日期:

2024-04-29

-

页数:

15页

开立医疗(300633)

器械平台布局初步成形,产品高端化+出口持续打开公司成长天花板。2002年公司成立,以医学超声设备起家,横向跨赛道布局内窥镜业务,打造第二增长曲线,目前形成超声稳健+软镜快速增长+微创外科和心血管介入初具规模的发展态势,积极打造医疗器械平台。近些年,公司在高端产品和高技术壁垒领域持续实现突破,国内竞争力快速提升,同时产品进入全球近170个国家和地区,尤其海外中高端市场逐步打开,长期有望在全球市场进一步提高营收天花板。

超声产品持续高端化,收入稳健增长可期。2023年公司超声业务收入达到12.23亿元,同比增13.28%,主营业务稳健。国内外高端超声市场国产品牌渗透率仍处于较低水平,潜在替代空间大,公司是国内少有覆盖探头、台式彩超、便携彩超、AI算法全超声品类的厂家,持续加大超高端、高端等平台的研发投入,并相继推出P80/S80超高端系列和S60/P60等高端产品系列,在心脏、妇科等高端彩超的进口替代中夯实基础,并有望在全球市场争取更大份额。

软镜业务持续高增长,外科业务初具规模。2023年公司内窥镜收入8.5亿元,同比增长39.02%,种子业务保持快速增长,随着HD-550产品逐步成熟,装机数量和质量并举,新一代HD-580极影系列和镜体的持续补充,逐渐实现产品高端化,公司软镜产品力和品牌力共振,或为持续高增提供助力。微创外科核心管理团队打造完成,股权激励激发人才队伍潜力,随着4K超高清硬镜系统上市推广,渠道+产品基础布局完成,有望成为中长期高速增长第三曲线。

盈利预测与估值:基于公司在影像领域领先位置,内窥镜业务持续高速增长,我们预计公司2024-2026年归母净利润分别为5.81、7.56和9.84亿元,增速分别为27.84%、30.07%、30.19%。当前股价对应的PE分别为31、23、18倍。首次覆盖,给予“买入”评级。

风险提示:行业竞争加剧风险、新品推广不及预期风险、国内政策变动风险、境外贸易冲突风险。

中心思想

器械平台化布局与高端化战略驱动成长

开立医疗作为国产医疗器械的领先企业,已初步构建起涵盖医学超声、内窥镜、微创外科和心血管介入的多元化器械平台。公司通过持续投入高端产品研发,如超高端超声系列和新一代高清内窥镜,不断提升产品技术壁垒和市场竞争力。同时,积极拓展海外市场,产品已进入全球近170个国家和地区,逐步打开海外中高端市场,为公司营收增长提供了广阔空间。

双轮驱动下的业绩高增长与盈利能力提升

公司业绩增长主要由超声业务的稳健高端化和内窥镜业务的高速扩张共同驱动。2023年,超声业务收入达12.23亿元,同比增长13.28%;内窥镜业务收入达8.5亿元,同比增长39.02%,成为第二增长曲线。微创外科业务作为第三增长曲线也初具规模,并辅以股权激励机制激发团队潜力。得益于业务结构的优化和营销体系的提升,公司盈利能力显著增强,2023年净利率达到21.43%。预计2024-2026年归母净利润将分别实现27.84%、30.07%和30.19%的增长,显示出强劲的增长潜力。

主要内容

开立医疗:快速成长中的全球化器械平台

开立医疗成立于2002年,最初以医学超声设备起家,并于2012年和2021年分别布局内窥镜和微创外科领域,逐步形成了“诊断+治疗”、“设备+耗材”的多元化医疗器械平台。公司产品线现已涵盖超声、消化与呼吸内镜、微创外科及心血管介入。

从财务数据来看,公司营收持续增长。2023年,开立医疗实现总收入21.21亿元,同比增长20.29%。其中,内窥镜业务收入达到8.50亿元,同比增长近40%,表现出强劲的增长势头;超声业务收入为12.23亿元,同比增长超过13%,保持稳健增长。在市场布局方面,公司积极推进全球化战略,在170多个国家和地区设立销售和维护网点。2023年,海外业务收入达到9.39亿元,同比增长18.24%,占公司总收入的44.31%,显示出其国际市场拓展的成效。此外,公司盈利能力显著提升,净利率从2021年的17.12%提升至2023年的21.43%,反映了其内部营销体系优化和业务结构改善的积极影响。

内窥镜业务:软镜国产替代加速,硬镜蓄势待发

内窥镜业务是开立医疗高速增长的“种子业务”。

软镜市场规模与竞争格局 国内软镜市场规模庞大且增长迅速。2023年,国内软镜市场规模约为73.3亿元,预计到2025年有望达到81.2亿元,2015-2025年复合增长率为10.96%。全球市场规模预计在2024年将达到184亿美元。在竞争格局方面,国内市场主要由日系品牌主导,奥林巴斯和富士占据主要份额。根据2023年上半年公开中标数据,开立医疗在国内软镜市场的市占率约为6.65%,与澳华内镜相近,位居国产前列。全球层面,奥林巴斯、宾得和富士仍是主要参与者。

公司软镜业务发展 开立医疗自2012年布局内窥镜领域以来,持续进行产品迭代和技术创新。公司先后推出了HD-500系列(2016年)、全高清HD-550系列(2018年),并于2023年再次升级推出HD-580极影系列。目前,公司消化内镜产品线丰富,涵盖消化道镜、结肠镜、支气管镜、光学放大内镜等多种镜体。得益于产品力的提升和市场教育的深入,公司内镜业务收入实现高速增长,2023年达到8.50亿元,2015-2023年复合增长率超过58.09%。鉴于国内软镜市场进口品牌占比超过85%,开立医疗凭借其成熟的产品和不断丰富的镜体种类,有望在国产替代进程中持续获得高速增长动能。

硬镜市场与公司外科业务 在微创外科领域,开立医疗于2021年进入硬式内窥镜市场,产品包括白光内窥镜和荧光内窥镜。预计2024年,国内外硬镜市场规模将分别达到110亿元和73亿美元,2015-2024年复合增速分别为12.21%和5.27%。国内硬镜市场主要由卡尔史托斯和奥林巴斯主导,合计占比超过50%。为加速微创外科业务发展,开立医疗于2023年引进行业知名高管YANG MEI女士负责该业务,并组建了专业的销售团队。同年,公司发布了限制性股票激励计划,拟向微创外科团队员工授予329.4万股,占总股本的0.76%,并设定了明确的业绩考核目标,例如2026年度中国大陆地区外科业务总收入不低于4亿元。此举有望激发团队潜力,将微创外科打造为公司中长期高速增长的第三曲线。

超声业务:高端化引领稳健增长

超声业务是开立医疗的传统优势和稳健增长支柱。

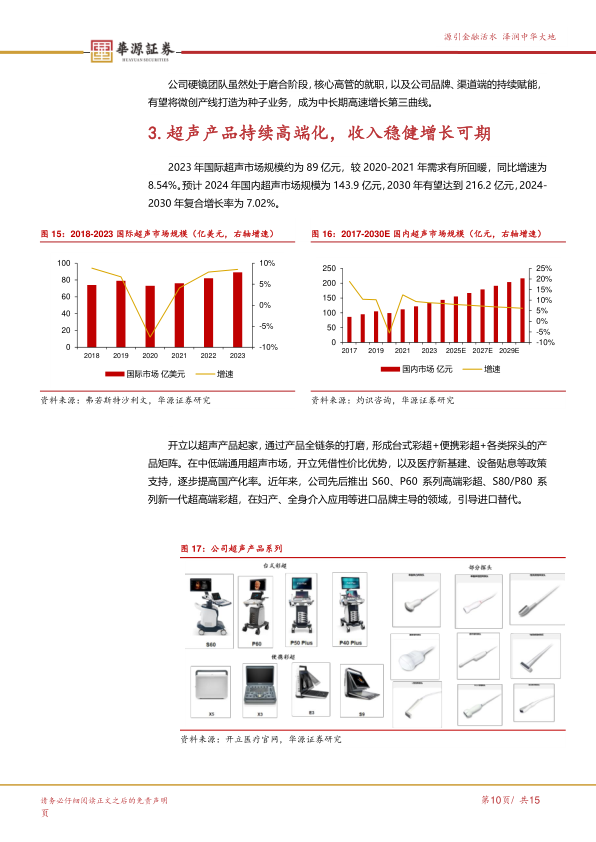

超声市场规模 国际超声市场在2023年规模约为89亿美元,同比增长8.54%,需求有所回暖。国内超声市场预计在2024年达到143.9亿元,并有望在2030年增至216.2亿元,2024-2030年复合增长率为7.02%。国内外高端超声市场中,国产品牌渗透率仍处于较低水平,存在巨大的进口替代空间。

公司超声业务发展 开立医疗以超声产品起家,通过持续研发和产品打磨,形成了涵盖台式彩超、便携彩超及各类探头的完整产品矩阵。在中低端通用超声市场,公司凭借高性价比优势,结合医疗新基建和设备贴息等政策支持,逐步提升国产化率。近年来,公司持续加大对超高端和高端平台的研发投入,相继推出了S60/P60系列高端彩超和P80/S80系列新一代超高端彩超。这些高端产品在心脏、妇科等进口品牌主导的领域发挥了重要的进口替代作用,并有望在全球市场争取更大的份额。2023年,公司超声业务收入达到12.23亿元,2015-2023年复合增长率超过8.82%,主营业务保持稳健增长。

盈利预测与估值分析

基于公司在影像领域的领先地位和内窥镜业务的持续高速增长,华源证券对开立医疗的未来业绩进行了预测。

收入预测 预计公司2024-2026年总收入将分别达到25.97亿元、32.90亿元和41.50亿元,同比增长率分别为22.47%、26.68%和26.15%。

- 超声业务:预计2024-2026年收入分别为13.45亿元、15.47亿元和17.33亿元,同比增速分别为10.00%、15.00%和12.00%。

- 内窥镜业务:预计2024-2026年收入分别为11.90亿元、16.78亿元和23.50亿元,同比增速分别为40.00%、41.00%和40.00%。

净利润预测与估值 预计公司2024-2026年归母净利润将分别达到5.81亿元、7.56亿元和9.84亿元,同比增速分别为27.84%、30.07%和30.19%。当前股价对应的市盈率(PE)分别为31倍、23倍和18倍。与可比公司(澳华内镜、海泰新光、迈瑞医疗)2024年平均PE为38倍相比,开立医疗的估值具有吸引力。鉴于公司在影像领域的领先地位和内窥镜业务的持续高速增长潜力,华源证券首次覆盖并给予“买入”评级。

总结

开立医疗作为一家快速成长的全球化医疗器械平台,凭借其在医学超声和内窥镜领域的深厚积累和持续创新,展现出强劲的增长势头。公司通过超声产品的高端化升级和内窥镜业务的快速扩张,成功构建了“双轮驱动”的增长模式,并积极培育微创外科作为新的增长点。其产品在全球市场的渗透以及在国内进口替代中的关键作用,共同支撑了营收和盈利能力的显著提升。未来,随着高端产品线的持续丰富和全球化布局的深化,开立医疗有望在全球医疗器械市场中占据更重要的地位,并实现持续的业绩增长。

-

结构升级,韧性十足

-

PFA放量,心血管平台加速上行

-

医药行业周报:分子胶:撬动“不可成药”靶点的创新药新范式

-

麻醉监护耗材领先者,掘金广阔低值耗材市场

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送