-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

2023年报点评:主营业务显著增长,加速过敏检测+治疗协同布局

2023年报点评:主营业务显著增长,加速过敏检测+治疗协同布局

-

下载次数:

1134 次

-

发布机构:

国元证券股份有限公司

-

发布日期:

2024-04-28

-

页数:

5页

浩欧博(688656)

报告要点:

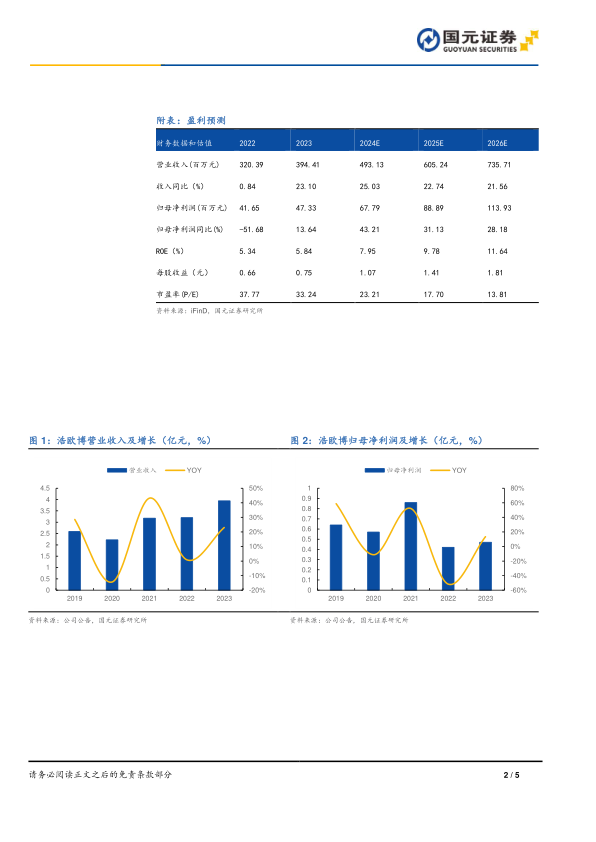

公司发布2023年度报告,2023年实现营业收入3.94亿元,同比增长23.10%;归母净利润0.47亿元,同比增长13.64%;扣非归母净利润0.43亿元,同比增长17.46%,EPS为0.75元。

公司主营业务稳定增长,扩张过敏诊疗业务致成本上升

公司2023年营业收入3.94亿元(+23.10%),归母净利润0.47亿元(+13.64%),利润增速慢于收入增速主要与公司2023年在敏医事业部和欧脱克系列脱敏药物方面的战略投入有关。公司毛利率62.12%(-1.01pct),净利率12.00%(-1.00pct),销售费用率为23.86%(-0.69pct),管理费用率为11.48%(-0.84pct),研发费用率为11.92%(-0.17pct),财务费用率为0.30%(-0.05pct)。

过敏、自免定量检测产品收入显著增长,加速进口替代

公司2023年过敏检测业务实现营收2.11亿元,同比增长19.46%,占总营收53.51%;自免检测业务营收1.49亿元,同比增长27.69%,占比37.85%,过敏和自免检测产品线销售量、收入与上年度同比均有显著增长。公司当前过敏产品已覆盖69种IgE过敏原及80种食物特异性IgG过敏原,可检测的IgE过敏原数量国内领先。当前国内过敏和自免检测仍然有大量的定性检测、半自动操作的进口产品,我们认为公司近年来以全自动定量检测产品替代进口的定性检测产品将取得持续性进展,助力公司巩固过敏诊断领先地位,保持自免检测业务稳定增长。

不断完善过敏检测与脱敏治疗一体化建设

当前全球过敏患者数量庞大,公司2023年为扩大市场覆盖面,提高过敏诊疗渗透率,通过敏医事业部探索以互联网医院、第三方检测等方式,寻求直接to B或to C的服务模式。在脱敏治疗方面,公司代理的产品欧脱克喷雾剂已在海南乐城特区上市销售,在大陆临床试验同步推进中。我们认为当前国内过敏诊断和治疗市场空间广阔,过敏诊疗业务也将高效协同公司过敏检测试剂的销售,对于公司的中长期发展具有战略意义。

投资建议与盈利预测

公司过敏、自免检测业务保持稳健增长,预计2024-2026年,公司实现营业收入分别为4.93、6.05和7.36亿元,实现归母净利润分别为0.68、0.89和1.14亿元,对应EPS分别为1.07、1.41和1.81元/股,对应PE分别为23、18和14倍,维持“买入”评级。

风险提示

市场竞争加剧,行业政策风险。

中心思想

主营业务稳健增长,过敏诊疗协同布局加速

- 浩欧博2023年报显示,公司主营业务稳定增长,尤其在过敏和自免定量检测产品方面表现突出,加速进口替代。

- 公司积极扩张过敏诊疗业务,虽导致成本上升,但为中长期发展奠定战略基础。

盈利预测与投资评级

- 预计公司2024-2026年营业收入和归母净利润将保持增长,维持“买入”评级。

- 需关注市场竞争和行业政策风险。

主要内容

公司基本情况

- 浩欧博发布2023年度报告,实现营业收入3.94亿元,同比增长23.10%;归母净利润0.47亿元,同比增长13.64%;扣非归母净利润0.43亿元,同比增长17.46%,EPS为0.75元。

主营业务分析

- 公司2023年营业收入3.94亿元,同比增长23.10%,归母净利润0.47亿元,同比增长13.64%。

- 利润增速慢于收入增速主要与公司在敏医事业部和欧脱克系列脱敏药物方面的战略投入有关。

- 公司毛利率62.12%,同比下降1.01个百分点;净利率12.00%,同比下降1.00个百分点。

- 销售费用率为23.86%,同比下降0.69个百分点;管理费用率为11.48%,同比下降0.84个百分点;研发费用率为11.92%,同比下降0.17个百分点;财务费用率为0.30%,同比下降0.05个百分点。

过敏和自免检测业务

- 公司2023年过敏检测业务实现营收2.11亿元,同比增长19.46%,占总营收53.51%;自免检测业务营收1.49亿元,同比增长27.69%,占比37.85%。

- 过敏和自免检测产品线销售量、收入与上年度同比均有显著增长。

- 公司当前过敏产品已覆盖69种IgE过敏原及80种食物特异性IgG过敏原,可检测的IgE过敏原数量国内领先。

- 国内过敏和自免检测仍然有大量的定性检测、半自动操作的进口产品,公司近年来以全自动定量检测产品替代进口的定性检测产品将取得持续性进展。

过敏检测与脱敏治疗一体化建设

- 公司2023年为扩大市场覆盖面,提高过敏诊疗渗透率,通过敏医事业部探索以互联网医院、第三方检测等方式,寻求直接to B或to C的服务模式。

- 在脱敏治疗方面,公司代理的产品欧脱克喷雾剂已在海南乐城特区上市销售,在大陆临床试验同步推进中。

盈利预测与投资建议

- 预计2024-2026年公司营业收入分别为4.93、6.05和7.36亿元,归母净利润分别为0.68、0.89和1.14亿元,对应EPS分别为1.07、1.41和1.81元/股,对应PE分别为23、18和14倍,维持“买入”评级。

风险提示

- 市场竞争加剧,行业政策风险。

总结

业绩增长与战略布局

- 浩欧博2023年报显示公司主营业务稳健增长,尤其在过敏和自免检测领域表现突出。

- 公司积极布局过敏诊疗一体化,通过敏医事业部和脱敏药物的引入,探索新的服务模式,为未来发展奠定基础。

投资建议与风险提示

- 国元证券维持对浩欧博的“买入”评级,并给出了未来三年的盈利预测。

- 投资者应关注市场竞争和行业政策变化带来的风险。

-

GLP-1受体激动剂行业深度报告:GLP-1RAs引领降糖减重市场,更多适应症有待开发

-

2025年半年报点评:25H1营收快速增长,投放加大致盈利短暂承压

-

医药生物行业周报:集采政策持续优化,关注相关受益板块

-

医药生物行业周报:《2025年基本医保目录及商保创新药目录调整申报操作指南》出炉,继续看好创新药

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送