-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

首次覆盖报告:聚焦荧光硬镜赛道,整机业务未来可期

首次覆盖报告:聚焦荧光硬镜赛道,整机业务未来可期

-

下载次数:

1763 次

-

发布机构:

国元证券股份有限公司

-

发布日期:

2024-05-16

-

页数:

28页

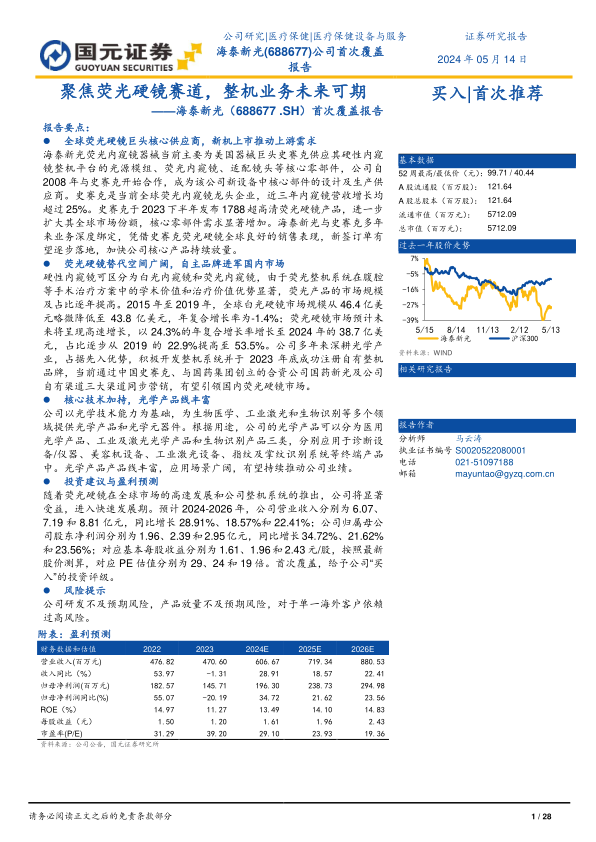

海泰新光(688677)

报告要点:

全球荧光硬镜巨头核心供应商,新机上市推动上游需求

海泰新光荧光内窥镜器械当前主要为美国器械巨头史赛克供应其硬性内窥镜整机平台的光源模组、荧光内窥镜、适配镜头等核心零部件,公司自2008年与史赛克开始合作,成为该公司新设备中核心部件的设计及生产供应商。史赛克是当前全球荧光内窥镜龙头企业,近三年内窥镜营收增长均超过25%。史赛克于2023下半年发布1788超高清荧光硬镜产品,进一步扩大其全球市场份额,核心零部件需求显著增加。海泰新光与史赛克多年来业务深度绑定,凭借史赛克荧光硬镜全球良好的销售表现,新签订单有望逐步落地,加快公司核心产品持续放量。

荧光硬镜替代空间广阔,自主品牌进军国内市场

硬性内窥镜可区分为白光内窥镜和荧光内窥镜,由于荧光整机系统在腹腔等手术治疗方案中的学术价值和治疗价值优势显著,荧光产品的市场规模及占比逐年提高。2015年至2019年,全球白光硬镜市场规模从46.4亿美元略微降低至43.8亿美元,年复合增长率为-1.4%;荧光硬镜市场预计未来将呈现高速增长,以24.3%的年复合增长率增长至2024年的38.7亿美元,占比逐步从2019的22.9%提高至53.5%。公司多年来深耕光学产业,占据先入优势,积极开发整机系统并于2023年底成功注册自有整机品牌,当前通过中国史赛克、与国药集团创立的合资公司国药新光及公司自有渠道三大渠道同步营销,有望引领国内荧光硬镜市场。

核心技术加持,光学产品线丰富

公司以光学技术能力为基础,为生物医学、工业激光和生物识别等多个领域提供光学产品和光学元器件。根据用途,公司的光学产品可以分为医用光学产品、工业及激光光学产品和生物识别产品三类,分别应用于诊断设备/仪器、美容机设备、工业激光设备、指纹及掌纹识别系统等终端产品中。光学产品产品线丰富,应用场景广阔,有望持续推动公司业绩。

投资建议与盈利预测

随着荧光硬镜在全球市场的高速发展和公司整机系统的推出,公司将显著受益,进入快速发展期。预计2024-2026年,公司营业收入分别为6.07、7.19和8.81亿元,同比增长28.91%、18.57%和22.41%;公司归属母公司股东净利润分别为1.96、2.39和2.95亿元,同比增长34.72%、21.62%和23.56%;对应基本每股收益分别为1.61、1.96和2.43元/股,按照最新股价测算,对应PE估值分别为29、24和19倍。首次覆盖,给予公司“买入”的投资评级。

风险提示

公司研发不及预期风险,产品放量不及预期风险,对于单一海外客户依赖过高风险。

中心思想

荧光硬镜赛道核心优势与市场机遇

海泰新光凭借其在荧光硬镜领域的核心技术优势和与全球巨头史赛克的深度合作,确立了其在全球荧光硬镜供应链中的关键地位。公司作为史赛克新一代超高清荧光硬镜产品的核心零部件供应商,将直接受益于全球荧光硬镜市场的快速扩张和史赛克新产品的放量。荧光硬镜相较于传统白光硬镜在诊疗价值上具有显著优势,其市场替代空间广阔,尤其在中国市场正处于高速发展初期,为公司提供了巨大的增长潜力。

自主品牌驱动业绩增长与多元化布局

面对广阔的国内市场机遇,海泰新光积极布局自主品牌整机业务,通过与国药集团成立合资公司及拓展自有渠道,有望引领国内荧光硬镜市场。同时,公司以光学技术为基础,在生物医学、工业激光和生物识别等多个领域实现了光学产品的多线布局,形成了多元化的业务结构,为公司提供了稳定的业绩增量和抗风险能力。随着自主品牌产品的逐步放量和光学业务的持续发展,公司未来业绩增长可期。

主要内容

国内领先硬镜生产商,业绩持续快速增长

多元业务布局与技术积累

青岛海泰新光科技股份有限公司是一家专注于医用成像器械领域的高新技术企业,主营业务涵盖医用内窥镜器械和光学产品的研发、生产与销售。在医用内窥镜器械方面,公司主要生产应用于硬镜系统的荧光内窥镜器械。同时,公司积极拓展光学技术应用,其光学产品线包括医用光学产品、工业及激光光学产品和生物识别产品,广泛应用于诊断设备、美容机、工业激光设备及指纹/掌纹识别系统等终端产品。公司发展历程可追溯至2003年,初期以光学器件代工为主,积累了深厚的光学设计和加工技术。自2008年与美国医疗器械巨头史赛克建立合作关系以来,公司持续加大医用内窥镜技术的创新投入,业务从光学器件拓展至模组集成,并于2022年推出自主品牌整机系统,全面进军硬镜系统整机市场。

稳固的治理结构与发展信心

公司董事长郑安民为实际控制人,直接和间接持有海泰新光合计20.09%的股权。公司高管团队具备深厚的行业经验和技术积累。为激励团队并彰显对未来发展的信心,公司于2022年推出了股权激励计划,设定了较高的业绩解锁条件,例如2024年营收或净利润增长率需达到110%(目标)或88%(触发),充分体现了管理层对公司未来业绩增长的坚定信心。

财务表现与盈利能力分析

公司营收从2018年的2.01亿元增长至2023年的4.71亿元,归母净利润从2018年的0.55亿元增长至2022年的1.42亿元。2023年,公司营业收入为4.71亿元,同比下降1.31%;归母净利润为1.46亿元,同比下降20.19%。2024年第一季度,营收和归母净利润亦出现同比下降,主要原因在于客户产品迭代影响导致内窥镜镜体发货短期需求下降,以及公司市场拓展投入和产能建设支出增加。

从业务构成来看,2023年医疗器件业务营收3.71亿元,占比78.90%,同比增长1.42%;光学器件业务营收0.97亿元,占比20.65%,同比下降11.63%。尽管近期业绩有所波动,但公司毛利率和净利率保持在较高水平,2023年分别为63.72%和30.21%,这得益于公司掌握核心技术、规模化生产带来的成本优势以及销售费用逐年降低。公司持续重视研发投入,近五年研发费用占比均超过10%,2023年达到14.00%,为技术创新和核心竞争力提升提供了保障。

内窥镜市场高速扩张,荧光镜替代是行业趋势

微创手术普及驱动硬镜需求

医用内窥镜是集光学、人体工程学、精密机械、现代电子和计算机软件于一体的医用设备,广泛应用于普外科、耳鼻喉科、泌尿外科、骨科、妇科等科室的诊断和治疗。海泰新光的产品主要应用于硬性内窥镜系统,该系统由镜体、导光束接口、目镜罩及附件导光束转接器等组成,并需配套摄像系统、光源及其他手术器械使用。硬管式内窥镜临床应用广泛,主要用于人体浅表及浅层部位自然腔道和通过穿刺开口腔道的病灶诊断和治疗。

微创手术在中国市场正日益普及,渗透率从2016年的8.8%增长至2022年的15.8%,相较于美国2019年80.1%的渗透率,仍有广阔的增长空间。“手术微创化”趋势使得微创手术因其创伤小、恢复快、风险低等优势而备受青睐。荧光腹腔镜技术将术中荧光影像与微创技术结合,通过实时导航实现精准定位,降低手术风险,已成为行业一大发展趋势。

荧光技术革新诊疗模式

硬镜可分为白光内窥镜和荧光内窥镜。白光内窥镜工作光谱范围在400-700NM,主要展现人体组织表层图像;荧光内窥镜工作光谱范围在400-900NM,可额外实现表层以下组织的荧光显影,如胆囊管、淋巴管和血管显影,对术中精准定位和降低手术风险至关重要。荧光内窥镜在技术实现上存在较高难度,需要45-50片光学透镜(白光通常30-35片)和特殊的镀膜技术,单面反射率需控制在0.3%以内(白光一般0.5%以内)。

荧光内窥镜在临床应用中展现出显著优势,例如在腹腔镜胆囊切除术中提供更清晰的胆管影像,有效帮助子宫恶性肿瘤前哨淋巴结定位,在肝段显影手术中提供显著优势,并优化肿瘤诊断,能够精确发现微小病灶并进行实时导航。这些优势使得荧光内窥镜在腹腔、肝胆、妇科等科室的临床应用价值和优势更为显著。

全球及中国荧光硬镜市场展望

全球硬镜市场趋于成熟,2019年市场规模达56.9亿美元,预计到2024年将以4.9%的年复合增长率增长至72.3亿美元。相比之下,中国硬镜市场仍处于高速发展阶段,2019年市场规模为65.3亿元人民币,预计到2024年将以11%的年复合增长率增长至110亿元人民币。

在细分市场中,全球白光硬镜市场规模呈下降趋势,从2015年的46.4亿美元降至2019年的43.8亿美元(年复合增长率-1.4%),预计到2024年将进一步降至33.7亿美元,市场占比低于50%。而全球荧光硬镜市场则呈现高速增长,2019年市场规模为13.1亿美元,占总体硬镜市场的22.9%,预计到2024年将以24.3%的年复合增长率增长至38.7亿美元,占比提升至53.5%。

中国荧光硬镜市场发展相对滞后,2019年市场规模仅为1.1亿元人民币。但随着进口品牌推广、国内企业技术创新和产品上市,预计未来将进入高速增长期,到2024年市场规模将快速增长至35.2亿元人民币,占中国硬镜市场的32%。

市场竞争格局方面,白光硬镜市场竞争者众多,卡尔史托斯、史赛克和奥林巴斯等发达国家企业占据全球大部分份额。2019年,卡尔史托斯、史赛克和奥林巴斯分别占据全球35.5%、11.3%和9.9%的市场份额。在中国白光市场,进口品牌同样占据主导地位,卡尔史托斯、奥林巴斯和史赛克在2019年分别占据41.2%、18.3%和17.0%的市场份额。

荧光硬镜领域由于技术壁垒较高,全球行业集中度高,史赛克占据主导地位,2019年其销售额达10.2亿美元,占比78.4%。中国荧光硬镜市场参与者较少,2019年NOVADAQ(史赛克旗下)和欧谱曼迪分别占据51.4%和48.6%的市场份额。

从科室分布来看,普外科在全球和中国硬镜市场中均占据最大份额,2019年全球普外科市场规模为28.1亿美元(占比49%),中国为31.2亿元人民币(占比48%)。未来,荧光内窥镜不会完全替代白光内窥镜,但其市场份额将逐年提高,尤其在普外科、肝胆科、妇科等对病灶识别要求高的科室中,荧光内窥镜的临床应用价值和优势更为显著。

上下游全面布局,打造硬镜完备产业链

核心技术平台与产品性能优势

海泰新光是青岛市高新技术企业,拥有“光学技术、精密机械技术、电子技术及数字图像技术”四大核心技术平台。公司围绕这些平台,掌握了光学系统设计、加工、镀膜、集成与检测、精密机械设计及封装、电子控制、数字图像处理等多项核心技术。公司研发团队拥有136名研发人员,占公司总人数的17.06%,并获得了41项国内外发明专利。

在白光内窥镜性能方面,海泰新光的产品(如680、690、AIM)在中心分辨率、平均分辨率、最大畸变、图像跳动等关键指标上均处于行业先进水平,尤其在成像清晰度(分辨率)方面具有一定优势。在荧光技术方面,公司的荧光内窥镜产品光谱比值均达到90%以上,离焦量绝对值均小于0.025MM,表明公司在荧光性能方面达到了较高的技术水平,产品功能和诊疗效果已在临床应用中得到验证。

与史赛克深度合作,把握市场机遇

海泰新光是国际医疗器械巨头史赛克的核心供应商之一。史赛克成立于1946年,是全球最大的骨科及医疗科技公司之一,在荧光硬性内窥镜领域占据全球最大的市场份额。海泰新光为其硬性内窥镜整机平台(如1588和1688)供应光源模组、荧光内窥镜、适配镜头等核心零部件,并且是这些核心部件的唯一设计及生产供应商。

史赛克于2019年和2023年相继推出1688和1788硬性内窥镜系统平台,其中1788平台是其当前最先进的外科可视化解决方案,具备4K OLED外科显示器和集成的SPY CONTRAST、OVERLAY和ENV模式荧光成像技术。海泰新光的营业收入与史赛克的业务表现高度相关。2022年,史赛克为新产品备货,带动海泰新光营收显著增长;2023年,史赛克新旧产品迭代导致海泰新光内窥镜镜体发货短期需求下降,营收小幅下滑。随着史赛克新产品1788在2024年逐步放量,预计海泰新光的史赛克订单也将快速增长。

自主整机品牌蓄势待发,有望成为新增长点

尽管国产硬镜起步较晚,进口厂家具有先发优势,但荧光硬镜作为新兴主流产品,更新速度快,为国内企业提供了快速切入市场的机会。海泰新光以内窥镜核心部件为基础,积极拓展整机系统的应用研究和产品开发。公司自主研发的4K摄像系统、高分辨率共聚焦内窥镜于2022年初取得产品注册证,4K除雾内窥镜系统也于2023年2月取得注册证,这些产品构成了公司的自主品牌整机系统。

公司在研项目涵盖小儿腹腔镜、4K超高清荧光胸腔镜/关节镜/宫腔镜、自动除雾内窥镜系统、3D腹腔镜等,旨在实现4K分辨率白光/荧光图像、3D成像等先进功能,并已有多款产品获得注册证或进入批量生产。

为加速自主品牌在国内市场的推广,公司于2022年与国药控股联合成立国药新光,公司持股49%。国药新光将利用国药集团的渠道优势,销售由海泰新光提供的光源、摄像系统、镜体等组合成的整机产品。同时,公司持续加快自有品牌营销网络的建设。2023年,公司自主品牌业务营收6416万元,同比增长91.27%,占总营收的13.70%,预计未来占比有望逐步提升,成为新的增长点。

光学业务多元化发展与市场潜力

海泰新光在光学产业链中游占据重要位置,以光学设计、加工、镀膜、集成和检测等技术能力为基础,为生物医学、工业激光和生物识别等多个领域提供光学产品和光学元器件。公司光学产品毛利在2023年为3544万元,同比下降28.93%,毛利率保持在36.47%的水平。

在生物医学领域,公司与DANAHER等国际大型企业建立了长期合作关系,为其提供荧光滤光片等光学产品,应用于荧光显微镜、生化分析仪、流式细胞仪等诊断设备。在医疗美容行业,公司生产的美容机滤光片主要用于配套脱毛、光子嫩肤等美容机设备,客户包括SONY、CYDEN等知名企业。在口腔医学领域,公司提供口腔扫描仪窗口片、反射镜及牙科内视镜模组。

在工业激光领域,公司提供激光扫描场镜、激光腔镜、激光透镜等各类激光光学器件,主要应用于光纤激光器,用于工业材料的切割、焊接等。

在生物识别领域,公司通过控股子公司奥美克生物进行研发、生产和销售。公司开发的掌静脉识别技术采用深度三维建模技术、极速融合比对引擎、体内生物特征捕捉技术等前沿技术,产品可满足金融、医疗、部队、教育、交通等行业对身份识别准确率和速度要求高的场景需求,如金库门、保险柜、智能医药柜、智能枪弹柜、支付终端、门禁考勤终端等。中国生物识别市场正快速增长,从2016年的127亿元增长至2022年的400亿元。尽管市场竞争分散,但公司凭借持续研发和平台推动,有望扩大市场份额。

盈利预测与投资建议

未来业绩增长预测

基于对荧光硬镜市场的广阔空间、公司ODM/OEM业务与史赛克的深度合作以及自主整机系统在国内市场的快速发展,预计公司医疗器件业务将保持高速增长。同时,光学市场多元化布局将为公司提供稳定增量。

具体预测如下:

- 营业收入: 预计2024-2026年分别为6.07亿元、7.19亿元和8.81亿元,同比增长28.91%、18.57%和22.41%。

- 归母净利润: 预计2024-2026年分别为1.96亿元、2.39亿元和2.95亿元,同比增长34.72%、21.62%和23.56%。

- 每股收益: 预计2024-2026年分别为1.61元、1.96元和2.43元/股。

- 医疗器件收入: 预计2024-2026年增速分别为33.45%、19.38%和24.02%。

- 光学器件收入: 预计2024-2026年增速均为15.00%。

投资评级与估值分析

海泰新光深耕行业二十余年,具备较强竞争力,是史赛克荧光硬镜核心零部件的唯一设计及生产供应商,将受益于史赛克1788超高清荧光硬镜产品的放量。同时,公司自主品牌整机业务通过与国药集团合作及自有渠道同步营销,有望引领国内荧光硬镜市场。

选取可比公司开立医疗、澳华内镜和迈瑞医疗进行估值对比,2024年平均PE为40倍。根据海泰新光的盈利预测,其2024-2026年对应PE估值分别为29倍、24倍和19倍。鉴于公司在荧光硬镜领域的领先地位和未来增长潜力,首次覆盖给予公司“买入”的投资评级。

主要经营风险分析

报告提示了公司面临的潜在风险:

- 对特定客户依赖过高风险: 公司主要收入来源于与美国史赛克的ODM/OEM业务合作,客户经营状况或合作模式变化可能对公司发展产生影响。

- 产品放量不及预期风险: 若公司产品(包括自主品牌整机)的市场推广和销售不及预期,可能导致销售额未达预期。

- 研发不及预期风险: 公司仍有多个在研项目,若研发进度或成果不及预期,可能对公司长期发展造成影响。

- 海外政策风险: 当前海外贸易政策收紧,公司核心产品可能面临准入问题,对长期经营构成潜在风险。

总结

海泰新光作为全球荧光硬镜巨头史赛克的核心供应商,凭借其在光学技术和医用内窥镜器械领域的深厚积累,在全球荧光硬镜市场中占据关键地位。随着史赛克新一代1788超高清荧光硬镜产品的上市和放量,公司核心零部件需求将显著增加。同时,公司积极响应国内荧光硬镜市场的巨大潜力,通过与国药集团的合资公司及自有渠道,大力推广自主品牌整机系统,有望成为国内市场的引领者。此外,公司在生物医学、工业激光和生物识别等领域的光学产品多元化布局,为公司提供了稳定的业绩支撑和未来增长的想象空间。尽管面临客户依赖、产品放量和研发进度等风险,但基于荧光硬镜

-

GLP-1受体激动剂行业深度报告:GLP-1RAs引领降糖减重市场,更多适应症有待开发

-

2025年半年报点评:25H1营收快速增长,投放加大致盈利短暂承压

-

医药生物行业周报:集采政策持续优化,关注相关受益板块

-

医药生物行业周报:《2025年基本医保目录及商保创新药目录调整申报操作指南》出炉,继续看好创新药

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送