-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

国内外同步发力,经营业绩继续保持快速增长

国内外同步发力,经营业绩继续保持快速增长

-

下载次数:

1579 次

-

发布机构:

平安证券股份有限公司

-

发布日期:

2024-04-23

-

页数:

4页

安杰思(688581)

事项:

公司发布2023年年报和2024年一季报,2023年全年公司整体实现营业收入5.09亿元,同比+37.09%,实现归母净利润2.17亿元,同比+49.86%,实现扣非后归母净利润2.12亿元,同比+48.35%。2024年一季度公司实现营业收入1.12亿元,同比+23.35%,实现归母净利润5278万元,同比+54.22%。

平安观点:

公司收入持续保持快速增长趋势,符合市场预期。公司2023Q4收入同比增速超过50%,2024Q1收入增长23.35%,持续保持快速增长趋势,尽管国内仍有部分反腐影响,公司持续加大国内医院开拓和海外市场客户开发,成效显著,2024年Q1收入增速放缓主要是由于国内市场集采执行前经销商备货积极性有所下降。区域维度来看,公司2023年国内实现收入2.61亿元,同比+37.57%,产品累计进入国内医院突破2300家,其中三级医院占比达44%;公司2023年海外实现收入2.45亿元,同比+36.78%,新增海外客户34家,新客户数量增长35%,同时引入2家优质大客户,为后续放量奠定基础。值得一提的是,公司2023年海外自有品牌销售占比提升至23%,同比增加6个百分点,同时,欧洲公司选址落地,为未来海外市场销售拓展奠定良好基础。

盈利水平良好,净利润率保持高位水平。公司毛利率持续保持高位水平,2023年毛利率70.87%(+2.75pp),2024年Q1毛利率进一步提升至71.78%。从产品结构来看,公司产品构成较为稳定,止血活检类、EMR/ESD类、ERCP类、诊疗仪器类均保持较为快速增长趋势,其中2023年止血活检类产品仍然占比最大,增速上EMR/ESD类>诊疗仪器类>止血活检类>ERCP类。2023年期间费用率相对稳定,销售费用率9.77%(+0.53pp),研发费用率8.11%(-0.37pp),公司持续加大研发和销售费用投入、叠加股权激励摊销等影响,2024Q1费用率有所上升,销售费用率11.37%,管理费用率11.20%,研发费用率10.30%,而募集资金到位带来财务收入等有所增加,公司净利率仍有一定提升,保持高

位水平。

专注消化领域,坚持产品创新研发引领发展。公司持续加强研发投入,聚焦关键产品研发,增强整体技术实力,其中2023年研发投入4125万元,同比+31.13%,2024Q1研发投入1149万元,同比+64.47%。2023年公司在加大研发投入基础上,通过“三棵树”研发理论的深入指导、优化了研发的业务流程和创新了研发工具,实施“销售一代、研发一代、探索一代”的产品研发和市场销售策略。创新产品进展上,2023年公司持续加大双极治疗系统在ESD/EMR手术治疗中的技术优势,不断改进系统,提高医生手术效率;优化电圈套器的丝径结构、径长比例,加强套取息肉的贴壁性和防撤滑效果;ERCP领域推出了创新性涂层导丝,提高插管成功率:可换装止血夹推出,更好满足DRG和ESG理念,降低了止血夹临床使用成本。此外,公司成立杭安医学,拓展消化内镜设备领域,在光纤成像技术(多模态成像技术)、辅助治疗机器人和软性内镜等设备领域取得研发进展,形成了新的核心技术布局,进一步打开成长空间。

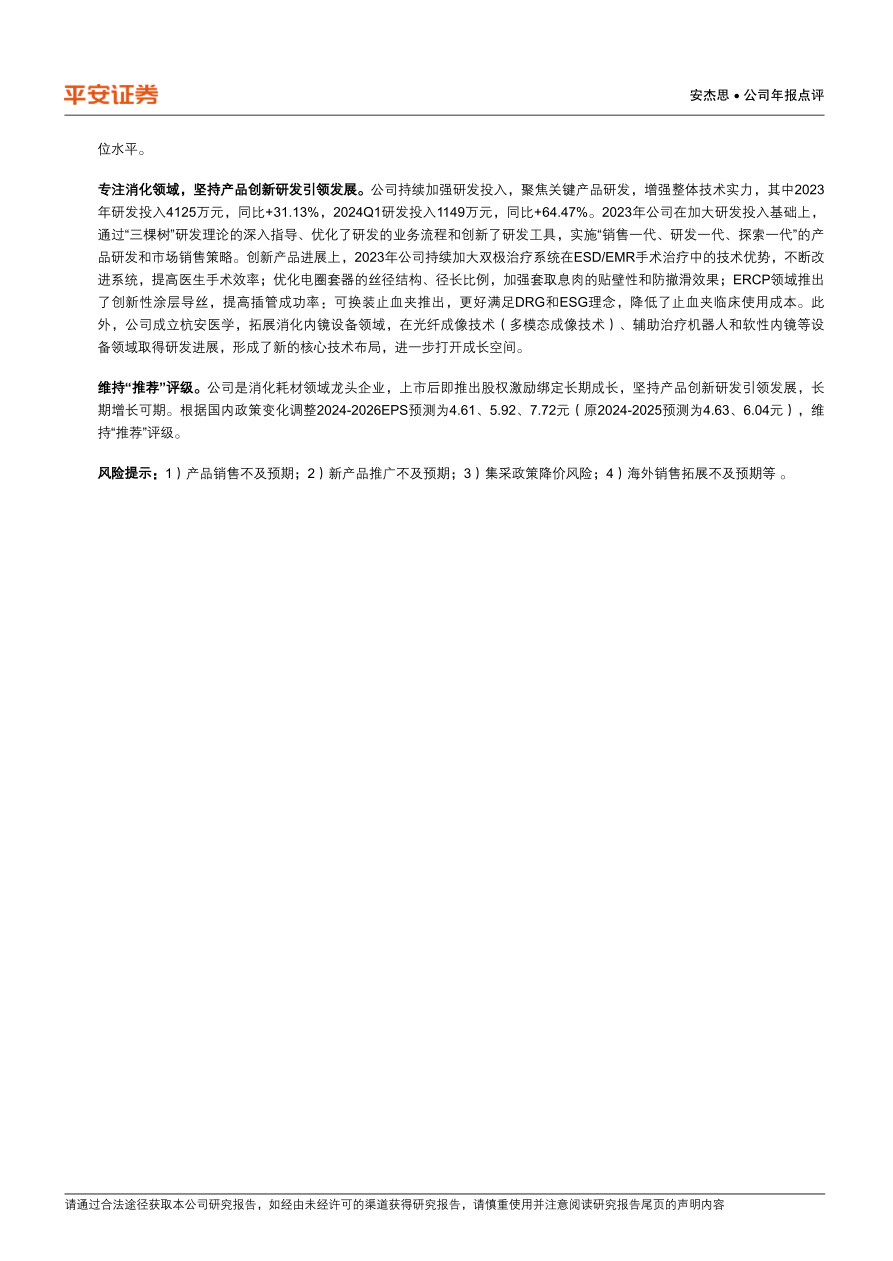

维持“推荐”评级。公司是消化耗材领域龙头企业,上市后即推出股权激励绑定长期成长,坚持产品创新研发引领发展,长期增长可期。根据国内政策变化调整2024-2026EPS预测为4.61、5.92、7.72元(原2024-2025预测为4.63、6.04元),维持“推荐”评级。

风险提示:1)产品销售不及预期;2)新产品推广不及预期;3)集采政策降价风险;4)海外销售拓展不及预期等。

中心思想

- 业绩增长稳健: 公司2023年及2024年一季度营收和净利润均实现快速增长,显示出良好的经营态势。

- 国内外市场并重: 公司在深耕国内市场的同时,积极拓展海外市场,自有品牌销售占比提升,为未来增长奠定基础。

- 研发创新驱动: 公司持续加大研发投入,优化研发流程,创新产品不断推出,为长期发展提供动力。

主要内容

公司经营情况分析

- 营收与利润双增长: 2023年公司营收同比增长37.09%,归母净利润同比增长49.86%;2024年一季度营收同比增长23.35%,归母净利润同比增长54.22%。

- 国内外市场拓展: 国内市场医院覆盖数量增加,海外市场新增客户数量显著,自有品牌销售占比提升。

产品与研发分析

- 产品结构稳定增长: 止血活检类、EMR/ESD类、ERCP类、诊疗仪器类产品均保持快速增长,其中EMR/ESD类增速最快。

- 研发投入持续加大: 2023年研发投入同比增长31.13%,2024年一季度研发投入同比增长64.47%,并优化研发流程,创新研发工具。

盈利能力分析

- 毛利率保持高位: 2023年毛利率为70.87%,2024年一季度进一步提升至71.78%。

- 净利率维持较高水平: 尽管销售和研发费用投入增加,但受益于财务收入增加,净利率仍保持在较高水平。

财务数据分析

- 营业收入: 2023A为509百万元,预计2024E为659百万元,2025E为881百万元,2026E为1,169百万元。

- 净利润: 2023A为217百万元,预计2024E为267百万元,2025E为343百万元,2026E为447百万元。

总结

安杰思公司国内外市场同步发力,经营业绩持续保持快速增长。公司盈利能力良好,毛利率和净利率均维持在较高水平。公司坚持产品创新研发,不断推出新产品,为长期发展提供动力。维持“推荐”评级。

-

GLP-1药物未来方向标:减脂增肌、口服剂型、超长效制剂赛道掘金

-

医疗设备招投标数据跟踪:设备更新不断深化,县域医共体持续发力

-

医疗设备招投标数据跟踪:招投标持续恢复,国产替代趋势显著

-

生物医药行业:国产新药闪耀ASCO 2025,关注相关企业投资机遇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送