-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

收购海外知名体外诊断品牌,贡献海外业务增长持续动能

收购海外知名体外诊断品牌,贡献海外业务增长持续动能

-

下载次数:

975 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2023-08-01

-

页数:

4页

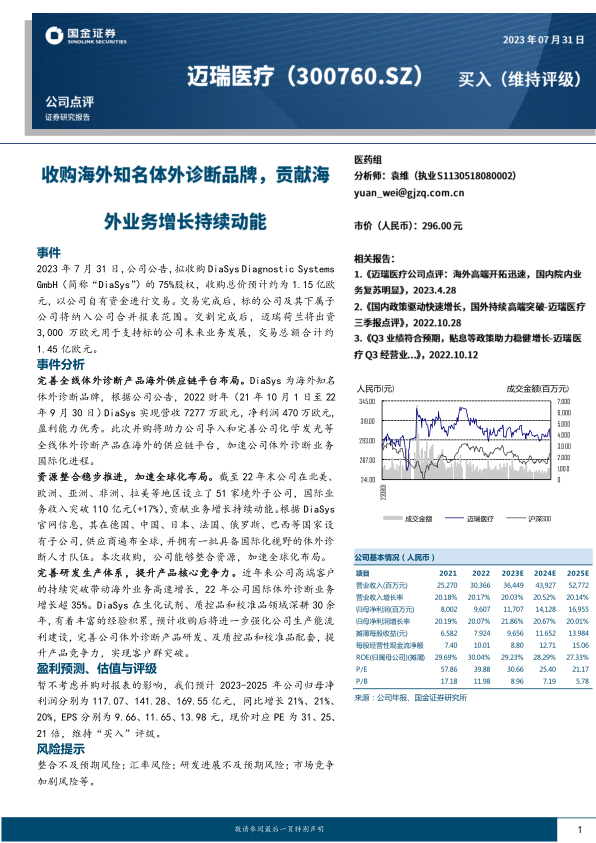

迈瑞医疗(300760)

事件

2023 年 7 月 31 日, 公司公告,拟收购 DiaSys Diagnostic SystemsGmbH(简称“DiaSys”)的 75%股权, 收购总价预计约为 1.15 亿欧元,以公司自有资金进行交易。交易完成后,标的公司及其下属子公司将纳入公司合并报表范围。 交割完成后,迈瑞荷兰将出资3,000 万欧元用于支持标的公司未来业务发展, 交易总额合计约1.45 亿欧元。

事件分析

完善全线体外诊断产品海外供应链平台布局。 DiaSys 为海外知名体外诊断品牌, 根据公司公告, 2022 财年(21 年 10 月 1 日至 22年 9 月 30 日) DiaSys 实现营收 7277 万欧元,净利润 470 万欧元,盈利能力优秀。此次并购将助力公司导入和完善公司化学发光等全线体外诊断产品在海外的供应链平台,加速公司体外诊断业务国际化进程。

资源整合稳步推进, 加速全球化布局。 截至 22 年末公司在北美、欧洲、亚洲、非洲、拉美等地区设立了 51 家境外子公司,国际业务收入突破 110 亿元(+17%),贡献业务增长持续动能。根据 DiaSys官网信息, 其在德国、中国、日本、法国、俄罗斯、巴西等国家设有子公司,供应商遍布全球,并拥有一批具备国际化视野的体外诊断人才队伍。本次收购,公司能够整合资源,加速全球化布局。

完善研发生产体系,提升产品核心竞争力。 近年来公司高端客户的持续突破带动海外业务高速增长, 22 年公司国际体外诊断业务增长超 35%。 DiaSys 在生化试剂、质控品和校准品领域深耕 30 余年,有着丰富的经验积累,预计收购后将进一步强化公司生产能流利建设,完善公司体外诊断产品研发、及质控品和校准品配套,提升产品竞争力,实现客户群突破。

盈利预测、估值与评级

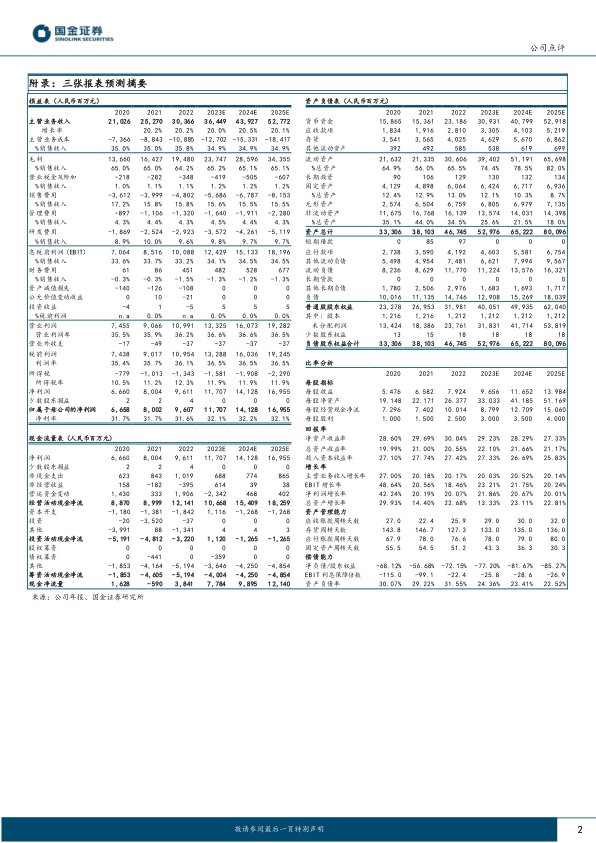

暂不考虑并购对报表的影响, 我们预计 2023-2025 年公司归母净利润分别为 117.07、 141.28、 169.55 亿元,同比增长 21%、 21%、20%, EPS 分别为 9.66、 11.65、 13.98 元,现价对应 PE 为 31、 25、21 倍,维持“买入”评级。

风险提示

整合不及预期风险; 汇率风险;研发进展不及预期风险;市场竞争加剧风险等。

中心思想

全球化战略深化与体外诊断业务强化

迈瑞医疗通过收购DiaSys 75%股权,以总价约1.45亿欧元(包括1.15亿欧元收购价及3000万欧元未来业务发展支持)深化其全球化布局,尤其是在体外诊断(IVD)领域。此次收购旨在完善海外供应链平台,加速IVD业务的国际化进程,并整合DiaSys在生化试剂、质控品和校准品方面的30余年经验,以提升产品核心竞争力及研发生产体系。

稳健的财务增长预期与市场信心

尽管面临整合、汇率及市场竞争等风险,迈瑞医疗展现出强劲的财务增长潜力。预计2023-2025年归母净利润将保持20%以上的年增长率,EPS持续提升,市场维持“买入”评级,反映了资本市场对其长期发展战略和盈利能力的信心。

主要内容

战略性收购DiaSys,加速国际化进程

- 收购详情与财务表现:2023年7月31日,迈瑞医疗公告拟以约1.15亿欧元收购DiaSys Diagnostic Systems GmbH 75%股权,并追加3000万欧元支持其未来业务发展,总交易额合计约1.45亿欧元。DiaSys作为海外知名体外诊断品牌,2022财年(2021年10月1日至2022年9月30日)实现营收7277万欧元,净利润470万欧元,展现出优秀的盈利能力。交易完成后,DiaSys及其下属子公司将纳入迈瑞医疗合并报表范围。

- 完善海外供应链与全球布局:此次并购将助力迈瑞医疗导入并完善其化学发光等全线体外诊断产品在海外的供应链平台,加速IVD业务的国际化进程。截至2022年末,迈瑞医疗已在全球北美、欧洲、亚洲、非洲、拉美等地区设立51家境外子公司,国际业务收入突破110亿元人民币,同比增长17%,贡献了持续的业务增长动能。DiaSys在全球德国、中国、日本、法国、俄罗斯、巴西等国家设有子公司,拥有广泛的供应商网络和国际化体外诊断人才队伍,其整合将进一步加速迈瑞的全球化布局。

- 强化研发生产与产品竞争力:DiaSys在生化试剂、质控品和校准品领域拥有超过30年的深厚经验。通过此次收购,迈瑞医疗将进一步强化生产能力建设,完善体外诊断产品的研发体系,并配套质控品和校准品,从而提升产品核心竞争力,实现客户群的突破。近年来,迈瑞医疗高端客户的持续突破带动海外业务高速增长,2022年公司国际体外诊断业务增长超过35%。

公司财务表现与未来盈利展望

- 历史业绩与增长趋势:迈瑞医疗在2021年和2022年均实现了超过20%的营业收入和归母净利润增长。例如,2022年营业收入达到303.66亿元人民币,归母净利润96.07亿元人民币。

- 盈利预测与估值:在暂不考虑本次并购对报表影响的前提下,分析师预计2023-2025年公司归母净利润将分别达到117.07亿元、141.28亿元和169.55亿元人民币,同比增长率分别为21.86%、20.67%和20.01%。同期摊薄每股收益(EPS)预计分别为9.66元、11.65元和13.98元。当前股价对应的市盈率(P/E)分别为31倍(2023E)、25倍(2024E)和21倍(2025E)。

- 投资评级:基于稳健的增长预期和合理的估值水平,分析师维持对迈瑞医疗的“买入”评级。

潜在风险提示

- 整合不及预期风险:收购后的业务、文化和管理整合可能不及预期,影响协同效应的发挥。

- 汇率风险:迈瑞医疗国际业务占比较高,汇率波动可能对其财务表现产生不利影响。

- 研发进展不及预期风险:新产品研发或现有产品升级可能面临进展不及预期的风险,影响市场竞争力。

- 市场竞争加剧风险:体外诊断市场竞争日益激烈,可能对公司市场份额和盈利能力造成压力。

总结

迈瑞医疗通过对DiaSys Diagnostic Systems GmbH的战略性收购,以约1.45亿欧元的总交易额,显著推进了其在全球体外诊断市场的布局。此次并购不仅将完善迈瑞医疗在海外的IVD产品供应链,加速国际化进程,还将通过整合DiaSys在生化试剂、质控品和校准品领域的深厚经验,全面提升公司的研发生产体系和产品核心竞争力。尽管存在整合、汇率波动和市场竞争加剧等风险,但公司凭借其强劲的国际业务增长(2022年国际业务收入突破110亿元,同比增长17%;国际IVD业务增长超35%)和DiaSys优秀的盈利能力(2022财年营收7277万欧元,净利润470万欧元),展现出稳健的财务增长潜力。分析师预计迈瑞医疗未来三年归母净利润将保持20%以上的年增长,并维持“买入”评级,表明市场对其长期发展前景持乐观态度。此举将进一步巩固迈瑞医疗在全球医疗器械市场的领先地位。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送