-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

人二倍体狂犬疫苗产能释放,业绩高速增长

人二倍体狂犬疫苗产能释放,业绩高速增长

-

下载次数:

2160 次

-

发布机构:

太平洋证券股份有限公司

-

发布日期:

2021-04-21

-

页数:

5页

康华生物(300841)

事件: 公司发布2020年报以及2021年1季度,实现营业收入10.39亿元(+87.3%) ,归母净利润 4.1 亿元(+118.6%)。 2021 年 1 季度实现营业收入 2.4 亿元(+51.0%),实现归母净利润 1.0 亿元(+54.9%),经营性现金流净额-0.64 亿元。 公司发布 2021 年股权激励计划。

点评:

人二倍体狂犬疫苗驱动业绩高速增长。2020年总收入10.39亿元,其中人二倍体狂犬疫苗 10.0 亿元(+85.9%), ACYW 四价流脑 0.39 亿元。销售费用率 36%,同比下降 3 个点左右。 人二倍体狂犬疫苗毛利率 94.25%,与去年基本持平(-0.55pp)。 2020 年公司冻狂犬疫苗(人二倍体)批签发量为 370 万支(同比+56%)。 公司人二倍体狂犬疫苗为国内首个上市销售的人二倍体细胞狂犬病疫苗,目前供不应求。公司病毒性疫苗二车间技改中,年报披露目前处于符合性检查阶段,检查通过并完成《药品生产许可证》变更后,可投入生产。技改完成后,预计人二倍体细胞狂犬病疫苗产能达到 500 万支, 温江一期顺利完工后,产能将进一步提升。

目前人二倍体狂犬疫苗供不应求,预计渗透率由供给决定。 人源细胞狂犬病疫苗对动物源细胞基质狂犬病疫苗是狂犬病疫苗行业发展的趋势。 狂犬疫苗(人二倍体细胞)无动物源细胞 DNA 残留和蛋白残留导致的潜在风险;免疫原性好,起效速率快;安全性好;免疫持续时间长。 目前二倍体狂犬疫苗供不应求,预计渗透率由供给决定。 随着越来越多公司人二倍体狂苗上市,人二倍体狂苗市场推广及产品宣传力度加大,产品优势逐渐被市场及接种者所了解与认可,渗透率提升,预计在渗透率爬坡期间,供给决定渗透率。

从长期看, 我们预计公司凭借优势依然能保住与产能相匹配的人二倍体狂犬疫苗销售数量。根据CDE披露研发进展信息,我们预计2024年,二倍体狂犬疫苗将有 4-5 家产品获批上市,市场格局变坏, 有可能出现供过于求,我们预计公司凭借优势依然能保住与产能相匹配的销售数量。因为相比其他二倍体疫苗在研企业,公司具有以下优势:

1)销售渠道优势和品牌优势。 公司是国内首个经中检院批签发上市销售的人二倍体狂犬病疫苗生产企业,在狂犬病疫苗市场的品牌影响、市场渠道、产品口碑方面更具有优势。

2)公司人二倍体狂苗生产工艺成熟,能够保障疫苗产品稳定生产。 人二倍体狂犬疫苗壁垒在于扩大化生产,其他人二倍体狂犬疫苗企业产能能否顺利爬坡,产能得以充分释放存在不确定性。拟施行股权激励, 股权激励计划锁定未来三年高增长。 根据公告, 本次计划拟向激励对象授予的限制性股票总量为不超过 10 万股,占公司股本总额的 0.1667%。 股票来源为公司向激励对象定向发行, 授予价格为 202.80 元/股。 股权激励计划锁定未来三年高增长, 考核2021-2023 三个会计年度, 21-23 年净利润增速分别为 40%、49%和 53%。

投资建议:

目前人二倍体狂犬疫苗供不应求, 技改完成后,预计人二倍体细胞狂犬病疫苗产能达到 500 万支, 温江一期顺利完工后,产能进一步提升,驱动业绩快速增长, 从长期看,公司凭借销售渠道优势和品牌优势以及工艺成熟产能稳定优势,处于市场领先地位。 我们预计 21-23 年对应 EPS 为 9.59、 14.33、 21.86 元,现价对应 21-23 年 PE 为 43倍、 28 倍、 19 倍,成长性高,首次覆盖, 给予“推荐”评级。

风险提示: 竞争加剧,研发不及预期,业绩不及预期风险。

中心思想

人二倍体狂犬疫苗驱动业绩增长

康华生物凭借其在国内人二倍体狂犬疫苗市场的领先地位,以及不断提升的产能和销售渠道优势,实现了业绩的高速增长。

股权激励计划锁定未来增长

公司通过股权激励计划,进一步锁定了未来三年的业绩增长目标,彰显了对公司未来发展的信心。

主要内容

事件概述

公司发布2020年年报和2021年一季度报告,业绩表现亮眼,同时发布了2021年股权激励计划。

人二倍体狂犬疫苗驱动业绩高速增长

2020年,公司人二倍体狂犬疫苗收入达到10.0亿元,同比增长85.9%,是公司业绩增长的主要驱动力。该疫苗毛利率高达94.25%,批签发量为370万支,同比增长56%,市场需求旺盛。

产能扩张提升市场竞争力

公司病毒性疫苗二车间技改正在进行中,预计完成后人二倍体细胞狂犬病疫苗产能将达到500万支。温江一期项目完工后,产能将进一步提升,有助于缓解目前供不应求的局面。

市场渗透率由供给决定

目前人二倍体狂犬疫苗市场供不应求,预计渗透率由供给决定。随着更多企业进入该市场,市场推广力度加大,产品优势逐渐被市场认可,渗透率有望提升。

销售渠道和品牌优势巩固市场地位

公司作为国内首个上市销售的人二倍体狂犬病疫苗生产企业,在销售渠道、品牌影响和产品口碑方面具有显著优势,能够保障与产能相匹配的销售数量。

股权激励计划锁定未来三年高增长

公司拟施行股权激励计划,锁定未来三年高增长。股权激励计划考核2021-2023三个会计年度,21-23年净利润增速分别为40%、49%和53%。

投资建议

维持“买入”评级,目标价510元。预计公司2021-2023年EPS分别为9.59元、14.33元和21.86元,对应PE分别为43倍、28倍和19倍,成长性高。

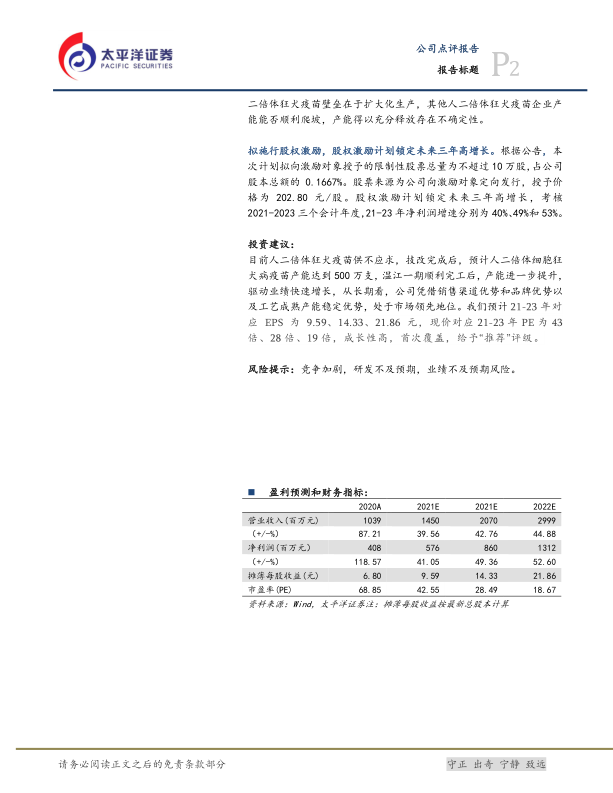

盈利预测和财务指标

公司2020年营业收入为1039百万元,净利润为408百万元。预计2021-2022年营业收入分别为1450百万元、2070百万元和2999百万元,净利润分别为576百万元、860百万元和1312百万元。

总结

康华生物凭借人二倍体狂犬疫苗的领先优势和产能扩张,业绩有望持续高速增长。公司通过股权激励计划,进一步激发了管理层的积极性,锁定了未来三年的业绩增长目标。维持“买入”评级,看好公司未来的发展前景。

-

医药日报:FDA授予Brepocitinib优先审评资格

-

医药日报:礼来Lebrikizumab在华申报上市

-

医药日报:多肽药Yuviwel获FDA批准上市

-

医药日报:Zongertinib获FDA加速批准

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送