-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

安徽省内综合排名第一的医药流通企业

安徽省内综合排名第一的医药流通企业

-

下载次数:

982 次

-

发布机构:

国信证券股份有限公司

-

发布日期:

2023-03-02

-

页数:

15页

华人健康(301408)

核心观点

公司主要从事医药流通领域中的零售、代理、终端集采三大业务。母公司华人健康从事医药代理业务,即与上游医药生产厂商开展合作,取得其部分产品代理权,向下游医药零售企业推广销售。公司合作供应商数量从2019年初的97家增长到22年6月末的229家,代理的商品品规从2019年初的229个增至22年6月末的545个,并逐步向医疗器械、保健品等非药品种延伸。全资子公司安徽国胜、江苏国胜、河南国胜、国胜医疗主营医药零售业务,以直营方式销售药品、保健食品、医疗器械。零售门店数由2018年末的541家增至2022年6月的938家(含门诊)。全资子公司汇达药业负责开展医药终端集采业务,依托多年来积累的医药零售与代理业务上游供应链渠道资源,为单体药店、小型连锁等零售终端提供一站式配送服务,是公司增长最快的业务。合作门店数量已由2019年末的127家快速增至2022年6月末的817家。

零售终端网络快速扩张,逐渐实现稳定盈利。公司2019-1H22分别实现收入15.2/19.3/23.4/14.1亿元,年复合增速约28%,1H22收入增速37%;实现归母净利润0.52/0.89/0.7/0.42亿元,其中21年受新租赁准则、省外子公司亏损等因素影响,同比下降21.52%,1H22净利润同比增长54%。毛利率目前为32.2%。各主营业务中,零售业务收入占比超70%。

医药线下零售竞争加剧,行业集中度将进一步提升。医药流通市场保持稳定增长,2021年全国七大类医药商品销售总额26064亿元(含税),同比增长8.5%,安徽省销售总额占比4.68%。医药零售行业市场规模持续扩大,2021年我国药品零售市场销售额5449亿元,同比增长7.4%;零售药店达59万家,连锁化率57.2%。截至2022年6月末,安徽省零售药店连锁率为57.5%,仍有较大提升空间。结合当前的竞争格局,与《商务部关于“十四五”时期促进药品流通行业高质量发展的指导意见》中提出的目标,预计行业集中度(百强企业市占率、药品零售连锁率等)将进一步提升。

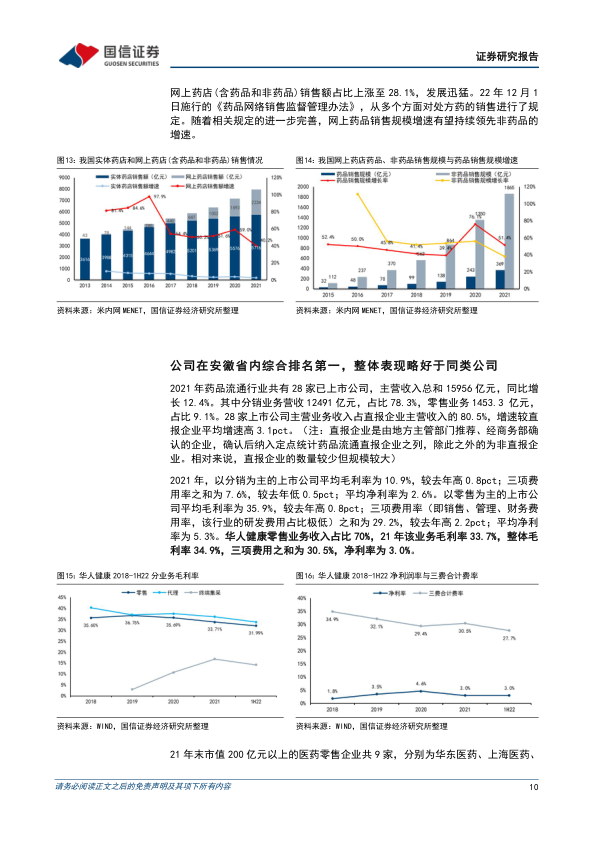

公司在安徽省内综合排名第一,整体表现略好于同类公司。2021年药品流通行业共有28家已上市公司,主营收入总和15956亿元,同比增长12.4%。其中零售业务1453.3亿元,占比9.1%。以零售为主的上市公司平均毛利率为35.9%,较去年高0.8pct;销售、管理、财务费用率之和为29.2%,较去年高2.2pct;平均净利率为5.3%。从省内市占率与竞争格局看,华人健康与漱玉平民最为相近。华人健康零售业务21年毛利率33.7%,整体毛利率34.9%,三项费用之和为30.5%,净利率为3%。2021年漱玉平民零售业务毛利率28.5%,整体毛利率28.5%,三项费用率25.5%,归母净利率2.16%。

可比公司情况:公司在医药流通行业的主要竞争对手包括一品红、易明医药、百洋医药、老百姓、一心堂、益丰药房、大参林、健之佳、漱玉平民、达嘉维康、药易购。

风险提示:政策上,带量采购使终端零售药品价格大幅下滑风险、医保定点管理办法调整风险;经营上,代理与零售药品质量风险、门店管理不善风险、省外业务拓展不力风险、代理业务贴牌合作风险。

中心思想

安徽医药流通龙头,业务多元驱动增长

华人健康(301408.SZ)作为安徽省内领先的医药流通企业,其核心业务涵盖医药零售、代理及终端集采三大板块。公司通过多元化业务布局,实现了零售终端网络的快速扩张和盈利能力的稳步提升。代理业务合作供应商和品规数量持续增长,零售门店数量显著增加,而终端集采业务更是公司营收增长最快的亮点。

行业集中度提升与“互联网+”机遇并存

中国医药流通市场保持稳定增长,但线下零售竞争日益激烈,行业集中度正加速提升。同时,“互联网+医疗健康”的快速发展和相关政策的完善,为医药流通行业带来了线上线下融合的新机遇。华人健康凭借其在安徽省内的市场领导地位和与同类公司相比略优的经营表现,有望在行业整合和数字化转型中占据有利位置。公司计划通过募投项目进一步扩大营销网络,巩固市场份额。

主要内容

公司概况

股东结构与核心业务

华人健康的共同实际控制人为何家乐、何家伦兄弟,合计控制公司发行前总股本的73.78%。此外,阿里健康持有公司8.84%的发行前股份,是公司的第二大股东。公司主要从事医药流通领域的零售、代理和终端集采三大业务。母公司华人健康负责医药代理,与上游厂商合作获取产品代理权并向下游零售企业推广销售。全资子公司安徽国胜、江苏国胜、河南国胜、国胜医疗主营医药零售,以直营方式销售药品、保健食品和医疗器械。全资子公司汇达药业则开展医药终端集采业务,为单体药店和小型连锁提供一站式配送服务。公司是安徽省内最大的医药流通企业,其零售业务在省内地位与山东省的漱玉平民最为相似。

公司业务

零售网络扩张与盈利能力提升

公司近年来营收和净利润均实现快速增长。2019年至2022年,公司收入从15.2亿元增至32.6亿元,年复合增速约29%;归母净利润从0.52亿元增至1.61亿元,年复合增速约46%。尽管2021年受新租赁准则和省外子公司亏损影响净利润有所下降,但2022年下半年受益于疫情管控放开后的购药需求激增,净利润和净利率实现双增。2022年公司毛利率为32.6%。

在具体业务方面:

- 代理业务:合作供应商数量从2019年初的97家增长到2022年6月末的229家,代理商品品规从229个增至545个,其中539个为独家代理,并逐步向医疗器械、保健品等非药品种延伸。贴牌代销产品占代理营收约60%,公司通过此方式推进自主品牌建设。

- 零售业务:收入占比超70%,主要由线下门店贡献。公司通过自建和收购相结合的方式快速扩张,零售门店数从2018年末的541家增至2022年6月的938家(含门诊),其中安徽省内908家。同时,公司也积极发展电商渠道,已入驻京东、天猫等平台,电商销售额过去三年几乎每年翻倍增长,目前占零售业务收入的18%。

- 终端集采业务:是公司营收增长最快的业务,合作门店数量从2019年末的127家快速增至2022年6月末的817家,2022年上半年营收同比增长95%。该业务通过整合上游供应链资源,为小微药店解决了货源不稳定、采购成本高、物流仓储费用高等痛点。

上下游合作与客户结构

公司与上游药企建立了长期合作关系,包括上海医药集团、广州医药集团等知名企业,通常签订1至3年的框架合作协议,确保代理品规的排他性。代理业务的下游客户结构分散,覆盖国内多数省份的医药零售连锁企业药店,如一心堂、益丰药房等。医药零售业务的客户主要为个人消费者,随着门店数量增长,前十大门店合计销售收入占比呈下降趋势,显示客户结构日益分散。

行业简析

医药零售竞争加剧与集中度提升

我国医药流通市场保持稳定增长,2021年全国七大类医药商品销售总额达26064亿元,同比增长8.5%,其中安徽省销售总额占比4.68%。医药零售市场规模持续扩大,2021年销售额为5449亿元,同比增长7.4%;2022年销售额达5421亿元,同比增长10.2%,为近五年最高涨幅。

零售药店数量持续增长,2021年全国零售药店达59万家,连锁化率57.2%。安徽省零售药店连锁率为57.48%,仍有较大提升空间。行业竞争日趋激烈,小微药店被兼并重组,行业集中度逐步提升。商务部“十四五”规划目标提出,药品批发百强企业年销售额占市场总额98%以上,药品零售百强企业年销售额占市场总额65%以上,药品零售连锁率接近70%。截至2021年,这些数据分别为94.1%、35.6%、57.2%,预示未来行业集中度将进一步提升。

“互联网+医疗健康”的快速发展

疫情加速了人们线上问诊、购药习惯的养成,加上线上医保支付渠道的打通和医院处方外流的逐步放开,共同推动了“互联网+医疗健康”的快速发展。药品流通行业正通过线上线下融合,提升全渠道服务能力。实体药店积极布局线上商城、第三方医药电商平台和O2O服务平台。互联网企业深化与实体药店合作,医药B2B企业向C端消费者服务延伸,大型药品流通企业构建“互联网+医+药+险”生态链模式。2021年,网上药店(含药品和非药品)销售额占比已上升至28.1%。随着《药品网络销售监督管理办法》的实施,网上药品销售规模增速有望持续领先非药品。

公司在安徽省内的领先地位与同业比较

2021年,药品流通行业28家上市公司主营收入总和15956亿元,同比增长12.4%。其中,以零售为主的上市公司平均毛利率为35.9%,三项费用率之和为29.2%,平均净利率为5.3%。华人健康零售业务收入占比70%,2021年该业务毛利率33.7%,整体毛利率34.9%,三项费用之和为30.5%,净利率为3.0%。

在安徽省内,华人健康综合排名第一。公司在全国拥有938家直营连锁门店,其中安徽省内908家,占省内零售药店总数的4.17%、占省内连锁门店的7.26%。这一比例与山东的漱玉平民(7.72%)接近,但低于云南的一心堂(40.68%)、广东的大参林(22.58%)和湖南的老百姓(11.90%)。与漱玉平民相比,华人健康在2021年的零售业务毛利率(33.7% vs 28.5%)和归母净利率(3.0% vs 2.16%)方面表现略优。

募投项目

本次IPO,华人健康计划募集资金6.06亿元。其中,5.56亿元将投入营销网络建设项目,计划在3年内在安徽省、江苏省及河南省重点城市开设648家直营门店。该项目预计投资回收期为5.25年(含建设期),运营期每年平均可增加营业收入13.84亿元,平均增加净利润5663.87万元。

可比公司情况

华人健康主要竞争对手包括一品红、易明医药、百洋医药、老百姓、一心堂、益丰药房、大参林、健之佳、漱玉平民、达嘉维康、药易购等。截至2023年2月28日,可比公司2021年平均静态市盈率为41.8倍,2022年一致预期平均PE为32.8倍。

风险提示

公司面临的主要风险包括:

- 政策风险:带量采购政策可能导致终端零售药品价格大幅下滑;医保定点管理办法调整也可能带来不确定性。

- 经营风险:代理与零售药品可能出现质量问题;门店管理不善可能影响运营效率;省外业务拓展可能面临挑战;代理业务主要品种续签存在不确定性;贴牌合作业务也存在相关风险。

总结

华人健康作为安徽省内领先的医药流通企业,凭借其零售、代理和终端集采三大核心业务,实现了营收和净利润的稳健增长。公司通过快速扩张零售网络、深化与上游药企合作以及发展终端集采业务,巩固了市场地位。面对医药流通行业日益激烈的竞争和集中度提升的趋势,以及“互联网+医疗健康”带来的发展机遇,华人健康在安徽省内具有显著的竞争优势,并计划通过募投项目进一步扩大市场份额。然而,公司也需警惕政策变化、药品质量、门店管理和省外业务拓展等方面的潜在风险。

-

氟化工行业:2026年1月月度观察:氟化工公司业绩高速增长,含氟聚合物价格持续上行

-

农化行业:2026年1月月度观察:钾肥合同价上涨,储能拉动磷矿需求,草铵膦将取消出口退税

-

创新医疗器械盘点系列(4):肿瘤基因检测的“勇敢者游戏”(上篇)

-

CXO行业系列专题报告(3):小核酸突围,大服务赋能

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:TDI、维生素E价格调涨

- 医药生物行业周报:重磅合作+销售高增,小核酸赛道价值进一步凸显

- 医药行业周报:持续关注低位创新药、脑机接口、AI医疗

- 基础化工行业周报:地产或将复苏,关注化工地产链投资机会

- 基础化工行业策略:上下游产品价格同时上涨,染料行业有望迎来景气回升

- 2026年生命科学行业展望:生命科学行业高管认为企业财务前景比较乐观,但需在复杂国际局势中增强韧性

- 医疗健康大数据洞察报告:2025年医疗健康领域非全日制博士申请者画像

- 医药生物行业报告:政策加快中药工业结构优化和转型升级,支持中药工业龙头企业发展

- 医药行业跟踪报告:信达生物与礼来合作再度升级,打造全球创新生态体系

- 医药行业周报:分子胶:撬动“不可成药”靶点的创新药新范式

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送