-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

山河药辅公司深度:政策催化行业集中度提升,产能进一步扩张

山河药辅公司深度:政策催化行业集中度提升,产能进一步扩张

-

下载次数:

2484 次

-

发布机构:

国元证券股份有限公司

-

发布日期:

2020-05-19

-

页数:

23页

中心思想

山河药辅:政策驱动下的辅料行业龙头扩张与整合

本报告核心观点认为,山河药辅作为国内药用辅料行业的领军企业,正受益于国家政策的深度调整和自身产能的持续扩张,有望在行业集中度提升的浪潮中进一步巩固其市场地位并实现业绩增长。

- 产能扩张与产品优势并举: 公司通过募投项目二期和收购曲阜天利,显著提升了微晶纤维素、倍他环糊精等核心产品的产能,并在产品广度和深度上保持领先优势。

- 政策红利推动行业洗牌: 仿制药一致性评价和关联审评审批制度的实施,大幅提高了对药用辅料的质量要求,促使制剂企业优选高质量供应商,加速淘汰落后产能,从而推动行业集中度向头部企业集中。

- 国产替代与市场份额提升: 在集采降价压力和供应链安全考量下,仿制药企业对质量一致且价格更具竞争力的国产辅料需求增加,山河药辅凭借其在CDE辅料登记和激活数量上的领先优势,有望率先受益于国产替代趋势。

- 稳健增长与投资价值: 预计公司未来几年营收和净利润将保持稳健增长,结合其行业龙头地位和政策利好,给予“增持”评级。

主要内容

公司深耕辅料行业,产品积累深厚

稳健的财务表现与核心产品贡献

山河药辅作为国内药用辅料龙头企业,专注于药用辅料的研发、生产和销售,产品涵盖填充剂、黏合剂、崩解剂、润滑剂、包衣材料等常用口服固体制剂类药用辅料。公司与上药、广药、石药、扬子江、哈药等大型制药集团建立了长期业务关系,并与赛诺菲、辉瑞等国际药企合作。

- 收入与利润持续增长: 2015-2019年,公司营业收入保持稳健增长,年复合增长率(CAGR)达15.71%。2019年实现营收4.64亿元,同比增长8.3%;归母净利润0.84亿元,同比增长20.3%,增速高于营收,主要得益于产品提价。2020年一季度,公司营收和归母净利润分别为1.25亿元和0.24亿元,分别同比增长8.5%和22.6%,受疫情影响较小。

- 核心品类贡献主要营收: 纤维素及其衍生物类产品和淀粉及其衍生物类产品是公司主要业务,2019年分别贡献营收1.96亿元(占比42.17%)和1.43亿元(占比31.23%)。

- 海外市场潜力巨大: 2012-2019年,公司海外营收从679.04万元增长至4114.96万元,CAGR高达29.35%,占比从3.76%提升至9.00%。公司多个核心产品获得美国和欧盟认证,在欧美市场具有成本竞争力。

- 毛利率稳步提升: 2019年公司毛利率为36.53%,同比增长2.63个百分点,主要系产品提价所致。其中,纤维素及其衍生物类产品毛利率为37.0%(+2.8pct),淀粉及衍生物类毛利率35.5%(+2.9pct),带动整体毛利率上行。

- 费用控制与现金流: 公司销售费用率和管理费用率维持在8%左右的良好水平。2019年经营性活动现金流净额为0.79亿元,同比增长6.3%。

- 产能扩张顺利进行: 公司募投二期微晶纤维素项目顺利投产,预计2020年新增产能2500吨。此外,2017年收购的曲阜天利(国内排名前三的口服固体制剂药用辅料生产供应商)新厂区已建成并进入试生产,预计上半年全面投产,将大幅提升倍他环糊精、糊精、淀粉等优势品种的产能。

辅料对制剂质量至关重要,公司深耕细分品规

国内辅料市场现状与公司研发策略

药用辅料是药物制剂中除主药以外的一切成分的统称,其功能性对制剂的质量、安全性和有效性至关重要。

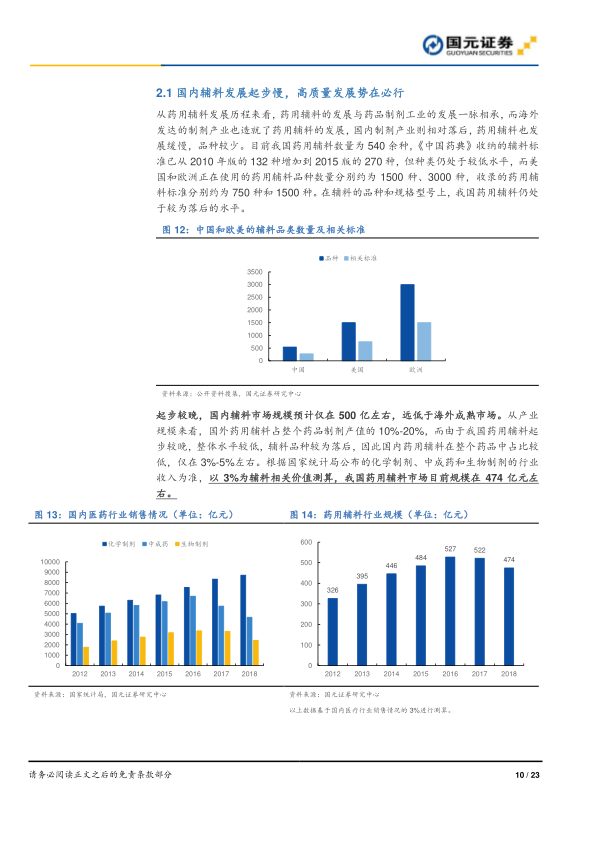

- 国内辅料市场发展滞后: 我国药用辅料发展起步较晚,目前品种数量约为540余种,《中国药典》收录270种(2015版),远低于美国(约1500种)和欧洲(约3000种)。国内药用辅料市场规模预计仅在474亿元左右,占整个药品制剂产值的3%-5%,远低于海外成熟市场的10%-20%。国内约470家药用辅料生产企业,市场份额分散,行业集中度较低。

- 单一品种的广泛用途与工艺研发关键性: 药用辅料的功能性不仅在于其品种,更在于同一辅料在不同使用浓度或不同制剂中的差异化表现。例如,微晶纤维素作为赋形剂和崩解剂,其不同的微粒大小和含水量会影响其性质,5%~20%浓度可用于抗黏剂,5%~15%可用于解崩剂,20%~90%可用于稀释剂。因此,对同一辅料品种的新规格研发至关重要。

- 公司聚焦新品规研发: 山河药辅的研发策略着重于大品种下的细分品规研发。针对市场较大的微晶纤维素品种,公司已开发15个细分品规,位居国内前列。公司微晶纤维素目前产能共6000吨,募投项目二期投产后总产能将达8500吨,位居国内首位。公司还是国内羟丙甲纤维素龙头企业,产能1100吨,并拥有亚洲最大的硬脂酸镁生产企业(市占率约40%)。此外,交联聚维酮和交联羧甲基纤维素钠将新建产能各300吨。

仿制药一致性评价+关联审批利好行业集中度提升

政策驱动下的行业格局重塑与国产替代机遇

国家政策的调整对药用辅料行业产生了深远影响,推动行业向高质量、高集中度方向发展。

- 关联审评审批提升质量要求: 过去,药用辅料因管理不严曾导致多起药害事件。2016年8月,国家药品监督管理局发布《关于药包材、药用辅料与药品关联审评审批有关事项的公告》,明确药用辅料不再单独审批,而是关联药品注册申请一并审评审批。新版《药品管理法》(2019年修订版)进一步强调将药品视为由原料药、药包材、辅料组成的有机整体,并明确制剂企业对药用辅料的使用负责。这些政策将促使制剂企业优先选择质量高、安全性有保障的辅料供应商,淘汰质量差、生产不规范的企业,极大带动药用辅料行业产品质量提升和行业集中度提升。

- 一致性评价与集采推动国产替代: 仿制药一致性评价的核心是药物制剂的处方和工艺,辅料的质量直接影响制剂的质量、稳定性和疗效,因此辅料筛选是评价的重要内容。在一致性评价政策下,制剂企业与药用辅料供应商将从传统供需关系转变为战略合作关系。同时,国家级带量采购已常态化,平均降幅显著(首轮52%,扩面超25%),仿制药降价压力不断显现。在此背景下,国内辅料与进口辅料的价差优势凸显,仿制药企业有望寻求质量一致、价格更具优势的国产辅料企业。

- 山河药辅的领先地位: 从CDE的辅料登记平台来看,山河药辅在辅料登记和激活数量上处于领先地位,已登记28个品种,其中23个已被激活。公司有望凭借其在质量和成本上的优势,率先受益于国产替代趋势。此外,国际贸易的不确定性也促使国内药企提高国产辅料使用率,进一步利好山河药辅。

盈利预测

基于公司产能逐步扩张以及政策利好,我们对公司未来业绩进行了预测:

- 核心假设:

- 纤维素及其衍生物类产品:预计2020-2022年增速分别为33.33%、25%和22%。

- 淀粉及衍生物类业务:随着曲阜天利新厂房投产,预计2020-2022年增速分别为30%、23%和20%。

- 无机盐类产品:预计2020-2022年收入增速分别为20%、18%和18%。

- 其他产品业务:预计2020-2022年增速均为15%。

- 业绩预测: 预计公司2020-2022年营业收入分别为5.92亿元、7.22亿元和8.66亿元;归母净利润分别为1.13亿元、1.42亿元和1.75亿元。对应的每股收益(EPS)分别为0.81元、1.02元和1.26元。

- 投资建议: 考虑到公司作为国产药用辅料龙头企业,且行业集中度有望提升,给予“增持”评级。

风险提示

- 新建产能投产计划和产能利用率情况存在不确定性。

- 一致性评价相关品种的集采中标存在不确定性。

- 公司成本端受上游原材料影响存在价格波动。

总结

山河药辅作为国内药用辅料行业的领军企业,凭借其深厚的产品积累、持续的产能扩张以及在政策红利下的战略布局,展现出强劲的增长潜力。国家推行的一致性评价和关联审评审批制度,正加速药用辅料行业的优胜劣汰,促使市场集中度向高质量、规范化的头部企业集中。同时,带量采购带来的降价压力和全球供应链的不确定性,也进一步推动了国产优质辅料的替代进程。山河药辅在CDE辅料登记和激活数量上的领先地位,使其能够有效抓住这些市场机遇。尽管面临产能投产、集采中标和原材料价格波动等风险,但公司稳健的财务表现和明确的增长路径,使其在行业变革中具备显著的竞争优势和投资价值。

-

GLP-1受体激动剂行业深度报告:GLP-1RAs引领降糖减重市场,更多适应症有待开发

-

2025年半年报点评:25H1营收快速增长,投放加大致盈利短暂承压

-

医药生物行业周报:集采政策持续优化,关注相关受益板块

-

医药生物行业周报:《2025年基本医保目录及商保创新药目录调整申报操作指南》出炉,继续看好创新药

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送