-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

重组蛋白主营业务稳健,生物药出海放量在即

重组蛋白主营业务稳健,生物药出海放量在即

-

下载次数:

2550 次

-

发布机构:

平安证券股份有限公司

-

发布日期:

2023-09-07

-

页数:

22页

科兴制药(688136)

平安观点:

科兴制药生物制药实力雄厚,具备核心竞争力。科兴制药成立于1997年,是一家主要从事重组蛋白药物和微生态制剂的研发、生产、销售一体化的创新型生物制药企业。公司营收端增长稳健,2023H1,受疫情放开影响,公司营收加速增长,实现营业收入6.49亿元,同比增长3%。利润端短期承压,2023H1归母净利润亏损0.48亿元,同比扩大1741%,净利润下滑主要源于公司研发费用增加和引进优秀管理和技术人才,未来随着集采影响逐步出清,海外市场新产品的放量,研发投入资本化和销售端控费力度加强,公司净利润有望恢复并加速增长。

“四大金刚”各具优势构建公司营收主体,产品毛利基本稳定。公司主要产品“四大金刚”包括:人促红素(依普定)、人干扰素α1b(赛若金)、人粒细胞刺激因子(白特喜)和酪酸梭菌二联活菌(常乐康)。2022年分别实现收入7.22、2.76、1.80、1.22亿元,占营收比重分别为54.8、21.0、13.7、9.3%。2017-2022年公司主营业务毛利率分别为79.0、81.1、81.5、80.0、79.4%、75.4%,整体基本保持稳定。四款产品各具优势,依普定是价格优势显著的抗贫血临床一线用药,赛若金是具备儿童用药优势的短效干扰素,白特喜具备价格和适应症优势的升白一线用药,常乐康是老幼孕产妇均可使用的独家益生菌产品。

聚焦生物药出海,引进品种海外市场放量在即。科兴制药拥有20多年海外商业化经验,海外商业化经验深厚。截至2023年H1,公司已引进7款出海品种,聚焦肿瘤和自免生物类似药治疗领域,出海地区涵盖法规及新兴市场。其中,靶向VEGFR的贝伐珠单抗,靶向TNF-α的英夫利西单抗和阿达木单抗,重点聚焦海外新兴市场国家,有望于2023Q4开始上市销售。自产品种白蛋白紫杉醇具备剂型优势,出海欧洲竞争格局良好,有望成为欧洲第二家白紫仿制药企业,预计2024H1实现海外商业化。

投资建议:我们预计公司2023/2024/2025年将分别实现营收15.69/21.82/29.00亿元,净利润分别为-1.03/-0.92/0.49亿元。按照公司业务的绝对估值情况,我们给予公司整体估值49.85亿元,对应目标价25.03元。考虑到公司克癀胶囊销售放量以及未来还有多款在研和引进产品将持续推进临床和海外商业化,管线估值有望进一步提升,首次覆盖,给予"推荐"评级。

风险提示:1)原材料成本上升风险。公司主要产品原材料价格存在上升风险。2)产品研发进度不及预期风险。公司在研项目众多,存在研发进度低于预期的风险。3)海外商业化进度不及预期风险。公司引进品种众多,存在海外上市进度低于预期的风险。4)行业政策变化风险。国家基药目录及医保目录会不定期调整。

中心思想

科兴制药:核心业务稳健增长,生物药出海前景广阔

本报告深入分析了科兴制药(688136.SH)作为一家创新型生物制药企业,在重组蛋白药物和微生态制剂领域的深厚实力与核心竞争力。报告指出,公司主营业务“四大金刚”——人促红素(依普定)、人干扰素α1b(赛若金)、人粒细胞刺激因子(白特喜)和酪酸梭菌二联活菌(常乐康)——构成了稳固的营收基础,并凭借其显著的价格、适应症及儿童用药优势,在国内市场保持稳定增长。尽管公司短期内因研发投入增加和人才引进导致利润承压,但营收端持续稳健增长,且未来随着集采影响逐步出清、研发投入资本化以及销售端控费加强,净利润有望恢复并加速增长。

国际化战略驱动业绩新增长点

报告强调,科兴制药凭借20多年的海外商业化经验,正积极聚焦生物药出海战略,通过引进多款肿瘤和自免生物类似药,构建了多元化的海外产品矩阵。特别是白蛋白紫杉醇有望于2024年上半年在欧洲上市,而贝伐珠单抗、英夫利西单抗和阿达木单抗等产品预计在2023年第四季度开始在海外新兴市场放量销售。拉丁美洲等新兴市场对进口药物的旺盛需求和显著增速,为公司海外业务的快速增长提供了巨大空间。基于对公司业务的绝对估值,报告给予科兴制药“推荐”评级,目标价25.03元/股,认为其短期内将受益于主营业务的复苏和海外业务的放量,中长期则通过持续的研发投入和全球市场布局,进一步打开业绩增长天花板。

主要内容

一、 科兴制药生物制药实力雄厚,具备核心竞争力

创新驱动与稳健发展

科兴制药成立于1997年,并于2020年12月在A股科创板上市,是一家专注于重组蛋白药物和微生态制剂研发、生产、销售的创新型生物制药企业。公司发展势头强劲,自1998年至2002年核心产品陆续获批上市后,持续横向拓展新剂型和衍生品种。自2021年起,公司通过引进白蛋白紫杉醇、英夫利西单抗、贝伐珠单抗、阿达木单抗、利拉鲁肽等多个生物类似药潜力品种的海外商业化权益,展现出强劲的出海势头。

科兴制药的产品线聚焦于抗病毒、肿瘤与免疫、血液、消化等治疗领域,核心产品包括重组人促红素(依普定)、重组人干扰素α1b(赛若金)、重组人粒细胞刺激因子(白特喜)以及益生菌药物酪酸梭菌二联活菌(常乐康)。其中,重组人促红素和重组人粒细胞刺激因子已拥有超过20年的海外销售历史,海外收入增长加速。此外,公司还积极布局生物类似药和中成药领域,代表品种有英夫利西单抗和克癀胶囊。

公司股权结构稳定,控股股东为董事长邓学勤先生通过深圳科益医药控股有限公司合计持有66.2%的股份,有利于公司长期发展。2022年4月,公司实施股权激励计划,向81名核心管理和技术骨干授予258.30万股股票,以2021年营业收入为基数,设定2022、2023和2024年营收增长分别不低于15%、30%和50%的考核目标,或IND和上市申请数量目标。截至2023年6月,公司已达成第一个归属期的考核要求,凸显了公司对未来发展的信心。

财务表现与研发投入

在财务表现方面,科兴制药的营业收入呈现稳健增长态势。2017年至2019年,受人促红素加速放量影响,营收快速增长。尽管2020年至2022年受新冠疫情影响,营收增速放缓至5%以内,但仍保持增长,2022年实现营业收入13.16亿元,同比增长2%。2023年上半年,公司营收达到6.49亿元,同比增长3%。然而,利润端短期承压,2020年至2022年归母净利润下滑明显,2022年亏损0.90亿元,同比下滑193%。2023年上半年,归母净利润亏损0.48亿元,同比扩大1741%,主要原因在于研发费用增加和引进优秀管理及技术人才。报告预计,随着集采影响逐步出清、海外市场新产品放量、研发投入资本化以及销售端控费力度加强,公司净利润有望恢复并加速增长。

公司持续加强核心领域研发布局和投入,以实现业绩可持续增长。2021年和2022年,公司研发费用分别为1.23亿元和1.93亿元,同比大幅增长105%和57%。2023年上半年,研发费用为1.24亿元,同比增长57%,部分研发投入已资本化(0.70亿元)。公司坚持聚焦生物药主航道,持续在重组蛋白领域布局创新药物研发项目,并突破吸入制剂的工艺技术难点,将吸入制剂技术水平提升到较高水平,如重组人干扰素α1b(突变)吸入溶液等产品的研发将为公司未来业绩增长提供持续动力。

二、 重组蛋白主营业务稳健,业绩增长可持续

“四大金刚”市场表现分析

科兴制药的“四大金刚”产品——人促红素(依普定)、人干扰素α1b(赛若金)、人粒细胞刺激因子(白特喜)和酪酸梭菌二联活菌(常乐康)——构成了公司营收主体,且产品毛利率基本保持稳定。2022年,这四款产品分别实现收入7.22亿元、2.76亿元、1.80亿元和1.22亿元,占营收比重分别为54.8%、21.0%、13.7%和9.3%,其中人促红素贡献最大。2017年至2022年,公司主营业务毛利率整体保持稳定,2022年为75.4%,虽受依普定集采影响略有下滑,但人粒细胞刺激因子(毛利率85%以上)、人干扰素α1b(毛利率83%左右)和酪酸梭菌二联活菌(毛利率80%以上)均维持较高水平,人促红素毛利率也保持在70%以上。

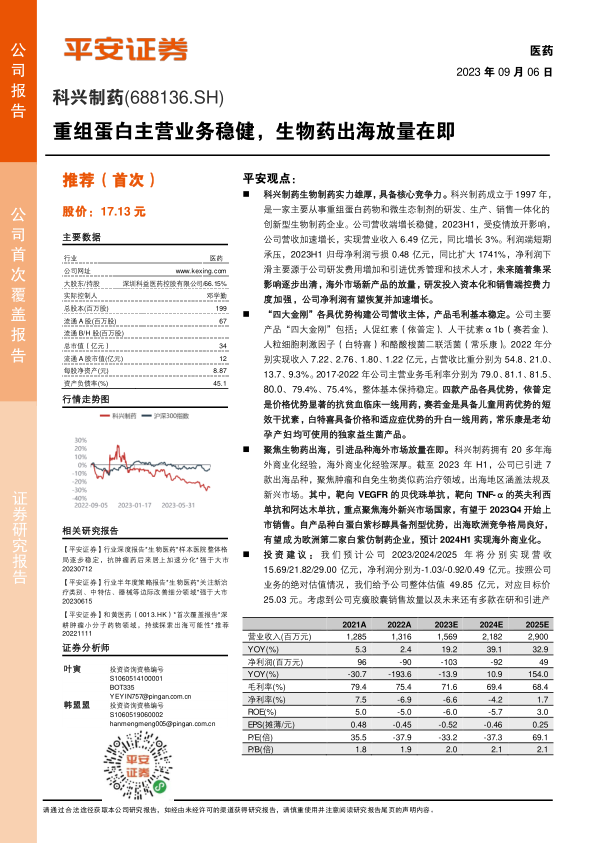

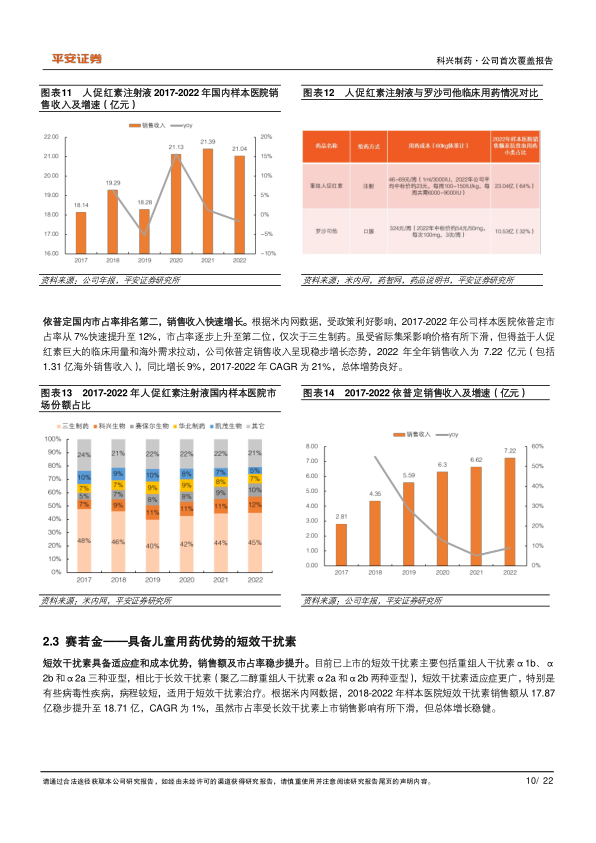

依普定:抗贫血一线用药的显著价格优势 人促红素注射液作为肾功能不全、化疗和围术期贫血的一线治疗用药,在院内市场广阔。与口服药罗沙司他相比,促红素注射剂在依从性上不逊色,且价格优势显著。以体重60kg患者为例,罗沙司他周治疗费用约324元,而重组人促红素仅需46-69元,价格仅为口服药物的15-21%,对于需长期服药的肾性贫血患者而言性价比更高。根据米内网数据,2022年人促红素注射液样本医院销售额达21.04亿元,市场空间稳固。科兴制药的依普定在国内市场份额排名第二,2017年至2022年市占率从7%快速提升至12%。尽管受省际集采影响价格有所下滑,但得益于巨大的临床用量和海外需求拉动,依普定销售收入稳步增长,2022年全年销售收入7.22亿元(含1.31亿元海外销售),同比增长9%,2017-2022年复合年增长率(CAGR)为21%。

赛若金:儿童用药优势的短效干扰素 短效干扰素(重组人干扰素α1b、α2b和α2a)相比长效干扰素具有更广的适应症,尤其适用于病程较短的病毒性疾病。根据米内网数据,2018年至2022年样本医院短效干扰素销售额从17.87亿元稳步提升至18.71亿元,CAGR为1%。科兴制药的α1b干扰素赛若金在市场竞争格局中表现良好,2022年与三元基因共同形成“寡头垄断”,科兴制药销售额2.26亿元,市占率54%,已超越三元基因成为行业龙头。2023年上半年,“赛若金®”在国内短效注射用人干扰素市场占有率为42%,保持排名第一。近期江西省干扰素省际联盟采购拟集采14个干扰素品种,但α1b竞争格局相对较好,受集采影响有限。此外,α1b干扰素在儿童抗病毒用药领域优势显著,其说明书对儿童用药安全性表述相对更完整,且新上市的口服抗病毒药物尚未覆盖儿童用药人群,市场潜力巨大。

白特喜:升白一线用药的价格与适应症优势 重组人粒细胞刺激因子(升白药)分为长效和短效。短效升白药适应症更广,在某些临床指南不推荐使用长效GC、每周化疗方案不推荐使用长效GC等情况下具有不可替代性。同时,短效升白药治疗成本低,用药成本仅357元/疗程,仅为长效干扰素(2957元/疗程)的12%,惠及更多患者。根据米内网数据,2020年至2022年样本医院短效升白药销售额基本稳定在22亿元左右,市占率稳定在30%左右。科兴制药的白特喜市占率逐年攀升,2017年至2022年从2.1%提升至5.8%,排名第六。得益于短效升白药巨大的临床用量、龙头企业市占率萎缩带来的市场空间以及海外市场需求,白特喜销售收入表现良好,2022年销售收入1.80亿元(含0.29亿元海外销售),同比增长15%,2017-2022年CAGR为30%。

常乐康:独家益生菌产品的市场扩容 我国益生菌药品市场正快速扩容,2019年市场规模达到44.38亿元,同比增长约11%。酪酸梭菌二联活菌(常乐康)作为益生菌药品,其说明书明确老幼孕产妇均可使用,具有相对广泛的人群适用范围,为公司产品推广奠定优势。2017年至2022年,常乐康销售额从0.86亿元稳步提升至1.22亿元,CAGR为7%,增长稳健。

三、 聚焦生物药出海,引进品种海外市场放量在即

国际化布局与新兴市场机遇

科兴制药拥有超过20年的海外商业化经验,其重组人促红素、重组人粒细胞刺激因子和酪酸梭菌二联活菌等生物药产品已在以拉丁美洲为主的30多个海外新兴市场实现了原液与制剂的直接出口。得益于白特喜出口制剂的高毛利,公司海外业务综合毛利率近三年维持在45%左右,高于国内其他以原料药出口为主的医药企业。2022年,公司海外业务营收1.61亿元,同比增长61%,主要受益于巴西和墨西哥对肾病用药和抗肿瘤药物需求的增长,以及政府招标采购量的恢复。2017年至2022年,公司海外营收CAGR为11%,增长稳健。

公司正以抗肿瘤和自免生物类似药为核心,构建出海品种矩阵,海外商业化进展有望加速。截至2023年上半年,公司已引进7款出海品种,聚焦肿瘤和自免生物类似药治疗领域,覆盖法规及新兴市场。其中,白蛋白紫杉醇已完成自建产线试生产和资料审查,有望于2024年上半年在欧洲上市。其他引进品种如靶向VEGFR的贝伐珠单抗、靶向TNF-α的英夫利西单抗和阿达木单抗,均已完成签约并递交注册申请,有望于2023年底在相关国家上市销售。此外,正大天晴授权的曲妥珠单抗和通化东宝授权的利拉鲁肽的海外市场开拓工作也在积极推进中。随着新品陆续上市和海外新兴市场用药需求的增长,公司海外业务营收和毛利率增长有望加速。

白蛋白紫杉醇:欧洲市场的竞争优势 白蛋白紫杉醇(白紫)剂型相比普通紫杉醇注射液和紫杉醇脂质体,在安全性(副作用更小)和患者依从性(无需超敏处理,滴注时间缩短)方面有所提升,且在临床应用上更为成熟,具备更高的临床认可度。2019年,白紫全球销售额超过100亿人民币。欧洲白蛋白紫杉醇市场竞争格局良好,主要国家包括德国、意大利、西班牙、法国和波兰。随着原研厂家BMS专利到期,国际仿制药巨头TEVA的白紫仿制药于2020年开始进入欧洲市场,截至2022年,欧洲五国市场仅有BMS和TEVA两家竞争。TEVA的首仿药在德国、意大利和西班牙的市占率分别高达58%、34%和52%,同比增长70%、200%和203%,原研替代效果显著。科兴制药已完成欧盟客户签约,正积极筹备欧盟GMP现场检查,有望成为进入欧洲白紫市场的第二家仿制药公司。公司自产白紫产品具备成本优势且产能充足,预计上市后将迅速打开欧洲市场。

拉美新兴市场:英夫利西单抗的巨大潜力 拉美新兴市场国家用药需求快速增长,进口药物需求迫切。IQVIA预测,到2025年,全球医药市场规模约16000亿美元,其中新兴市场国家医药市场容量3970亿美元,占比约25%。2021年至2025年,新兴市场国家CAGR为6.1%,高于全球市场的4.9%。拉丁美洲地区医药市场容量预计到2025年将达到980亿美元,CAGR高达10.1%,增速居新兴市场地区首位。由于拉美国家医药制造业水平相对落后,相关治疗药物大量依赖进口,例如阿根廷2020年医药进口额高达21.44亿美元,进口药物市场空间广阔。

以巴西市场为例,英夫利西单抗在拉美新兴市场需求旺盛。2018年至2021年,英夫利西单抗在巴西市场(公立+私立)销售额逐年上升,2021年销售额共计8.80亿雷亚尔(约合人民币10.07亿元),同比增长5%,显示出巴西等拉美新兴市场国家对该产品的旺盛需求。巴西政府药品公开招标数据显示,原研药厂家在专利到期后逐步放弃巴西公立医院市场,市场份额被仿制药厂家抢占。2021年和2022年,巴西公立医院中标商主要为巴西本土仿制药企业Bionovis和韩国生物类似药企业Celltrion,2022年公立医院中标总价为4.17亿雷亚尔(约合人民币5.44亿元),同比维持增长。科兴制药的英夫利西单抗等生物类似药有望在巴西等拉美新兴市场快速放量。

四、 公司估值与投资建议

估值分析与投资展望

报告对科兴制药进行了绝对估值分析。预计公司2023/2024/2025年将分别实现营收15.69/21.82/29.00亿元,净利润分别为-1.03/-0.92/0.49亿元。国内主营业务短期将维持稳健增长,而海外业务伴随自产和引进品种的放量,销售峰值预计在2030年达到22.92亿元。基于DCF估值模型,报告估算公司当前合理市值为49.85亿元,对应总股本约1.99亿股的合理价值约25.03元/股,高于当前股价。敏感性分析显示,在WACC 5.96%至8.73%、永续增长率0.83%至1.21%的假设下,公司合理股价范围为20.49-30.46元。由于公司目前处于亏损状态,不适用于传统P/E相对估值方法。

报告给予科兴制药“推荐”评级,目标价25.03元/股。考虑到克癀胶囊等产品刚开始放量,多款在研产品将持续推进临床以及引进产品海外商业化持续推进,公司估值有望进一步提升。短期来看,随着主营业务受集采影响的逐渐减弱和海外业务的快速放量,公司业绩有望在2025年实现大幅提升。中长期来看,公司围绕核心业务积极布局研发,并通过引进品种积极布局全球市场,进一步打开收入天花板。公司主营业务在同类药物中具备适用群体优势和价格优势,未来临床在研项目(如重组人干扰素α1b吸入溶液和聚乙二醇化重组人粒细胞刺激因子注射液)的持续推进,以及其他合作开发大品种(如利拉鲁肽、曲妥珠单抗、马来酸奈拉替尼、来那度胺等)出海的持续推进,都将加持公司长期业绩增长。

具体产品展望:

- 人促红素(依普定): 具备显著价格优势的抗贫血临床一线用药,短期集采影响基本出清,未来有望凭借良好竞争格局、产品放量和海外新兴市场需求拉动,维持较快增长。

- 重组人干扰素α1b(赛若金): 具备儿童用药优势的短效干扰素抗病毒一线用药,相比长效干扰素有价格优势。短期可能受集采影响增速放缓,未来受儿童用药需求拉动和新型吸入制剂研发上市促进,有望实现加速增长。

- 重组人粒细胞刺激因子(白特喜): 具备价格和适应症优势的升白一线用药,短期受长效升白药挤压导致的市占率下滑已基本触底,未来随着国内市占率稳步提升、海外需求增长和在研长效产品上市,有望实现加速增长。

- 白蛋白紫杉醇: 具备剂型优势的广谱抗肿瘤药物,可与PD-1等多种免疫抑制剂联用。仿制药出海欧洲竞争格局良好,公司仿制药产品有望于2024年上半年在欧盟上市,预计短期放量迅速,自建产线毛利较高,未来销售额稳健。

- 英夫利西单抗、阿达木单抗: 靶向TNF-α的自免重磅品种,巴西等新兴市场国家竞争格局良好,原研替代迅速且效果显著。公司生物类似药产品有望于2023年第三、第四季度在海外上市,短期有望快速放量,未来受巴西等新兴市场国家生物类似药旺盛需求驱动,增长稳健。

- 贝伐珠单抗: VEGFR抑制剂抗肿瘤重磅单品,海外新兴市场国家需求广阔。公司生物类似药产品有望于2023年第三、第四季度在海外上市,短期有望快速放量,未来增长稳健。

五、 风险提示

报告提示了以下风险:1)原材料成本上升风险,公司主要产品原材料依赖海外采购,受全球经济不确定性影响价格可能上升。2)产品研发进度不及预期风险,公司在研项目众多,临床研究和生产申报存在不确定性。3)海外商业化进度不及预期风险,引进品种众多,海外销售存在不确定性,可能出现上市进度低于预期。4)行业政策变化风险,国家基药目录及医保目录会不定期调整,影响药品更新换代、使用频率、疗效及价格。

总结

科兴制药作为一家创新型生物制药企业,凭借其在重组蛋白药物和微生态制剂领域的深厚积累,构建了以“四大金刚”为核心的稳健主营业务。尽管短期内面临研发投入增加导致的利润压力,但公司营收持续增长,且核心产品在国内市场具备显著的价格、适应症及儿童用药优势,毛利率保持稳定。

更重要的是,科兴制药正积极推进其生物药出海战略,利用20多年的海外商业化经验,通过引进多款肿瘤和自免生物类似药,成功构建了多元化的海外产品矩阵。白蛋白紫杉醇有望于2024年上半年在欧洲市场上市,而贝伐珠单抗、英夫利西单抗和阿达木单抗等产品预计在2023年第四季度开始在拉丁美洲等新兴市场放量。这些新兴市场对进口药物的巨大需求和高增长潜力,将成为公司未来业绩增长的重要驱动力。

综合来看,科兴制药的估值处于行业相对低位,其核心业务的稳健增长、海外市场的即将放量以及持续的研发投入和全球化布局,预示着公司短期内业绩有望大幅提升,中长期则具备广阔的增长空间。报告给予公司“推荐”评级,并提示了原材料成本、研发进度、海外商业化及行业政策变化等潜在风险。

-

GLP-1药物未来方向标:减脂增肌、口服剂型、超长效制剂赛道掘金

-

医疗设备招投标数据跟踪:设备更新不断深化,县域医共体持续发力

-

医疗设备招投标数据跟踪:招投标持续恢复,国产替代趋势显著

-

生物医药行业:国产新药闪耀ASCO 2025,关注相关企业投资机遇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送