-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

前三季度利润端压力趋缓,生物药出海拉开序幕

前三季度利润端压力趋缓,生物药出海拉开序幕

-

下载次数:

2384 次

-

发布机构:

平安证券股份有限公司

-

发布日期:

2023-10-30

-

页数:

4页

科兴制药(688136)

事项:

公司公布2023年三季报,实现收入9.69亿元(+2.65%),归母净利润-0.54亿(+4.24%),扣非后归母净利润-0.80亿(-34.45%),业绩基本符合预期。其中Q3单季度实现收入3.20亿(+1.72%),归母净利润-0.07亿(+88.67%),扣非后归母净利润-0.08亿(+87.12%),盈利能力加速修复。

平安观点:

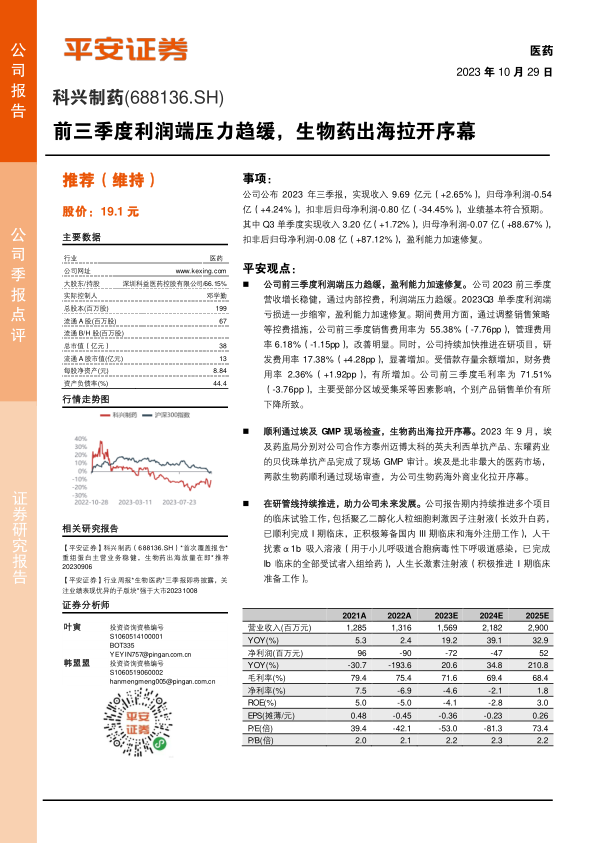

公司前三季度利润端压力趋缓,盈利能力加速修复。公司2023前三季度营收增长稳健,通过内部控费,利润端压力趋缓。2023Q3单季度利润端亏损进一步缩窄,盈利能力加速修复。期间费用方面,通过调整销售策略等控费措施,公司前三季度销售费用率为55.38%(-7.76pp),管理费用率6.18%(-1.15pp),改善明显。同时,公司持续加快推进在研项目,研发费用率17.38%(+4.28pp),显著增加。受借款存量余额增加,财务费用率2.36%(+1.92pp),有所增加。公司前三季度毛利率为71.51%(-3.76pp),主要受部分区域受集采等因素影响,个别产品销售单价有所下降所致。

顺利通过埃及GMP现场检查,生物药出海拉开序幕。2023年9月,埃及药监局分别对公司合作方泰州迈博太科的英夫利西单抗产品、东曜药业的贝伐珠单抗产品完成了现场GMP审计。埃及是北非最大的医药市场,两款生物药顺利通过现场审查,为公司生物药海外商业化拉开序幕。

在研管线持续推进,助力公司未来发展。公司报告期内持续推进多个项目的临床试验工作,包括聚乙二醇化人粒细胞刺激因子注射液(长效升白药,已顺利完成I期临床,正积极筹备国内III期临床和海外注册工作),人干扰素α1b吸入溶液(用于小儿呼吸道合胞病毒性下呼吸道感染,已完成Ib临床的全部受试者入组给药),人生长激素注射液(积极推进I期临床准备工作)。

投资建议:考虑公司前三季度控费效果显著,利润端有望加速修复,我们上调2023-2025公司净利润预测至-0.72/-0.47/0.52亿元(原本为-1.03/-0.92/0.49亿元)。考虑公司未来还有多款在研和引进产品将持续推进临床和海外商业化,管线估值有望进一步提升,维持"推荐"评级。

风险提示:1)产品研发进度不及预期风险。公司在研项目众多,存在研发进度低于预期的风险。2)海外商业化进度不及预期风险。公司引进品种众多,存在海外上市进度低于预期的风险。3)行业政策变化风险。国家基药目录及医保目录会不定期调整。

中心思想

- 利润端压力缓解与盈利修复: 公司通过内部控费,前三季度利润端压力有所缓解,Q3单季度盈利能力加速修复,销售费用率和管理费用率均有明显改善。

- 生物药出海战略启动: 公司合作的两款生物药顺利通过埃及GMP现场审查,为公司生物药海外商业化拉开序幕,有望打开新的增长空间。

主要内容

公司经营情况

-

营收稳健增长,利润端压力趋缓:

- 公司2023年前三季度实现收入9.69亿元,同比增长2.65%,归母净利润-0.54亿元,同比增长4.24%。

- Q3单季度实现收入3.20亿元,同比增长1.72%,归母净利润-0.07亿元,同比增长88.67%,盈利能力加速修复。

-

费用控制效果显著:

- 销售费用率下降7.76个百分点至55.38%,管理费用率下降1.15个百分点至6.18%。

- 研发费用率增加4.28个百分点至17.38%,反映公司持续加大研发投入。

- 财务费用率增加1.92个百分点至2.36%,主要受借款存量余额增加影响。

-

毛利率下降:

- 前三季度毛利率为71.51%,同比下降3.76个百分点,主要受部分区域集采等因素影响,个别产品销售单价有所下降。

生物药出海

- 埃及GMP认证通过: 2023年9月,公司合作方泰州迈博太科的英夫利西单抗产品、东曜药业的贝伐珠单抗产品顺利通过埃及药监局的GMP现场审计。

- 海外市场拓展: 埃及是北非最大的医药市场,此次通过GMP认证为公司生物药海外商业化奠定基础。

在研管线

- 聚乙二醇化人粒细胞刺激因子注射液: 长效升白药已顺利完成I期临床,正积极筹备国内III期临床和海外注册工作。

- 人干扰素α1b吸入溶液: 用于小儿呼吸道合胞病毒性下呼吸道感染,已完成Ib临床的全部受试者入组给药。

- 人生长激素注射液: 积极推进I期临床准备工作。

投资建议

- 上调盈利预测: 考虑公司前三季度控费效果显著,利润端有望加速修复,上调2023-2025年公司净利润预测至-0.72/-0.47/0.52亿元。

- 维持“推荐”评级: 考虑公司未来还有多款在研和引进产品将持续推进临床和海外商业化,管线估值有望进一步提升,维持"推荐"评级。

风险提示

- 研发风险: 产品研发进度不及预期。

- 商业化风险: 海外商业化进度不及预期。

- 政策风险: 行业政策变化风险。

总结

科兴制药2023年前三季度在营收保持稳健增长的同时,通过有效的内部控费措施,显著缓解了利润端的压力,盈利能力呈现加速修复的态势。公司积极推进生物药出海战略,两款生物药顺利通过埃及GMP现场审查,为未来海外市场拓展奠定了坚实基础。此外,公司在研管线持续推进,多个项目进入临床试验阶段,有望为公司未来发展提供新的增长动力。平安证券维持对科兴制药的“推荐”评级,并上调了公司未来几年的盈利预测,但同时也提示了研发进度、海外商业化以及行业政策变化等方面的风险。

-

GLP-1药物未来方向标:减脂增肌、口服剂型、超长效制剂赛道掘金

-

医疗设备招投标数据跟踪:设备更新不断深化,县域医共体持续发力

-

医疗设备招投标数据跟踪:招投标持续恢复,国产替代趋势显著

-

生物医药行业:国产新药闪耀ASCO 2025,关注相关企业投资机遇

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送