-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

维生素D3价格有改善空间,一纵一横战略保障未来长期发展

维生素D3价格有改善空间,一纵一横战略保障未来长期发展

-

下载次数:

684 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2024-06-27

-

页数:

22页

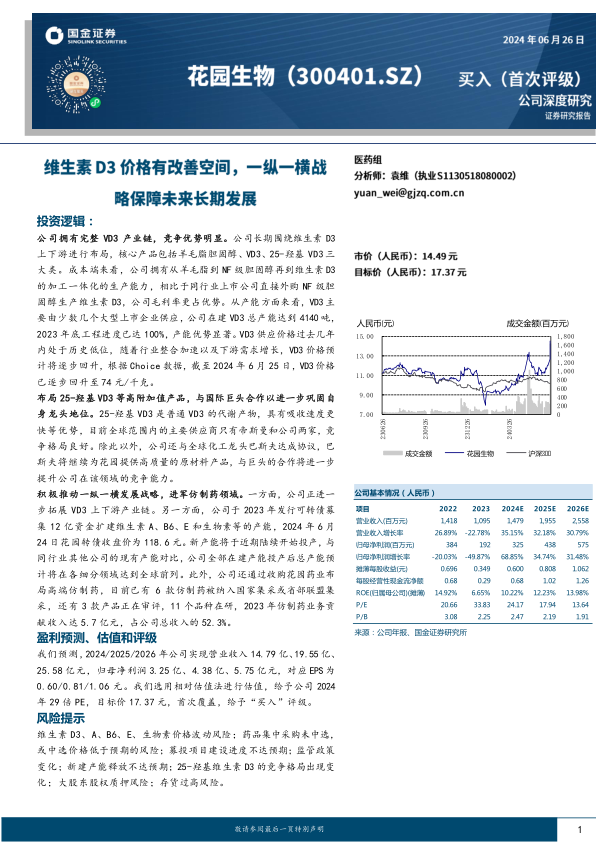

花园生物(300401)

投资逻辑:

公司拥有完整VD3产业链,竞争优势明显。公司长期围绕维生素D3上下游进行布局,核心产品包括羊毛脂胆固醇、VD3、25-羟基VD3三大类。成本端来看,公司拥有从羊毛脂到NF级胆固醇再到维生素D3的加工一体化的生产能力,相比于同行业上市公司直接外购NF级胆固醇生产维生素D3,公司毛利率更占优势。从产能方面来看,VD3主要由少数几个大型上市企业供应,公司在建VD3总产能达到4140吨,2023年底工程进度已达100%,产能优势显著。VD3供应价格过去几年内处于历史低位,随着行业整合加速以及下游需求增长,VD3价格预计将逐步回升,根据Choice数据,截至2024年6月25日,VD3价格已逐步回升至74元/千克。

布局25-羟基VD3等高附加值产品,与国际巨头合作以进一步巩固自身龙头地位。25-羟基VD3是普通VD3的代谢产物,具有吸收速度更快等优势,目前全球范围内的主要供应商只有帝斯曼和公司两家,竞争格局良好。除此以外,公司还与全球化工龙头巴斯夫达成协议,巴斯夫将继续为花园提供高质量的原材料产品,与巨头的合作将进一步提升公司在该领域的竞争能力。

积极推动一纵一横发展战略,进军仿制药领域。一方面,公司正进一步拓展VD3上下游产业链。另一方面,公司于2023年发行可转债募集12亿资金扩建维生素A、B6、E和生物素等的产能,2024年6月24日花园转债收盘价为118.6元。新产能将于近期陆续开始投产,与同行业其他公司的现有产能对比,公司全部在建产能投产后总产能预计将在各细分领域达到全球前列。此外,公司还通过收购花园药业布局高端仿制药,目前已有6款仿制药被纳入国家集采或省部联盟集采,还有3款产品正在审评,11个品种在研,2023年仿制药业务贡献收入达5.7亿元,占公司总收入的52.3%。

盈利预测、估值和评级

我们预测,2024/2025/2026年公司实现营业收入14.79亿、19.55亿、25.58亿元,归母净利润3.25亿、4.38亿、5.75亿元,对应EPS为0.60/0.81/1.06元。我们选用相对估值法进行估值,给予公司2024年29倍PE,目标价17.37元,首次覆盖,给予“买入”评级。

风险提示

维生素D3、A、B6、E、生物素价格波动风险;药品集中采购未中选,或中选价格低于预期的风险;募投项目建设进度不达预期;监管政策变化;新建产能释放不达预期;25-羟基维生素D3的竞争格局出现变化;大股东股权质押风险;存货过高风险。

中心思想

全产业链布局驱动业绩增长,双重拐点显现

本报告的核心观点在于,花园生物凭借其在维生素D3领域的完整产业链布局和成本优势,正迎来VD3价格回升与医药板块放量的双重业绩拐点。公司通过“一纵一横”战略,不仅深化了VD3上下游高附加值产品的开发,还积极拓展了其他维生素品种产能并成功进军仿制药领域,构建了多元化的增长引擎。与巴斯夫、帝斯曼等国际巨头的合作进一步巩固了其行业龙头地位,为未来业绩的持续增长奠定了坚实基础。

市场机遇与竞争优势并存

公司在VD3市场面临需求刚性回升和行业整合加速的有利局面,其一体化生产和独特工艺使其在成本上具备显著优势。同时,通过布局25-羟基VD3等高附加值产品,以及在多个新建维生素品种产能上的行业领先地位,公司有望抓住市场机遇,实现盈利能力的进一步提升。仿制药业务的集采中选和丰富研发管线,也为公司提供了新的业绩增长点,尽管面临集采降价和市场竞争的挑战,但整体发展前景积极。

主要内容

核心业务优势与市场机遇

稳步前进的全球 VD3 一体化龙头

花园生物深耕维生素D3领域逾20年,通过收购花园药业,成功布局医药制造业务。公司已形成从羊毛脂胆固醇到维生素D3系列、25-羟基维生素D3系列等产品的完整产业链,是国内提供VD3上下游系列产品种类最多的生产商,初步确立了核心竞争优势。

公司于2021年2月提出“一纵一横”发展新战略。“一纵”旨在将产品进一步向维生素D3上下游产业链及医药领域延伸,突破现有医药中间体业务,进入下游骨化醇类原料药和制剂领域。“一横”则指拓宽维生素领域的布局,拟新建维生素A、E、B6以及生物素等维生素系列产品产能,其中多个品种在建产能投产后有望达到全球前列水平。

VD3 和医药板块有望迎来双重拐点

2020年及以前,公司业绩主要受维生素D3板块收入影响。2021年和2022年,花园药业的收购和并表为公司带来收入利润增量。然而,2023年维生素行业产能过剩、价格持续下探,叠加下游养殖亏损和医药药品集采常态化,导致公司营业收入同比下降22.8%至11.0亿元。

展望未来,随着VD3供应价格逐步回暖、公司集采品种企稳以及新注册药品开始放量,公司业绩有望迎来修复。2023年,维生素D3及其类似物板块营收达3.7亿元,占总营收的33.53%;药品板块营收达5.7亿元,营收占比达52.27%,净利润为1.5亿元,占公司净利润的76.8%。2023年公司维生素A和AD3产品已进入市场,进一步增强了市场影响力。

公司股权及管理层稳定

公司股权结构稳定,由董事长邵钦祥控制的浙江祥云科技为第一大股东,持股比例为27%。公司旗下共有8个子公司,除浙江花园博创股权投资有限公司及花园生物工程外,公司对其余子公司的比例均为100%。公司多位高管成员行业经验丰富,且在公司成立早期就已任职,对公司业务十分熟悉,管理经验丰富。

多元化战略布局与业绩增长驱动

维生素D3 需求刚性,供应价格有望逐步回升,公司生产成本占优

需求上升叠加行业加速整合有望带动VD3价格逐步回升

维生素D3下游应用需求刚性,主要应用于动物饲料添加剂(占比80-90%)、食品和医药保健领域。根据奥特奇《Agri-Food Outlook 2024》,2023年全球饲料产量12.87亿吨,对应VD3需求约7719吨;中国饲料产量2.63亿吨,对应VD3需求1576吨。华经产业研究院测算,2024年全球食品添加剂领域对VD3需求为472吨,医药保健领域需求为943吨。随着生猪价格回暖、全球人口扩张及健康意识提升,VD3需求预计将进一步增长。

VD3供应价格受政策、宏观经济环境及行业自我调整影响。Choice数据显示,2020年10月以来,VD3价格持续走低,2023年至2024年5月维持在50-60元/千克,长时间低价加速了行业整合。截至2024年6月25日,VD3价格已逐步回升至74元/千克。

VD3供应行业集中度高。全球主要供应商为公司、帝斯曼、新和成等大型企业。华经产业研究院数据显示,2021年内资企业中公司和新和成VD3存量产能均为2000吨,处于行业领先地位。根据公司2023年年报,公司在建年产3600吨饲料级VD3粉及540吨食品级VD3粉项目工程进度已达100%,产能优势显著。预计随着行业整合和需求提升,VD3价格有望逐步恢复至历史均价。

公司具备一体化生产+独特工艺两大核心竞争优势

新国标(GB7300.202-2019)规定羊毛脂胆固醇为VD3唯一合法原材料,限制了脑干胆固醇的使用,有利于维护产品质量并优化行业竞争格局。公司是国内少数可自主生产NF级胆固醇的企业,采用“分子蒸馏法”以羊毛脂为原材料,已形成VD3全产业链布局,成本上占据优势。根据2024年公司可转债跟踪评级报告,公司维生素D3占全球市场份额约为30%,NF级羊毛脂胆固醇占全球市场份额约为70%。

公司吸收消化了中科院理化所及花园集团联合研发的“氧化还原法”维生素D3生产工艺,相比传统“溴化/脱溴化氢法”,总收率更高(45% vs 30%),成本低,对环境影响小,竞争优势明显。公司一体化生产能力和独特工艺使其在生产成本上优于同行,维生素系列产品毛利率高于同行业可比公司。

布局高附加值产品活性VD3,提升想象空间

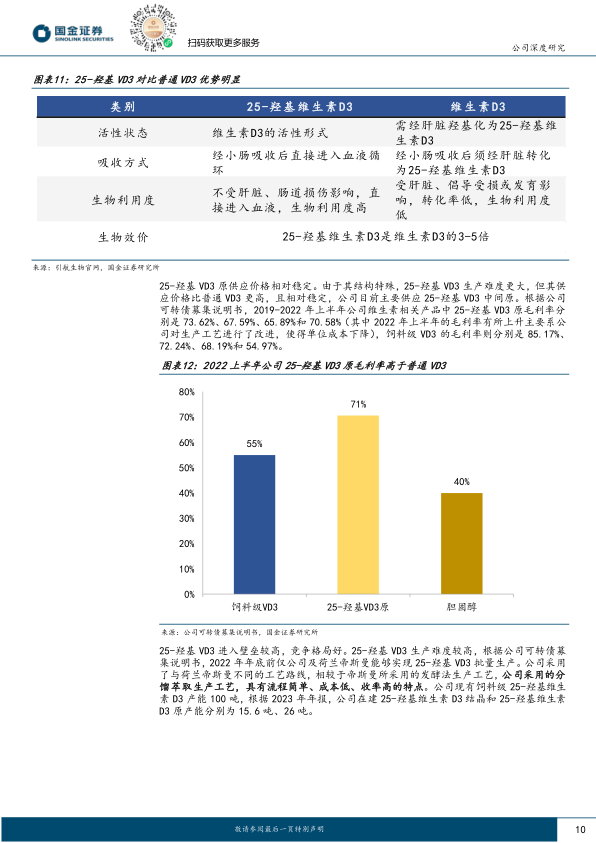

25-羟基VD3是维生素D3的活性代谢物,具有更强的生理活性,无需肝脏代谢,吸收速度更快,生物利用度高,生物效价是普通VD3的3-5倍。其对禽类可促进骨骼发育、减少蛋壳破损率、提高孵化率;对种猪可提高繁殖性能、仔猪免疫力、存活率,具有替代普通VD3的优势。

25-羟基VD3生产难度较高,供应价格比普通VD3更高且相对稳定。公司可转债募集说明书显示,2019-2022年上半年公司25-羟基VD3原毛利率在73.62%-70.58%之间,高于饲料级VD3(85.17%-54.97%)。

25-羟基VD3进入壁垒高,竞争格局良好。2022年底前仅公司及荷兰帝斯曼能批量生产。公司采用分馏萃取生产工艺,具有流程简单、成本低、收率高的特点,优于帝斯曼的发酵法。公司现有饲料级25-羟基VD3产能100吨,在建25-羟基VD3结晶15.6吨和原26吨。

公司正着手布局全活性VD3(1,25-(OH)2D3,骨化三醇)及多种类似物。据弗若斯特沙利文,2022年中国骨化三醇市场规模约30亿元,全活性VD3衍生物市场规模超20亿元。公司在建骨化三醇、阿法骨化醇、艾地骨化醇、马沙骨化醇等原料药及制剂产能,未来发展空间值得期待。

维生素全产业链拓展,多个品种在建产能行业领先

为积极推动“一纵一横”战略,公司2022年募资12亿元用于金西科技园建设,包括骨化醇类原料药/制剂项目、高端仿制药品研发项目、年产6000吨维生素A粉、20000吨维生素E粉、5000吨维生素B6项目和200吨生物素项目。其中,维生素A、B6、E及生物素项目预计于2025年5月31日达到可使用状态。

新产能投产后,公司在多个细分领域将跻身前列。根据智研咨询、华经产业研究院等数据,公司在建维生素A产能6000吨(全球主要供应商新和成10000吨、帝斯曼7500吨、巴斯夫6000吨),维生素B6产能5000吨(新和成6000吨、天新药业6500吨),维生素E产能20000吨(新和成60000吨、浙江医药40000吨、帝斯曼30000吨),生物素产能200吨(新和成、圣达生物、天新药业均为120吨)。这将进一步巩固公司行业龙头地位。

签约巴斯夫、帝斯曼,强强联手进一步巩固行业龙头地位

公司与全球化工巨头巴斯夫深化战略合作。巴斯夫将继续为花园生物提供高质量原材料产品,并在金属表面处理技术、医药材料及绿色包装材料领域加强合作,支持双方在关键战略性行业的发展。

公司还与全球维生素领域龙头企业帝斯曼达成长期合作协议。2022年,公司与帝斯曼签署为期15年的《采购协议》,帝斯曼将从公司采购7-脱氢胆固醇(7-DHC)。这些合作将进一步提升公司在该领域的竞争能力和市场影响力。

收购花园药业,进军仿制药领域

2021年,公司以10.7亿元收购浙江花园药业有限公司100%股权,进军仿制药领域。花园药业主营化学制剂的研发、生产和销售,正逐步转向高技术壁垒的高端仿制药。

花园药业的仿制药业务自2021年起陆续纳入集采,带动公司收入快速上涨。2022年药品板块收入达8.0亿元,毛利率78.5%。然而,2023年受行业竞争加剧和集采续约价格大幅下降影响,药品板块收入降至5.7亿元,毛利率为74.1%。

花园药业积极参与国家及省部联盟集采。截至2024年6月,共有7个品种(缬沙坦氨氯地平片(I)、多索茶碱注射液、左氧氟沙星片、硫辛酸注射液、草酸艾司西酞普兰片、奥美拉唑碳酸氢钠胶囊、多巴丝肼片)已获批或通过一致性评价,其中6款已中选国家或地方集采。多巴丝肼片是国内首家通过仿制药一致性评价的产品。

公司在研管线稳步推进。2023年,3款在研产品(奥美拉唑碳酸氢钠胶囊、多巴丝肼片、铝碳酸镁咀嚼片)取得《药品注册证书》或一致性评价补充批件。此外,还有4个在审评品种(氨氯地平阿托伐他汀钙片已于2024年2月获批),11个在研品种,为公司提供了持续的业绩增长潜力。

盈利预测与投资建议

收入预测

- VD3业务: 预计2024-2026年收入分别为6.24亿元、9.05亿元、12.22亿元,同比增速分别为70.0%、45.0%、35.0%,毛利率将逐步恢复。

- 羊毛脂衍生品业务: 预计2024-2026年收入分别为1.90亿元、2.43亿元、3.04亿元,同比增速分别为35.0%、28.0%、25.0%,毛利率保持稳定。

- 维生素新产品业务(A、E、B6、生物素): 预计2024-2026年收入分别为0.50亿元、1.62亿元、3.55亿元,2025-2026年同比增速分别为224%、119%;毛利率预计分别为10.0%、17.0%、24.2%。

- 仿制药业务: 预计2024-2026年收入分别为6.01亿元、6.31亿元、6.63亿元,同比增速均为5.0%。

- 总营业收入: 预计2024-2026年分别实现14.80亿元、19.56亿元、25.58亿元,同比增速分别为35.0%、32.2%、30.8%。

费用率预测

- 销售费用率: 预计2024-2026年分别为18.2%、17.4%、16.7%,呈温和下降趋势。

- 管理费用率: 预计2024-2026年分别为9.8%、9.4%、9.2%,逐步小幅下降。

- 研发费用率: 预计2024-2026年分别为7.1%、6.0%、5.4%,逐步小幅下降。

估值

预计公司2024-2026年实现归母净利润3.25亿元、4.38亿元、5.75亿元。采用市盈率法进行估值,选取新和成、浙江医药、金达威作为可比公司,其2024-2026年平均PE分别为22.75倍、19.02倍、16.17倍。考虑到公司具备VD3上下游一体化生产能力且VD3价格开始回升,业绩有望反转,给予公司2024年29倍PE,对应目标价17.37元,首次覆盖给予“买入”评级。

风险提示

报告提示了多项风险,包括维生素D3、A、B6、E、生物素价格波动风险;药品集中采购未中选或中选价格低于预期的风险;募投项目建设进度不达预期;监管政策变化;新建产能释放不达预期;25-羟基维生素D3竞争格局出现变化;大股东股权质押风险;以及存货过高风险(2023年存货周转天数543.23天)。

总结

花园生物作为全球VD3一体化龙头,凭借其完整的VD3产业链、独特的生产工艺和成本优势,正迎来VD3市场价格回升的有利时机。公司通过“一纵一横”战略,积极布局高附加值活性VD3产品,并拓展维生素A、E、B6、生物素等多个新品种产能,有望在未来几年内实现显著增长。同时,收购花园药业使其成功进军仿制药领域,通过集采和丰富的研发管线,为公司提供了新的业绩增长点。尽管面临维生素价格波动、集采风险和募投项目不确定性等挑战,但公司与巴斯夫、帝斯曼的战略合作,以及稳定的管理层和股权结构,共同支撑了其长期发展潜力。预计公司未来营收和净利润将持续增长,首次覆盖给予“买入”评级。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送