-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

万孚生物点评报告:常规业务全面提“质”,一季度内生增长稳健

万孚生物点评报告:常规业务全面提“质”,一季度内生增长稳健

-

下载次数:

2843 次

-

发布机构:

太平洋证券股份有限公司

-

发布日期:

2024-04-24

-

页数:

5页

万孚生物(300482)

事件:4月21日晚,公司发布2023年年度报告:全年实现营业收入27.65亿元,同比下降51.33%;归母净利润4.88亿元,同比下降59.26%;扣非净利润4.15亿元,同比下降62.45%。其中,2023年第四季度营业收入7.60亿元,归母净利润0.88亿元,扣非净利润0.78亿元。

同日,公司发布2024年第一季度报告:第一季度实现营业收入8.61亿元,同比增长3.54%;归母净利润2.18亿元,同比增长7.20%;扣非净利润2.09亿元,同比增长6.78%。

常规业务全面提“质”,慢病业务海外深耕发展中国家(1)传染病检测:2023年公司实现业务收入9.52亿元,同比下降75.82%。虽然新冠抗原检测产品等非常规相关业务有所回落,但常规传染病业务如呼吸道检测、血液传染病检测等有显著的恢复和增长,为公司长期的可持续增长打下了坚实的基础。此外,我们估计2023年度和2024年第一季度国内呼吸道疾病感染的泛滥拉动公司流感检测产品销售收入大幅增长。

(2)慢病管理检测:2023年实现业务收入11.19亿元,同比增长19.11%。国内院内市场诊疗修复趋势明显,公司继续聚焦心血管、出凝血、危急重症等领域,其中荧光平台在诊疗修复的大趋势之下实现了快速增长,化学发光战略平台实现收入翻倍增长。

(3)毒品(药物滥用)检测:2023年实现业务收入3.31亿元,同比增长12.68%。公司持续深化北美毒检市场研产销一体化建设,成功稳定了核心客户群体,与核心客户的业务同比实现高速增长。

(4)优生优育检测:2023年实现业务收入2.67亿元,同比增长10.08%。公司从优生优育到两性健康、生殖系统健康等领域进行多条产品线的布局和发力,实现重点品类的突破。

持续高研发投入,创新业务谋“新”

2023年公司的研发投入4.22亿元,占营收比例15.26%,全年公司在若干战略领域取得了突破性的进展。

(1)化学发光:公司新推出超高速FC-9000系列、桌面式FC-2000系列全自动化学发光免疫分析仪,搭配已上市的近百个检测项目,以常规项目和特色项目双线并行的策略,推动管式化学发光业务快速发展。(2)分子诊断:根据国家疾控局的相关文件定制检测Panel,推出分子POCT及常规荧光PCR多重病原体检测试剂盒,助力疾控开展多重病原体检测。(3)病理业务:特色一抗和二抗原材料等多款自研产品上市,并获得标杆终端的广泛认可,当前三甲医院占比超过半数。

23年营收规模下降引起费用率同比提升,24Q1净利率略有提升2023年度,公司的综合毛利率同比提升10.79pct至62.61%(其中传染病检测、慢病管理检测、毒品检测、优生优育检测分别提升7.42pct、10.29pct、6.54pct、0.91pct);销售费用率、管理费用率、研发费用率分别为23.51%、8.21%、13.67%,同比提升幅度分别为7.14pct、4.20pct、6.30pct(主要系营收规模下降引起各项期间费用率同比提升,其绝对额同比分别下降30.08%、0.32%、9.75%)。综合影响下,公司整体净利率同比降低3.32pct至17.63%。

2024年度第一季度,公司的综合毛利率同比提升1.01pct至66.30%;销售费用率同比提升1.00pct至18.56%;管理费用率同比降低0.91pct至6.79%;研发费用率同比提升0.91pct至12.26%;财务费用率同比降低2.40pct至-0.84%;综合影响下,公司整体净利率同比提升1.29pct至25.60%。

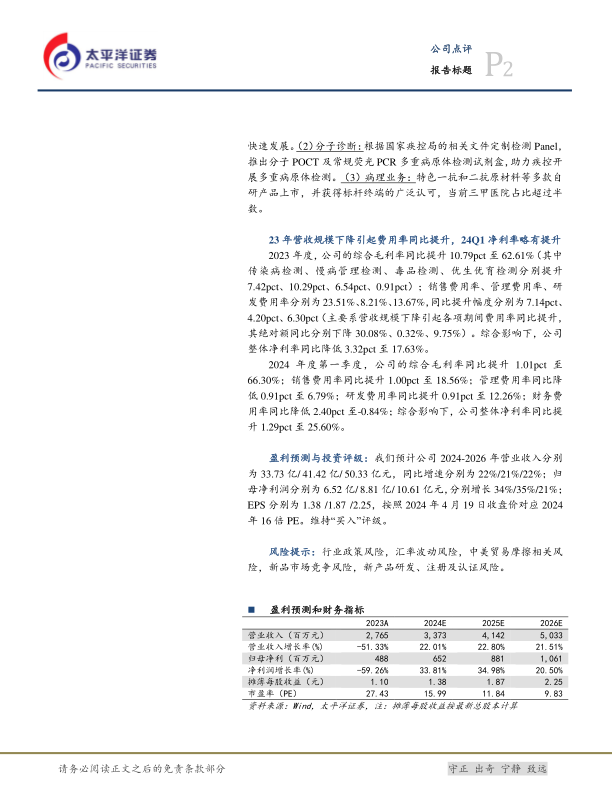

盈利预测与投资评级:我们预计公司2024-2026年营业收入分别为33.73亿/41.42亿/50.33亿元,同比增速分别为22%/21%/22%;归母净利润分别为6.52亿/8.81亿/10.61亿元,分别增长34%/35%/21%;EPS分别为1.38/1.87/2.25,按照2024年4月19日收盘价对应2024年16倍PE。维持“买入”评级。

风险提示:行业政策风险,汇率波动风险,中美贸易摩擦相关风险,新品市场竞争风险,新产品研发、注册及认证风险。

中心思想

常规业务提质与创新业务发展

万孚生物在2023年面临营收和利润下滑的挑战下,通过提升常规业务质量和加大创新业务投入,实现了2024年第一季度营收和利润的稳健增长。

维持“买入”评级

太平洋证券维持对万孚生物的“买入”评级,主要基于公司在常规业务上的稳健表现和创新业务的突破性进展,并预测公司未来三年营收和利润将保持快速增长。

主要内容

公司业绩回顾与展望

- 2023年业绩:公司全年实现营业收入27.65亿元,同比下降51.33%;归母净利润4.88亿元,同比下降59.26%。

- 2024年一季度业绩:实现营业收入8.61亿元,同比增长3.54%;归母净利润2.18亿元,同比增长7.20%。

- 未来预测:预计公司2024-2026年营业收入分别为33.73亿/41.42亿/50.33亿元,同比增速分别为22%/21%/22%;归母净利润分别为6.52亿/8.81亿/10.61亿元,分别增长34%/35%/21%。

各业务板块分析

- 传染病检测:常规传染病业务显著恢复和增长,流感检测产品销售收入大幅增长。2023年公司实现业务收入9.52亿元,同比下降75.82%。

- 慢病管理检测:国内院内市场诊疗修复趋势明显,荧光平台快速增长,化学发光战略平台收入翻倍增长。2023年实现业务收入11.19亿元,同比增长19.11%。

- 毒品(药物滥用)检测:北美毒检市场研产销一体化建设成功,核心客户业务高速增长。2023年实现业务收入3.31亿元,同比增长12.68%。

- 优生优育检测:多条产品线布局和发力,实现重点品类突破。2023年实现业务收入2.67亿元,同比增长10.08%。

研发投入与创新业务

- 研发投入:2023年研发投入4.22亿元,占营收比例15.26%。

- 化学发光:推出超高速FC-9000系列、桌面式FC-2000系列全自动化学发光免疫分析仪,推动管式化学发光业务快速发展。

- 分子诊断:推出分子POCT及常规荧光PCR多重病原体检测试剂盒,助力疾控开展多重病原体检测。

- 病理业务:特色一抗和二抗原材料等多款自研产品上市,获得标杆终端广泛认可,三甲医院占比超过半数。

盈利能力分析

- 毛利率:2023年度综合毛利率同比提升10.79pct至62.61%;2024年第一季度综合毛利率同比提升1.01pct至66.30%。

- 费用率:2023年度销售费用率、管理费用率、研发费用率同比提升;2024年第一季度管理费用率同比降低,研发费用率同比提升。

- 净利率:2023年度整体净利率同比降低3.32pct至17.63%;2024年第一季度整体净利率同比提升1.29pct至25.60%。

投资评级与风险提示

- 投资评级:维持“买入”评级。

- 风险提示:行业政策风险,汇率波动风险,中美贸易摩擦相关风险,新品市场竞争风险,新产品研发、注册及认证风险。

总结

万孚生物在2023年面临挑战的情况下,通过提升常规业务质量和加大创新业务投入,在2024年第一季度实现了稳健增长。各业务板块均有亮点,尤其是在慢病管理检测和毒品检测领域。公司持续加大研发投入,并在化学发光、分子诊断和病理业务方面取得突破性进展。太平洋证券维持对公司的“买入”评级,并预测未来三年营收和利润将保持快速增长。投资者应关注行业政策、汇率波动、贸易摩擦以及新产品市场竞争等风险。

-

医药日报:罗氏减重疗法CT-388二期临床成功

-

医药日报:Sarepta基因疗法Elevidys三期临床成功

-

化工行业周报:原油价格持续上涨,PTA-涤纶长丝、PVC等产品景气回升

-

医药日报:英矽智能ISM8969获FDA批准临床

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送