-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

专业体检行业龙头,内生外延打开增长新格局

专业体检行业龙头,内生外延打开增长新格局

-

下载次数:

320 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2023-10-15

-

页数:

23页

美年健康(002044)

投资逻辑:

老龄化背景下居民健康意识增强,体检行业持续扩容。2022年我国体检市场规模预计接近2000亿元,2015-2021年复合增长率达到13%。据《中国卫生健康统计年鉴》数据,2021年全国健康检查人次为5.49亿人次,全国体检行业渗透率约39%,存在较大发展空间。在社会办医等政策的驱动下,民营医院健康检查人次占比提升至2021年19%,专业体检机构具备连锁化运营、服务能力强、定价偏低等优势,体检行业专业连锁化成为必然趋势。

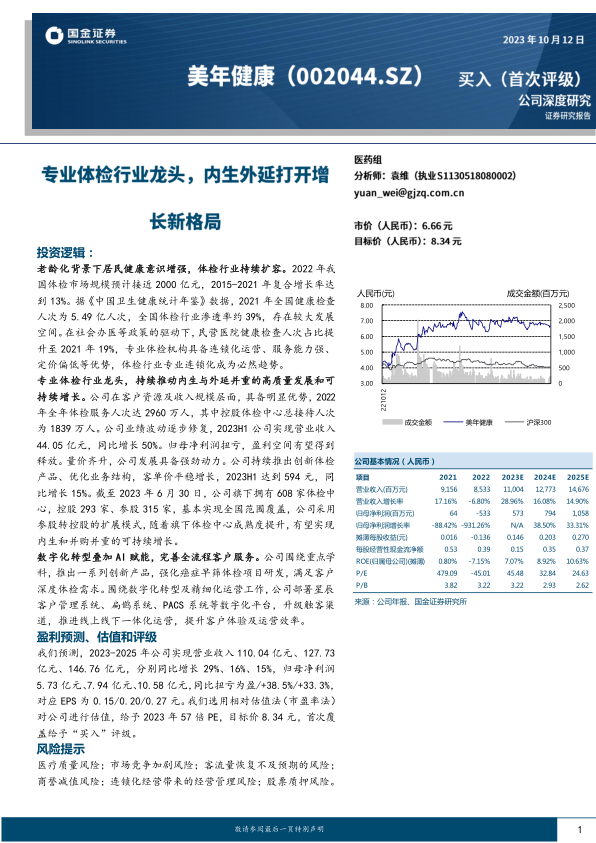

专业体检行业龙头,持续推动内生与外延并重的高质量发展和可持续增长。公司在客户资源及收入规模层面,具备明显优势,2022年全年体检服务人次达2960万人,其中控股体检中心总接待人次为1839万人。公司业绩波动逐步修复,2023H1公司实现营业收入44.05亿元,同比增长50%。归母净利润扭亏,盈利空间有望得到释放。量价齐升,公司发展具备强劲动力。公司持续推出创新体检产品、优化业务结构,客单价平稳增长,2023H1达到594元,同比增长15%。截至2023年6月30日,公司旗下拥有608家体检中心,控股293家、参股315家,基本实现全国范围覆盖,公司采用参股转控股的扩展模式,随着旗下体检中心成熟度提升,有望实现内生和并购并重的可持续增长。

数字化转型叠加AI赋能,完善全流程客户服务。公司围绕重点学科,推出一系列创新产品,强化癌症早筛体检项目研发,满足客户深度体检需求。围绕数字化转型及精细化运营工作,公司部署星辰客户管理系统、扁鹊系统、PACS系统等数字化平台,升级触客渠道,推进线上线下一体化运营,提升客户体验及运营效率。

盈利预测、估值和评级

我们预测,2023-2025年公司实现营业收入110.04亿元、127.73亿元、146.76亿元,分别同比增长29%、16%、15%,归母净利润5.73亿元、7.94亿元、10.58亿元,同比扭亏为盈/+38.5%/+33.3%,对应EPS为0.15/0.20/0.27元。我们选用相对估值法(市盈率法)对公司进行估值,给予2023年57倍PE,目标价8.34元,首次覆盖给予“买入”评级。

风险提示

医疗质量风险;市场竞争加剧风险;客流量恢复不及预期的风险;商誉减值风险;连锁化经营带来的经营管理风险;股票质押风险。

中心思想

体检市场广阔前景与政策驱动

在人口老龄化趋势下,居民健康意识显著增强,推动了健康体检行业的持续扩容。2022年中国体检市场规模预计接近2000亿元,2015-2021年复合增长率达13%,而全国体检渗透率仅约39%,显示出巨大的发展潜力。国家政策,如鼓励社会办医和连锁化经营,进一步加速了体检行业的规范化和蓬勃发展,特别是民营专业体检机构因其连锁化运营、服务能力强及定价优势,正成为行业发展的主流趋势。

美年健康的核心竞争力与增长潜力

美年健康作为专业体检行业的龙头企业,凭借其在客户资源、收入规模和全国性门店布局方面的显著优势,持续推动内生与外延并重的高质量发展。公司业绩正逐步修复,2023年上半年营业收入同比增长50%,并实现归母净利润扭亏为盈。通过不断推出创新体检产品、优化业务结构、深化数字化转型并赋能AI技术,美年健康不仅提升了客单价和运营效率,还积极构建健康产业生态圈,其强劲的增长动力和稳固的市场地位预示着未来盈利空间的持续释放。

主要内容

1. 体检行业仍具广阔发展空间,民营机构龙头具备发展优势

1.1 老龄化背景下居民健康意识增强,健康消费需求持续释放

中国人口老龄化趋势显著,65周岁及以上人口数量及占比持续提升,这使得健康体检在疾病早期发现和诊断中扮演关键角色,成为政府减轻医保压力和慢病管理的有效手段。居民健康意识的增强体现在人均医疗保健支出的稳步增长,从2012年的838元增至2022年的2120元,复合增长率达9.73%。同时,农村和城镇居民医疗保健支出占消费比重也稳步提升,分别从8.92%和6.14%上升至9.81%和8.16%,预示着健康消费需求的持续释放。

1.2 指令性转为预防保健性,体检行业快速发展

中国体检行业已从早期的征兵、升学等指令性强制体检,转变为以疾病早发现、早治疗为目的的预防保健性体检。这一转变促使民营机构和社会资本积极参与,推动了体检行业的快速发展。2021年中国体检市场规模达到约1890.3亿元,预计2022年接近2000亿元,2015-2021年复合增长率达12.81%。尽管2021年健康检查人次达到5.49亿,但全国体检渗透率仅为39%,远低于德国、美国、日本等发达国家70%以上的水平,表明市场仍有巨大增长空间。在市场结构上,公立医院仍占主导,但民营医院体检人次占比已从2015年的14%提升至2021年的19%,且民营医院体检人次年复合增长率(16.52%)显著高于公立医院(9.1%),预示着民营市场份额的进一步上升。

1.3 政策加速出台,体检行业在政策引导下蓬勃发展

国家政策对体检行业的规范和发展起到了关键驱动作用。2019年《关于促进社会办医持续健康规范发展的意见》提出鼓励健康体检中心连锁化、集团化经营。《健康中国行动(2019—2030年)》和《促进健康产业高质量发展行动纲要(2019-2022年)》等文件则强调疾病预防和健康管理,并提出应用健康医疗大数据。党的二十大报告将“健康中国”作为重要目标,进一步明确了体检作为疾病预防第一道关口的重要性,为行业发展提供了强有力的政策支持。

1.4 体检机构居于产业链核心位置,民营机构具备发展优势

健康体检机构位于产业链中游核心位置,上游对接医疗设备和耗材供应商,下游服务企业团体和个人客户。大型连锁体检集团通过集中采购具备较强议价能力。民营专业体检机构相比公立医院,在运营模式(市场化连锁经营)、设备环境(高精尖设备齐全)、服务内容(个性化健康管理方案)、风险控制(医检分离避免交叉感染)和定价策略(更具价格优势)等方面具备显著竞争优势,有望通过连锁化经营进一步扩大市场份额,形成对医院体检的部分替代。

2. 美年健康:专业体检行业龙头,精细化管理和数字化转型推动高质量发展

2.1 专业体检机构优势品牌,门店布局持续拓展

美年健康成立于2004年,是中国领先的健康体检和医疗集团,旗下拥有“美年大健康”、“慈铭”、“慈铭奥亚”、“美兆”四大品牌,覆盖大众至高端体检市场。公司以健康体检为核心,集健康咨询、评估、管理于一体,并在预防医学领域具有显著影响力。公司发展历程包括初创成长期(2004-2011)、持续扩张期(2012-2015,通过并购和资本引入实现上市),以及快速发展期(2016至今,完成慈铭体检全资收购,引入阿里等战略投资,全面转型升级)。

2.2 行业龙头地位稳固,发展优势明显

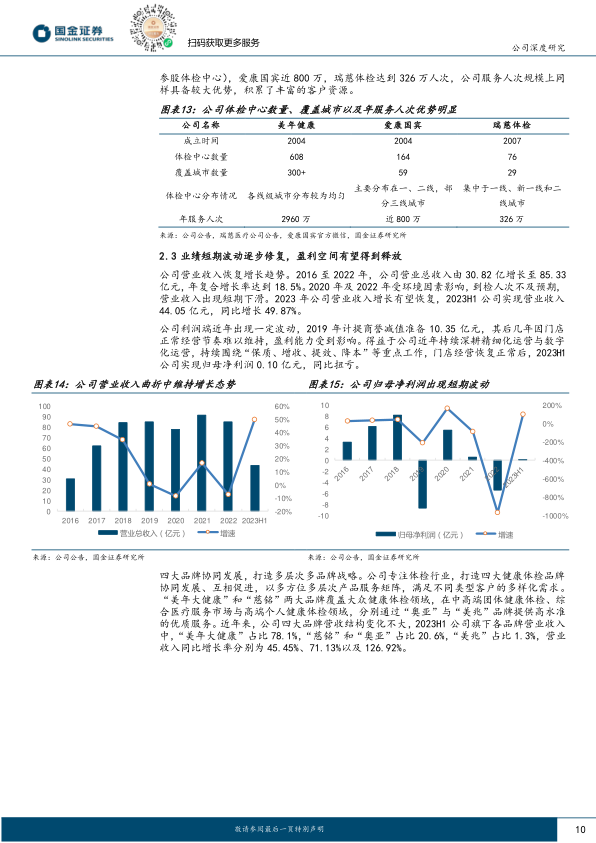

美年健康在非公立体检行业中占据龙头地位。截至2022年底,美年健康与慈铭体检合计占据民营体检市场近四分之一的份额。截至2023年6月30日,公司旗下拥有608家体检中心,覆盖300多个城市,远超竞争对手。2022年,公司总服务人次达2960万人(含参股体检中心),显示出其在体检中心数量、覆盖范围和客户资源方面的绝对优势。

2.3 业绩短期波动逐步修复,盈利空间有望得到释放

公司营业收入呈现曲折中增长态势,2016-2022年复合增长率达18.5%。尽管2020年和2022年受外部因素影响收入短期下滑,但2023年上半年实现营业收入44.05亿元,同比增长49.87%。归母净利润在经历短期波动后,2023年上半年实现扭亏为盈,达到0.10亿元,显示出盈利能力的显著修复。公司通过“美年大健康”(占比78.1%)、“慈铭&奥亚”(占比20.6%)和“美兆”(占比1.3%)四大品牌协同发展,满足多层次客户需求。华东和华北地区是主要收入来源,2022年占比达54%,且华东地区营收增长最快。公司毛利率在2023年上半年回升至37.15%,相比2022年同期(19.47%)有明显改善,随着精细化运营和客单价提升,盈利能力有望持续修复。销售费用率和管理费用率在2023年上半年分别为23.94%和8.49%,基本保持稳定并略有下降。

2.4 客流量维持增长趋势,客单价仍具上涨空间

公司体检服务客流量在波动中维持增长,2022年总接待人次为2960万人。2023年上半年总接待人次达1244万人,其中控股体检中心接待人次同比增长36%,预示客流量将逐步回升。公司客单价保持平稳增长,2022年达到583元,2023年上半年进一步提升至594元,同比增长15%。与公立医院相比,公司客单价仍有充足的提价空间。目前,公司以团体客户为主(个人客户收入占比约17%),但正积极拓展个人客户和增值服务市场,通过线上线下融合和B端C端客户

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送