-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

慢乙治疗应用不断深入,派格宾维持高速增长

慢乙治疗应用不断深入,派格宾维持高速增长

-

下载次数:

1318 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2023-03-31

-

页数:

4页

特宝生物(688278)

业绩简评

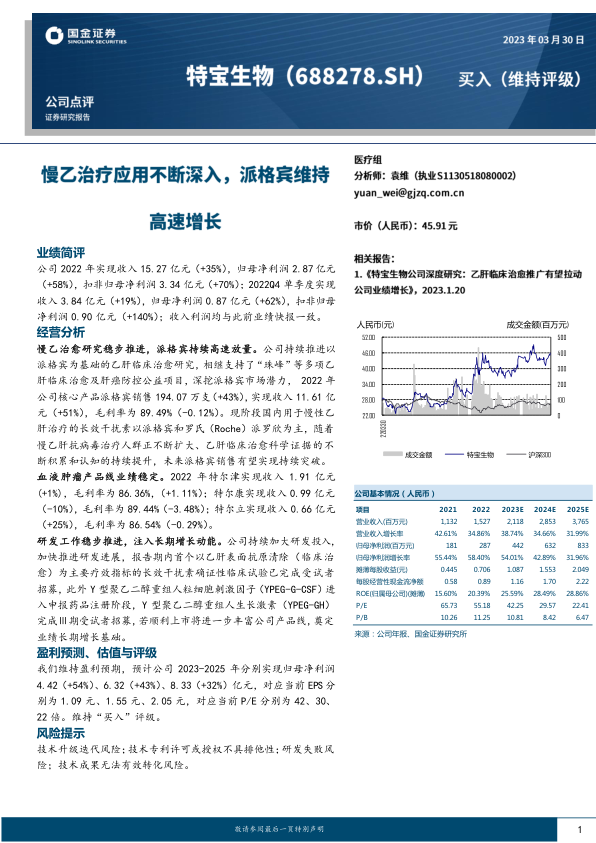

公司2022年实现收入15.27亿元(+35%),归母净利润2.87亿元(+58%),扣非归母净利润3.34亿元(+70%);2022Q4单季度实现收入3.84亿元(+19%),归母净利润0.87亿元(+62%),扣非归母净利润0.90亿元(+140%);收入利润均与此前业绩快报一致。

经营分析

慢乙治愈研究稳步推进,派格宾持续高速放量。公司持续推进以派格宾为基础的乙肝临床治愈研究,相继支持了“珠峰”等多项乙肝临床治愈及肝癌防控公益项目,深挖派格宾市场潜力,2022年公司核心产品派格宾销售194.07万支(+43%),实现收入11.61亿元(+51%),毛利率为89.49%(-0.12%)。现阶段国内用于慢性乙肝治疗的长效干扰素以派格宾和罗氏(Roche)派罗欣为主,随着慢乙肝抗病毒治疗人群正不断扩大、乙肝临床治愈科学证据的不断积累和认知的持续提升,未来派格宾销售有望实现持续突破。

血液肿瘤产品线业绩稳定。2022年特尔津实现收入1.91亿元(+1%),毛利率为86.36%,(+1.11%);特尔康实现收入0.99亿元(-10%),毛利率为89.44%(-3.48%);特尔立实现收入0.66亿元(+25%),毛利率为86.54%(-0.29%)。

研发工作稳步推进,注入长期增长动能。公司持续加大研发投入,加快推进研发进展,报告期内首个以乙肝表面抗原清除(临床治愈)为主要疗效指标的长效干扰素确证性临床试验已完成受试者招募,此外Y型聚乙二醇重组人粒细胞刺激因子(YPEG-G-CSF)进入申报药品注册阶段,Y型聚乙二醇重组人生长激素(YPEG-GH)完成Ⅲ期受试者招募,若顺利上市将进一步丰富公司产品线,奠定业绩长期增长基础。

盈利预测、估值与评级

我们维持盈利预期,预计公司2023-2025年分别实现归母净利润4.42(+54%)、6.32(+43%)、8.33(+32%)亿元,对应当前EPS分别为1.09元、1.55元、2.05元,对应当前P/E分别为42、30、22倍。维持“买入”评级。

风险提示

技术升级迭代风险;技术专利许可或授权不具排他性;研发失败风险;技术成果无法有效转化风险。

中心思想

业绩强劲增长与核心产品驱动

特宝生物在2022年实现了显著的财务增长,营业收入和归母净利润分别同比增长35%和58%,显示出公司强劲的盈利能力和市场扩张势头。这一增长主要得益于其核心产品派格宾的持续高速放量,该产品销售额同比增长51%,并在慢性乙肝治疗市场中展现出巨大潜力。

研发投入奠定长期发展基础

公司持续加大研发投入,多项重磅产品研发进展顺利,包括乙肝临床治愈确证性临床试验的受试者招募完成,以及Y型聚乙二醇重组人粒细胞刺激因子和Y型聚乙二醇重组人生长激素进入关键阶段。这些研发成果有望进一步丰富公司产品线,为未来的业绩增长注入长期动能。

主要内容

业绩简评

2022年,公司实现营业收入15.27亿元,同比增长35%;归母净利润2.87亿元,同比增长58%;扣非归母净利润3.34亿元,同比增长70%。其中,2022年第四季度单季度实现收入3.84亿元(+19%),归母净利润0.87亿元(+62%),扣非归母净利润0.90亿元(+140%)。收入和利润表现均与此前业绩快报一致,显示出稳健的增长态势。

经营分析

慢乙治愈研究稳步推进,派格宾持续高速放量

公司积极推进以派格宾为基础的乙肝临床治愈研究,并支持了“珠峰”等多项乙肝临床治愈及肝癌防控公益项目,有效深挖了派格宾的市场潜力。2022年,核心产品派格宾销售194.07万支,同比增长43%,实现收入11.61亿元,同比增长51%,毛利率为89.49%。随着慢乙肝抗病毒治疗人群的扩大以及乙肝临床治愈科学证据的积累,派格宾未来销售有望持续突破。

血液肿瘤产品线业绩稳定

公司血液肿瘤产品线表现稳定。特尔津实现收入1.91亿元,同比增长1%,毛利率为86.36%。特尔康实现收入0.99亿元,同比下降10%,毛利率为89.44%。特尔立实现收入0.66亿元,同比增长25%,毛利率为86.54%。

研发工作稳步推进,注入长期增长动能

公司持续加大研发投入,加快研发进展。报告期内,首个以乙肝表面抗原清除(临床治愈)为主要疗效指标的长效干扰素确证性临床试验已完成受试者招募。此外,Y型聚乙二醇重组人粒细胞刺激因子(YPEG-G-CSF)已进入申报药品注册阶段,Y型聚乙二醇重组人生长激素(YPEG-GH)已完成Ⅲ期受试者招募。这些研发项目的顺利推进将进一步丰富公司产品线,为公司业绩长期增长奠定基础。

盈利预测、估值与评级

分析师维持盈利预期,预计公司2023-2025年分别实现归母净利润4.42亿元(+54%)、6.32亿元(+43%)、8.33亿元(+32%)。对应当前EPS分别为1.09元、1.55元、2.05元,对应当前P/E分别为42倍、30倍、22倍。基于此,维持“买入”评级。

风险提示

报告提示了多项风险,包括技术升级迭代风险、技术专利许可或授权不具排他性风险、研发失败风险以及技术成果无法有效转化风险。

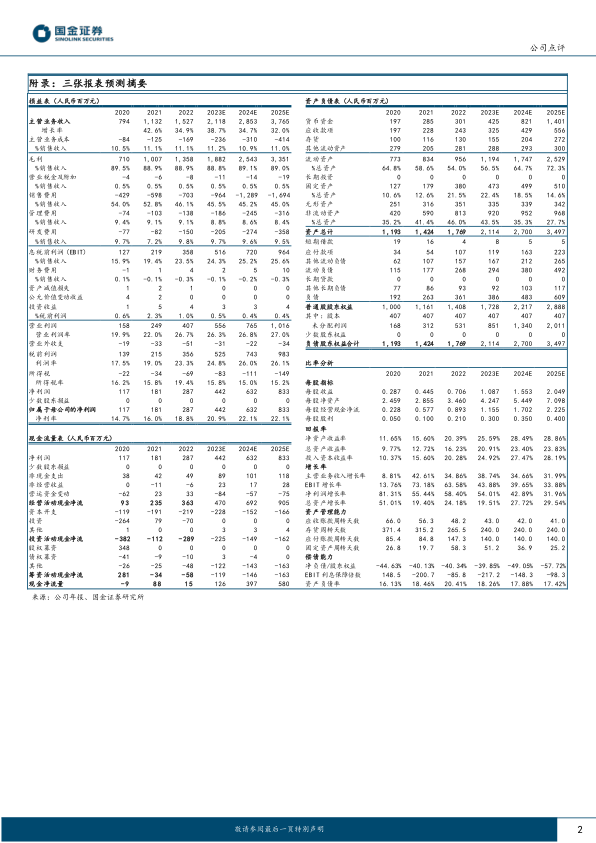

财务报表预测摘要与比率分析

根据预测,公司营业收入增长率在2023-2025年将保持在31.99%至38.74%之间,归母净利润增长率预计在31.96%至54.01%之间。净资产收益率(ROE)预计将从2022年的20.39%持续提升至2025年的28.86%,显示出公司盈利能力的持续增强。资产管理能力方面,应收账款周转天数预计将从2022年的48.2天下降至2025年的41.0天,存货周转天数也将从265.5天下降至240.0天,表明公司营运效率有所提升。

总结

特宝生物在2022年取得了令人瞩目的业绩增长,主要得益于核心产品派格宾的强劲销售表现和市场潜力的持续释放。公司在慢性乙肝临床治愈研究及其他创新药研发方面投入巨大并取得显著进展,为未来的可持续发展奠定了坚实基础。尽管面临技术迭代和研发风险,但分析师对其未来盈利能力持乐观态度,并维持“买入”评级,预计公司将继续保持高速增长态势。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送