-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

门店数量加速拓展,整体业绩符合预期

门店数量加速拓展,整体业绩符合预期

-

下载次数:

2729 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2022-03-30

-

页数:

3页

一心堂(002727)

业绩简评

3 月 29 日,公司发布 2021 年年报,实现收入 145.87 亿元( +15%),归母净利润 9.22 亿元( +17%),扣非归母净利润 8.99 亿元( +19%)。

单季度来看, 2021Q4 公司单季度实现收入 40.89 亿元( +20%),归母净利润 1.58 亿元( -15%),扣非归母净利润 1.51 亿元( -13%)。

经营分析

少区域高密度战略稳步推进, 整体业绩稳健增长。 2021 年公司业绩稳定增长, 实现营业总收入 145.9 亿元(+15.26%), 其中,中西成药收入 104.9 亿元(+19%);医疗器械及计生、消毒用品收入 12.1 亿元(-11%); 其中中药收入涨幅较快 13.6 亿元(+21%)。 2021 年公司门店规模得到进一步发展,共拥有门店 8560 家, 较年初增长 1355 家, 其中,云南省门店数量 4,939 家。

持续加强会员管理, 经营效率不断提高。 截至 2021 年年报, 公司当前有效会员人数共计达到 3000 万(+25%), 人数环比 3Q2021 增长 200万。 2021 年会员客单价为 95.37 元,消费单次会员的占比 35.95%, 较2020 年增长 3.23 个百分点。 公司持续加强专业化服务能力,精准分析会员需求及用药习惯, 并通过新会员的开发和公司品牌影响力的扩大从而吸引潜在客户群体,增强公司盈利能力。 管理费用同比(-21%) 系公司不断提高经营效率,研发费用(+542%)系投入云南重要道地药材配方颗粒饮片加工关键技术、质量标准研究及生产示范等投入。

中药板块产能不断扩张,产业链逐渐完善。 2022 年 1 月公司正式成立《中药配方颗粒国标省标工艺验证项目组》,并承担目前发布的 307 个中药配方颗粒的工艺验证和备案工作。未来将受益于成熟工艺以及市场扩大带来的利好,有望进一步放量增长,同时使得一心堂中药产品毛利率进一步提升。

盈利调整与投资建议

我们看好公司各版块持续放量,预计公司 2022-2024 年实现归母净利润11.7、 14.3、 17.1 亿元,分别同比增长 27%、 21%、 20%。维持“ 买入”评级。

风险提示

新材料新技术替代风险;新产品研发风险;新产品注册风险;核心人员流失风险;净利率下降风险;行业竞争加剧风险;

中心思想

本报告分析了一心堂2021年年报,并对其未来发展进行了展望。核心观点如下:

- 业绩稳健增长与门店扩张: 一心堂2021年业绩稳健增长,营收和净利润均实现增长,门店数量大幅增加,尤其在云南省。

- 会员管理与经营效率提升: 公司持续加强会员管理,有效会员人数显著增长,会员客单价提高,同时经营效率不断提升,研发投入大幅增加。

- 中药产业链完善与盈利预测: 公司积极扩张中药板块产能,完善产业链,预计未来将受益于中药配方颗粒市场扩大,维持“买入”评级。

主要内容

公司业绩回顾:营收与利润双增长

- 整体业绩: 2021年公司实现营业收入145.87亿元,同比增长15%;归母净利润9.22亿元,同比增长17%。

- 单季度表现: 2021Q4公司实现收入40.89亿元,同比增长20%;归母净利润1.58亿元,同比下降15%。

经营分析:战略推进与效率提升

- 门店扩张与区域战略: 公司坚持少区域高密度战略,门店数量增加1355家,总数达到8560家,云南省门店数量最多,达到4939家。

- 会员管理与客户粘性: 截至2021年底,公司有效会员人数达到3000万,同比增长25%,会员客单价为95.37元,消费单次会员占比提升至35.95%。

- 费用控制与研发投入: 管理费用同比下降21%,反映公司经营效率提升;研发费用大幅增加542%,主要投入于中药材配方颗粒研究。

- 中药产业链布局: 成立中药配方颗粒项目组,进行工艺验证和备案工作,有望提升中药产品毛利率。

盈利调整与投资建议:维持“买入”评级

- 盈利预测: 预计公司2022-2024年实现归母净利润11.7亿元、14.3亿元和17.1亿元,分别同比增长27%、21%和20%。

- 投资评级: 维持“买入”评级。

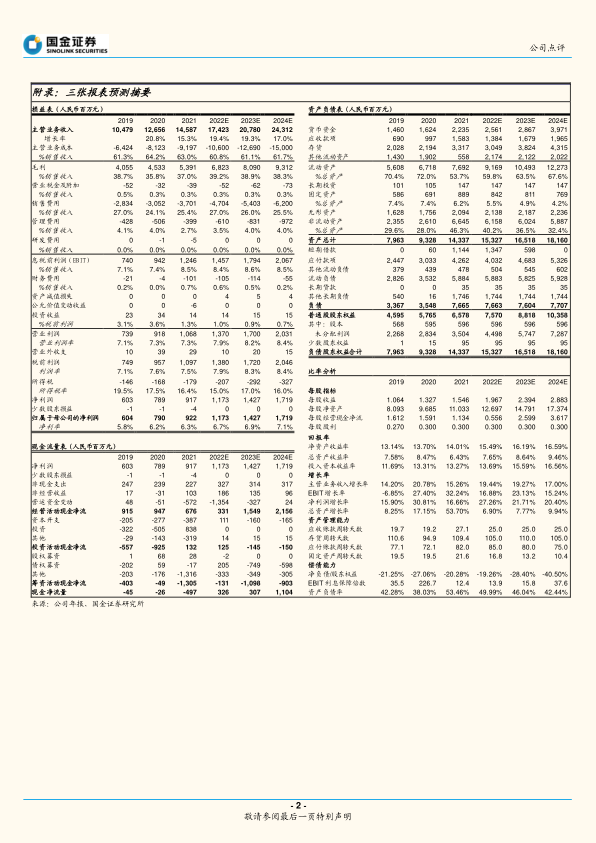

附录:三张报表预测摘要

- 损益表: 预测了2019-2024年的主营业务收入、成本、毛利、各项费用、EBIT、财务费用、投资收益、营业利润、税前利润、所得税、净利润等关键财务指标。

- 资产负债表: 预测了2019-2024年的货币资金、应收款项、存货、其他流动资产、固定资产、无形资产、短期借款、应付款项、长期贷款、股东权益等关键财务指标。

- 现金流量表: 预测了2019-2024年的经营活动现金净流、投资活动现金净流、筹资活动现金净流、现金净流量等关键财务指标。

总结

一心堂2021年业绩稳健增长,门店数量持续扩张,会员管理和经营效率不断提升,中药产业链布局逐步完善。国金证券看好公司未来发展,预计2022-2024年净利润将保持增长,维持“买入”评级。但同时也提示了新材料新技术替代风险、新产品研发风险、行业竞争加剧风险等。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送