-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

麻醉行业壁垒突出,公司重回增长赛道

麻醉行业壁垒突出,公司重回增长赛道

-

下载次数:

2133 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2024-08-06

-

页数:

33页

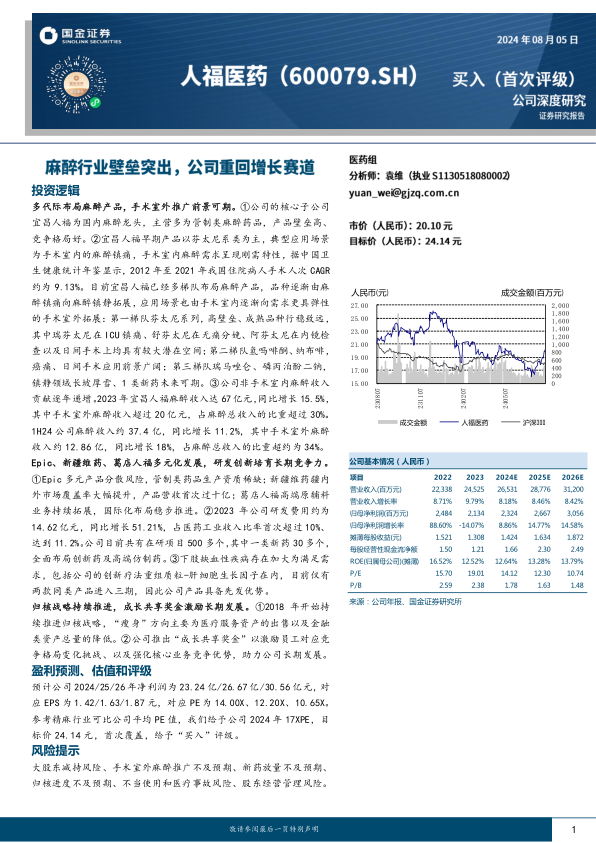

人福医药(600079)

投资逻辑

多代际布局麻醉产品,手术室外推广前景可期。①公司的核心子公司宜昌人福为国内麻醉龙头,主营多为管制类麻醉药品,产品壁垒高、竞争格局好。②宜昌人福早期产品以芬太尼系类为主,典型应用场景为手术室内的麻醉镇痛,手术室内麻醉需求呈现刚需特性,据中国卫生健康统计年鉴显示,2012年至2021年我国住院病人手术人次CAGR约为9.13%。目前宜昌人福已经多梯队布局麻醉产品,品种逐渐由麻醉镇痛向麻醉镇静拓展,应用场景也由手术室内逐渐向需求更具弹性的手术室外拓展:第一梯队芬太尼系列,高壁垒、成熟品种行稳致远,其中瑞芬太尼在ICU镇痛、舒芬太尼在无痛分娩、阿芬太尼在内镜检查以及日间手术上均具有较大潜在空间;第二梯队氢吗啡酮、纳布啡,癌痛、日间手术应用前景广阔;第三梯队瑞马唑仑、磷丙泊酚二钠,镇静领域长坡厚雪、1类新药未来可期。③公司非手术室内麻醉收入贡献逐年递增。2023年宜昌人福麻醉收入达67亿元,同比增长15.5%,其中手术室外麻醉收入超过20亿元,占麻醉总收入的比重超过30%。1H24公司麻醉收入约37.4亿,同比增长11.2%,其中手术室外麻醉收入约12.86亿,同比增长18%,占麻醉总收入的比重超约为34%。

Epic、新疆维药、葛店人福多元化发展,研发创新培育长期竞争力。

①Epic多元产品分散风险,管制类药品生产资质稀缺;新疆维药疆内外市场覆盖率大幅提升,产品营收首次过十亿;葛店人福高端原辅料业务持续拓展,国际化布局稳步推进。②2023年公司研发费用约为14.62亿元,同比增长51.21%,占医药工业收入比率首次超过10%、达到11.2%。公司目前共有在研项目500多个,其中一类新药30多个,全面布局创新药及高端仿制药。③下肢缺血性疾病存在加大为满足需求,包括公司的创新疗法重组质粒-肝细胞生长因子在内,目前仅有两款同类产品进入三期,因此公司产品具备先发优势。

归核战略持续推进,成长共享奖金激励长期发展。①2018年开始持续推进归核战略,“瘦身”方向主要为医疗服务资产的出售以及金融类资产总量的降低。②公司推出“成长共享奖金”以激励员工对应竞争格局变化挑战、以及强化核心业务竞争优势,助力公司长期发展。

盈利预测、估值和评级

预计公司2024/25/26年净利润为23.24亿/26.67亿/30.56亿元,对应EPS为1.42/1.63/1.87元,对应PE为14.00X、12.20X、10.65X。参考精麻行业可比公司平均PE值,我们给予公司2024年17XPE,目标价24.14元,首次覆盖,给予“买入”评级。

风险提示

大股东减持风险、手术室外麻醉推广不及预期、新药放量不及预期、归核进度不及预期、不当使用和医疗事故风险、股东经营管理风险。

中心思想

本报告的核心观点如下:

- 麻醉产品多代际布局与手术室外推广:宜昌人福作为国内麻醉龙头,通过多代际产品布局和手术室外推广,有望实现业绩增长。

- 多元化发展与研发创新:Epic、新疆维药、葛店人福多元化发展,以及公司在研发创新方面的投入,将培育长期竞争力。

主要内容

公司发展历史悠久,业务持续性强

- 人福医药成立于1993年,是国内医药工业百强企业,通过“归核”战略,聚焦医药细分市场。

公司股权结构与高管层保持稳定,成长共享奖金激励持续发展

- 公司管理层稳定,核心子公司宜昌人福董事长李杰长期掌舵公司发展战略。

- 公司推出“成长共享奖金”激励计划,充分调动员工积极性,助力公司稳健发展。

医药工业为主占比持续提升,各子公司定位清晰

- 公司以医药工业为主、医药商业为辅,高毛利的工业板块收入占比持续提升。

- 核心子公司宜昌人福贡献较大份额的收入和净利润,是公司的核心业务板块。

“归核聚焦”推动资产负债结构优化,研发支出助力创新驱动未来

- 公司通过“归核聚焦”战略,出售医疗服务资产和降低金融类资产总量,优化资产负债结构。

- 公司研发费用占医药工业收入比重持续上升,全面布局创新药及高端仿制药。

宜昌人福:多代际布局麻醉产品,手术室外推广前景可期

- 宜昌人福是国家麻醉药品定点研发生产企业,麻醉产品收入占公司收入比重较大。

管制类麻醉药品的“原料+制剂”一体化优势凸显

- 宜昌人福在管制类麻醉药品及精神药品具备“原料+制剂”一体化优势,生产较少受到外部原料供应的干扰。

管制类麻醉药品具备较高管制壁垒、以及较好的竞争格局

- 我国精麻药品受严格管制,国家对精麻药品的种植、实验研究和生产、分销、定价都有非常严格的管制要求。

手术室内麻醉药需求呈现刚性,手术室外弹性需求提高天花板

- 宜昌人福非手术室内麻醉收入贡献逐年递增,针对不同应用场景构建“细分化”营销体系。

第一梯队:芬太尼系列,高壁垒、成熟品种表现稳健

- 宜昌人福具备全系芬太尼产品布局,较高政策壁垒极大延长产品生命周期。

- 不同芬太尼衍生药品具备差异化特性,为后续的多样化使用场景开拓奠定基础。

第二梯队:氢吗啡酮癌痛应用前景广,纳布啡下沉市场潜力大

- 慢性疼痛患者基数庞大,其中癌痛群体镇痛需求增长更快。

- 宜昌人福的氢吗啡酮注射液和缓释片,以及纳布啡注射液在癌痛和下沉市场具有广阔前景。

第三梯队:瑞马唑仑、磷丙泊酚二钠,镇静领域长坡厚雪、新药未来可期

- 宜昌人福由麻醉镇痛药品起家、后向麻醉镇静延伸,开发出苯磺酸瑞马唑仑和磷丙泊酚二钠两款镇静新药。

多元业务稳健发展,海外增长潜力强劲

Epic: 多元产品分散风险,具备稀缺的管制类药品生产资质

- Epic Pharma是一家集研发、生产、销售为一体的美国仿制药企业,具备管制类药品生产资质。

新疆维药:疆内外市场覆盖率大幅提升,产品营收首次过十亿

- 新疆维药致力于中药民族药的种植、生产、研发与销售,市场覆盖率大幅提升。

葛店人福:高端原辅料业务持续拓展,国际化布局稳步推进

- 葛店人福专业从事甾体激素类中间体、原料药、制剂等产品的研发、生产与销售。

创新加码:研发创新培育长期竞争力,下肢缺血性疾病迎重磅单品

在研管线丰富,储备多达30个一类新药

- 公司坚持自主创新研发,提前布局未来新增长点,在研项目众多。

下肢缺血性疾病存在较大未满足需求,重组质粒-肝细胞生长因子具备先发优势

- 公司子公司光谷人福参与研发的1类生物新药重组质粒-肝细胞生长因子注射液能有效促进血管生成,用于治疗严重下肢缺血性疾病。

盈利预测与投资建议

- 预计公司2024/25/26年净利润为23.24亿/26.67亿/30.56亿元,给予“买入”评级。

总结

本报告分析了人福医药的投资逻辑,强调了其在麻醉产品领域的优势和多元化发展战略。宜昌人福的多代际麻醉产品布局和手术室外推广,以及Epic、新疆维药、葛店人福的多元化发展,为公司带来了增长潜力。此外,公司在研发创新方面的投入,特别是重组质粒-肝细胞生长因子注射液的研发,有望为公司带来重磅单品。综合考虑,本报告给予人福医药“买入”评级。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送