-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

产能就绪,商业化在即;定增将行,助力提速

产能就绪,商业化在即;定增将行,助力提速

-

下载次数:

701 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2021-08-27

-

页数:

4页

神州细胞(688520)

业绩简评

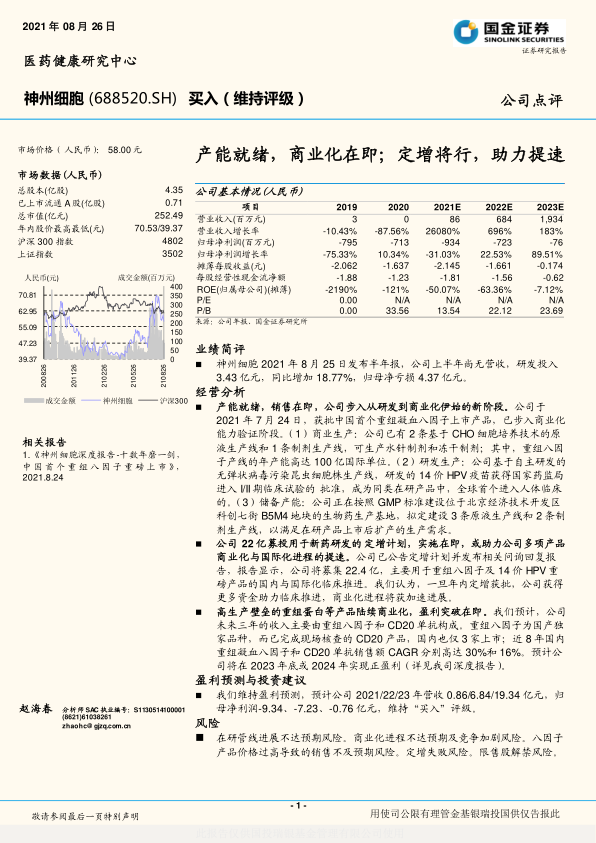

神州细胞 2021 年 8 月 25 日发布半年报,公司上半年尚无营收,研发投入3.43 亿元,同比增加 18.77%,归母净亏损 4.37 亿元。

经营分析

产能就绪,销售在即,公司步入从研发到商业化伊始的新阶段。公司于2021 年 7 月 24 日,获批中国首个重组凝血八因子上市产品,已步入商业化能力验证阶段。 (1)商业生产:公司已有 2 条基于 CHO 细胞培养技术的原液生产线和 1 条制剂生产线,可生产水针制剂和冻干制剂;其中,重组八因子产线的年产能高达 100 亿国际单位。 (2)研发生产:公司基于自主研发的无弹状病毒污染昆虫细胞株生产线,研发的 14 价 HPV 疫苗获得国家药监局进入 I/II 期临床试验的 批准,成为同类在研产品中,全球首个进入人体临床的。 (3)储备产能:公司正在按照 GMP 标准建设位于北京经济技术开发区科创七街 B5M4 地块的生物药生产基地,拟定建设 3 条原液生产线和 2 条制剂生产线,以满足在研产品上市后扩产的生产需求。

公司 22 亿募投用于新药研发的 定增计划,实施在即,或助力公司多项产品商业化与国际化进程的提速。公司已公告定增计划并发布相关问询回复报告,报告显示,公司将募集 22.4 亿,主要用于重组八因子及 14 价 HPV 重磅产品的国内与国际化临床推进。我们认为,一旦年内定增获批,公司获得更多资金助力临床推进,商业化进程将获加速进展。

高生产壁垒的重组蛋白等产品陆续商业化,盈利突破在即。我们预计,公司未来三年的收入主要由重组八因子和 CD20 单抗构成。重组八因子为国产独家品种,而已完成现场核查的 CD20 产品,国内也仅 3 家上市;近 8 年国内重组凝血八因子和 CD20 单抗销售额 CAGR 分别高达 30%和 16%。预计公司将在 2023 年底或 2024 年实现正盈利(详见我司深度报告)。

盈利预测与投资建议

我们维持盈利预测,预计公司 2021/22/23 年营收 0.86/6.84/19.34 亿元,归母净利润-9.34、-7.23、-0.76 亿元,维持“买入”评级。

风险

在研管线进展不达预期风险。商业化进程不达预期及竞争加剧风险。八因子产品价格过高导致的销售不及预期风险。定增失败风险。限售股解禁风险。

中心思想

商业化转型加速与核心产品驱动

神州细胞正处于从研发阶段向商业化阶段的关键转型期,其核心产品重组凝血八因子已获批上市,14价HPV疫苗也进入临床试验阶段。公司已完成产能布局,并计划通过定向增发募集资金,以加速重磅产品的临床推进和国际化进程。预计未来几年公司营收将实现爆发式增长,并有望在2023年底或2024年实现盈利。

产能扩张与战略融资强化发展基础

报告强调,神州细胞已具备成熟的商业生产能力和研发生产能力,并规划了充足的储备产能以满足未来市场需求。同时,22.4亿元的定向增发计划将为公司新药研发和商业化提供重要的资金支持,进一步巩固其市场地位和发展潜力。

主要内容

业绩简评

2021年上半年,神州细胞尚未实现营收,研发投入达到3.43亿元人民币,同比增长18.77%。同期,公司归属于母公司股东的净亏损为4.37亿元人民币。

经营分析

产能就绪,销售在即,公司步入从研发到商业化伊始的新阶段

神州细胞于2021年7月24日获得中国首个重组凝血八因子上市批准,标志着公司正式迈入商业化能力验证阶段。

- 商业生产能力: 公司已建成2条基于CHO细胞培养技术的原液生产线和1条制剂生产线,可生产水针和冻干制剂。其中,重组八因子产线的年产能高达100亿国际单位,为产品大规模上市提供了坚实基础。

- 研发生产能力: 基于自主研发的无弹状病毒污染昆虫细胞株生产线,公司研发的14价HPV疫苗已获得国家药监局批准进入I/II期临床试验,成为全球同类在研产品中首个进入人体临床的产品。

- 储备产能: 公司正在北京经济技术开发区建设新的生物药生产基地,规划建设3条原液生产线和2条制剂生产线,以满足未来在研产品上市后的扩产需求。

公司22亿募投用于新药研发的定增计划,实施在即,或助力公司多项产品商业化与国际化进程的提速

神州细胞已公告定向增发计划,拟募集22.4亿元人民币,主要用于重组八因子及14价HPV等重磅产品的国内与国际化临床推进。分析认为,若年内定增获批,公司将获得更多资金支持,从而加速临床推进和商业化进程。

高生产壁垒的重组蛋白等产品陆续商业化,盈利突破在即

报告预计,神州细胞未来三年的收入将主要由重组八因子和CD20单抗构成。

- 市场独占性与竞争优势: 重组八因子是国产独家品种,而CD20单抗产品在国内市场也仅有3家上市,显示出公司在这些高壁垒产品领域的竞争优势。

- 市场增长潜力: 近8年国内重组凝血八因子和CD20单抗的销售额复合年增长率(CAGR)分别高达30%和16%,市场前景广阔。

- 盈利展望: 预计公司有望在2023年底或2024年实现正盈利。

盈利预测与投资建议

国金证券维持对神州细胞的“买入”评级。

- 营收预测: 预计公司2021年、2022年和2023年营收分别为0.86亿元、6.84亿元和19.34亿元人民币。

- 归母净利润预测: 预计公司2021年、2022年和2023年归母净利润分别为-9.34亿元、-7.23亿元和-0.76亿元人民币。

风险

报告提示了以下潜在风险:

- 在研管线进展不达预期风险。

- 商业化进程不达预期及市场竞争加剧风险。

- 重组八因子产品价格过高可能导致的销售不及预期风险。

- 定向增发计划失败风险。

- 限售股解禁风险。

附录:三张报表预测摘要

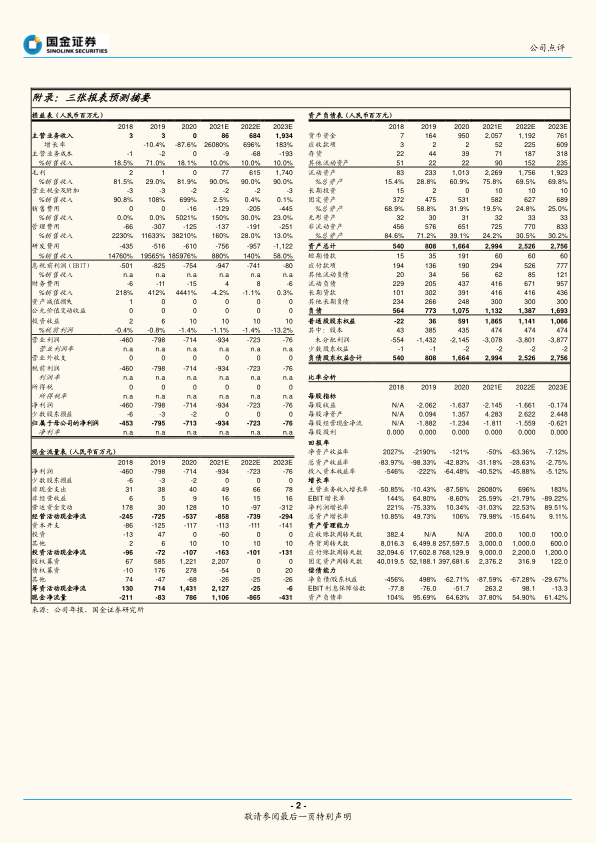

报告提供了神州细胞2018年至2023年(预测)的财务数据摘要,关键指标如下:

- 营业收入: 2019年为3百万元,2020年为0百万元。预计2021年将达到86百万元,2022年684百万元,2023年1,934百万元。营收增长率预计在2021年达到26080%,2022年696%,2023年183%。

- 归母净利润: 2019年为-795百万元,2020年为-713百万元。预计2021年为-934百万元,2022年-723百万元,2023年-76百万元,亏损呈逐步收窄趋势。

- 摊薄每股收益: 预计2021年为-2.145元,2022年-1.661元,2023年-0.174元。

- ROE (归属母公司)(摊薄): 2020年为-121%,预计2021年为-50.07%,2022年-63.36%,2023年-7.12%。

- 货币资金: 2020年为950百万元,预计2021年将增至2,057百万元,随后在2022年和2023年分别降至1,192百万元和761百万元。

- 资产负债率: 2020年为64.63%,预计2021年降至37.80%,2022年和2023年分别回升至54.90%和61.42%。

总结

神州细胞正处于其发展历程中的关键转折点,成功将重组凝血八因子推向市场,并积极推进14价HPV疫苗的临床试验,展现了其强大的研发实力和商业化潜力。公司已建立完善的生产体系,并通过22.4亿元的定向增发计划,为未来产品研发、临床试验及国际化战略提供了充足的资金保障。尽管2021年上半年仍处于亏损状态,但随着核心产品的商业化进程加速,预计公司营收将实现爆发式增长,并有望在2023年底或2024年实现盈利。投资者在关注其高速增长潜力的同时,也需审慎评估在研管线进展、市场竞争、产品定价以及定增等方面的潜在风险。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送