-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

国产培养基龙头,CDMO协同高成长

国产培养基龙头,CDMO协同高成长

-

下载次数:

400 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2022-12-09

-

页数:

30页

奥浦迈(688293)

投资逻辑

奥浦迈是国内细胞培养产品技术与服务的龙头企业。成立于 2013 年,基于良好的细胞培养技术、生产工艺和发展理念,公司通过将细胞培养产品与服务的有机整合,为客户提供整体解决方案,加速新药从基因( DNA)到 IND及 BLA 的进程, 并通过优化细胞培养产品和工艺降低生物制药的生产成本,赢得了良好的行业口碑和客户声誉。公司主营业务快速发展,从 2018 年的0.34 亿元快速增长至 2021 年的 2.13 亿元, CAGR 为 84.35%。

从行业看,培养基行业进口替代空间广阔,国产企业迎来窗口性发展机会。

细胞培养基是生物制药最重要的上游耗材之一, 2020 年培养基在全球生物制药耗材市场占比达到 35%,占比最高。 目前国内市场仍由外资品牌占据主要 份 额 , TMO 、 Danaher 、 Merck 合 计 占比 约 64% 。 根据 Frost &Sullivan, 2020 年中国培养基市场规模达到 15.2 亿元,预计 2025 年中国细胞培养基市场规模将达到 54.4 亿元。

领先技术+整体解决方案+高粘性客户,共同打造强劲竞争力。公司未来发展空间与成长确定性兼具, 1)锚定中高端培养基赛道,竞争格局更为优良,同时公司技术领先, 产品市场份额已成为国产第一; 2)培养基业务与CDMO 业务相辅相成,有望进一步扩大客户群体。 增强黏性; 3)下游客户项目储备丰富,随着客户临床管线推进,放量确定性较高。 综上, 我们预计2022-2024 年培养基业务增速分别为 62.0%/40.5%/39.1%; CDMO 业务增速分别为 10.0%/35.0%/45.0%。

9 月 2 日公司于上交所科创板上市。本次发行募集资金总额 16.44 亿元;扣除发行费用后,募集资金净额为 15.11 亿元。 募集资金重点投向公司 CDMO生物药商业化生产平台、公司细胞培养研发中心项目和补充流动资金。

投资建议

预计 2022-2024 年公司归母净利润分别为 0.97/1.54/2.23 亿元,分别同比增长 61.1%/58.5%/44.3%。 参考可比公司, 给予公司 23 年 65 倍 PE(对应2023 年 PEG 1.11),对应目标市值为 100.25 亿,对应目标价为 122.28 元/股。 首次覆盖,给予“增持”评级。

风险提示

市场竞争加剧风险;大客户流失风险;客户产品研发不及预期风险;新客户拓展不及预期风险;培养基产品开发进展不及预期风险等

中心思想

国产培养基龙头地位稳固,市场份额持续提升

奥浦迈作为国内细胞培养产品与服务的领先企业,凭借其在细胞培养技术、生产工艺和整体解决方案方面的深厚积累,已确立国产培养基龙头地位。公司在蛋白及抗体药物培养基市场份额已位居国产第一,并持续推进上游原材料国产替代,有效增强供应链可靠性并提升盈利能力。

CDMO业务协同驱动高成长,募资助力产能升级

公司主营业务业绩增速迅猛,营业收入和归母净利润均实现高速增长。通过将细胞培养产品与CDMO服务有机整合,公司形成了独特的竞争优势,实现了客户转化和业务协同。本次科创板上市募集资金将重点投向CDMO生物药商业化生产平台和细胞培养研发中心,进一步提升公司服务能力和技术创新水平,为未来持续高成长奠定基础。

主要内容

奥浦迈:国内细胞培养产品技术与服务领先品牌

十年积淀,奠定国产细胞培养基龙头地位

奥浦迈成立于2013年,是一家专注于细胞培养产品与服务的高新技术企业。公司通过整合细胞培养产品与服务,为客户提供整体解决方案,旨在加速新药从基因到IND及BLA的进程,并通过优化产品和工艺降低生物制药生产成本。公司业务涵盖细胞培养基产品和抗体药物开发CDMO服务平台,致力于提供从抗体工程人源化筛选、细胞株构建、工艺开发到中试生产及临床I&II期样品生产的全流程服务。

业务概览:业绩增速迅猛,毛利率持续保持高水平

公司业绩表现优异,收入与利润端均实现迅猛增长。营业收入从2018年的0.34亿元增长至2021年的2.13亿元,复合年增长率(CAGR)达84.35%。2022年前三季度营业收入为2.23亿元,主要得益于培养基业务的深耕和市场竞争力提升。归母净利润从2018年的-0.42亿元增长至2021年的0.60亿元,2021年同比增长416.87%,2022年前三季度归母净利润为0.83亿元。公司毛利率持续保持高水平,2021年为59.88%,主要受毛利率较高的培养基产品快速增长驱动。期间费用率把控成效显著,从2019年的67.74%下降至2022年前三季度的29.23%,销售费用率和研发费用率下降明显。

分业务来看,培养基业务是公司的主要收入来源,2021年收入1.28亿元,占总收入的60%,且毛利率水平较高,2019-2021年分别为62.41%、71.79%、73.72%。CDMO业务收入也实现快速增长,2019-2021年CAGR为61.62%。

细胞培养技术壁垒较高,掌握关键技术企业有望脱颖而出

培养基行业概览

细胞培养基是生物制品生产的关键核心原材料,对细胞生长、蛋白表达和生产成本具有重要影响。典型的细胞培养基包含氨基酸、维生素、无机盐、葡萄糖和血清等,配方复杂且对细胞理化特性影响深远。下游应用广泛,主要分为生物制药生产和科学研究领域。无血清/化学成分确定的培养基因污染风险低、特异性高、组分稳定等特点,已成为中国培养基市场中占比最大的品类,2020年市场规模达19.1亿元,占比72.5%。

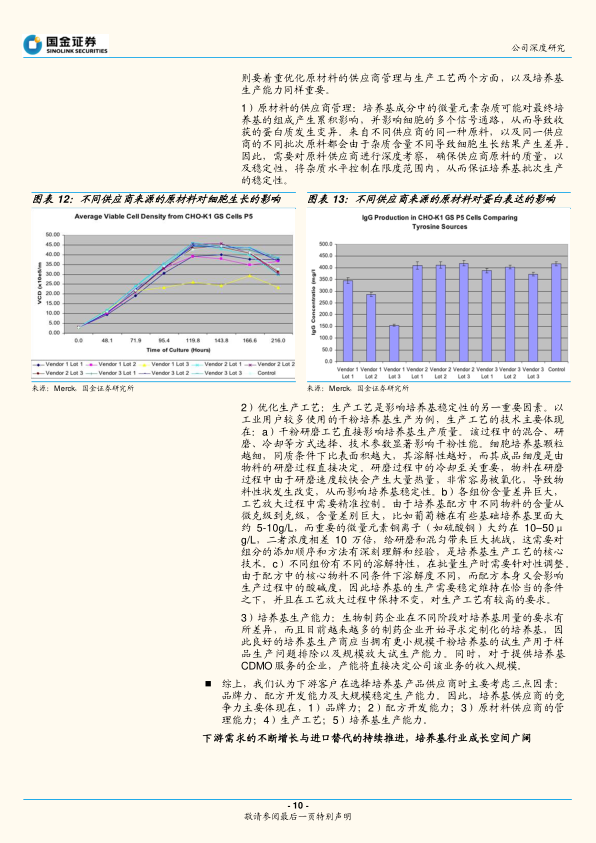

品牌力、配方开发能力与大规模稳定供应能力共筑培养基赛道核心壁垒

客户选择培养基供应商需经过严格的评估流程,包括初步确定候选供应商、小规模性能评估和生产适应性评估。其中,品牌力是确定候选供应商的关键因素,客户倾向于选择品牌认可度高、市场口碑好的供应商,且一旦选定,更换成本高昂,增强了客户粘性。配方开发能力是小规模性能评估的重点,培养基组分复杂(70-100种成分)、浓度差异大(10万倍)、组分间可能存在化学反应,使得配方开发技术难度极高。大规模稳定供应能力是合作建立的临门一脚,要求供应商具备严格的原材料管理(不同供应商和批次原料可能影响细胞生长和蛋白表达)和生产工艺优化能力(干粉研磨、精准控制组分含量、溶解特性调整),以及充足的生产能力。

下游需求的不断增长与进口替代的持续推进,培养基行业成长空间广阔

生物制药培养基是全球生物制药最重要的上游耗材之一,2020年占比达35%。全球市场规模预计从2020年的46.5亿美元增长至2028年的82.4亿美元,CAGR为7.4%。中国培养基市场增速高于全球,2020年市场规模达15.2亿元,预计2025年将达到54.4亿元,2020-2025年CAGR为29.0%。

目前中国培养基市场仍由外资品牌占据主要份额,2020年赛默飞、丹纳赫及默克三家进口厂商在我国培养基市场整体占比约64%,在蛋白及抗体药物培养基市场占据81.4%的市场份额,中高端培养基领域进口垄断格局更为明显。然而,重组蛋白、抗体药物及基因治疗、细胞治疗药物生产用的培养基技术门槛相对较高,国产企业正迎来窗口性发展机会。

国产细胞培养基产品替代动力强劲,进口依赖度持续下降。国产企业在技术上已能媲美进口品牌,例如奥浦迈的定制培养基方案在细胞生长和抗体表达量上优于进口产品。国产企业在定制化服务和产品供应方面响应速度更快,且产品价格低于外资品牌,能大幅节省下游客户生产成本。中国培养基市场中,国产培养基的市场份额从2016年的18.6%增长至2020年的22.8%,预计进口依赖度将持续下降。

领先技术+整体解决方案+高粘性客户,共同打造强劲竞争力

锚定中高端培养基市场,产品市场份额国产第一

奥浦迈在培养基开发领域深耕近10年,积累了丰富的经验。公司提供通用目录产品和定制化培养基产品,服务客户包括康方生物、长春金赛等知名药企。公司蛋白及抗体药物培养基产品市场份额已成为国产第一,2020年提升至6.3%,仅次于三大进口厂商。

公司已搭建多个培养基技术平台,可将目标蛋白表达量最高提升300%。公司专注于哺乳动物细胞表达系统,特别是CHO细胞,因其适合大规模生产、潜在危险小、易于下游分离纯化等优势。以VegaCHOTM产品为例,公司产品在活细胞密度和细胞活率上与外资产品相近,且能增加87%以上的抗体表达量。公司具备完整的细胞培养基类型,以完全化学成分确定的培养基为主,适用于多种应用领域。

定制化开发能力是公司核心竞争力之一,公司已向50多家客户准时交付定制培养基,能在3-6个月内快速响应。例如,为CHO-K1细胞株定制开发的培养基使抗体表达量提高157%。公司凭借优秀的质量管理体系和生产工艺,保证了出色的批间一致性,细胞性能的相对标准偏差(PSD)低于5%。此外,公司持续推进上游原材料的国产替代,截至2021年,超过60%的氨基酸已使用国产产品,有望进一步提升盈利水平。

细胞培养产品与CDMO协同发展,提升公司竞争优势

公司基于完善的细胞培养工艺,开发了多个CDMO技术服务平台,提供从基因到上市申请(DNA-to-BLA)的全流程服务。公司拥有约10000m2的端到端CDMO服务平台,已为全球200多个生物药开发及生产项目提供服务,成功帮助客户完成中美澳等地的IND申报。

细胞培养基产品与CDMO服务有机整合,二者相辅相成。自研无血清培养基可降低CDMO服务开发成本,同时在CDMO服务阶段增加客户黏性,从源头锁定未来客户的培养基采购。以康方生物为例,公司通过多年的培养基业务合作,于2021年成功将其转化为CDMO客户,实现CDMO服务收入1070万元。

具备大规模培养基产品生产的能力,客户资源优质

公司建有先进的规模化干粉和液体细胞培养基生产线,包括2016年建成的2000m2培养基一厂和2021年投产的6000m2培养基二厂,达产后可实现单批次1000-2000Kg干粉培养基和2,000升液体培养基生产能力,保证产品安全供应及批次稳定性。

公司培养基产品产能利用率逐渐提升,2021年干粉培养基和液体培养基产能利用率分别为79.31%和79.50%,产销率保持较高水平。公司已建成完善的客户关系网络,服务国内外500多家生物制药企业和科研院所,50多个临床抗体药采用公司培养基和CDMO服务,积累了良好口碑。

客户数量及单客销售额持续增加,2019-2021年培养基客户数量从222家增至518家,平均销售额从11.72万元增至24.67万元。CDMO客户数量也从30家增至47家。下游客户对供应商认证周期长、黏性大,具有较强的品牌壁垒。公司已储备丰富的下游客户项目,截至2021年底,共有74个药品研发管线使用公司产品,其中临床前46个,临床一期8个,临床二期7个,临床三期12个,商业化1个。随着研发阶段推进,培养基用量将持续大幅放量。

募集资金项目用途

公司本次发行募集资金总额16.44亿元,净额15.11亿元,将重点投向CDMO生物药商业化生产平台、细胞培养研发中心项目和补充流动资金。CDMO生物药商业化生产平台将升级和优化公司在CDMO领域的服务水平,进行规模化生产。细胞培养研发中心项目将聚焦市场前沿细胞培养产品研发、细胞株构建平台升级研究和研发人员技能培养,为公司未来产品布局做技术储备。补充流动资金将用于持续加大研发、生产和销售等方面的投入。

盈利预测与投资建议

预计公司2022-2024年归母净利润分别为0.97/1.54/2.23亿元,分别同比增长61.1%/58.5%/44.3%。参考可比公司,给予公司2023年65倍PE(对应2023年PEG 1.11),对应目标市值为100.25亿元,目标价为122.28元/股。首次覆盖,给予“增持”评级。

风险提示

市场竞争加剧风险;大客户流失风险;客户产品研发不及预期风险;新客户拓展不及预期风险;培养基产品开发进展不及预期风险。

总结

奥浦迈作为中国细胞培养产品与服务的领军企业,凭借其在培养基技术、CDMO服务和市场拓展方面的核心竞争力,实现了营收和利润的快速增长。公司通过锚定中高端培养基市场、提供整体解决方案和建立高粘性客户关系,巩固了国产培养基龙头地位。未来,随着募集资金项目的落地和CDMO业务的协同发展,奥浦迈有望在广阔的培养基进口替代市场中持续保持高成长态势,进一步提升市场份额和盈利能力。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送