-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

首次覆盖报告:医药主业持续发力,金融赋能,老牌药企迎来新发展

首次覆盖报告:医药主业持续发力,金融赋能,老牌药企迎来新发展

-

下载次数:

815 次

-

发布机构:

国元证券股份有限公司

-

发布日期:

2024-03-27

-

页数:

26页

吉林敖东(000623)

报告要点:

“医药+金融+大健康”多轮驱动的老牌制药企业

公司深耕医药行业多年,公司以制药为核心主业,积极布局大健康领域,同时持有大量优质金融资产并广泛进行投资,逐渐形成以“医药+金融+大健康”多轮驱动模式快速发展的大型企业。

中药稳步增长,依托核心产品发展梯度产品群

中药产品近年来稳中有进,2022年中药营业收入16.92亿元,占营业收入比重为59.01%。中药逐渐形成以安神补脑液、小儿柴桂退热口服液以及血府逐瘀口服液三大核心产品为主,同时积极培育相关梯度产品的架构,其中安神补脑液2022年销售收入突破6亿元,是公司目前最核心的产品,在同类产品中处于领先地位。中药配方颗粒未来前景广阔,公司积极布局扩大相关产能,有望抢占行业高地。

化药触底回升,大健康业务蓬勃发展

化药主要品种核糖核酸II和小牛脾提取物注射液近年来受国家相关政策等影响,销售收入下滑。其中核糖核酸II已于2023年调出重点监控目录,小牛脾提取物注射液目前占化药份额较小,且公司积极培育其他潜力品种,化药业务有望实现触底反弹。公司大健康业务近年来发展迅速,2023年上半年收入为2.04亿元,同比增长303.76%。公司结合传统电商与新型数字电商直播模式助推大健康业务快速发展。

广发证券提供安全边际,优质资产反哺医药

广发证券多年来为公司提供稳定收益,截至2023年上半年,公司及子公司持有广发总股本的19.72%,2023年上半年,公司对广发证券的投资收益为8.43亿元,同比增长11.78%。同时公司成立医药基金,着重投资相关医药新兴企业,寻求未来合作,反哺医药主业。

投资建议与盈利预测

我们预计中药业务稳步增长,化药业务企稳回升,中药配方颗粒和大健康业务有望为公司带来业绩增量。我们预测2023-2025年医药业务的净利润为2.76/3.26/3.79亿元。医药业务2024年对应市值48.9亿元,公司持有广发证券股权对应市值174.8亿元,公司目标总市值223.7亿元,目前市值181亿元,当前价值低估。首次覆盖,给予“增持”评级。

风险提示

医药行业政策风险、中药原材料价格波动风险、产品销售不及预期风险

中心思想

多元驱动,价值重估

- 吉林敖东已形成“医药+金融+大健康”多轮驱动的业务模式,以制药为核心主业,同时积极布局大健康领域并持有大量优质金融资产,实现快速发展。

- 公司医药业务稳步增长,中药核心产品市场领先,化药业务触底回升,大健康业务蓬勃发展,为业绩增长提供多元动力。

金融赋能,前景可期

- 公司作为广发证券第一大股东,获得稳定投资收益,并通过设立医药基金投资新兴医药企业,实现金融反哺医药主业。

- 综合医药业务增长潜力与金融资产价值,公司当前市值被低估,未来发展前景广阔,首次覆盖给予“增持”评级。

主要内容

1. 吉林敖东:金融赋能,医药+大健康协同发展

历史沿革与竞争优势

- 吉林敖东前身为1957年成立的国营延边敦化鹿场,1996年在深交所上市,逐步发展为以“医药+金融+大健康”多轮驱动的控股型集团。

- 公司拥有616个药品生产批准文号,其中中药311个,化药305个,包含47个独家品种/剂型,并被评为“中华老字号”,连续十余年位列中国制药工业百强。

股权结构与管理层信心

- 截至2024年2月5日,敦化市金诚实业有限责任公司为第一大股东,持股27.99%,实际控制人李秀林先生及一致行动人确保股权结构稳定。

- 公司核心管理层多次在二级市场增持股票,彰显对公司未来持续稳定发展的信心和长期投资价值的认可。

业绩回暖与业务结构优化

- 公司业绩在2019-2020年受政策和疫情影响后,自2021年开始回暖。2023年前三季度实现营收23.54亿元,同比增长23.06%;归母净利润12.74亿元,同比增长44.72%。

- 中成药业务是公司主要收入来源,占比从2018年的36.53%上升至2023年上半年的59.89%,毛利率维持在60%以上。

- 化药业务占比有所下降,但随着核心产品“注射用核糖核酸Ⅱ”于2023年调出重点监控目录,化药营收有望修复。

- 公司通过创新管理制度、优化营销策略(如“三司三部”专业营销队伍、电商直播带货)及加强销售管理,销售费用率和管理费用率呈现下降趋势,降本增效初具雏形。

2. 聚焦中药核心,谋求产品突破

安神补脑液:细分市场领导者

- 中药业务是公司核心,2022年营业收入达16.92亿元,占总营收的59.01%。

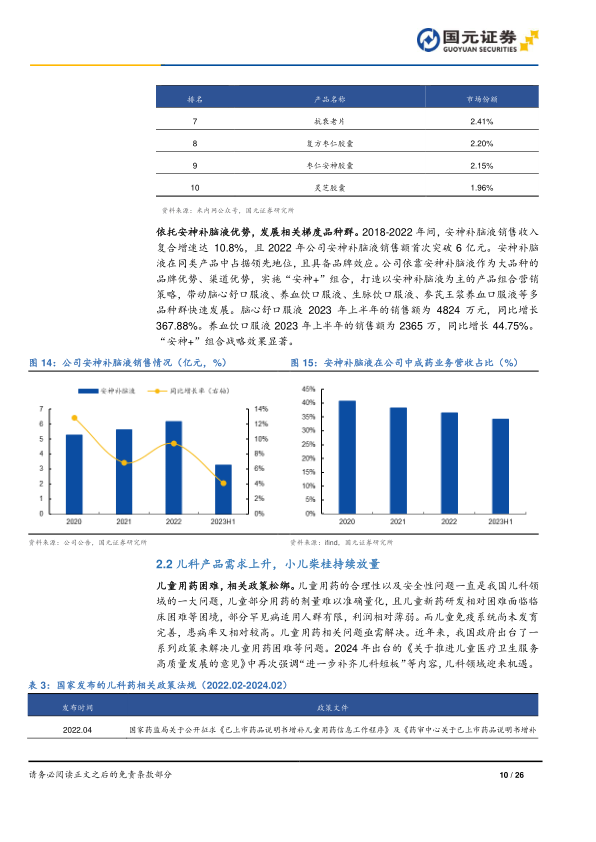

- 安神补脑液作为公司“明星产品”,拥有40年发展历史,在安神补脑类中成药细分领域市场份额占60%-70%,2022年销售收入首次突破6亿元,2018-2022年复合增速达10.8%。

- 公司依托安神补脑液的品牌和渠道优势,实施“安神+”组合营销策略,带动脑心舒口服液(2023年上半年销售额4824万元,同比增长367.88%)等梯度产品群快速发展。

儿科产品:小儿柴桂持续放量

- 面对国家对儿科用药的政策支持,公司的小儿柴桂退热口服液作为全国独家专利产品,市场需求上升。

- 2023年上半年,小儿柴桂退热口服液销售额达1.12亿元,同比增长116.26%。

- 院内销售方面,公司小儿柴桂退热类药物的市场份额从2018年的10%上升到2022年的29%,复合增长率达30.5%。OTC销售在2023年上半年也实现0.29亿元,同比增长253.37%。

心脑血管领域:血府逐瘀广泛应用

- 公司在心脑血管领域以血府逐瘀口服液为核心,打造大品种群,并积极培育利脑心胶囊等相关产品。

- 血府逐瘀口服液源自经典名方,广泛应用于临床各科血瘀证治疗,公司通过学术推广将其定位为“消除血瘀体征的全科用药”。

核心产品二次开发与配方颗粒产能扩张

- 公司积极推进新产品和大品种的二次开发,与上海中医药大学等单位合作,在癌症、肾病、糖尿病等多个治疗领域开展药物研究。

- 中药配方颗粒作为传统中药的创新,具有更高附加值。公司作为吉林省试点企业之一,已完成411个配方颗粒上市备案品种。

- 公司投资4.42亿元用于中药配方颗粒项目,预计总投资约10亿元,并建成年提取能力5000吨的智能提取车间,有望抢占行业高地。

- 与中国工程院院士陈士林团队合作,构建了吉林敖东中药物种基因鉴定数据库系统,提升中药材质量控制标准化水平。

3. 化药逐步修复,部分产品增量显著

核糖核酸Ⅱ与小牛脾提取物注射液的复苏

- 2023年上半年,化药营业收入为2.12亿元,占总营收的13.36%。

- 公司核心化药产品注射用核糖核酸Ⅱ曾受国家重点监控目录影响,销售额大幅下滑(2018年约12亿元,2023H1占比16.57%),但已于2023年1月调出目录,销售有望逐步修复。

- 独家品种小牛脾提取物注射液销售额受政策影响下滑,但随着政策影响消除,销售有望迎来复苏。

赖氨匹林等新增长点

- 赖氨匹林作为解热、镇痛、抗炎药,具有血管扩张、抗血小板和较低胃肠道副作用等优势。

- 2022年赖氨匹林销售额超过1600万元,2023年上半年超过1200万元,处于快速增长态势,有望成为化药板块新的增长点。

4. 积极布局大健康行业,商业板块稳步发展

大健康市场潜力与业务增长

- 中国居民人均医疗保健支出持续增长,大健康市场潜力巨大。

- 公司设立健康科技和酵素科技子公司,专业从事保健食品、保健用品等200多种大健康产品的研发、生产及销售。

- 2023年上半年,大健康业务实现销售收入2.04亿元,同比增长303.76%,其中4个单品销售收入过千万元。

电商与连锁药店助力发展

- 公司与辛选集团签订深度合作协议,引入新型数字电商直播模式,并加速在各大电商平台开设旗舰店,助推大健康产品销售快速增长。

- 连锁药店业务稳步发展,2022年收入超过4亿元,门店数量超过180家。2023年上半年新增会员9.78万人,累计会员达92.23万人,预计将持续为主业贡献稳定业绩。

5. 广发证券提供稳定收益,着重医药领域投资

广发证券的稳定贡献

- 公司自1999年开始投资广发证券,并自2016年成为其第一大股东,截至2024年1月20日,持股比例达20.03%。

- 广发证券为公司带来稳定投资收益,2023年上半年投资收益达8.43亿元,同比增长11.78%。

医药基金孵化优质企业

- 公司与广发证券全资子公司广发信德合作成立5支基金,对优质医药企业进行孵化投资,涉及生物制药、医药研发、互联网医疗等领域。

- 通过对医药产业的投资,公司不断丰富产业链,拓展能力圈,并谋求技术合作与产业升级,有望带动主业长期发展。

6. 盈利预测与投资建议

估值分析与增持评级

- 预计公司2023-2025年医药业务净利润分别为2.76/3.26/3.79亿元。

- 给予医药业务2024年15倍PE,对应市值48.9亿元。

- 给予广发证券2024年10倍PE,公司持有广发证券股权对应市值174.8亿元。

- 公司目标总市值223.7亿元,当前市值181亿元,存在价值低估。首次覆盖,给予“增持”评级。

7. 风险提示

潜在风险因素

- 医药行业政策风险:核心产品可能面临集采导致价格下滑。

- 中药原材料价格波动风险:原材料价格上涨可能影响公司成本和利润。

- 产品销售不及预期风险:市场格局变化或增量项目销售不确定性可能导致销售不及预期。

总结

吉林敖东作为一家“医药+金融+大健康”多轮驱动的综合性企业,其核心中药业务稳健增长,安神补脑液和小儿柴桂退热口服液等明星产品市场表现突出,中药配方颗粒业务的产能扩张和技术创新为未来增长奠定基础。同时,化药业务在政策影响消除后有望修复,赖氨匹林等潜力品种提供新的增长点。大健康业务通过电商和连锁药店的积极布局,实现了高速增长。

在金融方面,公司作为广发证券的第一大股东,持续获得稳定的投资收益,并通过设立医药基金孵化优质医药企业,有效反哺医药主业,形成良性循环。综合来看,公司医药业务的内生增长潜力与金融资产的稳定贡献,使其具备显著的投资价值。尽管面临医药行业政策、原材料价格波动和销售不及预期等风险,但基于其多元化的业务结构和清晰的发展战略,公司当前市值被低估,未来发展前景广阔。因此,本报告首次覆盖给予吉林敖东“增持”评级。

-

GLP-1受体激动剂行业深度报告:GLP-1RAs引领降糖减重市场,更多适应症有待开发

-

2025年半年报点评:25H1营收快速增长,投放加大致盈利短暂承压

-

医药生物行业周报:集采政策持续优化,关注相关受益板块

-

医药生物行业周报:《2025年基本医保目录及商保创新药目录调整申报操作指南》出炉,继续看好创新药

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送