-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药生物行业2024年投资策略:全球化与银发经济驱动医药新成长

医药生物行业2024年投资策略:全球化与银发经济驱动医药新成长

-

下载次数:

1799 次

-

发布机构:

国联证券股份有限公司

-

发布日期:

2023-12-22

-

页数:

58页

中国企业出海具有更多比较优势

近年随着产业升级及加速迭代,中国医疗及医药产品具有较强的全球比较优势,地缘政治影响阶段性弱化,对医药和医疗产品的出海恢复都有较强的促进。相关产业链配套、人才池及零部件原材料的本土化供应,有助于提升医药、器械全球化的成本及交付优势。

新银发经济推动非医保市场发展

根据国家信息中心数据, 2020 年中国银发经济规模约 5.4 万亿元, 2022 年中国建国以来三次婴儿潮中人口数量最多的人群步入 60 岁,催生新银发经济。 新银发人群消费者画像消费能力和习惯有较大变化, 他们受益于改革开放,享有较为完善的教育,受教育程度显著提升;互联网经济的兴起使得他们对于信息的触达率大幅提升;经历了国内经济迅猛增长的时代,掌握社会较多财富, 银发经济市场可期。

海外市场有望成为医药新蓝海市场

2017-2019 年期间,我国医疗器械出口金额年复合增速为 13.30%,高于总体出口(5.09%),上市公司占主导地位。产品结构已经从低值耗材进阶到中高端器械如 CT、核磁、超声和体外诊断, 中高端产品已有一些实质突破。而创新药通过授权引出,初探海外蓝海市场。全球市场有望对冲单个市场的需求风险,同时扩大了可及市场规模,能够支持企业更加长期的发展。

非医保市场有望成为医药消费新驱动

2022 年我国居民人均医疗保健支出为 2120 元,占比消费支出 8.6%, 2013-2022 年 CAGR 为 9.82%,是所有消费支出细分类型里增长最快的一类,消费支出结构持续向医疗支出倾斜。我们认为医疗需求是最确定的消费需求之一,拉动非医保市场如疫苗、 家用医疗器械、中医药等慢病领域有优势的品种、医疗服务等。

投资建议

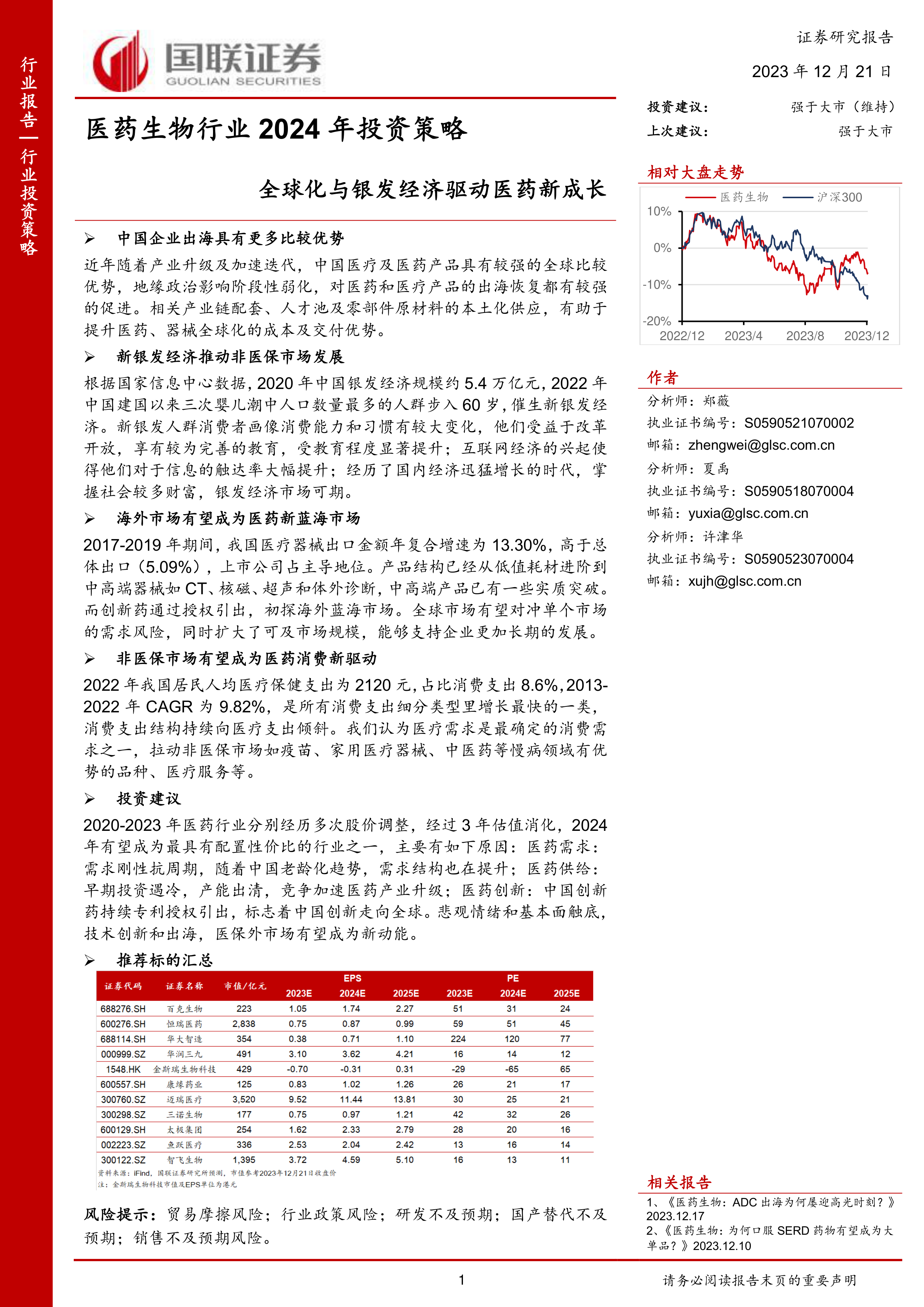

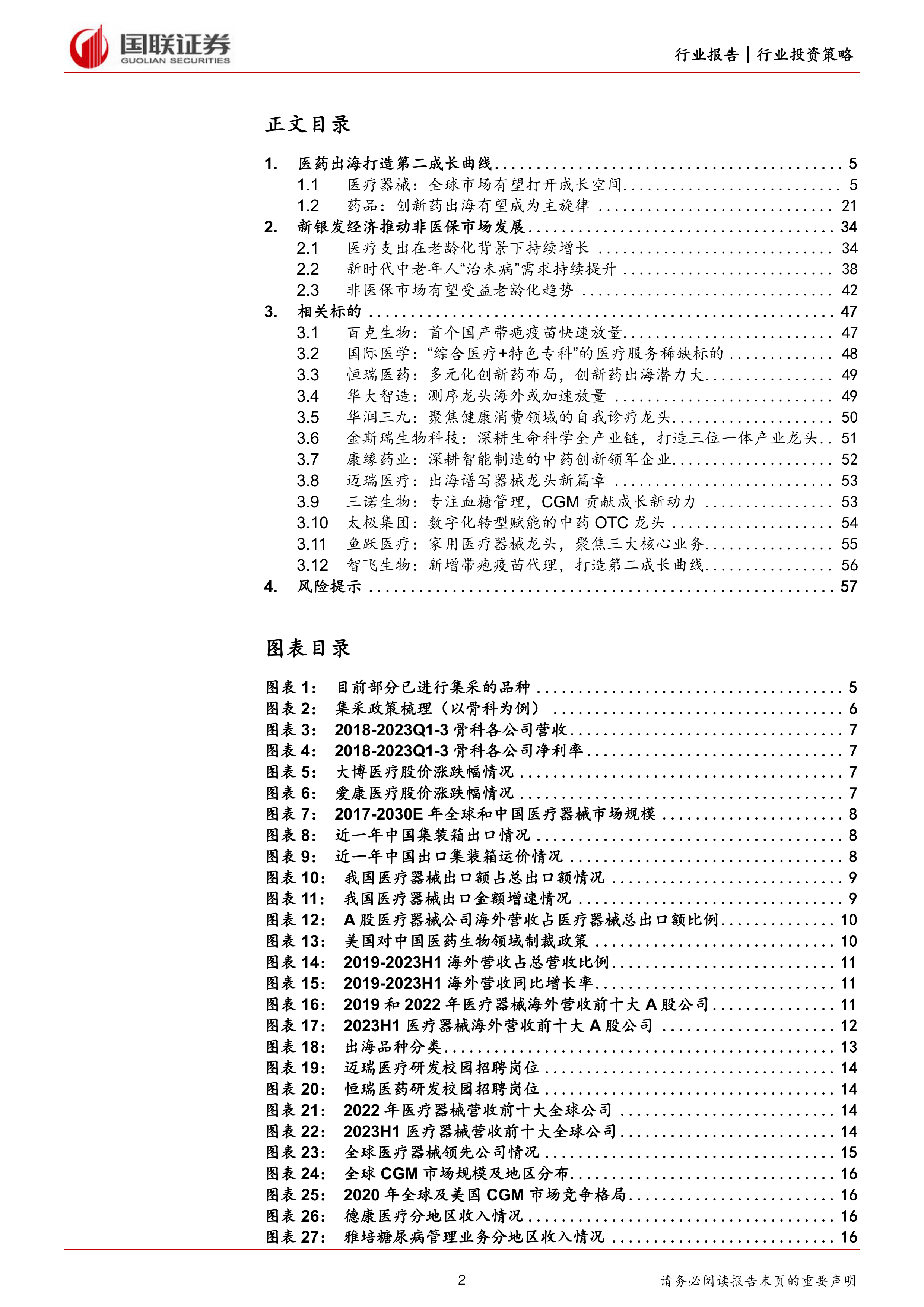

2020-2023 年医药行业分别经历多次股价调整,经过 3 年估值消化, 2024年有望成为最具有配置性价比的行业之一,主要有如下原因:医药需求:需求刚性抗周期,随着中国老龄化趋势,需求结构也在提升;医药供给:早期投资遇冷,产能出清,竞争加速医药产业升级;医药创新:中国创新药持续专利授权引出,标志着中国创新走向全球。悲观情绪和基本面触底,技术创新和出海,医保外市场有望成为新动能。

风险提示: 贸易摩擦风险;行业政策风险;研发不及预期;国产替代不及预期;销售不及预期风险

中心思想

双轮驱动下的医药行业新成长

本报告核心观点指出,2024年医药生物行业有望在全球化与中国“新银发经济”的双重驱动下迎来新的成长周期,成为最具配置性价比的行业之一。中国医药企业凭借日益增强的比较优势,正积极拓展海外市场,寻求第二增长曲线;同时,国内人口老龄化趋势加速,催生出庞大的非医保市场需求,为医药消费带来新动能。

估值消化后的配置价值凸显

经过2020-2023年多次股价调整和估值消化,医药行业在2024年展现出显著的配置价值。这主要得益于医药需求的刚性抗周期性、老龄化带来的需求结构升级、早期投资遇冷导致的产能出清与产业升级加速,以及中国创新药持续的全球化授权出海。悲观情绪和基本面触底后,技术创新和海外市场拓展,以及非医保市场的崛起,共同构成了行业新的增长动力。

主要内容

医药出海:拓展全球市场与技术创新

医疗器械:全球市场与中国优势

医疗器械行业正迎来出海的黄金时期。相较于药品,医疗器械产业链更长、种类更多,部分中低端品种的准入壁垒较低,海外注册时间和费用投入较少,使得国内器械公司拥有较长的出口历史。早期以低值耗材为主,依靠成本优势实现出口,而迈瑞医疗等头部企业已在中高端产品领域实现海外销售。

市场规模与增长潜力: 2022年全球医疗器械市场规模达5,650亿美元,是同期中国市场(1,349亿美元)的4-5倍。预计到2030年,全球和中国市场规模将分别达到9,140亿美元和2,360亿美元。尽管中国市场增速高于全球平均水平,但中长期来看,国内高增长红利将边际递减,促使国内企业积极布局海外市场以分散风险。

出口数据与地缘政治: 2017-2019年,我国医疗器械出口金额年复合增速为13.30%,高于总体出口(5.09%)。新冠疫情期间,中国医疗器械出口额大幅提升,2020年同比增长40.45%。2022年A股器械公司海外营收达1,093亿元,其中前十大公司占比64%。地缘政治缓和及国际航运价格下降(中国出口集装箱运价指数从2022年10月的1830点下降至2023年10月的877点)有望进一步推动医疗器械出海。

出海产品结构与优势: 目前,国内厂家出海产品主要分为三大类:低值耗材(如手套、口罩、胶体金检测试剂盒)、中高端器械(如血球、POCT、超声、监护仪、DR等)和全球领先创新产品(如MR、PET-CT、测序仪)。中短期内,低值耗材和中高端器械仍是主流,头部企业通过全面的产品布局和渠道建设形成竞争壁垒。中国作为制造业大国,在医疗器械出海方面具备体量大、规模化优势、产业链完备优势(拥有41个大类、207个中类、666个小类的全球最健全工业体系)以及成本优势(工程师红利,研发人员薪资仅为美国八分之一)等多维度优势。

创新技术输出: 创新技术输出是未来的重要方向。在持续血糖监测系统(CGM)领域,2020年全球市场规模达57亿美元,预计2025年将增长至164亿美元。国产CGM产品在性能上逐步追赶,并在性价比上凸显优势(如三诺生物I3和鱼跃CT15单次使用成本大幅降低至300元以下),有望凭借FDA和欧盟MDR认证拓展全球市场。在基因测序仪领域,2023年全球和国内市场容量分别为57亿美元和56亿元,预计2032年将达到242亿美元和298亿元。华大智造等国产品牌市场份额持续提升(2022年全球市占率4.3%),通过推出E25、G99、T20等产品,丰富了产品矩阵,夯实了国产测序龙头地位。在大型影像设备领域,以联影医疗为代表的国产品牌加速核心技术突破,已向市场推出90余款产品,并进入全球60多个国家和地区,海外收入占比持续提升(2023年前三季度接近14%)。

药品:创新药出海成为主旋律

药品出海格局与趋势: 2022年药品行业整体海外营收占比总营收高达21%,其中化学原料药占比36%,生物医药占比19%,化学制剂占比12%。化学原料药凭借性价比和产能优势是主要出海支撑,化学制剂在仿制药和生物类似药领域有优势。生物医药的海外营收波动较大,主要受创新药License out大额交易影响。

创新药出海驱动力与类型: 国内药企出海主要基于短期资金回笼、通过海外药企背书加速融资、以及在“高投入、高风险”下追求“高回报”的经济驱动。同时,借助海外药企的研发经验和销售网络,可实现优势互补、降低风险、快速进入国际市场。海外药企引进中国创新药则旨在节省开发时间、填补产品管线空缺,并对中国创新药产品和技术平台认可度提升。创新药出海主要分为自主出海(如百济神州BTK抑制剂泽布替尼)和“借船出海”(License out)两种模式,后者是当前国内Biotech的主流选择。

创新药出海趋势与优势赛道: 2023年中国药企已披露的创新药出海交易达26起,总金额337.65亿美元,首付款最高达8亿美元。ADC产品(12起)和小分子药物(9起)是主要类型。整体呈现产品技术类型多样化(ADC出海成为主流,2022年和2023年ADC授权交易总金额分别为140.2亿美元和205.1亿美元)、更多类型中国药企参与(从Biotech到Big pharma)、以及交易首付款逐步提升的趋势。

优势赛道与产品:

- 细胞基因治疗(CGT)赛道: 中国在该领域与欧美技术差距最小,传奇生物的Carvykti(靶向BCMA CAR-T)已成为年销售峰值超50亿美元的大单品,科济药业的CT041(CLDN18.2 CAR-T)和CT053(BCMA CAR-T)也具备出海潜力。

- 抗体偶联药物(ADC)赛道: 授权出海成为主流,科伦博泰的TROP-2 ADC SKB-264、翰森制药的B7-H3 ADC HS-20093等展现出“Best-in-Class”潜力。恒瑞医药的SHR-A1811(HER2 ADC)和SHR-A1921(TROP-2 ADC)也具备出海机会。

- 双特异性抗体赛道: 康方生物的依沃西单抗(PD1/VEGF-A)已授权出海,卡度尼利单抗(PD-1/CTLA-4双抗)也有望实现授权出海。

- 小分子药物赛道: 百济神州的泽布替尼已实现自主出海并有望成为重磅炸弹药物。和黄医药的呋喹替尼、诚益生物的ECC5004等小分子药物也已成功授权出海。迪哲医药的舒沃哲和艾力斯的伏美替尼在EGFR 20外显子插入突变型非小细胞肺癌适应症上具有出海潜力。

原料药和制剂出海策略: 原料药出口机会包括制剂产品专利到期带来的仿制需求、供给下降带来的涨价预期、需求突然增加、产品升级带来的毛利率提升以及新药大单品的原料药供应。制剂出口则关注已具备相当规模的平台型企业,如健友股份、海普瑞和复星医药。

银发经济:非医保市场的新增长极

老龄化背景下的医疗支出增长

中国人口老龄化进程加速,2022年65岁及以上人口占比已达14.9%,标志着我国进入中度老龄化社会,预计到2032年左右将进入超级老龄化社会(占比超过20%)。1962-1975年出生的人口(中国各年龄段人口中数量最多的人群)正逐步步入60岁。衰老导致身心能力下降,患病风险增加,老年人常见疾病包括关节炎、高血压、心脏病、糖尿病等,肿瘤发病率也随年龄增长显著提升。

人均寿命与医疗费用: 2021年中国人均预期寿命提升至78.2岁,延长了健康管理周期。随着年龄增长,年均医疗费用快速增长,65岁以上人群的年均医疗费用普遍高于青中年群体。2022年我国居民人均医疗保健支出为2120元,占消费支出8.6%,2013-2022年复合年增长率达9.82%,是所有消费支出细分类型中增长最快的一类。

新时代中老年人“治未病”需求提升

中老年人消费潜力: 1964-1977年出生的“新银发人群”受益于改革开放,受教育程度和经济收入显著提升,对互联网触达率高,追求更好的生活质量和多样化消费。2020年中国银发经济总规模约5.4万亿元,占全球银发市场比重5.56%,但对比中国老年人口占全球20%以上的比重,市场仍有巨大发展空间。

健康管理意识与政策导向: 中国人均商业健康险支出持续提升,2023年有35.6%的60岁以上老年人计划增加保健养生消费。国家政策也从“以治病为中心”向“以人民健康为中心”转变,强调“预防为主、防治结合、中西医并重”,推动“治未病”理念。例如,《健康中国行动(2019—2030年)》和《“十四五”国民健康规划》均强调强化疫苗预防接种、发挥中医药优势。基本公共卫生服务项目人均财政补助标准从2018年55元增加至2022年84元,接受健康管理的高血压和2型糖尿病患者群体逐年上升。

非医保市场受益老龄化趋势

中药: 国家持续支持中医药产业发展,2021年起在上海、浙江、江西、山东、湖南、广东、四川等7省市建设国家中医药综合改革示范区。试点地区在多领域推动中医药发展,基层中医诊疗占比达到29%~34%,医保支付对中医药有所倾斜。国家卫健委明确基层中医馆中医诊疗率不低于30%,中医阁不低于20%。2021年中国中医诊疗人次达12.02亿,中医类诊疗率约16.9%,基层中医诊疗率不足10%。若基层中成药规模提升至20%-30%,有望扩容至1336~2004亿元,带动中药饮片、基药品种和集采产品增长。

疫苗: 疫苗行业受益于“治未病”政策导向。2020年中国疫苗市场规模753亿元,预计2020-2031年复合年增长率为15.95%。中国疫苗人均支出(2.3美元)远低于发达国家,市场潜力巨大。在老龄化背景下,老年人带状疱疹疫苗市场前景广阔。2021年美国50岁以上人群带状疱疹疫苗渗透率为26.8%,而中国仅为0.1%,国内市场具有百亿市场空间。目前国内仅GSK和百克生物两家,智飞生物将独家代理GSK重组带疱疫苗。

医疗服务: 老龄化背景下,诊疗需求持续增长。除2020年外,我国医院诊疗人次从2010年持续增长,2010-2021年复合年增长率达6.03%。门诊病人次均医药费和住院病人次均医药费在2015-2021年复合年增长率分别达5.86%和4.88%。国家鼓励社会办医,放宽准入条件,提供投融资、税费、土地、人才等扶持政策,并鼓励发展全科医疗和增加专科医疗供给,支持社会力量提供多层次多样化医疗服务。

家用医疗器械: 随着老龄化加深和健康意识提升,家用医疗器械市场持续扩容。2022年国内家用医疗设备市场规模约为2086亿元,保持较快增长。疫情期间制氧机、呼吸机等产品渗透率提升,国产品牌形象得到推广。技术进步和产品创新(如连续血糖监测)不断创造新需求。家用医疗器械受政策影响小、长期需求空间大。

相关标的与风险提示

推荐标的:

- 百克生物: 首个国产带疱疫苗快速放量,2023年2月获批,批签发量增长,有望成为业绩主要驱动力。

- 国际医学: “综合医疗+特色专科”医疗服务稀缺标的,三大综合医疗院区投用,形成万张床位规模,诊疗量恢复增长。

- 恒瑞医药: 多元化创新药布局,乳腺癌、肺癌、降糖等领域创新药矩阵丰富,医保谈判扩适应症,多款创新药(如吡咯替尼、SHR-1905、SHR2554、PARP1抑制剂、Claudin18.2ADC)成功授权出海,PD-1卡瑞利珠的BLA获FDA受理。

- 华大智造: 测序龙头,2017-2022年测序业务营收CAGR达30.25%,毛利率约65%,产品矩阵丰富,海外业务(2023年前三季度占比约37%)加速放量。

- 华润三九: 聚焦健康消费领域的自我诊疗龙头,产品线丰富,20个中成药入选非处方药品牌综合排名,积极布局经典名方,并购昆药集团协同发展。

- 金斯瑞生物科技: 深耕生命科学全产业链,细胞治疗核心产品Carvykti(传奇生物)展现MM最佳疗效,有望实现峰值73亿美元年销售。基因合成龙头,发力生物药CDMO,质粒业务领先。

- 康缘药业: 深耕智能制造的中药创新领军企业,获批54个中药新药,独家品种市场地位提升,受益于中医药下沉政策,基药优势品种有望放量。

- 迈瑞医疗: 器械龙头,耕耘海外市场多年,三大产线海外销售稳定,国内外收入占比接近6:4,海外高端突破亮眼,收购德赛诊断完善体外诊断布局。

- 三诺生物: 专注血糖管理,CGM(连续血糖监测)进入放量阶段,双十一期间销售超10万套,海外市场(欧盟MDR认证、美国FDA临床)未来可期。

- 太极集团: 数字化转型赋能的中药OTC龙头,聚焦现代中药智能制造,营销改革推动主品销售突破,如藿香正气口服液。

- 鱼跃医疗: 家用医疗器械龙头,聚焦三大核心业务,业绩稳健增长,新一代CGM产品CT3系列获NMPA注册证,有望推动血糖检测业务快速增长。

- 智飞生物: 新增带疱疫苗代理,打造第二成长曲线,拟注入宸安生物,发展为大生物制药企业。新增GSK带疱疫苗独家代理,拥有RSV疫苗优先独家合作权,有望带来较大业绩增量。

风险提示: 贸易摩擦风险、行业政策风险(医保谈判/集采降价超预期)、研发不及预期、国产替代不及预期、销售不及预期风险。

总结

2024年医药生物行业在“全球化”和“新银发经济”两大核心驱动力下,展现出强劲的增长潜力和配置价值。中国医药企业正积极通过医疗器械出海和创新药License out等方式,在全球市场寻求新的增长空间,尤其在CGM、测序仪、大型影像设备以及ADC、细胞基因治疗等创新药领域,中国企业凭借技术进步和成本优势,逐步实现从“跟随”到“引领”的转变。同时,国内人口老龄化加速,催生出对“治未病”和健康管理日益增长的需求,推动中药、疫苗、医疗服务和家用医疗器械等非医保市场的持续扩容。经过多年的估值调整,医药行业基本面触底,技术创新和市场拓展将成为行业新的增长动能,使得2024年医药生物行业成为值得重点关注的投资领域。

-

医药生物行业深度研究:PD-(L)1双靶点药物再掀免疫治疗热潮(一)

-

农药:行业风口或指向杀虫剂-关注氨基甲酸酯类杀虫剂产业机遇

-

医药2024年三季报总结:业绩触底,行业有望稳健回升

-

基础化工行业专题研究:双碳若加速,化工看点足

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业研究:多品种涨价,涨价/通胀后成为主线

- 氟化工行业周报:三代制冷剂报价全面上调,氟材料底部复苏迹象明显,四氯乙烯价格大幅上涨

- 医药日报:Zongertinib获FDA加速批准

- 医药行业周报:医药供给端变量增加

- 医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

- 公司信息更新报告:2025年业绩表现亮眼,经营态势稳步向好

- 基础化工行业周报:节后化纤价格普遍上涨,看好磷化工战略价值重估

- 化工行业周报:国际油价上涨,TDI、黄磷价格上涨

- 基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

- 医药健康行业研究:创新器械进入加速新阶段,看好国产龙头发展机遇

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送