-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业点评报告:基金医药持仓比仍位于底部区间

医药行业点评报告:基金医药持仓比仍位于底部区间

-

下载次数:

2180 次

-

发布机构:

国开证券股份有限公司

-

发布日期:

2023-08-02

-

页数:

4页

报告摘要:

目前基金公司陆续发布了2023年半年报,我们对基金持有医药行业的仓位及重仓股的情况进行了统计分析。

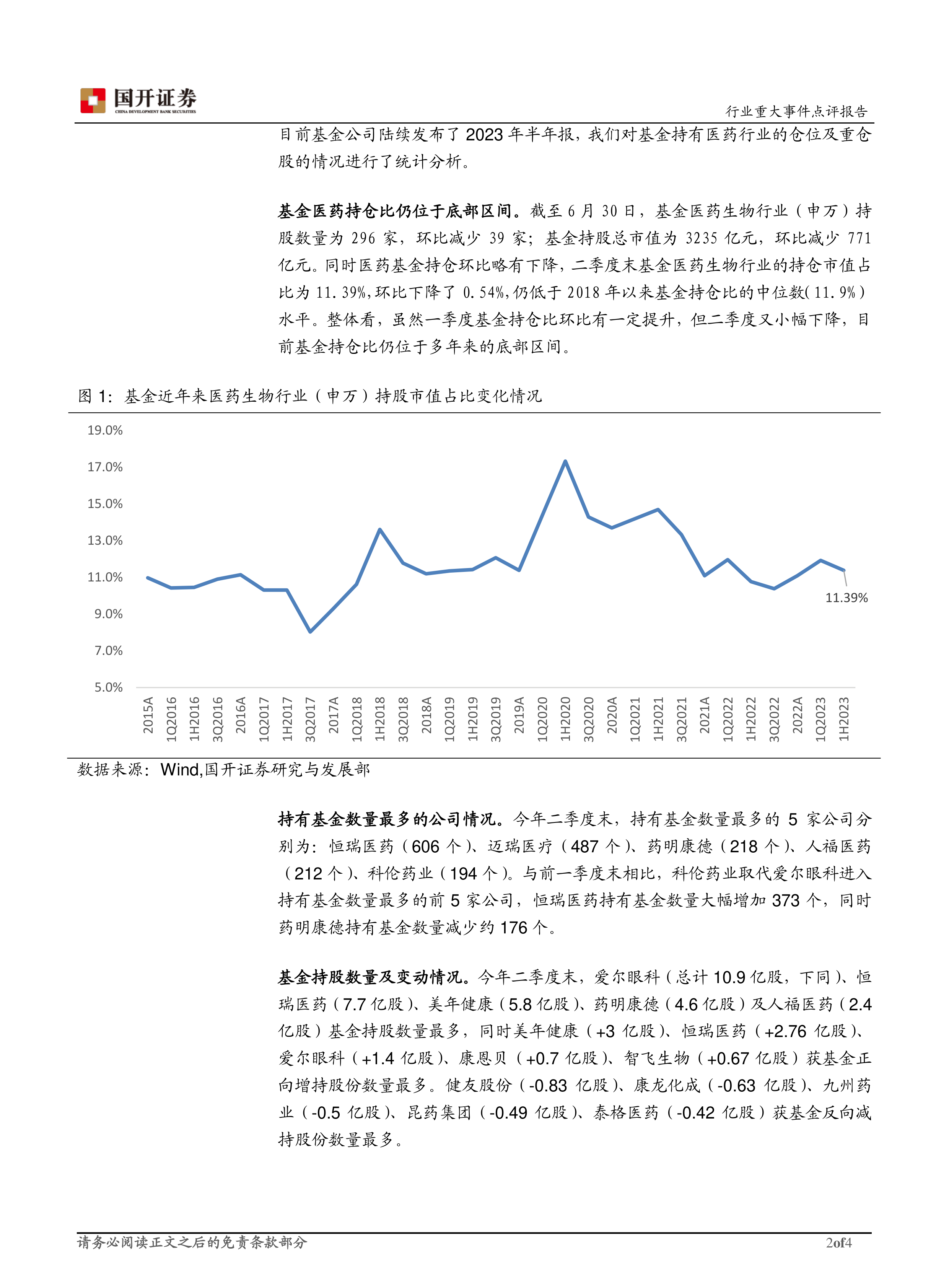

基金医药持仓比仍位于底部区间。截至6月30日,基金医药生物行业(申万)持股数量为296家,环比减少39家;基金持股总市值为3235亿元,环比减少771亿元。同时医药基金持仓环比略有下降,二季度末基金医药生物行业的持仓市值占比为11.39%,环比下降了0.54%,仍低于2018年以来基金持仓比的中位数(11.9%)水平。整体看,虽然一季度基金持仓比环比有一定提升,但二季度又小幅下降,目前基金持仓比仍位于多年来的底部区间。基金持股数量及变动情况。今年二季度末,爱尔眼科(总计10.9亿股,下同)、恒瑞医药(7.7亿股)、美年健康(5.8亿股)、药明康德(4.6亿股)及人福医药(2.4亿股)基金持股数量最多,同时美年健康(+3亿股)、恒瑞医药(+2.76亿股)、爱尔眼科(+1.4亿股)、康恩贝(+0.7亿股)、智飞生物(+0.67亿股)获基金正向增持股份数量最多。健友股份(-0.83亿股)、康龙化成(-0.63亿股)、九州药业(-0.5亿股)、昆药集团(-0.49亿股)、泰格医药(-0.42亿股)获基金反向减持股份数量最多。

投资策略:二季度以来,医药行业继续向下调整,目前行业指数再次接近疫情前水平。目前无论是从基金持仓和行业估值看,均位于多年来的底部区间。医药行业周期属性弱,受经济等不确定因素影响偏小,医疗消费具备一定的刚性。我们维持策略观点,继续建议关注行业中长期配置价值及相关景气度确定的细分领域龙头,如受益于诊疗复苏的仿创药、中药及消费医疗、医疗服务等。

风险提示:疫情反复影响超预期;行业监管政策进一步收紧,超过市场预期;药品器械集采力度超预期对业绩产生负面影响;中美贸易摩擦持续升级对板块的负面影响;上市公司业绩增长低于预期;国内外经济形势持续恶化风险;国内外市场整体系统性风险。

中心思想

基金医药持仓处于底部区间,配置价值显现

本报告分析了2023年半年报中基金对医药行业的持仓情况,指出当前基金医药持仓比例仍处于多年来的底部区间,尽管一季度有所提升,但二季度再次小幅下降。医药行业周期性较弱,受经济影响小,医疗消费具备刚性,因此建议关注其中长期配置价值和景气度确定的细分领域龙头。

关注诊疗复苏受益领域,警惕风险因素

报告建议关注受益于诊疗复苏的仿创药、中药、消费医疗及医疗服务等领域。同时,报告也提示了疫情反复、行业监管政策收紧、集采力度超预期、中美贸易摩擦、公司业绩不达预期以及国内外经济形势恶化等风险因素。

主要内容

基金医药持仓分析

- 持仓比例及市值: 截至6月30日,基金医药生物行业持股市值占比为11.39%,环比下降0.54%,低于2018年以来中位数水平。基金持股总市值为3235亿元,环比减少771亿元。

- 持股数量及变动: 爱尔眼科、恒瑞医药、美年健康、药明康德及人福医药为基金持股数量最多的公司。美年健康、恒瑞医药、爱尔眼科等获基金增持数量最多,而健友股份、康龙化成、九州药业等遭减持。

- 重仓股占比: 基金前十大医药行业重仓股的总市值占整体医药生物行业持股市值的54%,抱团现象依然突出。

持有基金数量最多的公司

今年二季度末,持有基金数量最多的 5 家公司分别为:恒瑞医药(606 个)、迈瑞医疗(487 个)、药明康德(218 个)、人福医药 (212个)、科伦药业(194个)。与前一季度末相比,科伦药业取代爱尔眼科进入 持有基金数量最多的前 5 家公司,恒瑞医药持有基金数量大幅增加 373 个,同时 药明康德持有基金数量减少约176个。

基金持仓占比及持股总市值情况

普瑞眼科、百利天恒-U、健之佳、惠泰医疗和一心堂的基金持股占个股流通股比重排名前5。迈瑞医疗、恒瑞医药、药明康德、爱尔眼科、同仁堂基金持股总市值排名前5。

投资策略

二季度以来,医药行业持续调整,行业指数接近疫情前水平。建议关注行业中长期配置价值及相关景气度确定的细分领域龙头,如受益于诊疗复苏的仿创药、中药及消费医疗、医疗服务等。

风险提示

报告提示了疫情反复、行业监管政策收紧、集采力度超预期、中美贸易摩擦、公司业绩不达预期以及国内外经济形势恶化等风险因素。

总结

本报告通过分析2023年半年报数据,揭示了基金在医药行业的持仓现状,指出当前医药行业基金持仓比例处于底部区间,具备中长期配置价值。报告建议关注受益于诊疗复苏的细分领域龙头,并提示了相关风险因素,为投资者提供了参考依据。

-

医药行业点评报告:基金医药持仓比环比小幅提升

-

医药行业重大事件点评报告:国办发文促进中医药产业高质量发展

-

医药行业重大事件点评报告:政府工作报告优化集采政策,支持创新药发展

-

医药生物行业周报:行业估值位于底部,AI+医疗获关注

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送