-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业研究:全球景气复苏,聚焦龙头及有α属性成长标的

基础化工行业研究:全球景气复苏,聚焦龙头及有α属性成长标的

-

下载次数:

2530 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2020-12-14

-

页数:

54页

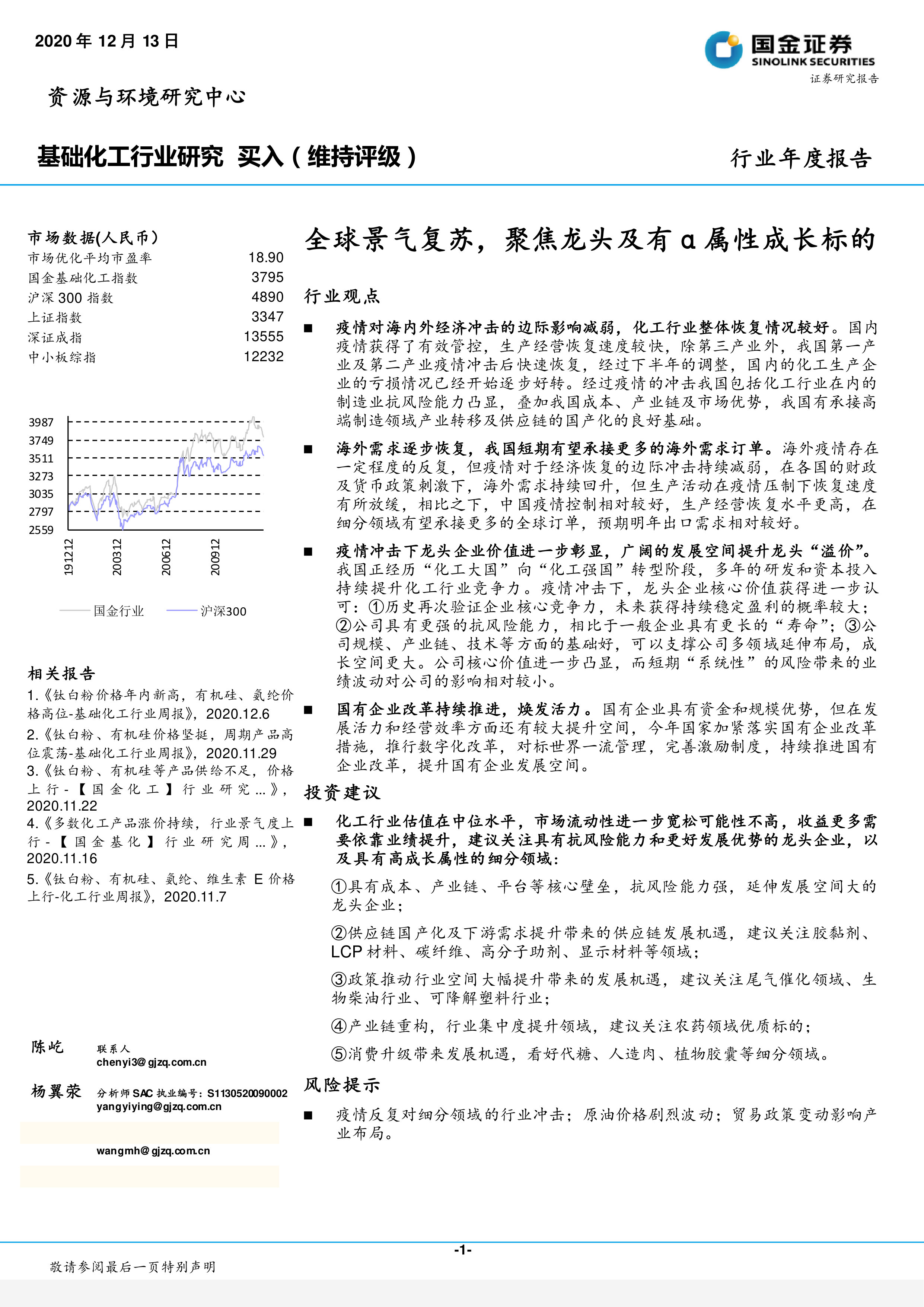

行业观点

疫情对海内外经济冲击的边际影响减弱,化工行业整体恢复情况较好。国内疫情获得了有效管控,生产经营恢复速度较快,除第三产业外,我国第一产业及第二产业疫情冲击后快速恢复,经过下半年的调整,国内的化工生产企业的亏损情况已经开始逐步好转。经过疫情的冲击我国包括化工行业在内的制造业抗风险能力凸显,叠加我国成本、产业链及市场优势,我国有承接高端制造领域产业转移及供应链的国产化的良好基础。

海外需求逐步恢复,我国短期有望承接更多的海外需求订单。海外疫情存在一定程度的反复,但疫情对于经济恢复的边际冲击持续减弱,在各国的财政及货币政策刺激下,海外需求持续回升,但生产活动在疫情压制下恢复速度有所放缓,相比之下,中国疫情控制相对较好,生产经营恢复水平更高,在细分领域有望承接更多的全球订单,预期明年出口需求相对较好。

疫情冲击下龙头企业价值进一步彰显,广阔的发展空间提升龙头“溢价”。我国正经历“化工大国”向“化工强国”转型阶段,多年的研发和资本投入持续提升化工行业竞争力。疫情冲击下,龙头企业核心价值获得进一步认可:①历史再次验证企业核心竞争力,未来获得持续稳定盈利的概率较大;②公司具有更强的抗风险能力,相比于一般企业具有更长的“寿命”;③公司规模、产业链、技术等方面的基础好,可以支撑公司多领域延伸布局,成长空间更大。公司核心价值进一步凸显,而短期“系统性”的风险带来的业绩波动对公司的影响相对较小。

国有企业改革持续推进,焕发活力。国有企业具有资金和规模优势,但在发展活力和经营效率方面还有较大提升空间,今年国家加紧落实国有企业改革措施,推行数字化改革,对标世界一流管理,完善激励制度,持续推进国有企业改革,提升国有企业发展空间。

投资建议

化工行业估值在中位水平,市场流动性进一步宽松可能性不高,收益更多需要依靠业绩提升,建议关注具有抗风险能力和更好发展优势的龙头企业,以及具有高成长属性的细分领域:

①具有成本、产业链、平台等核心壁垒,抗风险能力强,延伸发展空间大的龙头企业;

②供应链国产化及下游需求提升带来的供应链发展机遇,建议关注胶黏剂、LCP材料、碳纤维、高分子助剂、显示材料等领域;

③政策推动行业空间大幅提升带来的发展机遇,建议关注尾气催化领域、生物柴油行业、可降解塑料行业;

④产业链重构,行业集中度提升领域,建议关注农药领域优质标的;

⑤消费升级带来发展机遇,看好代糖、人造肉、植物胶囊等细分领域。

风险提示

疫情反复对细分领域的行业冲击;原油价格剧烈波动;贸易政策变动影响产业布局。

中心思想

疫情后经济复苏与中国化工行业韧性

本报告核心观点指出,在全球经济景气复苏的背景下,中国经济在有效管控疫情后展现出强大的韧性和快速恢复能力。国内第一、第二产业已基本恢复至疫情前水平,制造业PMI连续9个月位于50以上,化工行业工业增加值甚至超越疫情前。这不仅得益于国内疫情的有效控制和生产经营的迅速恢复,更凸显了中国制造业,特别是化工行业,在抗风险能力、成本优势、完整产业链及巨大市场方面的独特优势。海外需求的逐步恢复,加之中国稳定的供应能力,使得我国有望承接更多全球订单,短期内支撑产品出口。

结构性机遇与投资策略

报告强调,疫情冲击进一步彰显了龙头企业的核心价值,其更强的抗风险能力、持续稳定的盈利概率以及广阔的发展空间提升了“溢价”。同时,国有企业改革的持续推进,通过数字化转型、对标世界一流管理和完善激励制度,正焕发新的活力,提升经营效率和竞争力。在货币和信用政策宽松空间有限、市场流动性可能减弱的预期下,未来的收益将更多依靠业绩提升。因此,报告建议聚焦具有核心壁垒、抗风险能力强、发展空间大的龙头企业,以及在供应链安全、政策推动和消费升级背景下具有高成长属性的细分领域,如胶黏剂、LCP、碳纤维、高分子助剂、平板显示材料、尾气催化、可降解塑料、生物柴油、农药以及代糖和植物胶囊等。

主要内容

国内经济强劲复苏与产业链韧性增强

疫情后国内经济的快速恢复与产业结构优化

疫情对中国经济的冲击已边际减弱,国内经济持续恢复。数据显示,除第三产业外,我国第一、第二产业在疫情冲击后快速恢复,GDP不变价累计同比在2020年第三季度已转正并达到4.9%。制造业PMI连续9个月保持在50以上,新出口订单指数也表现良好。工业增加值方面,中国整体及制造业工业增加值同比在2020年下半年持续回升,其中化学原料及化学制品制造业、橡胶和塑料制品业的工业增加值同比甚至超越疫情前水平。化工行业的亏损企业数量及占比在下半年逐步好转,产能利用率也超过往年水平,显示出国内化工企业在满足国内需求的同时,也承接了部分海外因疫情导致的供给不足订单。例如,纺织业出口订单迅速提升,电器领域恢复良好,而家具行业在短期冲击后也逐步恢复。

领先企业的竞争优势在疫情中进一步加强。大中型工业企业的PMI生产指数和新订单指数均高于小型企业,表明大型企业资金实力更强,规模优势突出,抗风险能力更强。大中型工业企业亏损数量同比变化低于行业平均水平,营业利润率也保持较高水平。中国在经历了环保安全监管后,整体市场稳定供应能力提升,抗风险能力增强。江苏、浙江、山东等化工大省的工业复苏水平明显提升,抗冲击能力较强。中国化工产业凭借生产成本优势(相比发达国家,劳动生产率高出印度约5成)、巨大的市场调节能力和稳定的供应能力,具备承接海外高端制造生产环节转移及实现多领域材料国产替代的良好基础。

全球经济复苏态势与中国出口机遇

海外需求逐步恢复与中国经济的平稳运行

海外疫情存在一定程度的反复,但对经济恢复的边际冲击持续减弱。尽管美国、印度等国家新增确诊人数仍较高,但全球各国经济活动在疫情控制下逐步恢复。美国制造业PMI和欧元区制造业PMI在2020年下半年均回升至50以上,零售销售水平也大幅恢复。美国和欧元区采取的宽松货币政策,如美国抵押贷款利率持续走低,刺激了经济复苏和需求回升。然而,海外生产活动在疫情压制下恢复速度有所放缓,例如印度纺织、服装工业生产指数恢复较慢。相比之下,中国疫情控制相对较好,生产经营恢复水平更高,在细分领域有望承接更多的全球订单。我国进出口数据显示,下半年出口增长,贸易差额增大,预计未来在全球需求复苏中,中国将承接更多供给订单。

国内投资和消费稳步回升,支撑经济平稳发展。2020年一季度固定资产投资完成额累计同比大幅下降,但随着疫情控制,房地产及基建投资迅速回升,基建基本回归疫情前水平,制造业投资也持续回升。政府部门杠杆率和财政赤字率保持在合理区间,为投资提供了支撑。社会消费品零售总额累计同比在下半年持续好转,汽车销量和家电销售快速恢复,甚至超越疫情前水平。农业需求相对刚性,农产品价格提升有望提供农化产品需求支撑。整体来看,化工行业下游需求恢复情况良好,汽车、家电需求基本超过疫情前水平,纺服领域仍在修复,农业领域需求相对刚性。

货币政策趋紧与估值回归业绩

我国经济恢复速度相对较快,货币和信用政策难以持续宽松。2020年下半年,我国社融同比增速大幅提升,信用持续宽松,但国债到期收益率在前期大幅下降后有所回升,表明未来进一步宽松的货币和信用政策可能性降低,市场流动性或将有一定程度影响。A股全行业整体估值上移,化工行业的估值位于历史中分位水平(45.8%)。在市场流动性可能减弱、估值已明显提升的背景下,报告认为明年整体估值进一步大幅提升的空间有限,收益将更多来自于公司业绩的持续提升。因此,建议关注确定性高、具有持续增长性的细分领域。化工细分子板块中,聚氨酯(34x,75%)、其他塑料制品(53x,74%)、炭黑(109x,70%)等估值水平处于高位,而氯碱(30x,6%)、氨纶(19x,5%)、石油贸易(43x,4%)等估值水平处于低位。

周期波动下的行业结构优化与龙头价值凸显

疫情冲击下的行业结构调整与市场机遇

疫情短期冲击导致化工行业经历了被动累库、去库的短期波动,产品价格大幅波动。上半年下游需求受冲击,库存被动提升,工业品价格下落;下半年随着经济恢复,进入被动去库存阶段,产品价格大幅上行。报告指出,短期的周期扰动需要良好的市场基础“加持”,具有较好行业基础、无库存压力、市场格局较好、具有持续需求支撑的产品,其价格上行具有相对较长的持续性。

行业集中度进一步提升,企业协同性有所改善。自2018年以来,化学原料及制品行业盈利水平下行,亏损企业数量提升,叠加环保、安监审核严格,小规模企业不断退出市场,行业企业数量大幅下降。例如,化学原料及制品企业数量从2012年的25000家下降到2019年的20000家左右。这使得行业内价格竞争格局略有好转,企业之间的协同性有所提升。

美国房地产市场进入景气周期,有望持续拉动相关产业链产品需求。美国青年人口(25-44岁)占比持续提升,居民杠杆率处于相对低位,叠加2020年二季度以来抵押贷款利率持续走低,美国房地产市场具有刚性购房需求和持续拉动作用。这为MDI和钛白粉等相关化工产品提供了良好的需求支撑。环保政策带来的行业“系统性”冲击有望降低,逐步树立相对“公平”的竞争环境。经过近两年的行业整改,化工园区化发展基本形成,环保基础提升,未来环保政策预期将更多采用“一企一策”方式,降低行业系统性冲击。

龙头企业价值彰显与国企改革新活力

中国正经历由“化工大国”向“化工强国”转型阶段,多年的研发和资本投入持续提升中国化工行业竞争实力。中国已成为全球第一大化工销售国家,市场份额从2008年的19%提升至2018年的35%。龙头企业经历多轮周期淘汰,构建了产业链、成本、平台等多重发展优势,抗风险能力大大增强。在疫情冲击下,龙头企业普遍保持了稳定的生产经营活动,并能快速实现业绩修复。例如,基础化工行业龙头企业营业利润/营业收入显著高于行业平均水平。龙头企业具有技术和资金实力,在原有业务领域构建了良好竞争优势,并向高附加值领域延伸发展。全球化工行业研发投入和资本支出份额中,中国占比持续提升。龙头企业固定资产增速大幅领先行业,在建工程情况也显示出持续扩张的态势,形成“强者恒强”的正向循环。

国有企业潜力巨大,改革焕发新活力。国有企业在资金和规模上具有优势,但在经营活力方面仍有提升空间,例如每百元资产实现的营业收入较行业水平低30%,产成品周转天数高30%。近年来,我国持续推进国有企业改革,通过“双百行动”推动任期制和契约化管理,加快数字化转型,对标世界一流管理,并持续完善股权激励政策。2020年成为国有企业改革的重要一年,《国企改革三年行动方案(2020-2022年)》的审议通过,将加速落实各项改革措施。例如,化工行业内多家国有企业在近三年进行了股权激励,激励比例和人数均有明显增加,旨在提升企业经营效率和综合竞争实力。

战略性新兴产业与国产替代机遇

供应链安全驱动下的上游材料发展

在供应链安全日益受到重视的背景下,上游材料供应商迎来产业发展机遇。

- 胶黏剂: 全球市场规模达千亿级别,中国市场约占三分之一。高端市场目前被国外巨头占据,但随着环保趋严和行业集中度提升,国内胶黏剂龙头企业如回天新材有望切入中高端领域,实现国产替代。

- LCP: 5G高频场景对天线材料要求极高,LCP材料因其低介电损耗和良好挠性,在5G天线中的渗透率不断提升。随着5G手机出货量高速增长,薄膜级LCP需求将爆发。普利特等国内企业在LCP研发和产能方面具备优势,有望率先实现国产突破。

- 碳纤维: 随着技术革新推动成本下降,以及国家政策大力扶持,碳纤维产业化进程不断加速。下游应用结构有望持续优化,风电叶片、航空航天和汽车领域需求增长。光威复材等龙头企业凭借全产业链布局和技术优势,在军工碳纤维自主可控和进口替代方面发挥引领作用。

- 高分子助剂: 随着下游高分子材料和国内烯烃产能的大量投放,高分子助剂需求逐步增长。环保趋严推动行业集中度提升,利安隆等头部企业通过扩产和多元化发展,有望从单一产品供应商向综合服务供应商转变。

- 平板显示材料: LCD产业链正向国内转移,面板产能高速扩张。混晶材料、偏光片核心原材料(TAC、PVA膜)和湿电子化学品等上游材料的国产化进程加速。OLED产业也进入高速扩张期,国内企业如万润股份、奥来德在OLED有机材料中间体和蒸发源设备领域加速布局,有望受益于国产替代。

政策驱动与消费升级下的高成长赛道

政策推动下的新兴产业发展

政策推动多个行业空间大幅提升,带来高成长机遇。

- 尾气催化: 国六标准(全球最严格)的实施,大幅提升了尾气排放污染物处理要求,带动尾气催化产品需求大幅提升。汽油车需加装GPF,柴油车需联合DOC、DPF、SCR和ASC四套载体。蜂窝陶瓷载体、高纯纳米氧化铝、沸石分子筛和车用尿素等材料需求量将显著增长,市场空间巨大。龙蟠科技、艾可蓝、奥福环保、国瓷材料、万润股份等企业有望受益。

- 可降解塑料: 国家“禁塑令”逐步推进落实,对不可降解塑料的禁止和限制使用,将带动可降解塑料需求大幅提升。农膜、购物袋和塑料包装等重点领域需求空间巨大,预计可降解塑料市场规模有望达到近500亿元。PLA和PBAT是主要功能性材料,金丹科技、金发科技、彤程新材、瑞丰高材等公司有望受益。

- 生物柴油: 欧盟REDⅡ等碳减排政策推动生物能源应用,生物柴油获得推广。以废弃油脂为原料生产的生物柴油因其双倍计数原则和环保溢价,更具发展优势。我国废弃油脂产量巨大,卓越新能等国内领先企业通过技术突破和产能扩建,产品大量出口海外,有望持续受益。

产业链重构与农化行业集中度提升

全球农药产业链重构,行业集中度提升,相关农化标的将持续受益。海外农化巨头并购整合接近尾声,从六大巨头整合为四大集团,带动其原药、中间体供应商逐步集中。国内农药行业处于结构性调整过程中,头部企业通过扩张产能抢占市场份额,以量的增长弥补价的下行,行业集中度持续提升。扬农化工、联化科技、中旗股份等技术领先、具备一体化产业链优势的龙头企业,在农药和医药中间体领域均展现出强劲的成长潜力。扬农化工受益于中国化工、中化集团资产整合和优嘉项目投产;联化科技医药中间体业务高速成长,农药业务进入新发展阶段;中旗股份作为细分农药领域的佼佼者,受益于跨国公司整合和淮北项目。

消费升级带来的投资机遇

消费升级成为拉动经济增长的引擎,代糖、人造肉、植物胶囊等行业具备广阔发展空间。

- 代糖: 公众健康意识增强和全球政策引导(如“三减三健”),加速了蔗糖替代。金禾实业作为甜味剂龙头企业,在安赛蜜、三氯蔗糖、麦芽酚等产品上具有产能和成本优势,一体化产业链构筑壁垒,有望受益于代糖行业的高速发展。

- 植物胶囊: 全球胶囊市场保持高速增长,植物胶囊(特别是HPMC胶囊)因满足素食和健康需求而持续放量。山东赫达是行业中唯一从上游纤维素醚做到植物胶囊产业链一体化的企业,具备成本和质量优势,植物胶囊产能持续扩张,有望实现快速增长。

总结

本报告全面分析了当前全球经济复苏背景下中国化工行业的市场机遇与挑战。国内经济在疫情后展现出显著的韧性和恢复力,制造业和化工行业表现强劲,为承接全球订单奠定基础。海外需求逐步回升,但货币政策宽松空间有限,未来收益将更多依赖企业业绩增长。报告强调,疫情冲击加速了行业结构优化,龙头企业凭借其核心竞争力、抗风险能力和广阔发展空间,价值进一步凸显。同时,国有企业改革的深化将释放巨大潜力。

展望未来,投资策略应聚焦于具有高成长确定性和大市场空间的细分领域。在供应链安全日益受重视的背景下,胶黏剂、LCP、碳纤维、高分子助剂、平板显示材料等上游材料供应商将迎来国产替代的产业机遇。政策推动下的尾气催化(国六标准)、可降解塑料(禁塑令)和生物柴油(欧盟REDⅡ)等领域将迎来需求爆发。此外,农化行业在产业链重构和集中度提升中,技术领先的龙头企业将持续受益。消费升级趋势则为代糖和植物胶囊等健康相关产业带来新的增长点。

然而,报告也提示了潜在风险,包括疫情反复对细分领域的冲击、原油价格剧烈波动以及贸易政策变动对产业布局的影响。综合来看,中国化工行业正处于转型升级的关键时期,具备结构性投资机会,但需警惕外部不确定性。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送