-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

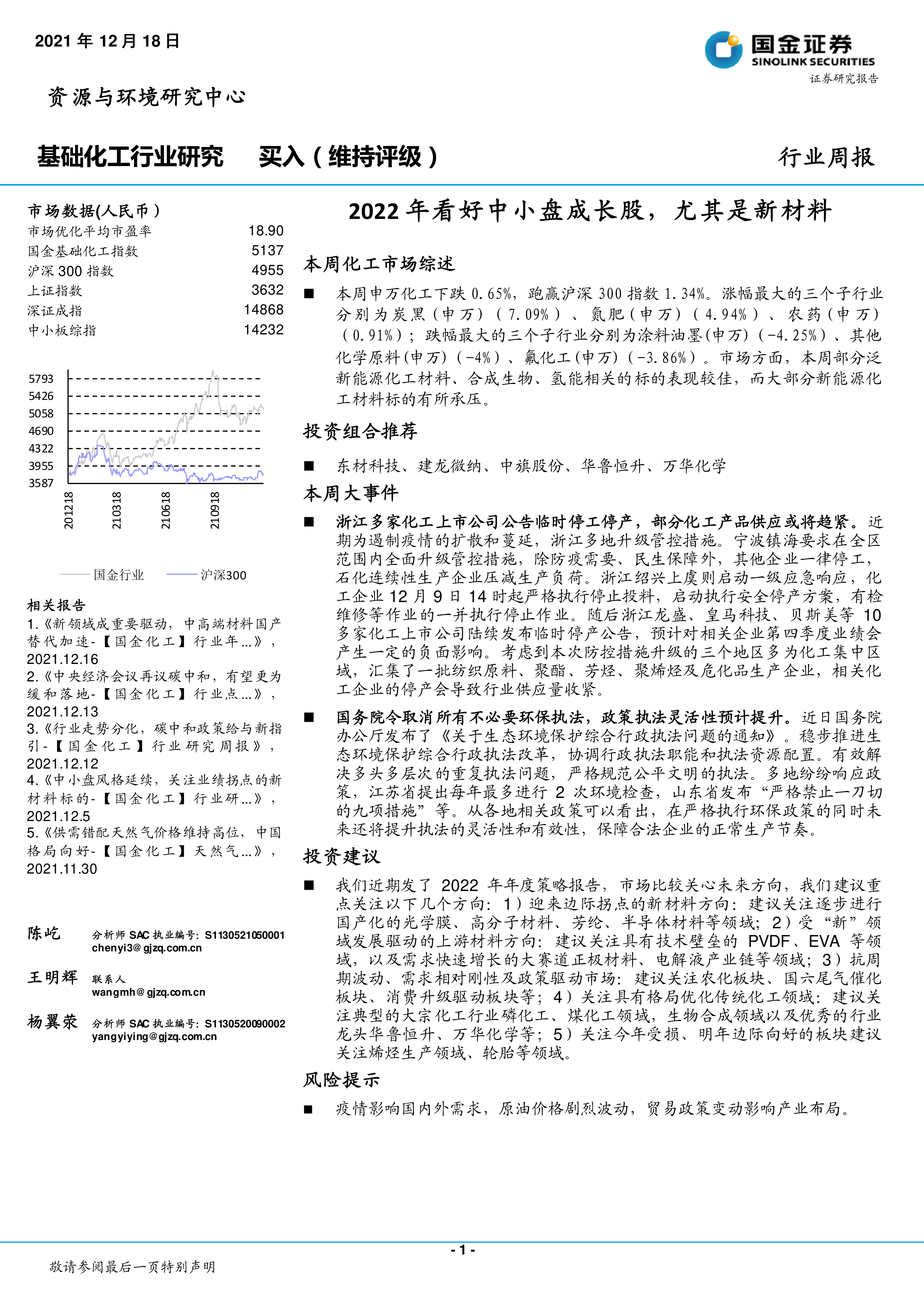

基础化工行业研究:2022年看好中小盘成长股,尤其是新材料

基础化工行业研究:2022年看好中小盘成长股,尤其是新材料

-

下载次数:

1357 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2021-12-20

-

页数:

22页

本周化工市场综述

本周申万化工下跌0.65%,跑赢沪深300指数1.34%。涨幅最大的三个子行业分别为炭黑(申万)(7.09%)、氮肥(申万)(4.94%)、农药(申万)(0.91%);跌幅最大的三个子行业分别为涂料油墨(申万)(-4.25%)、其他化学原料(申万)(-4%)、氟化工(申万)(-3.86%)。市场方面,本周部分泛新能源化工材料、合成生物、氢能相关的标的表现较佳,而大部分新能源化工材料标的有所承压。

投资组合推荐

东材科技、建龙微纳、中旗股份、华鲁恒升、万华化学

本周大事件

浙江多家化工上市公司公告临时停工停产,部分化工产品供应或将趋紧。近期为遏制疫情的扩散和蔓延,浙江多地升级管控措施。宁波镇海要求在全区范围内全面升级管控措施,除防疫需要、民生保障外,其他企业一律停工,石化连续性生产企业压减生产负荷。浙江绍兴上虞则启动一级应急响应,化工企业12月9日14时起严格执行停止投料,启动执行安全停产方案,有检维修等作业的一并执行停止作业。随后浙江龙盛、皇马科技、贝斯美等10多家化工上市公司陆续发布临时停产公告,预计对相关企业第四季度业绩会产生一定的负面影响。考虑到本次防控措施升级的三个地区多为化工集中区域,汇集了一批纺织原料、聚酯、芳烃、聚烯烃及危化品生产企业,相关化工企业的停产会导致行业供应量收紧。

国务院令取消所有不必要环保执法,政策执法灵活性预计提升。近日国务院办公厅发布了《关于生态环境保护综合行政执法问题的通知》。稳步推进生态环境保护综合行政执法改革,协调行政执法职能和执法资源配置。有效解决多头多层次的重复执法问题,严格规范公平文明的执法。多地纷纷响应政策,江苏省提出每年最多进行2次环境检查,山东省发布“严格禁止一刀切的九项措施”等。从各地相关政策可以看出,在严格执行环保政策的同时未来还将提升执法的灵活性和有效性,保障合法企业的正常生产节奏。

投资建议

我们近期发了2022年年度策略报告,市场比较关心未来方向,我们建议重点关注以下几个方向:1)迎来边际拐点的新材料方向:建议关注逐步进行国产化的光学膜、高分子材料、芳纶、半导体材料等领域;2)受“新”领域发展驱动的上游材料方向:建议关注具有技术壁垒的PVDF、EVA等领域,以及需求快速增长的大赛道正极材料、电解液产业链等领域;3)抗周期波动、需求相对刚性及政策驱动市场:建议关注农化板块、国六尾气催化板块、消费升级驱动板块等;4)关注具有格局优化传统化工领域:建议关注典型的大宗化工行业磷化工、煤化工领域,生物合成领域以及优秀的行业龙头华鲁恒升、万华化学等;5)关注今年受损、明年边际向好的板块建议关注烯烃生产领域、轮胎等领域。

风险提示

疫情影响国内外需求,原油价格剧烈波动,贸易政策变动影响产业布局。

中心思想

本报告的核心观点是:2022年中国化工行业市场表现将呈现分化态势,中小盘成长股,特别是新材料领域,值得关注。 报告基于对近期市场表现、政策变化以及行业公司动态的分析,提出了具体的投资建议。

2022年化工行业投资方向展望

报告认为,2022年值得关注的投资方向包括:迎来边际拐点的新材料(光学膜、高分子材料、芳纶、半导体材料等)、受“新”领域发展驱动的上游材料(PVDF、EVA等,以及正极材料、电解液产业链)、抗周期波动、需求刚性及政策驱动市场(农化、国六尾气催化、消费升级驱动板块)、格局优化传统化工领域(磷化工、煤化工、生物合成领域龙头企业)、以及今年受损、明年边际向好的板块。

主要内容

本报告以国金证券基础化工行业周报为基础,对2021年12月化工市场进行分析,并对2022年市场进行展望。报告主要内容包括:

本周市场回顾

本周化工市场表现分化,申万化工指数下跌0.65%,跑赢沪深300指数1.34%。炭黑、氮肥、农药子行业涨幅居前,涂料油墨、其他化学原料、氟化工子行业跌幅居前。部分新能源化工材料、合成生物、氢能相关标的表现较佳,而大部分新能源化工材料标的承压。 原油价格小幅波动,布伦特期货下跌0.71%,WTI期货上涨0.02%。石化板块跑赢指数,基础化工板块也跑赢指数。A股全行业及化工细分子板块估值分布情况也进行了分析呈现。

国金大化工团队近期观点

报告详细跟踪了轮胎、钛白粉、金禾实业(精细化工产品)、浙江龙盛(分散染料)、石大胜华(碳酸二甲酯)、新和成(VA、VE)、凯赛生物、神马股份(PA66)、万华化学(MDI)、合盛硅业、新安股份(有机硅)、滨化股份(环氧丙烷)、永太科技、多氟多(六氟磷酸锂)、天赐材料、新宙邦(电解液)、远兴能源、中盐化工(纯碱)、扬农化工(农药)、广信股份(邻对硝基氯苯、草甘膦)、华鲁恒升(煤化工产品)、龙蟠科技(车用尿素、磷酸铁锂)、金能科技(炭黑)等重点化工公司及子行业的近期表现和未来展望。 分析内容涵盖了供需关系、价格波动、成本变化、政策影响以及公司动态等多个方面,并对各公司和子行业的未来发展趋势进行了预测。

本周主要化工产品价格涨跌幅及价差变化

报告列出了本周化工产品价格涨跌幅前五位以及价差涨跌幅前五位的产品,并提供了相应的图表数据,直观地展现了市场价格的波动情况。 磷矿石、环氧氯丙烷、电池级碳酸锂、硫酸、TDI价格上涨显著;液氯、三聚氰胺、丁二烯、氯化铵(农湿)、甲基环硅氧烷价格下跌显著。 TDI价差、MEG价差、PTA-PX价差、聚丙烯-丙烯价差、纯苯-石脑油价差上涨显著;丁二烯-液化气价差、丁二烯-石脑油价差、合成氨价差、纯碱价差、电石法PVC价差下跌显著。

本周行业重要信息汇总

报告总结了本周化工行业的重要新闻事件,包括中石化涪陵页岩气田新增探明储量、广东氢能产业产值逾百亿元、中石化页岩油勘探再获战略突破以及化肥行业聚焦绿色低碳发展等。这些信息为理解行业发展趋势提供了重要的背景资料。

总结

本报告对2021年12月中国化工行业市场进行了深入分析,指出市场表现分化,部分细分领域景气度较高,部分领域承压。 报告基于对市场数据、公司动态和政策变化的综合分析,提出了2022年化工行业投资建议,重点关注新材料、新能源相关材料以及部分传统化工领域的龙头企业。 报告也指出了疫情、原油价格波动以及贸易政策等潜在风险因素。 投资者应结合自身风险承受能力和投资目标,谨慎决策。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送