-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业周报:23医保谈判释放积极信号,坚持创新+中药主线!

医药行业周报:23医保谈判释放积极信号,坚持创新+中药主线!

-

下载次数:

128 次

-

发布机构:

德邦证券股份有限公司

-

发布日期:

2023-12-18

-

页数:

16页

投资要点:

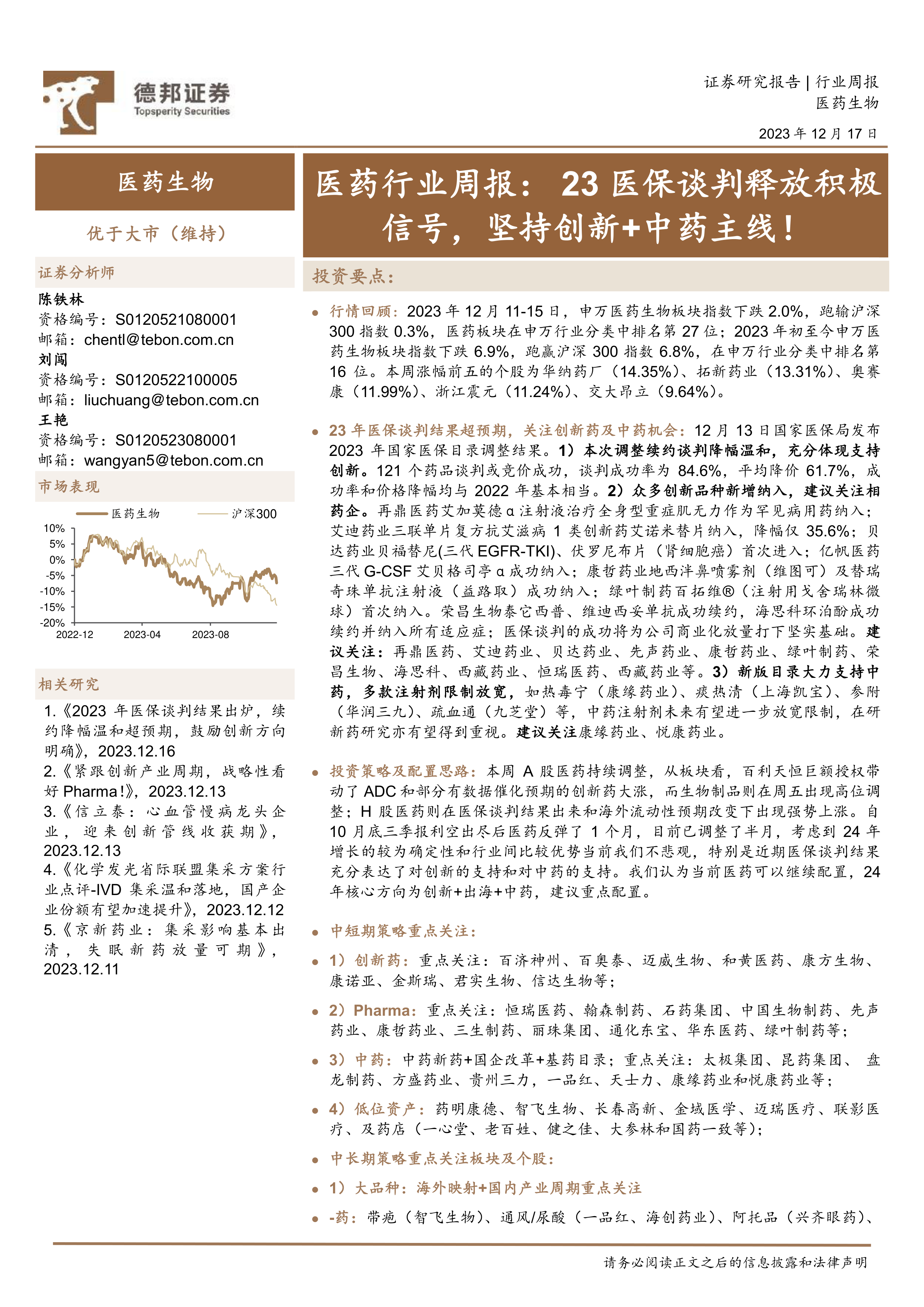

行情回顾:2023年12月11-15日,申万医药生物板块指数下跌2.0%,跑输沪深300指数0.3%,医药板块在申万行业分类中排名第27位;2023年初至今申万医药生物板块指数下跌6.9%,跑赢沪深300指数6.8%,在申万行业分类中排名第16位。本周涨幅前五的个股为华纳药厂(14.35%)、拓新药业(13.31%)、奥赛康(11.99%)、浙江震元(11.24%)、交大昂立(9.64%)。

23年医保谈判结果超预期,关注创新药及中药机会:12月13日国家医保局发布2023年国家医保目录调整结果。1)本次调整续约谈判降幅温和,充分体现支持创新。121个药品谈判或竞价成功,谈判成功率为84.6%,平均降价61.7%,成功率和价格降幅均与2022年基本相当。2)众多创新品种新增纳入,建议关注相药企。再鼎医药艾加莫德α注射液治疗全身型重症肌无力作为罕见病用药纳入;艾迪药业三联单片复方抗艾滋病1类创新药艾诺米替片纳入,降幅仅35.6%;贝达药业贝福替尼(三代EGFR-TKI)、伏罗尼布片(肾细胞癌)首次进入;亿帆医药三代G-CSF艾贝格司亭α成功纳入;康哲药业地西泮鼻喷雾剂(维图可)及替瑞奇珠单抗注射液(益路取)成功纳入;绿叶制药百拓维®(注射用戈舍瑞林微球)首次纳入。荣昌生物泰它西普、维迪西妥单抗成功续约,海思科环泊酚成功续约并纳入所有适应症;医保谈判的成功将为公司商业化放量打下坚实基础。建议关注:再鼎医药、艾迪药业、贝达药业、先声药业、康哲药业、绿叶制药、荣昌生物、海思科、西藏药业、恒瑞医药、西藏药业等。3)新版目录大力支持中药,多款注射剂限制放宽,如热毒宁(康缘药业)、痰热清(上海凯宝)、参附(华润三九)、疏血通(九芝堂)等,中药注射剂未来有望进一步放宽限制,在研新药研究亦有望得到重视。建议关注康缘药业、悦康药业。

投资策略及配置思路:本周A股医药持续调整,从板块看,百利天恒巨额授权带动了ADC和部分有数据催化预期的创新药大涨,而生物制品则在周五出现高位调整;H股医药则在医保谈判结果出来和海外流动性预期改变下出现强势上涨。自10月底三季报利空出尽后医药反弹了1个月,目前已调整了半月,考虑到24年增长的较为确定性和行业间比较优势当前我们不悲观,特别是近期医保谈判结果充分表达了对创新的支持和对中药的支持。我们认为当前医药可以继续配置,24年核心方向为创新+出海+中药,建议重点配置。

中短期策略重点关注:

1)创新药:重点关注:百济神州、百奥泰、迈威生物、和黄医药、康方生物、康诺亚、金斯瑞、君实生物、信达生物等;

2)Pharma:重点关注:恒瑞医药、翰森制药、石药集团、中国生物制药、先声药业、康哲药业、三生制药、丽珠集团、通化东宝、华东医药、绿叶制药等;

3)中药:中药新药+国企改革+基药目录;重点关注:太极集团、昆药集团、盘龙制药、方盛药业、贵州三力,一品红、天士力、康缘药业和悦康药业等;

4)低位资产:药明康德、智飞生物、长春高新、金域医学、迈瑞医疗、联影医疗、及药店(一心堂、老百姓、健之佳、大参林和国药一致等);

中长期策略重点关注板块及个股:

1)大品种:海外映射+国内产业周期重点关注

-药:带疱(智飞生物)、通风/尿酸(一品红、海创药业)、阿托品(兴齐眼药)、金葡菌(欧林生物)、失眠药(京新药业)、白癜风(泰恩康、康哲药业)、心衰(信立泰、西藏药业)、老年痴呆(东诚药业)、基因细胞治疗(诺思兰德、金斯瑞)、脑卒中(悦康药业、先声制药)等;

-械:CGM(三诺生物)、美瞳(迈得医疗)、NASH检测(福瑞股份)、脑血管(赛诺医疗)、瓣膜(佰仁医疗)、人工心脏(百洋医药)、测序(华大智造)、影像(联影医疗)、RDN(百心安)等;

2)创新药及Pharma:恒瑞医药、百济神州、康方生物、百奥泰、迈威生物、康诺亚、再鼎医药、翰森制药,康哲药业、京新药业、科伦药业、信立泰、丽珠集团、健康元、人福医药、恩华药业和一品红等;

3)中药:太极集团、昆药集团、一品红、盘龙药业、方盛制药等;

4)上游及CXO:药明康德、药明生物、凯莱英、康龙化成、毕得医药等;

5)生物制品:派林生物,天坛生物、智飞生物、康泰生物、百克生物、欧林生物、长春高新、安科生物和西藏药业等;

6)医疗器械:联影医疗、迈瑞医疗、开立医疗、澳华内镜、迪瑞医疗、普门科技、麦澜德、三诺生物、新华医疗、九强生物,关注华大智造、微电生理、惠泰医疗、南微医学、赛诺医疗、福瑞股份;

本周投资组合:太极集团、智飞生物、派林生物、悦康药业、千红制药、华纳药厂;

十二月投资组合:太极集团、开立医疗、三诺生物、悦康药业、西藏药业、振东制药;

风险提示:行业需求不及预期;上市公司不及预期;市场竞争加剧风险。

中心思想

本报告的核心观点是:2023年国家医保目录调整结果超预期,对创新药和中药板块释放积极信号,维持医药行业“优于大市”评级,建议重点关注创新药、Pharma、中药及低位资产等领域。

医保谈判结果利好创新药和中药

2023年医保谈判结果显示,续约谈判降幅温和,平均降价61.7%,与2022年基本持平,体现了国家对创新的支持。同时,众多创新品种新增纳入医保目录,例如再鼎医药的艾加莫德α注射液、艾迪药业的三联单片复方抗艾滋病创新药等,这将为相关公司商业化放量奠定基础。此外,新版目录大力支持中药,多款注射剂限制放宽,例如康缘药业的热毒宁注射剂等,为中药板块带来新的发展机遇。

投资策略建议:创新+中药+低位资产

基于医保谈判结果及市场表现,报告建议继续配置医药板块,并重点关注以下方向:

- 创新药: 重点关注百济神州、百奥泰、迈威生物、和黄医药、康方生物、康诺亚、金斯瑞、君实生物、信达生物等公司。

- Pharma: 重点关注恒瑞医药、翰森制药、石药集团、中国生物制药、先声药业、康哲药业、三生制药、丽珠集团、通化东宝、华东医药、绿叶制药等公司。

- 中药: 重点关注中药新药、国企改革和基药目录相关的公司,例如太极集团、昆药集团、盘龙制药、方盛药业、贵州三力、一品红、天士力、康缘药业和悦康药业等。

- 低位资产: 关注药明康德、智飞生物、长春高新、金域医学、迈瑞医疗、联影医疗以及药店连锁企业(一心堂、老百姓、健之佳、大参林和国药一致等)。

主要内容

本报告从市场表现、医保谈判结果、投资策略以及风险提示四个方面对医药生物行业进行了分析。

市场表现分析

报告首先回顾了2023年12月11日至15日A股和港股医药板块的市场表现。A股申万医药生物板块指数下跌2.0%,跑输沪深300指数0.3%;2023年初至今,该板块指数下跌6.9%,但跑赢沪深300指数6.8%。报告还分析了各医药子板块的表现、估值情况以及成交额情况,并列出了本周A股和港股医药板块涨跌幅Top10的个股。 此外,报告还分析了沪深股通资金在本周的持仓变化以及大宗交易情况。

2023年医保谈判结果深度解读

报告详细解读了2023年国家医保目录调整结果,重点关注了医保谈判新增和续约的重点品种,并对这些品种所属公司进行了分析,例如恒瑞医药、再鼎医药、艾迪药业、贝达药业、海思科、君实生物、康哲药业、翰森制药、亿帆医药、基石药业、绿叶制药、先声药业、荣昌生物等。 报告特别指出,医保谈判结果对创新药和中药板块释放了积极信号。 其中,对中药注射剂限制的放宽,为中药板块带来了新的增长点。

投资策略与配置思路

报告提出了中短期和中长期投资策略。中短期策略重点关注创新药、Pharma、中药和低位资产四个领域,并列出了具体的公司名单。中长期策略则关注大品种、创新药及Pharma、中药、上游及CXO、生物制品以及医疗器械等板块,并推荐了相应的个股。报告还列出了本周和十二月的投资组合。

风险提示

报告最后列出了投资医药生物行业的风险提示,包括行业需求不及预期、上市公司业绩不及预期以及市场竞争加剧风险。

总结

本报告基于2023年医保谈判结果及市场表现,对医药生物行业进行了深入分析。医保谈判结果对创新药和中药板块释放了积极信号,为行业发展带来新的动力。报告建议投资者继续关注医药板块,并重点配置创新药、Pharma、中药及低位资产等领域,同时需关注行业需求、公司业绩以及市场竞争等风险因素。 报告提供了详细的数据和分析,为投资者提供了有价值的参考信息。

-

生物医药行业专题:DRG/DIP更新报告:院端变革加速,结构持续优化

-

医药行业周报:和黄研发日详解新一轮研发潜力,Syk抑制剂潜在下一个重磅大品种

-

医药行业周报:医改持续深化,支持创新和中药

-

靶点图鉴系列报告:大交易频频,叶酸受体(FRα)ADC有什么魅力?

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送