-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

直觉外科(ISRG):手术革命发起者,全球手术机器人龙头

直觉外科(ISRG):手术革命发起者,全球手术机器人龙头

-

下载次数:

514 次

-

发布机构:

德邦证券股份有限公司

-

发布日期:

2024-01-05

-

页数:

37页

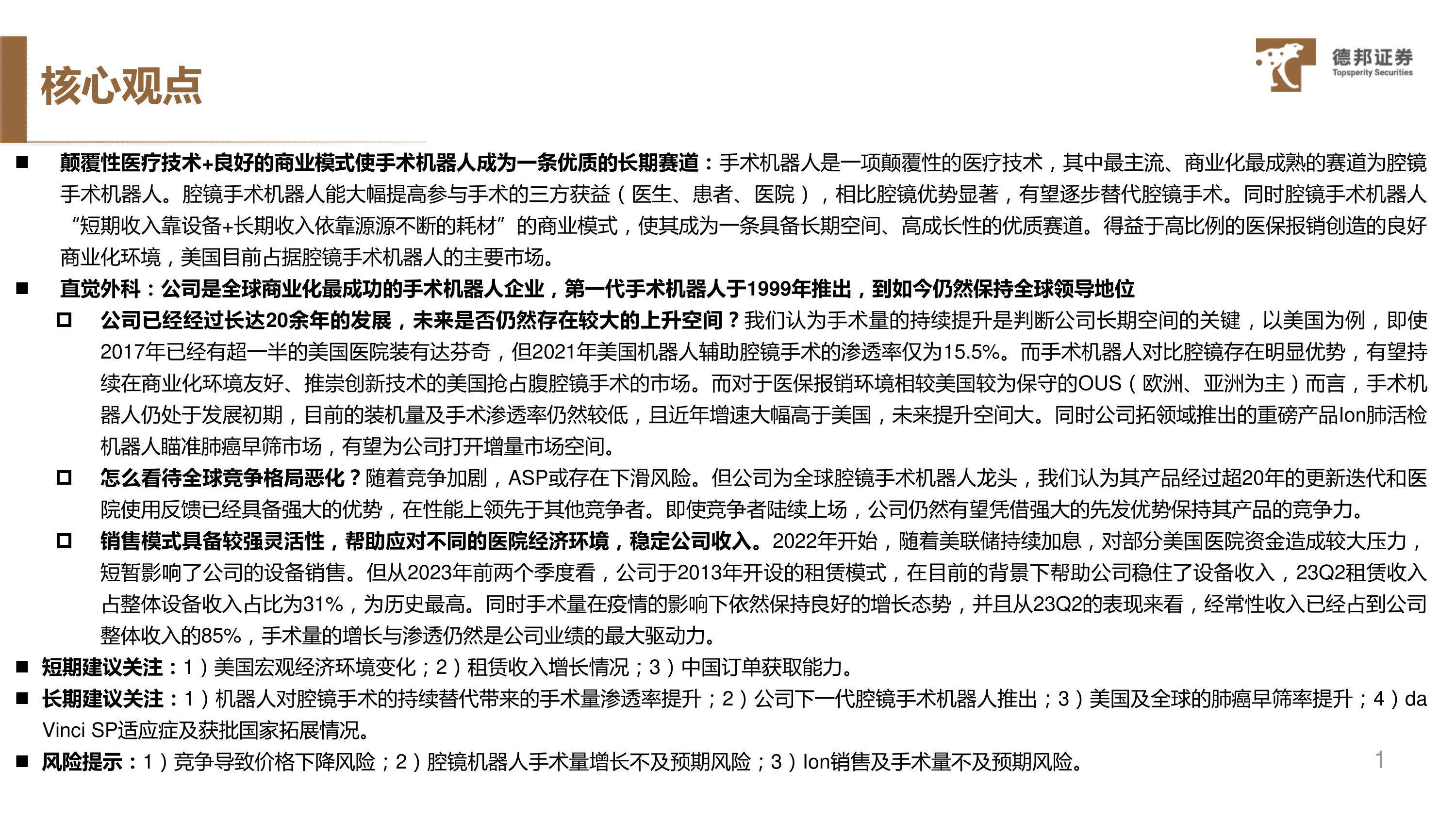

颠覆性医疗技术+良好的商业模式使手术机器人成为一条优质的长期赛道:手术机器人是一项颠覆性的医疗技术,其中最主流、商业化最成熟的赛道为腔镜手术机器人。腔镜手术机器人能大幅提高参与手术的三方获益(医生、患者、医院),相比腔镜优势显著,有望逐步替代腔镜手术。同时腔镜手术机器人“短期收入靠设备+长期收入依靠源源不断的耗材”的商业模式,使其成为一条具备长期空间、高成长性的优质赛道。得益于高比例的医保报销创造的良好商业化环境,美国目前占据腔镜手术机器人的主要市场。

直觉外科:公司是全球商业化最成功的手术机器人企业,第一代手术机器人于1999年推出,到如今仍然保持全球领导地位

公司已经经过长达20余年的发展,未来是否仍然存在较大的上升空间?我们认为手术量的持续提升是判断公司长期空间的关键,以美国为例,即使2017年已经有超一半的美国医院装有达芬奇,但2021年美国机器人辅助腔镜手术的渗透率仅为15.5%。而手术机器人对比腔镜存在明显优势,有望持续在商业化环境友好、推崇创新技术的美国抢占腹腔镜手术的市场。而对于医保报销环境相较美国较为保守的OUS(欧洲、亚洲为主)而言,手术机器人仍处于发展初期,目前的装机量及手术渗透率仍然较低,且近年增速大幅高于美国,未来提升空间大。同时公司拓领域推出的重磅产品Ion肺活检机器人瞄准肺癌早筛市场,有望为公司打开增量市场空间。

怎么看待全球竞争格局恶化?随着竞争加剧,ASP或存在下滑风险。但公司为全球腔镜手术机器人龙头,我们认为其产品经过超20年的更新迭代和医院使用反馈已经具备强大的优势,在性能上领先于其他竞争者。即使竞争者陆续上场,公司仍然有望凭借强大的先发优势保持其产品的竞争力。

销售模式具备较强灵活性,帮助应对不同的医院经济环境,稳定公司收入。2022年开始,随着美联储持续加息,对部分美国医院资金造成较大压力,短暂影响了公司的设备销售。但从2023年前两个季度看,公司于2013年开设的租赁模式,在目前的背景下帮助公司稳住了设备收入,23Q2租赁收入占整体设备收入占比为31%,为历史最高。同时手术量在疫情的影响下依然保持良好的增长态势,并且从23Q2的表现来看,经常性收入已经占到公司整体收入的85%,手术量的增长与渗透仍然是公司业绩的最大驱动力。

短期建议关注:1)美国宏观经济环境变化;2)租赁收入增长情况;3)中国订单获取能力。

长期建议关注:1)机器人对腔镜手术的持续替代带来的手术量渗透率提升;2)公司下一代腔镜手术机器人推出;3)美国及全球的肺癌早筛率提升;4)daVinci SP适应症及获批国家拓展情况。

风险提示:1)竞争导致价格下降风险;2)腔镜机器人手术量增长不及预期风险;3)Ion销售及手术量不及预期风险。

中心思想

本报告的核心观点是:直觉外科(ISRG)作为全球腔镜手术机器人龙头企业,凭借其颠覆性的医疗技术、成熟的商业模式以及强大的先发优势,在手术机器人领域占据领先地位,并拥有巨大的长期增长潜力。然而,公司也面临着来自日益激烈的市场竞争、宏观经济环境变化以及新产品市场拓展等方面的风险。

手术机器人市场长期向好

手术机器人技术具有颠覆性意义,尤其在腔镜手术领域,其显著提升了医生、患者和医院的三方获益,有望逐步替代传统腔镜手术。直觉外科采用的“设备+耗材”商业模式,保证了公司长期稳定的收入来源和高成长性。美国良好的医保报销环境为手术机器人的商业化发展提供了有利条件,但OUS市场(欧洲、亚洲为主)仍处于发展初期,增长潜力巨大。

直觉外科的竞争优势与风险

直觉外科凭借其20多年的技术积累和市场经验,拥有强大的先发优势和完善的专利保护,其产品性能领先于竞争对手。灵活的销售模式(包括租赁模式)有助于公司应对不同的医院经济环境,保障收入稳定性。然而,随着市场竞争加剧,公司面临ASP(平均销售价格)下滑的风险。此外,宏观经济环境变化、新产品(如Ion肺活检机器人)市场拓展不及预期等因素也可能影响公司业绩。

主要内容

一、直觉外科:手术革命发起者,全球手术机器人龙头

1. 直觉外科的成功因素盘点

本节分析了直觉外科成功的关键因素,包括:

- 颠覆性技术: 手术机器人技术显著提高手术效率和精准度,改善患者预后。

- 成熟商业模式: “剃须刀+刀片”模式,设备销售与耗材、服务收入相结合,确保长期盈利能力。耗材收入中高值耗材占比逐年提升,即使在2020年疫情影响下仍保持增长。公司通过延长耗材使用寿命和直接降价策略,提升产品竞争力。2013年推出的租赁模式,在2022年美联储加息背景下,有效稳定了设备收入,23Q2租赁收入占比达到历史最高的31%。经常性收入占比持续提升,23Q2已达85%。

- 强大的先发优势和专利保护: 公司拥有长达20余年的技术积累和完善的专利布局,构筑了强大的竞争壁垒。专利主要集中在患者平台(机械臂和末端执行器)和医生平台(手柄、踏板等),提升了手术安全性、灵活性及精准性。

- 高客户粘性: 高设备渗透率和逐年提升的复购率,体现了客户对公司产品的认可。

2. 目标是星辰大海,公司潜力无限

本节探讨了直觉外科的长期增长潜力:

- 巨大的市场空间: 全球可及手术量远大于当前手术量,市场渗透率有待提升。以美国为例,2021年机器人辅助腔镜手术渗透率仅为15.5%,未来增长空间巨大。OUS市场渗透率更低,增长潜力更大。

- 新产品拓展增量市场: Ion肺活检机器人瞄准肺癌早筛市场,有望为公司打开新的增长空间。目前在美国和欧洲获批,正在韩国和中国提交注册申请。临床数据显示积极结果,诊断率高,安全性好。与强生的Monarch产品相比,各有优势,共同推动市场增长。

- Da Vinci SP单孔手术机器人的发展潜力: 作为全球首款在美国商业化的单孔手术机器人,Da Vinci SP的适应症和获批国家有待进一步拓展,未来增长空间巨大。

3. 租赁模式或将接棒发力,手术量继续保持良好增长态势

本节分析了直觉外科的销售模式和手术量增长情况:

- 销售模式: 直销和分销相结合,销售团队近年大幅扩张。

- 以旧换新订单出清: 2022年以旧换新订单显著下滑,但租赁模式有效弥补了设备销售的不足,23Q2租赁收入占比达到历史最高。

- 手术量持续增长: 2022年全球手术量达187万例,增速理想。美国和OUS市场手术量均保持增长,且公司对2023年手术量增速的指引不断上调。

- 设备利用率提升: 单台机器平均年手术量持续增长,美国高于OUS,但两者均呈增长态势。

- 手术类型拓展: 成熟手术占比下降,新的手术领域正在逐步拓展,各个国家基本遵循着“泌尿-妇科-普外”路径进化。

二、风险提示

本节列出了直觉外科面临的主要风险:

- 竞争导致价格下降风险: 市场竞争加剧可能导致ASP下滑。

- 腔镜机器人手术量增长不及预期风险: 手术量增长不及预期将直接影响公司业绩。

- Ion销售及手术量不及预期风险: 新产品市场拓展不及预期也可能影响公司业绩。

总结

本报告对直觉外科的市场地位、竞争优势、增长潜力以及面临的风险进行了全面的分析。直觉外科作为全球手术机器人龙头企业,拥有强大的技术实力和市场地位,长期增长潜力巨大。然而,公司也需要关注市场竞争加剧、宏观经济环境变化以及新产品市场拓展等方面的风险,并采取相应的应对策略。 报告建议投资者长期关注手术机器人市场渗透率提升、公司新一代产品推出、肺癌早筛率提升以及Da Vinci SP适应症和获批国家拓展情况等因素。 短期内则应关注美国宏观经济环境变化、租赁收入增长情况以及中国市场订单获取能力。

-

生物医药行业专题:DRG/DIP更新报告:院端变革加速,结构持续优化

-

医药行业周报:和黄研发日详解新一轮研发潜力,Syk抑制剂潜在下一个重磅大品种

-

医药行业周报:医改持续深化,支持创新和中药

-

靶点图鉴系列报告:大交易频频,叶酸受体(FRα)ADC有什么魅力?

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送