-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

基础化工行业周报:寒潮降温推动能源价格回升,建议关注LNG贸易及风电材料板块

基础化工行业周报:寒潮降温推动能源价格回升,建议关注LNG贸易及风电材料板块

-

下载次数:

545 次

-

发布机构:

华鑫证券有限责任公司

-

发布日期:

2022-12-04

-

页数:

41页

投资要点

氢氟酸及化肥等涨幅居前,BDO油品等跌幅较大

近半月涨幅较大的产品:液氯(华东地区,32.31%),无水氢氟酸(华东地区,14.75%),硝酸(安徽98%,12.07%),氯化铵(农湿)(华东地区,11.76%),合成氨(安徽昊源,6.52%),硫酸(浙江和鼎98%,6.25%),丙烯(汇丰石化,6.21%),磷酸一铵(西南工厂粉状60%,5.97%),尿素(华鲁恒升,5.77%),尿素(河南心连心,5.75%)。

近半月跌幅较大的产品:BDO(华东散水,-14.08%),燃料油(新加坡高硫180cst,-13.68%),DMF(华东,-13.43%),丙烯腈(华东AN,-13.16%),烟台万华(挂牌纯MDI,-13.04%),甲苯(FOB韩国,-12.20%),双酚A(华东,-11.57%),甲苯(华东地区,-11.55%),氯化钾(青海盐湖95%,-11.08%),二氯甲烷(华东地区,-10.96%)。

本周观点:寒潮降温推动欧洲能源价格回升,推荐关注具有LNG国际贸易能力的广汇能源、九丰能源;2022年新增风电招标量显著增长,推荐关注深耕风电材料的晨化股份、博菲电气等

判断理由:欧洲市场库存自俄乌冲突后出现首次下降,截至11月底欧洲整体库存为1047Twh,库容占有率93.62,日环比下降0.27%,市场处于供小于求状态。由于气温不断下降,欧洲市场需求大幅增加,且挪威管道气供应存在计划外中断,英国天然气需求大幅增加,市场未来供应存在恐慌性预期,带动欧洲天然气市场价格走高。未来欧洲天然气储备库存开始消耗,LNG进口需求增加,气温仍旧较低,预计将持续带动欧洲天然气价格上涨。

2022年前三季度国内风机招标量为88.37GW,同比增加137%,全年累计招标量有望超100GW。其中陆上风机招标量为66.01GW,同比增加80%;海上风机招标量为22.36GW,是2021年全年海风招标量2.99GW的七倍多。2023年将是风机交付与并网的大年,预计也将是风电上游材料景气度较高的一年。

从产业趋势,价差,困境反转,技术壁垒维度,把握投资机会

四季度基础化工投资策略观点:今年上半年原油和资源品的价格大幅上涨,在成本推动下化工品价格上涨,行业收入和利润录得增长。分板块来看,分化比较明显:偏上游原料端的子行业收入和利润均录得大幅增长,盈利水平亦有提升;而偏产业链下游的子行业则在成本高企和下游需求疲软的双重压力下,盈利能力承压。国家出台了多项稳增长政策,有望推动经济复苏,从需求端为化工行业景气度提升提供坚实后盾。化工行业需求有望边际复苏;供给端,在双碳大背景下,化工各细分扩张壁垒属性加剧,资本开支往头部靠拢,行业供给格局将得以优化。龙头企业的行业地位将更加明晰和重要,龙头价值凸显。

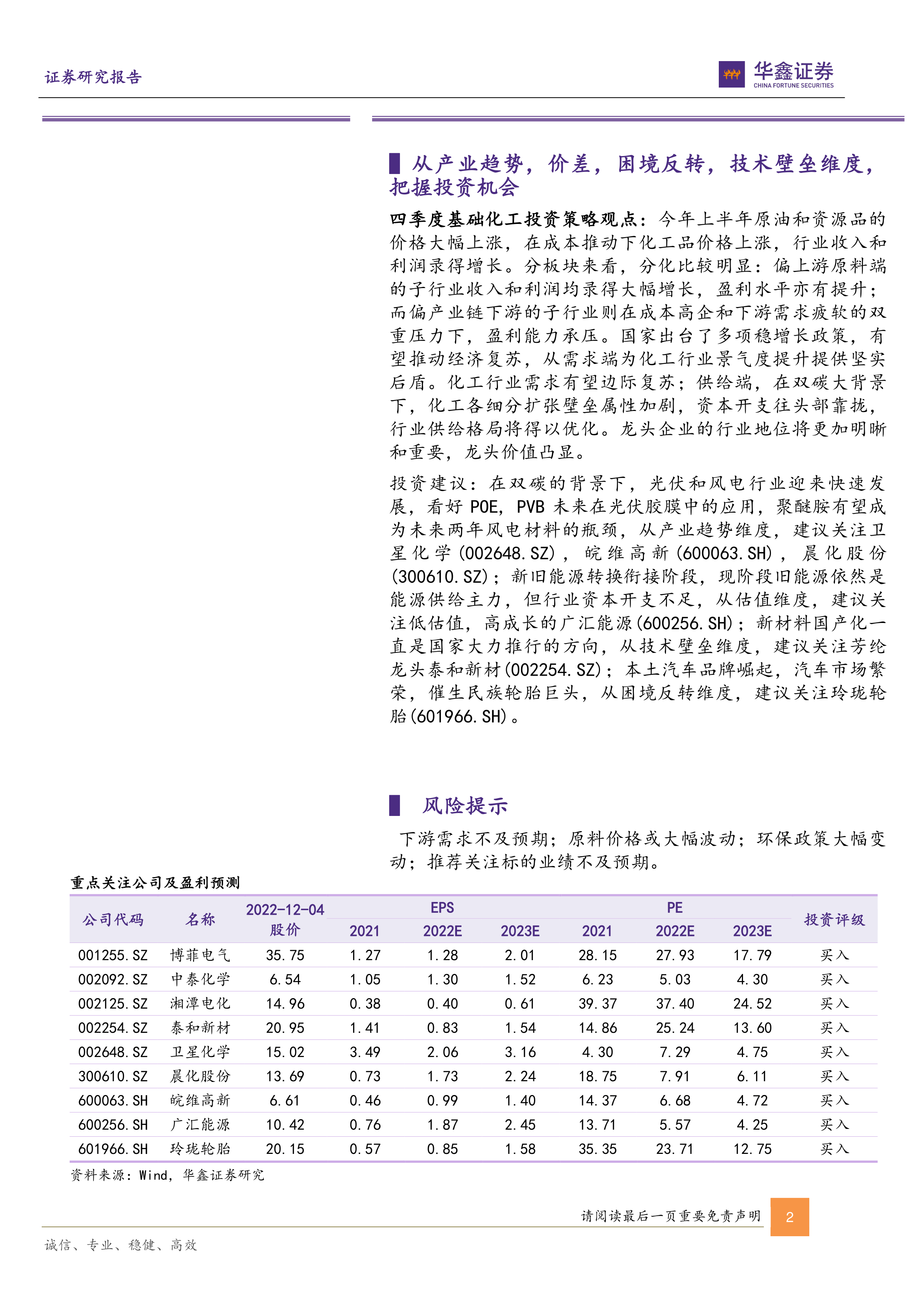

投资建议:在双碳的背景下,光伏和风电行业迎来快速发展,看好POE,PVB未来在光伏胶膜中的应用,聚醚胺有望成为未来两年风电材料的瓶颈,从产业趋势维度,建议关注卫星化学(002648.SZ),皖维高新(600063.SH),晨化股份(300610.SZ);新旧能源转换衔接阶段,现阶段旧能源依然是能源供给主力,但行业资本开支不足,从估值维度,建议关注低估值,高成长的广汇能源(600256.SH);新材料国产化一直是国家大力推行的方向,从技术壁垒维度,建议关注芳纶龙头泰和新材(002254.SZ);本土汽车品牌崛起,汽车市场繁荣,催生民族轮胎巨头,从困境反转维度,建议关注玲珑轮胎(601966.SH)。

风险提示

下游需求不及预期;原料价格或大幅波动;环保政策大幅变动;推荐关注标的业绩不及预期。

中心思想

本报告的核心观点是:寒潮降温导致欧洲能源价格回升,为具有LNG国际贸易能力的公司和深耕风电材料的公司带来投资机会;同时,基于对基础化工行业上半年盈利状况及下半年宏观政策的分析,建议关注化工行业龙头企业。

欧洲能源价格上涨带来的投资机会

欧洲天然气库存首次下降,且需求增加,供应存在不确定性,导致欧洲天然气价格上涨。这将增加对LNG进口的需求,利好具有LNG国际贸易能力的公司,例如广汇能源和九丰能源。

化工行业龙头企业投资价值凸显

2022年上半年,受益于原油和资源品价格上涨,基础化工行业上游企业盈利能力提升;下游企业则面临成本高企和需求疲软的双重压力。国家稳增长政策有望推动经济复苏,提升化工行业景气度。在双碳背景下,行业供给格局优化,龙头企业价值凸显。

主要内容

本报告首先对基础化工行业及相关子板块的周涨跌幅进行了跟踪,并对近半月涨幅和跌幅较大的产品进行了统计分析,例如液氯、无水氢氟酸涨幅居前,BDO、燃料油跌幅较大。

行业跟踪与分析

报告详细跟踪了原油、汽油、柴油、天然气、煤炭、聚烯烃、聚酯、化肥等多个化工产品市场的价格走势及供需变化,并对未来走势进行了预测。例如,欧洲天然气库存首次下降,TTF气价显著上涨;气温下降需求回升,动力煤市场震荡运行;聚烯烃市场供需博弈,价格底部震荡;需求面持续萎缩,聚酯产业链价格承压严重;冬储行情稍有回温,化肥产业链持稳为主;聚氨酯需求有所好转,TDI市场承压下挫;磷矿石价格短期平稳,磷化工价格重心上移;EVA近期非光伏下游拖累需求,POE供应维持偏紧;部分硅厂逐渐停炉,金属硅跌幅放缓。 报告还提供了大量图表数据支持上述分析。

个股跟踪与投资建议

报告对晨化股份、皖维高新、卫星化学、广汇能源、玲珑轮胎、中泰化学、湘潭电化、泰和新材、博菲电气等九家重点关注公司的投资亮点、近期动态及盈利预测进行了分析,并给出了相应的投资评级和建议。 投资建议主要从产业趋势、价差、困境反转、技术壁垒四个维度出发,分别推荐了相关公司。

华鑫化工投资组合

报告最后列出了华鑫证券12月份的化工投资组合,包括个股权重、当前股价、盈利预测等信息,并对组合收益率进行了分析。

总结

本报告基于对基础化工行业市场数据和价格走势的深入分析,以及对重点公司的个股研究,认为寒潮降温带来的欧洲能源价格上涨以及国内风电行业的高速发展为部分化工企业带来了新的投资机会。同时,报告强调了在双碳背景下,化工行业龙头企业将受益于行业供给格局的优化,并建议投资者关注这些企业的投资价值。 报告也指出了下游需求不及预期、原料价格大幅波动、环保政策变动以及公司业绩不及预期等潜在风险。

-

医药行业周报:医药供给端变量增加

-

公司事件点评报告:投资央山医疗,加速产业协同

-

公司事件点评报告:F-652新增适应症临床获批,国内国外快速推进

-

基础化工行业周报:工业级碳酸锂、电池级碳酸锂等涨幅居前,建议关注进口替代、纯内需、高股息等方向

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送