-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

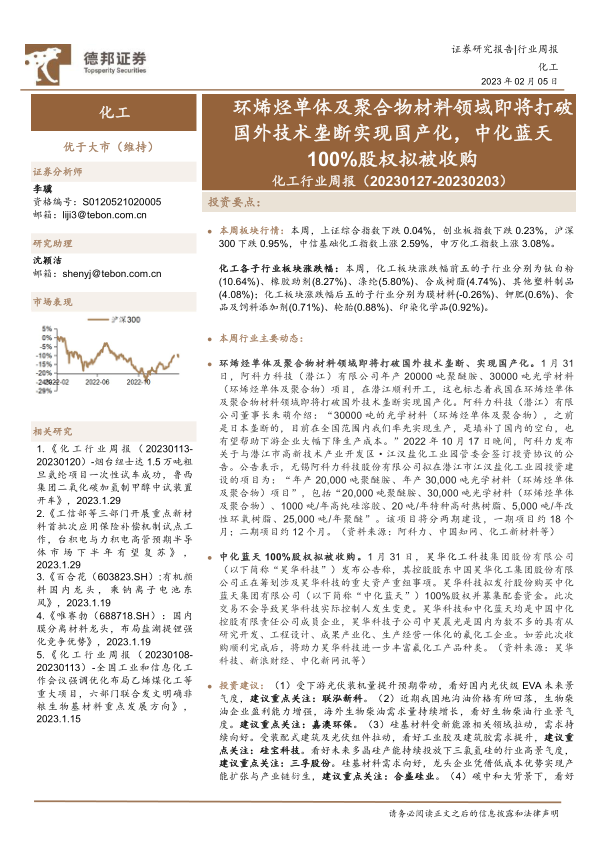

化工行业周报:环烯烃单体及聚合物材料领域即将打破国外技术垄断实现国产化,中化蓝天100%股权拟被收购

化工行业周报:环烯烃单体及聚合物材料领域即将打破国外技术垄断实现国产化,中化蓝天100%股权拟被收购

-

下载次数:

2575 次

-

发布机构:

德邦证券股份有限公司

-

发布日期:

2023-02-06

-

页数:

25页

投资要点:

本周板块行情: 本周, 上证综合指数下跌 0.04%, 创业板指数下跌 0.23%, 沪深300 下跌 0.95%, 中信基础化工指数上涨 2.59%, 申万化工指数上涨 3.08%。化工各子行业板块涨跌幅: 本周, 化工板块涨跌幅前五的子行业分别为钛白粉(10.64%)、 橡胶助剂(8.27%)、 涤纶(5.80%)、 合成树脂(4.74%)、 其他塑料制品(4.08%); 化工板块涨跌幅后五的子行业分别为膜材料(-0.26%)、 钾肥(0.6%)、 食品及饲料添加剂(0.71%)、 轮胎(0.88%)、 印染化学品(0.92%)。

本周行业主要动态:

环烯烃单体及聚合物材料领域即将打破国外技术垄断、 实现国产化。 1 月 31日, 阿科力科技( 潜江) 有限公司年产 20000 吨聚醚胺、 30000 吨光学材料(环烯烃单体及聚合物) 项目, 在潜江顺利开工, 这也标志着我国在环烯烃单体及聚合物材料领域即将打破国外技术垄断实现国产化。 阿科力科技(潜江) 有限公司董事长朱萌介绍: “ 30000 吨的光学材料(环烯烃单体及聚合物) , 之前是日本垄断的, 目前在全国范围内我们率先实现生产, 是填补了国内的空白, 也有望帮助下游企业大幅下降生产成本。 ” 2022 年 10 月 17 日晚间, 阿科力发布关于与潜江市高新技术产业开发区· 江汉盐化工业园管委会签订投资协议的公告。 公告表示, 无锡阿科力科技股份有限公司拟在潜江市江汉盐化工业园投资建设的项目为: “ 年产 20,000 吨聚醚胺、 年产 30,000 吨光学材料(环烯烃单体及聚合物) 项目” , 包括“ 20,000 吨聚醚胺、 30,000 吨光学材料(环烯烃单体及聚合物) 、 1000 吨/年高纯硅溶胶、 20 吨/年特种高耐热树脂、 5,000 吨/年改性环氧树脂、 25,000 吨/年聚醚” 。 该项目将分两期建设, 一期项目约 18 个月; 二期项目约 12 个月。 (资料来源: 阿科力、 中国知网、 化工新材料等)

中化蓝天 100%股权拟被收购。 1 月 31 日, 昊华化工科技集团股份有限公司(以下简称“昊华科技” ) 发布公告称, 其控股股东中国昊华化工集团股份有限公司正在筹划涉及昊华科技的重大资产重组事项。 昊华科技拟发行股份购买中化蓝天集团有限公司(以下简称“ 中化蓝天” ) 100%股权并募集配套资金。 此次交易不会导致昊华科技实际控制人发生变更。 昊华科技和中化蓝天均是中国中化控股有限责任公司成员企业, 昊华科技子公司中昊晨光是国内为数不多的具有从研究开发、 工程设计、 成果产业化、 生产经营一体化的氟化工企业。 如若此次收购顺利完成后, 将助力昊华科技进一步丰富氟化工产品种类。 (资料来源: 昊华科技、 新浪财经、 中化新网讯等)

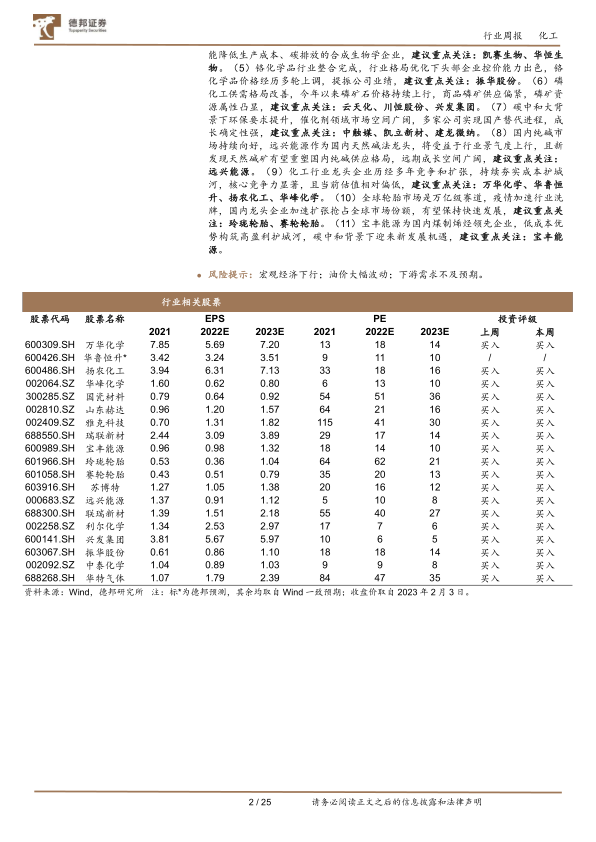

投资建议: (1) 受下游光伏装机量提升预期带动, 看好国内光伏级 EVA 未来景气度, 建议重点关注: 联泓新科。 (2) 近期我国地沟油价格有所回落, 生物柴油企业盈利能力增强, 海外生物柴油需求量持续增长, 看好生物柴油行业景气度。 建议重点关注: 嘉澳环保。 (3) 硅基材料受新能源相关领域拉动, 需求持续向好。 受装配式建筑及光伏组件拉动, 看好工业胶及建筑胶需求提升, 建议重点关注: 硅宝科技。 看好未来多晶硅产能持续投放下三氯氢硅的行业高景气度,建议重点关注: 三孚股份。 硅基材料需求向好, 龙头企业凭借低成本优势实现产能扩张与产业链衍生, 建议重点关注: 合盛硅业。 (4) 碳中和大背景下, 看好能降低生产成本、 碳排放的合成生物学企业, 建议重点关注: 凯赛生物、 华恒生物。 (5) 铬化学品行业整合完成, 行业格局优化下头部企业控价能力出色, 铬化学品价格经历多轮上调, 提振公司业绩, 建议重点关注: 振华股份。 (6) 磷化工供需格局改善, 今年以来磷矿石价格持续上行, 商品磷矿供应偏紧, 磷矿资源属性凸显, 建议重点关注: 云天化、 川恒股份、 兴发集团。 (7) 碳中和大背景下环保要求提升, 催化剂领域市场空间广阔, 多家公司实现国产替代进程, 成长确定性强, 建议重点关注: 中触媒、 凯立新材、 建龙微纳。 (8) 国内纯碱市场持续向好, 远兴能源作为国内天然碱法龙头, 将受益于行业景气度上行, 且新发现天然碱矿有望重塑国内纯碱供应格局, 远期成长空间广阔, 建议重点关注:远兴能源。 ( 9) 化工行业龙头企业历经多年竞争和扩张, 持续夯实成本护城河, 核心竞争力显著, 且当前估值相对偏低, 建议重点关注: 万华化学、 华鲁恒升、 扬农化工、 华峰化学。 (10) 全球轮胎市场是万亿级赛道, 疫情加速行业洗牌, 国内龙头企业加速扩张抢占全球市场份额, 有望保持快速发展, 建议重点关注: 玲珑轮胎、 赛轮轮胎。 (11) 宝丰能源为国内煤制烯烃领先企业, 低成本优势构筑高盈利护城河, 碳中和背景下迎来新发展机遇, 建议重点关注: 宝丰能源。

风险提示: 宏观经济下行; 油价大幅波动; 下游需求不及预期

中心思想

本报告的核心观点是:化工行业本周整体表现强劲,部分子行业涨幅显著,主要受环烯烃单体及聚合物材料国产化突破、中化蓝天股权拟被收购等事件驱动。同时,报告分析了主要化工子行业的市场行情,并对部分重点公司及未来行业发展趋势进行了展望,并提示了宏观经济下行、油价波动以及下游需求不及预期等风险。

环烯烃单体及聚合物材料国产化突破及行业发展前景

阿科力科技年产20000吨聚醚胺、30000吨光学材料(环烯烃单体及聚合物)项目开工,标志着我国在该领域打破了国外技术垄断,实现国产化,有望大幅降低下游企业生产成本,推动行业发展。

中化蓝天股权拟被收购对行业的影响

昊华科技拟发行股份购买中化蓝天100%股权,这将进一步丰富昊华科技的氟化工产品种类,增强其在氟化工领域的竞争力,并对整个氟化工行业产生积极影响。

主要内容

本报告首先回顾了化工板块的市场行情,包括板块整体表现、个股表现和重点公告。数据显示,本周化工板块整体上涨,部分个股涨幅显著,但也有部分个股下跌。随后,报告对聚氨酯、化纤、轮胎、农药、化肥、维生素、氟化工、有机硅、氯碱化工和煤化工等十个重要子行业进行了详细的市场回顾,分别从供需、价格、开工率等方面进行了分析。

化工板块市场行情回顾

本部分详细分析了本周化工板块的整体表现,包括与上证综指、创业板指、沪深300指数的比较,以及化工各子行业的涨跌幅排名。并列举了化工板块涨幅前十和跌幅前十的公司,以及部分重点公司的公告内容,例如玲珑轮胎、泰和新材、永东股份等公司的业绩预告。

重要子行业市场回顾

本部分是报告的核心内容,对十个重要化工子行业进行了深入分析。每个子行业分析都包含了价格走势、供需情况、开工率、库存等关键指标的数据和图表,并对未来走势进行了简要预测。例如:

- 聚氨酯: 分析了纯MDI和聚合MDI的价格走势、开工率以及主要生产厂家的装置动态。

- 化纤: 分析了涤纶长丝POY、FDY、DTY以及氨纶的价格走势、开工率和库存情况。

- 轮胎: 分析了全钢胎和半钢胎的开工负荷率以及配套市场、替换市场和出口市场的需求情况。

- 农药: 分析了草甘膦、草铵膦、毒死蜱、吡虫啉、啶虫脒等农药的价格走势。

- 化肥: 分析了尿素、磷酸一铵、磷酸二铵、氯化钾、硫酸钾和复合肥的价格走势、开工率以及供需情况。

- 维生素: 分析了维生素A和维生素E的价格走势。

- 氟化工: 分析了萤石和无水氢氟酸的价格走势、开工率以及制冷剂R22、R32、R134a的价格和开工率。

- 有机硅: 分析了DMC和硅油的价格走势以及供需情况。

- 氯碱化工: 分析了纯碱和电石的价格走势、开工率以及PVC的价格和开工率。

- 煤化工: 分析了无烟煤、甲醇、合成氨和DMF的价格走势、开工率以及供需情况,并分析了醋酸的价格和开工率。

总结

本报告通过对化工行业本周市场行情的全面回顾和对主要子行业的深入分析,展现了化工行业整体向好的态势,部分子行业受利好消息驱动涨幅显著。报告中提供的统计数据和图表清晰地反映了各子行业的供需状况、价格波动以及开工率变化,为投资者提供了重要的参考信息。然而,报告也提示了宏观经济下行、油价波动以及下游需求不及预期等风险,投资者需谨慎投资。 报告中对部分重点公司的投资建议,也为投资者提供了具体的投资方向。 未来,持续关注环烯烃单体及聚合物材料国产化进程以及中化蓝天股权收购进展,将对化工行业发展趋势有更深入的了解。

-

生物医药行业专题:DRG/DIP更新报告:院端变革加速,结构持续优化

-

医药行业周报:和黄研发日详解新一轮研发潜力,Syk抑制剂潜在下一个重磅大品种

-

医药行业周报:医改持续深化,支持创新和中药

-

靶点图鉴系列报告:大交易频频,叶酸受体(FRα)ADC有什么魅力?

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送