-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

新材料周报:浙江印发重点行业污染整治提升通知,关注再生资源回收领域

新材料周报:浙江印发重点行业污染整治提升通知,关注再生资源回收领域

-

下载次数:

2858 次

-

发布机构:

山西证券股份有限公司

-

发布日期:

2023-09-04

-

页数:

29页

投资要点

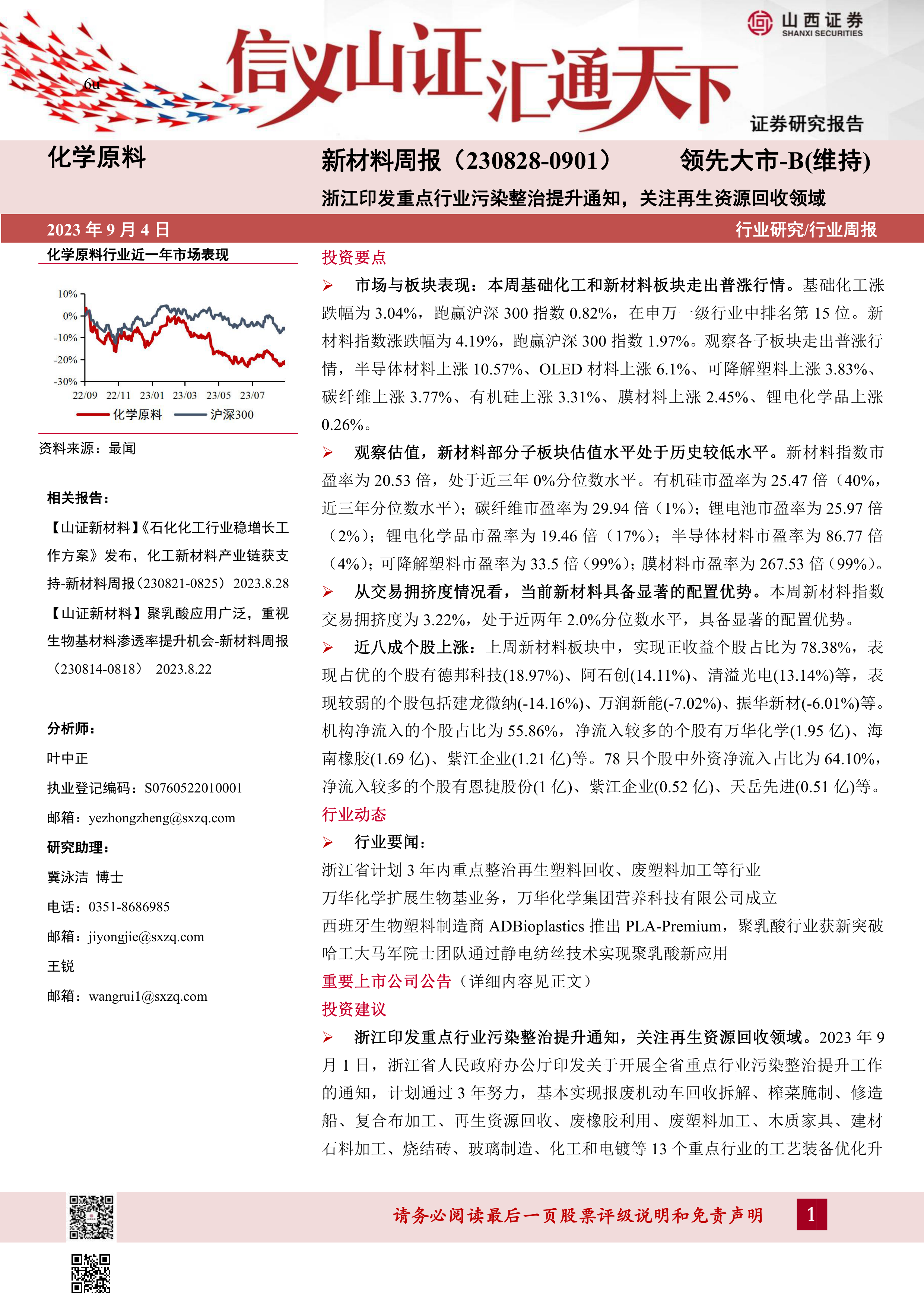

市场与板块表现:本周基础化工和新材料板块走出普涨行情。基础化工涨跌幅为3.04%,跑赢沪深300指数0.82%,在申万一级行业中排名第15位。新材料指数涨跌幅为4.19%,跑赢沪深300指数1.97%。观察各子板块走出普涨行情,半导体材料上涨10.57%、OLED材料上涨6.1%、可降解塑料上涨3.83%、碳纤维上涨3.77%、有机硅上涨3.31%、膜材料上涨2.45%、锂电化学品上涨0.26%。

观察估值,新材料部分子板块估值水平处于历史较低水平。新材料指数市盈率为20.53倍,处于近三年0%分位数水平。有机硅市盈率为25.47倍(40%,近三年分位数水平);碳纤维市盈率为29.94倍(1%);锂电池市盈率为25.97倍(2%);锂电化学品市盈率为19.46倍(17%);半导体材料市盈率为86.77倍(4%);可降解塑料市盈率为33.5倍(99%);膜材料市盈率为267.53倍(99%)。

从交易拥挤度情况看,当前新材料具备显著的配置优势。本周新材料指数交易拥挤度为3.22%,处于近两年2.0%分位数水平,具备显著的配置优势。

近八成个股上涨:上周新材料板块中,实现正收益个股占比为78.38%,表现占优的个股有德邦科技(18.97%)、阿石创(14.11%)、清溢光电(13.14%)等,表现较弱的个股包括建龙微纳(-14.16%)、万润新能(-7.02%)、振华新材(-6.01%)等。机构净流入的个股占比为55.86%,净流入较多的个股有万华化学(1.95亿)、海南橡胶(1.69亿)、紫江企业(1.21亿)等。78只个股中外资净流入占比为64.10%,净流入较多的个股有恩捷股份(1亿)、紫江企业(0.52亿)、天岳先进(0.51亿)等。

行业动态

行业要闻:

浙江省计划3年内重点整治再生塑料回收、废塑料加工等行业万华化学扩展生物基业务,万华化学集团营养科技有限公司成立西班牙生物塑料制造商ADBioplastics推出PLA-Premium,聚乳酸行业获新突破哈工大马军院士团队通过静电纺丝技术实现聚乳酸新应用

重要上市公司公告(详细内容见正文)

投资建议

浙江印发重点行业污染整治提升通知,关注再生资源回收领域。2023年9月1日,浙江省人民政府办公厅印发关于开展全省重点行业污染整治提升工作的通知,计划通过3年努力,基本实现报废机动车回收拆解、榨菜腌制、修造船、复合布加工、再生资源回收、废橡胶利用、废塑料加工、木质家具、建材石料加工、烧结砖、玻璃制造、化工和电镀等13个重点行业的工艺装备优化升级、污染防治科学精准、节能降耗协同增效、环境管理体系健全、环境风险安全可控,主要污染物排放总量和碳排放强度明显下降,环境治理和风险防控能力明显提升。政策驱动下,我们建议关注再生资源回收板块,包括凯赛生物、华恒生物、蓝晓科技、三联虹普等。

凯赛生物:全球长链二元酸龙头,招商局入股有望拓宽生物基尼龙空间。公司积极探索以秸秆等农业废弃物替代玉米等粮食原料作为生物制造原料,在山西合成生物产业园进行万吨级秸秆制乳酸试验项目,目前进展顺利。

华恒生物:全球丙氨酸龙头,选品及规模化能力突出有望持续拓展品类。公司投资合成生物学企业武汉睿嘉康。睿嘉康主要针对非粮厌氧有机醇酸管线的生物燃料、生物材料进行布局与研究,实现对农业秸秆、水华藻体、废弃淀粉等多样化非粮废弃生物质原料的利用。

蓝晓科技:公司创新研发CO2捕捉材料,通过与欧洲大型化学品公司的合作,已经实现了向欧洲市场提供二氧化碳捕捉的吸附材料,形成了商业化应用案例。蓝晓科技自主研发材料吸附效率更高,有望广泛应用于工业生产场景中。三联虹普:公司在再生聚酯、再生聚酰胺、再生素纤维等领域拥有全流程工艺,再生项目订单稳健。

风险提示

原材料价格大幅波动的风险;政策风险;技术发展不及预期的风险;行业竞争加剧的风险。

中心思想

本报告的核心观点如下:

新材料行业长期向好,短期关注再生资源回收

长期来看,新材料行业受益于碳中和背景下的供给侧改革、下游需求持续旺盛以及全球产业转移等因素,发展前景广阔。投资逻辑主要围绕进口替代、政策推动和消费升级三个方面展开。短期内,浙江省发布的重点行业污染整治提升通知为再生资源回收行业带来利好,建议关注相关领域的投资机会。

新材料板块估值处于低位,配置优势明显

目前新材料板块部分子板块估值处于历史较低水平,且交易拥挤度较低,具备显著的配置优势。

主要内容

本报告根据目录结构,对化学原料新材料周报(230828-0901)进行数据分析,主要内容如下:

行情回顾:板块普涨,部分子板块估值低位

本周基础化工和新材料板块均出现普涨行情,新材料指数涨幅跑赢沪深300指数。 各子板块普遍上涨,其中半导体材料涨幅最大,达到10.57%。 然而,部分子板块的估值水平处于历史较低位,例如新材料指数市盈率处于近三年6%分位数水平。 从交易拥挤度来看,新材料板块整体处于较低水平,配置优势明显。 个股方面,近八成个股上涨,机构和外资资金流入情况存在差异,部分个股机构净流入较多,部分个股外资净流入较多。

行业动态:政策利好再生资源回收

浙江省发布通知,计划三年内重点整治包括再生资源回收、废塑料加工等在内的13个重点行业,这将推动再生资源回收行业发展。 此外,报告还提及万华化学扩展生物基业务、西班牙推出新型PLA生物塑料以及哈工大团队在聚乳酸新应用方面的进展等行业新闻。

重点标的跟踪:关注再生资源回收及其他高增长领域

报告重点跟踪了多家新材料公司,并分析了其核心逻辑和盈利预测。 鉴于浙江省政策利好,报告特别推荐关注凯赛生物、华恒生物、蓝晓科技和三联虹普等再生资源回收领域的公司。 其他重点关注公司还包括中触媒、华秦科技、中复神鹰、瑞华泰、海正生材、壹石通、海利得等,这些公司分别在特种材料、隐身材料、碳纤维、PI薄膜、聚乳酸、锂电池材料、光伏反射膜等领域具有竞争优势。

宏观与中观数据跟踪:宏观经济数据及行业景气度分析

报告提供了近两年我国GDP、工业增加值、投资、进出口、社零等宏观经济数据,以及PMI各分项指标,并对新材料及子板块的在建工程增速、82种工业品产量同比增速等中观数据进行了分析,为行业景气度判断提供参考。

产业链数据:关键原材料价格及开工率分析

报告对DMC、金属硅、PBAT、BDO、硅料、PVA、丙烯腈、碳纤维、聚乳酸等关键原材料的价格、开工率以及部分产品的进出口数据进行了跟踪,反映了产业链的运行情况。

总结

本报告对化学原料新材料行业进行了全面分析,既关注了行业长期发展趋势,也分析了短期内政策带来的投资机会。 长期来看,新材料行业发展前景广阔,但需关注原材料价格波动、政策变化、技术发展和行业竞争等风险。短期内,浙江省的政策利好再生资源回收行业,建议投资者关注相关公司。 此外,报告还对新材料板块的估值和交易拥挤度进行了分析,认为目前板块处于良好的配置窗口。 通过对宏观经济数据、行业景气度以及产业链数据的分析,为投资者提供了更全面的行业投资参考。

-

新材料2026年年度策略:关注国产替代&自主可控领域,重视新质生产力发展

-

专注康复护理与医疗防护一次性医用耗材,深度绑定国外龙头客户

-

新材料周报:碳纤维龙头宣布涨价,行业底部确认景气有望回升

-

PCB材料行业报告:乘AI之风,PCB材料向高频高速升级

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送