-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业周报:眼科板块持续受关注,咖啡因涨价相关企业受益

医药行业周报:眼科板块持续受关注,咖啡因涨价相关企业受益

-

下载次数:

2110 次

-

发布机构:

德邦证券股份有限公司

-

发布日期:

2022-07-18

-

页数:

19页

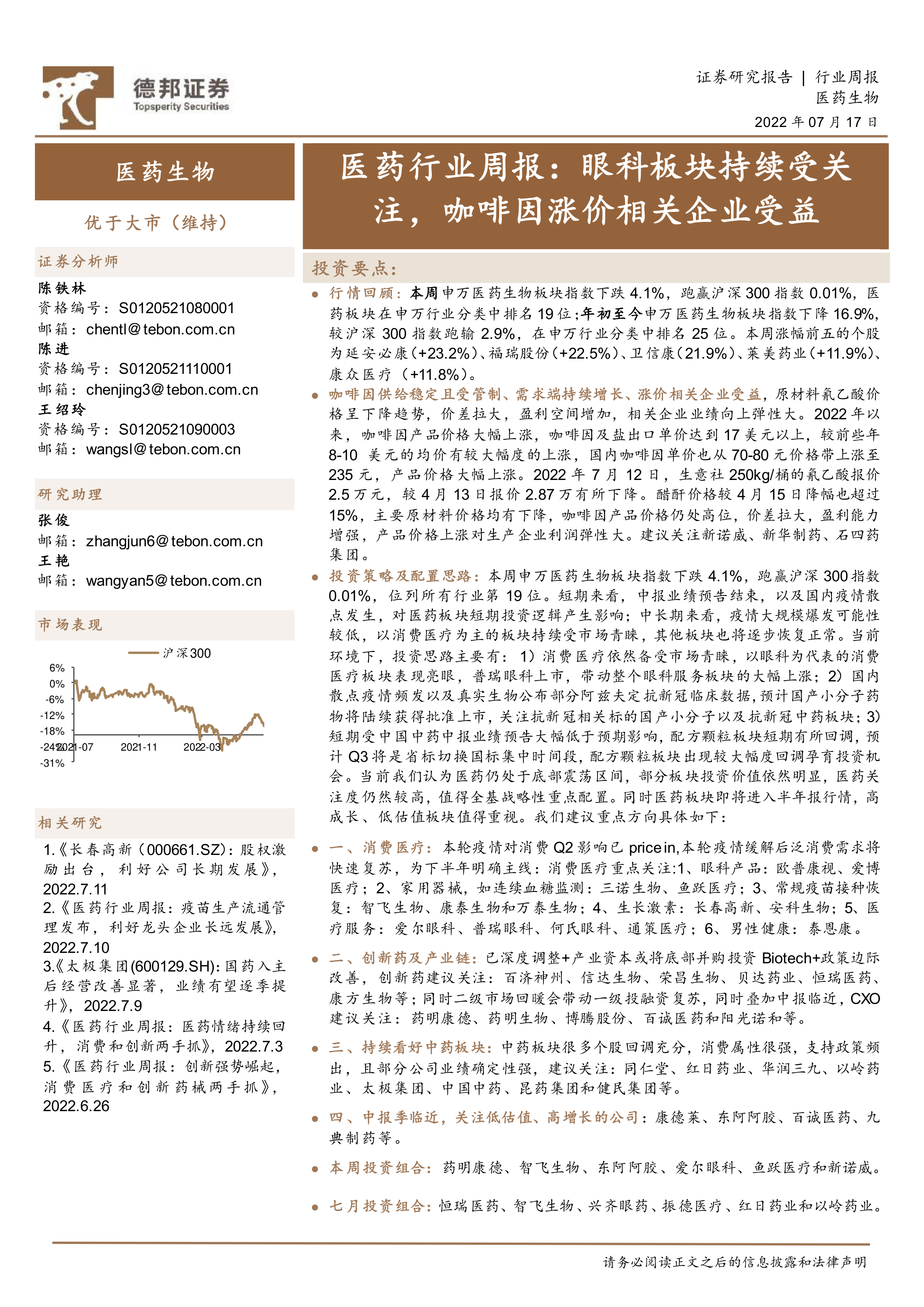

行情回顾:本周申万医药生物板块指数下跌4.1%,跑赢沪深300指数0.01%,医药板块在申万行业分类中排名19位;年初至今申万医药生物板块指数下降16.9%,较沪深300指数跑输2.9%,在申万行业分类中排名25位。本周涨幅前五的个股为延安必康(+23.2%)、福瑞股份(+22.5%)、卫信康(21.9%)、莱美药业(+11.9%)、康众医疗(+11.8%)。

咖啡因供给稳定且受管制、需求端持续增长、涨价相关企业受益,原材料氰乙酸价格呈下降趋势,价差拉大,盈利空间增加,相关企业业绩向上弹性大。2022年以来,咖啡因产品价格大幅上涨,咖啡因及盐出口单价达到17美元以上,较前些年8-10美元的均价有较大幅度的上涨,国内咖啡因单价也从70-80元价格带上涨至235元,产品价格大幅上涨。2022年7月12日,生意社250kg/桶的氰乙酸报价2.5万元,较4月13日报价2.87万有所下降。醋酐价格较4月15日降幅也超过15%,主要原材料价格均有下降,咖啡因产品价格仍处高位,价差拉大,盈利能力增强,产品价格上涨对生产企业利润弹性大。建议关注新诺威、新华制药、石四药集团。

投资策略及配置思路:本周申万医药生物板块指数下跌4.1%,跑赢沪深300指数0.01%,位列所有行业第19位。短期来看,中报业绩预告结束,以及国内疫情散点发生,对医药板块短期投资逻辑产生影响;中长期来看,疫情大规模爆发可能性较低,以消费医疗为主的板块持续受市场青睐,其他板块也将逐步恢复正常。当前环境下,投资思路主要有:1)消费医疗依然备受市场青睐,以眼科为代表的消费医疗板块表现亮眼,普瑞眼科上市,带动整个眼科服务板块的大幅上涨;2)国内散点疫情频发以及真实生物公布部分阿兹夫定抗新冠临床数据,预计国产小分子药物将陆续获得批准上市,关注抗新冠相关标的国产小分子以及抗新冠中药板块;3)短期受中国中药中报业绩预告大幅低于预期影响,配方颗粒板块短期有所回调,预计Q3将是省标切换国标集中时间段,配方颗粒板块出现较大幅度回调孕育投资机会。当前我们认为医药仍处于底部震荡区间,部分板块投资价值依然明显,医药关注度仍然较高,值得全基战略性重点配置。同时医药板块即将进入半年报行情,高成长、低估值板块值得重视。我们建议重点方向具体如下:

一、消费医疗:本轮疫情对消费Q2影响已pricein,本轮疫情缓解后泛消费需求将快速复苏,为下半年明确主线:消费医疗重点关注:1、眼科产品:欧普康视、爱博医疗;2、家用器械,如连续血糖监测:三诺生物、鱼跃医疗;3、常规疫苗接种恢复:智飞生物、康泰生物和万泰生物;4、生长激素:长春高新、安科生物;5、医疗服务:爱尔眼科、普瑞眼科、何氏眼科、通策医疗;6、男性健康:泰恩康。

二、创新药及产业链:已深度调整+产业资本或将底部并购投资Biotech+政策边际改善,创新药建议关注:百济神州、信达生物、荣昌生物、贝达药业、恒瑞医药、康方生物等;同时二级市场回暖会带动一级投融资复苏,同时叠加中报临近,CXO建议关注:药明康德、药明生物、博腾股份、百诚医药和阳光诺和等。

三、持续看好中药板块:中药板块很多个股回调充分,消费属性很强,支持政策频出,且部分公司业绩确定性强,建议关注:同仁堂、红日药业、华润三九、以岭药业、太极集团、中国中药、昆药集团和健民集团等。

四、中报季临近,关注低估值、高增长的公司:康德莱、东阿阿胶、百诚医药、九典制药等。

本周投资组合:药明康德、智飞生物、东阿阿胶、爱尔眼科、鱼跃医疗和新诺威。

七月投资组合:恒瑞医药、智飞生物、兴齐眼药、振德医疗、红日药业和以岭药业。

风险提示:行业需求不及预期;上市公司业绩不及预期;市场竞争加剧风险。

中心思想

本报告的核心观点是:医药板块目前处于底部震荡区间,部分板块投资价值依然明显,值得战略性重点配置。报告基于对市场表现、咖啡因价格上涨、行业事件及个股事件的分析,提出了具体的投资策略和配置思路,建议关注消费医疗、创新药及产业链、中药、疫苗等板块,并推荐了一系列值得关注的个股。

医药板块底部震荡,投资价值凸显

本周申万医药生物板块指数下跌4.1%,跑赢沪深300指数0.01%,但年初至今仍下跌16.9%,跑输沪深300指数2.9%。尽管短期受中报业绩预告及疫情散点影响,但中长期来看,疫情大规模爆发的可能性较低,消费医疗板块持续受市场青睐,其他板块也将逐步恢复正常。因此,当前医药板块整体处于底部震荡区间,部分板块投资价值依然明显,值得全基战略性重点配置。

咖啡因价格上涨利好相关企业

咖啡因产品价格大幅上涨,出口单价达到17美元以上,国内单价上涨至235元,而主要原材料氰乙酸和醋酐价格却呈下降趋势,价差拉大,相关企业盈利能力增强,业绩向上弹性大。建议关注新诺威、新华制药、石四药集团等受益企业。

主要内容

市场表现及板块观点

报告首先回顾了本周医药板块的行情,申万医药生物板块指数下跌4.1%,跑赢沪深300指数0.01%,位列所有行业第19位。年初至今,该板块指数下降16.9%,跑输沪深300指数2.9%。报告分析了短期和中长期投资逻辑,认为短期受中报业绩预告和疫情散点影响,但中长期来看,消费医疗板块持续受市场青睐,其他板块也将逐步恢复正常。

报告根据市场表现,对医药板块的细分板块进行了深入分析,包括医疗器械、CXO、中药、疫苗、生物制药上游和近视防控等,并分别给出了投资建议和重点关注的个股。例如,在消费医疗领域,建议关注眼科产品、家用器械、常规疫苗、生长激素和医疗服务等方向;在创新药领域,建议关注百济神州、信达生物等;在中药领域,建议关注同仁堂、红日药业等。

咖啡因产品市场分析

报告详细分析了咖啡因类产品的市场情况,指出咖啡因产品具有管制属性,生产工艺具有技术壁垒,我国是全球最大的咖啡因生产国。2022年以来,咖啡因产品价格大幅上涨,而主要原材料价格却下降,价差拉大,相关企业盈利能力增强。报告提供了咖啡因生产流程图、咖啡因价格走势图以及相关数据,并分析了全球和中国功能饮料市场规模,以及咖啡因的供需关系。

医药行业事件梳理

报告梳理了本周医药行业的重大事件,包括第七批国家组织药品集中采购结果、先声药业CDK4/6抑制剂申报上市、再鼎医药重症肌无力新药申报上市以及真实生物阿兹夫定片报上市等,并对这些事件进行了简要分析。

医药板块一周行情回顾及热点跟踪

报告对本周申万医药板块的整体行情进行了回顾,包括指数涨跌幅、各子板块表现、估值情况和成交额情况等,并对本周涨跌幅前十的个股进行了统计。此外,报告还分析了沪(深)股通资金的增减持情况以及大宗交易情况。

总结

本报告对医药板块的市场表现、咖啡因价格上涨、行业事件及个股事件进行了全面的分析,并提出了相应的投资策略和配置思路。报告认为,尽管短期存在一些不确定性因素,但医药板块长期向好的趋势不变,部分板块投资价值依然明显,值得战略性重点配置。报告中提供的投资建议和个股推荐,为投资者提供了重要的参考信息。 需要注意的是,报告中提到的投资建议并非绝对的投资指导,投资者应根据自身情况进行独立判断,并承担相应的投资风险。

-

生物医药行业专题:DRG/DIP更新报告:院端变革加速,结构持续优化

-

医药行业周报:和黄研发日详解新一轮研发潜力,Syk抑制剂潜在下一个重磅大品种

-

医药行业周报:医改持续深化,支持创新和中药

-

靶点图鉴系列报告:大交易频频,叶酸受体(FRα)ADC有什么魅力?

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送