-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业2023年9月投资策略:看好钾肥、天然气顺价、制冷剂、电子气体、轮胎的投资方向

化工行业2023年9月投资策略:看好钾肥、天然气顺价、制冷剂、电子气体、轮胎的投资方向

-

下载次数:

1922 次

-

发布机构:

国信证券股份有限公司

-

发布日期:

2023-09-01

-

页数:

37页

化工行业 9 月投资观点:

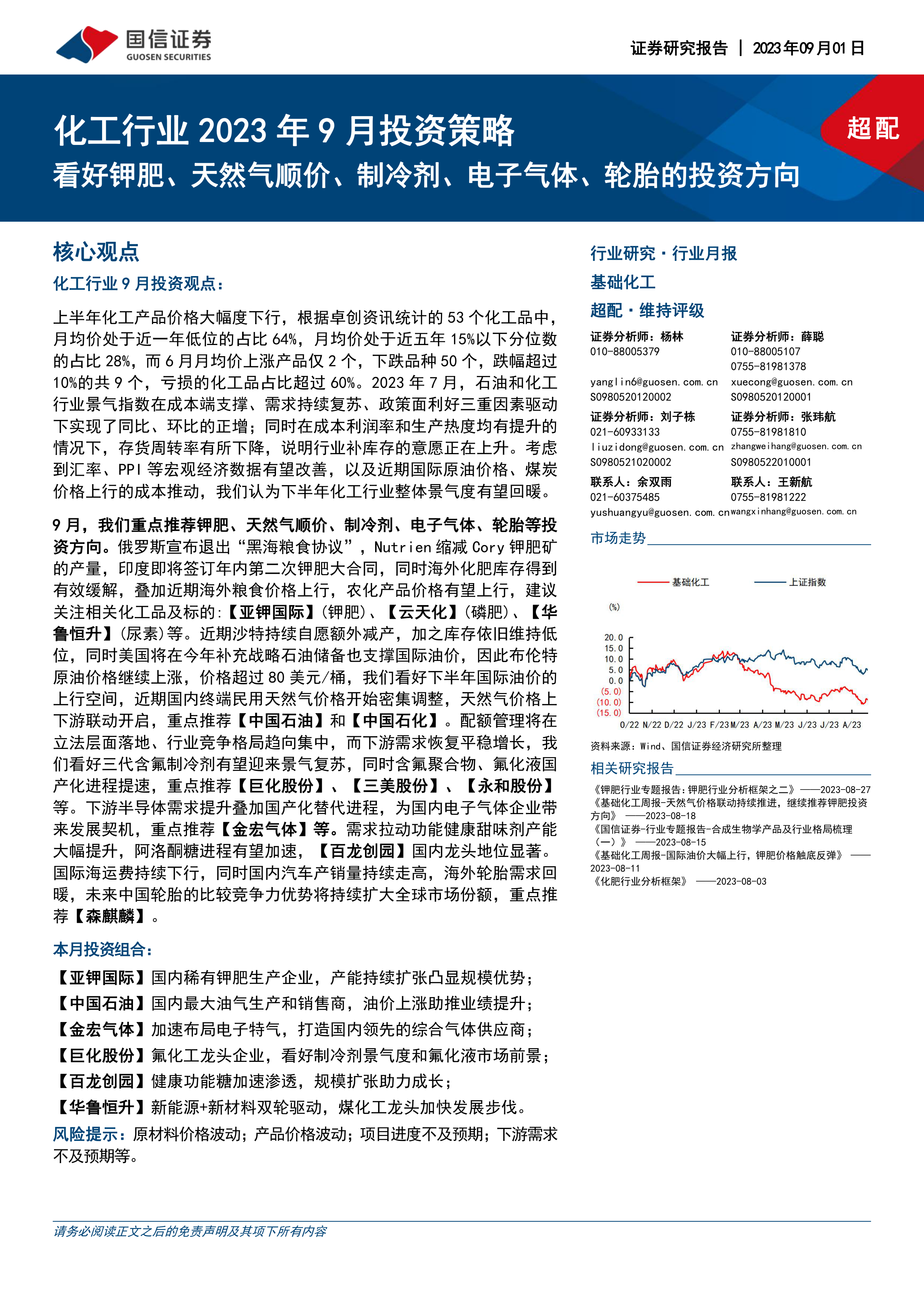

上半年化工产品价格大幅度下行, 根据卓创资讯统计的 53 个化工品中,月均价处于近一年低位的占比 64%, 月均价处于近五年 15%以下分位数的占比 28%, 而 6 月月均价上涨产品仅 2 个, 下跌品种 50 个, 跌幅超过10%的共 9 个, 亏损的化工品占比超过 60%。 2023 年 7 月, 石油和化工行业景气指数在成本端支撑、 需求持续复苏、 政策面利好三重因素驱动下实现了同比、 环比的正增; 同时在成本利润率和生产热度均有提升的情况下, 存货周转率有所下降, 说明行业补库存的意愿正在上升。 考虑到汇率、 PPI 等宏观经济数据有望改善, 以及近期国际原油价格、 煤炭价格上行的成本推动, 我们认为下半年化工行业整体景气度有望回暖。

9 月, 我们重点推荐钾肥、 天然气顺价、 制冷剂、 电子气体、 轮胎等投资方向。 俄罗斯宣布退出“ 黑海粮食协议” , Nutrien 缩减 Cory 钾肥矿的产量, 印度即将签订年内第二次钾肥大合同, 同时海外化肥库存得到有效缓解, 叠加近期海外粮食价格上行, 农化产品价格有望上行, 建议关注相关化工品及标的:【 亚钾国际】 (钾肥)、 【 云天化】 (磷肥)、 【 华鲁恒升】 (尿素)等。 近期沙特持续自愿额外减产, 加之库存依旧维持低位, 同时美国将在今年补充战略石油储备也支撑国际油价, 因此布伦特原油价格继续上涨, 价格超过 80 美元/桶, 我们看好下半年国际油价的上行空间, 近期国内终端民用天然气价格开始密集调整, 天然气价格上下游联动开启, 重点推荐【 中国石油】 和【 中国石化】 。 配额管理将在立法层面落地、 行业竞争格局趋向集中, 而下游需求恢复平稳增长, 我们看好三代含氟制冷剂有望迎来景气复苏, 同时含氟聚合物、 氟化液国产化进程提速, 重点推荐【 巨化股份】 、 【 三美股份】 、 【 永和股份】等。 下游半导体需求提升叠加国产化替代进程, 为国内电子气体企业带来发展契机, 重点推荐【 金宏气体】 等。 需求拉动功能健康甜味剂产能大幅提升, 阿洛酮糖进程有望加速, 【 百龙创园】 国内龙头地位显著。国际海运费持续下行, 同时国内汽车产销量持续走高, 海外轮胎需求回暖, 未来中国轮胎的比较竞争力优势将持续扩大全球市场份额, 重点推荐【 森麒麟】 。

本月投资组合:

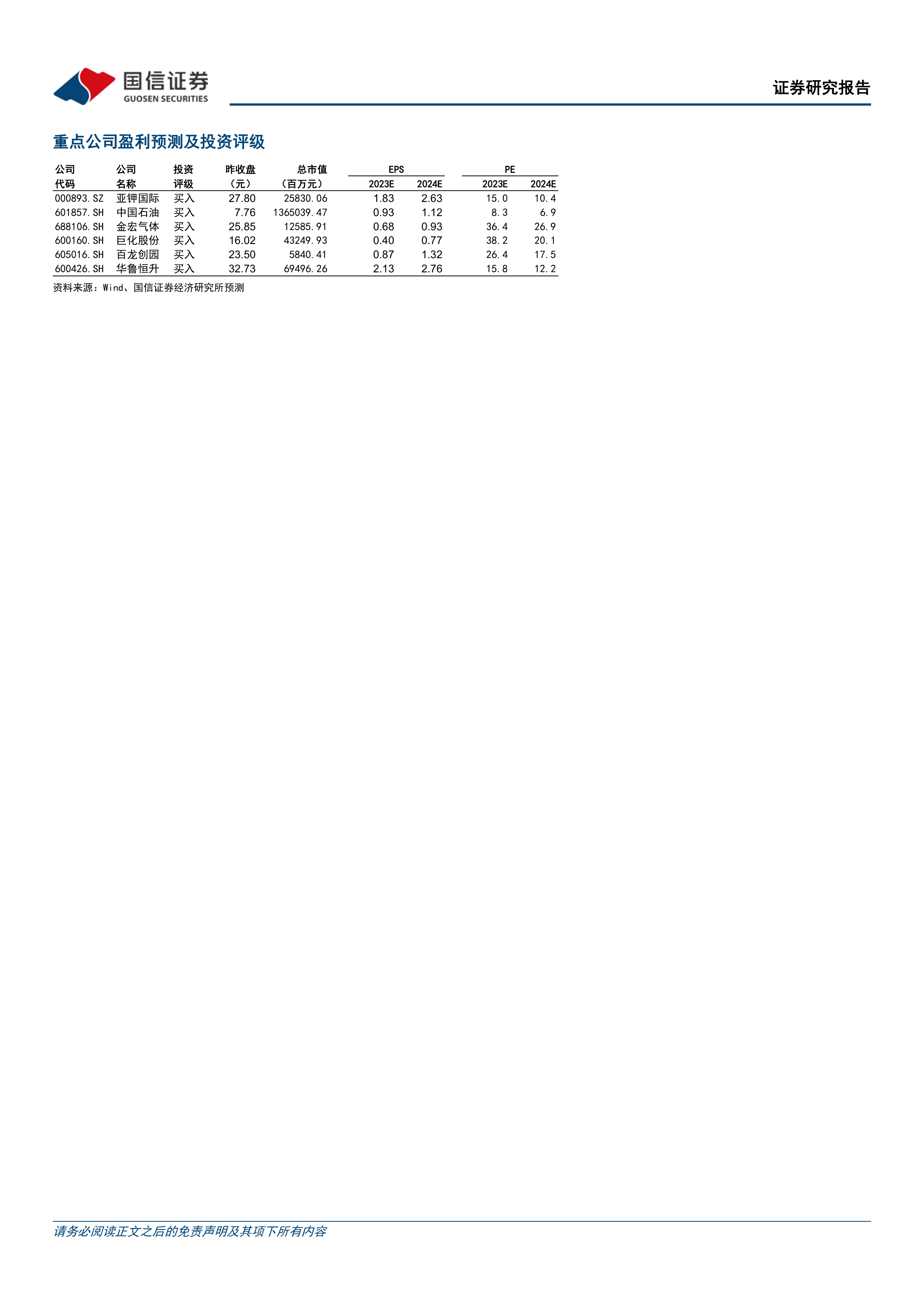

【 亚钾国际】 国内稀有钾肥生产企业, 产能持续扩张凸显规模优势;

【 中国石油】 国内最大油气生产和销售商, 油价上涨助推业绩提升;

【 金宏气体】 加速布局电子特气, 打造国内领先的综合气体供应商;

【 巨化股份】 氟化工龙头企业, 看好制冷剂景气度和氟化液市场前景;

【 百龙创园】 健康功能糖加速渗透, 规模扩张助力成长;

【 华鲁恒升】 新能源+新材料双轮驱动, 煤化工龙头加快发展步伐。

风险提示: 原材料价格波动; 产品价格波动; 项目进度不及预期; 下游需求不及预期等。

中心思想

本报告的核心观点是:上半年化工行业整体景气度低迷,但7月份开始出现回暖迹象,下半年有望进一步复苏。报告建议超配化工行业,并重点推荐钾肥、天然气、制冷剂、电子气体和轮胎五个投资方向,并给出了相应的投资标的。

化工行业景气度回暖预期

报告指出,上半年化工产品价格大幅下跌,亏损企业占比超过60%。但7月份石油和化工行业景气指数实现同比、环比正增长,成本利润率和生产热度均有提升,存货周转率下降,表明行业补库存意愿增强。考虑到汇率、PPI等宏观经济数据有望改善,以及国际原油和煤炭价格上涨的成本推动,报告预测下半年化工行业整体景气度将回暖。

主要内容

重点投资方向及投资标的推荐

报告重点推荐钾肥、天然气顺价、制冷剂、电子气体和轮胎五个投资方向,并给出了相应的投资标的:

钾肥: 受俄罗斯退出“黑海粮食协议”、Nutrien减产等因素影响,全球钾肥价格有望上涨。推荐标的:亚钾国际(钾肥)、云天化(磷肥)、华鲁恒升(尿素)。 报告详细分析了全球钾肥供需格局,指出中国钾肥进口依存度高,国际钾肥价格上涨将利好国内钾肥企业。

天然气: 沙特持续减产、美国补充战略石油储备等因素支撑国际油价上涨,国内天然气价格也开始密集调整,上下游联动开启。推荐标的:中国石油、中国石化。报告分析了天然气市场化改革进程,指出顺价机制逐步完善,上游企业有望量价齐升。

制冷剂: 配额管理将在立法层面落地,行业竞争格局趋向集中,下游需求恢复平稳增长,三代含氟制冷剂有望迎来景气复苏。推荐标的:巨化股份、三美股份、永和股份。报告详细分析了制冷剂行业升级换代的背景,以及不同代制冷剂的价格走势和未来发展前景。

电子气体: 下游半导体需求提升叠加国产化替代进程,为国内电子气体企业带来发展契机。推荐标的:金宏气体。报告分析了电子气体市场的规模和发展趋势,指出国产替代进程加速,国内企业有望获得更多市场份额。

轮胎: 国际海运费持续下行,国内汽车产销量持续走高,海外轮胎需求回暖,中国轮胎的比较竞争力优势将持续扩大全球市场份额。推荐标的:森麒麟。报告分析了轮胎行业上游原材料价格、供需格局以及出口情况,指出龙头企业市占率有望提升。

重点行业深度跟踪分析

报告对钾肥、天然气、制冷剂、电子气体和轮胎五个行业进行了深度跟踪分析,分别从供需格局、价格走势、政策环境等方面进行了详细阐述,并结合图表数据对行业发展趋势进行了预测。 分析内容涵盖了各个行业的关键因素,例如钾肥的全球资源分布和供需关系,天然气的市场化改革进程和价格联动机制,制冷剂的环保法规和市场竞争格局,电子气体的国产化替代进程和技术壁垒,以及轮胎行业的原材料价格、产销情况和国际竞争力等。

重点数据跟踪

报告还对重点化工品的价格涨跌幅进行了跟踪,并列出了涨跌幅前十的化工产品,为投资者提供参考。

总结

本报告基于对化工行业上半年低迷现状和下半年回暖预期的分析,建议超配化工行业,并重点推荐了钾肥、天然气、制冷剂、电子气体和轮胎五个投资方向,以及相应的投资标的。报告通过对各个行业的深度分析和数据跟踪,为投资者提供了较为全面的投资参考信息。 然而,报告也提示了原材料价格波动、产品价格波动、项目进度不及预期、下游需求不及预期等风险因素,投资者需谨慎决策。

-

医药生物行业2026年2月投资策略:关注低估值和业绩修复的服务及消费板块

-

氟化工行业:2026年1月月度观察:氟化工公司业绩高速增长,含氟聚合物价格持续上行

-

农化行业:2026年1月月度观察:钾肥合同价上涨,储能拉动磷矿需求,草铵膦将取消出口退税

-

创新医疗器械盘点系列(4):肿瘤基因检测的“勇敢者游戏”(上篇)

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送