-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工新材料行业周报:一季度全球半导体销售额同比下降超20%,偏光片龙头企业拟投建LCD用光学膜与高分子聚合物项目

化工新材料行业周报:一季度全球半导体销售额同比下降超20%,偏光片龙头企业拟投建LCD用光学膜与高分子聚合物项目

-

下载次数:

2824 次

-

发布机构:

德邦证券股份有限公司

-

发布日期:

2023-05-08

-

页数:

13页

本周行情回顾。本周,Wind新材料指数收报4029.29点,环比下跌2.37%。其中,涨幅前五的有阿科力(9.35%)、凯赛生物(2.94%)、仙鹤股份(1.98%)、瑞丰高材(1.7%)、浙江众成(0.96%);跌幅前五的有宏柏新材(-12.47%)、瑞联新材(-8.72%)、奥来德(-7.55%)、建龙微纳(-6.65%)、安集科技(-6.19%)。六个子行业中,申万三级行业半导体材料指数收报7097.59点,环比下跌0.73%;申万三级行业显示器件材料指数收报987.6点,环比下跌1.43%;中信三级行业有机硅材料指数收报7505.17点,环比下跌2.27%;中信三级行业碳纤维指数收报3028.97点,环比下跌5.78%;中信三级行业锂电指数收报3045.32点,环比下跌3.51%;Wind概念可降解塑料指数收报1828.84点,环比下跌0.73%。

一季度全球半导体销售额同比下降超20%。5月1日,半导体行业协会(SIA)宣布,2023年第一季度全球半导体销售额总计1195亿美元,与2022年第四季度相比下降8.7%,与2022年第一季度相比下降21.3%,与2023年2月相比增长0.3%。从地区来看,欧洲(2.7%)、亚太地区/所有其他地区(2.6%)和中国(1.2%)的月度销售额有所增长,但日本(-1.1%)和美洲(-3.5%)的销售额有所下降。就同比销售额来看,所有地区都呈下降趋势:欧洲(-0.7%)、日本(-1.3%)、美洲(-16.4%)、亚太地区/所有其他(-22.2%)和中国(-34.1%)。(资料来源:半导体产业纵横、半导体前沿)

偏光片龙头企业拟投建LCD用光学膜与高分子聚合物项目。5月4日,三利谱发布公告称,深圳市三利谱光电科技股份有限公司同意与广水市人民政府拟在湖北省广水市合作投资建设液晶显示用光学膜与高分子聚合物生产线项目。该项目总投资为5.6亿元,光学膜设计产能为1.3亿㎡/年,高分子聚合物设计产能为6万吨/年,预计总年产值23亿元,分两期建设。其中一期项目投资2.2亿元(固定资产投资1.8亿元),一期项目开工后24个月内建成并进行试产,6个月内达到量产,量产6个月内达产。三利谱表示,公司投资开展液晶显示用光学膜与高分子聚合物生产线项目,是公司根据行业形势的变化以及公司未来的发展规划,由偏光片向上游拓展的重要举措,对公司的未来发展有着重要而积极的意义,有利于公司实施战略发展规划,进一步增强公司的综合竞争力和盈利能力,巩固公司在行业内的地位,有利于公司的长期和持续发展,会产生良好的经济效益和社会效益。(资料来源:化工新材料)

重点标的:半导体材料国产化加速,下游晶圆厂扩产迅猛,看好头部企业产业红利优势最大化。光刻胶板块为我国自主可控之路上关键核心环节,看好彤程新材在进口替代方面的高速进展。特气方面,华特气体深耕电子特气领域十余年,不断创新研发,实现进口替代,西南基地叠加空分设备双重布局,一体化产业链版图初显,建议重点关注华特气体。电子化学品方面,下游晶圆厂逐步落成,芯片产能有望持续释放,建议关注:安集科技、鼎龙股份。下游需求推动产业升级和革新,行业迈入高速发展期。国内持续推进制造升级,高标准、高性能材料需求将逐步释放,新材料产业有望快速发展。国瓷材料三大业务保持高增速,有条不紊打造齿科巨头,新能源业务爆发式增长,横向拓展、纵向延伸打造新材料巨擘,建议重点关注新材料平台型公司国瓷材料。高分子材料的性能提升离不开高分子助剂,国内抗老化剂龙头利安隆,珠海新基地产能逐步释放,凭借康泰股份,进军千亿润滑油添加剂,打造第二增长点,建议重点关注国内抗老化剂龙头利安隆。碳中和背景下,绿电行业蓬勃发展,光伏风电装机量逐渐攀升,建议关注上游原材料金属硅龙头企业合盛硅业、EVA粒子技术行业领先的联泓新科、拥有三氯氢硅产能的新安股份以及三孚股份。

风险提示:下游需求不及预期,产品价格波动风险,新产能释放不及预期等。

中心思想

本报告的核心观点是:一季度全球半导体市场持续低迷,同比下降超过20%,但部分细分领域如LCD光学膜和高分子聚合物材料展现出增长潜力。中国市场受此影响显著,集成电路产量和出口均出现下滑。尽管如此,半导体材料国产化进程加速,部分龙头企业积极布局上游,为未来发展奠定基础。

全球半导体市场低迷,中国市场受冲击显著

部分细分领域展现增长潜力,国产化进程加速

主要内容

整体市场行情回顾

本周Wind新材料指数下跌2.37%,六个子行业指数均出现不同程度下跌,其中碳纤维指数跌幅最大(5.78%),半导体材料指数跌幅最小(0.73%)。 个股方面,涨跌幅前十公司体现出市场波动性。

重点关注公司周行情回顾

周涨跌幅前十

本周涨幅前十公司主要集中在新能源、新材料等领域,跌幅前十公司则主要集中在半导体和电子化学品领域,反映出市场对不同行业板块的预期差异。

重要公告

金发科技旗下两家子公司获得高新技术企业认定,将享受税收优惠政策。

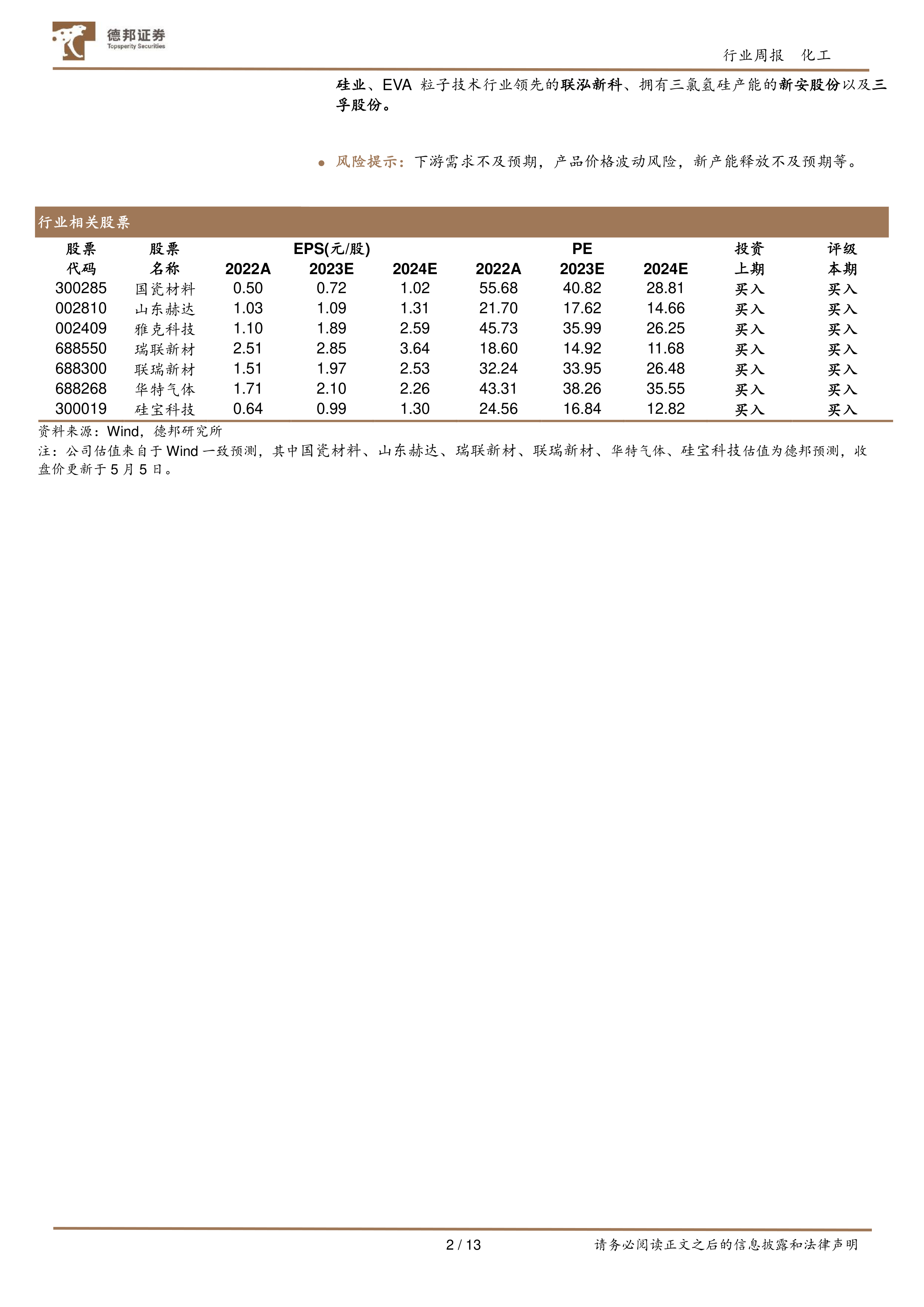

重点公司估值一览

报告列出了多家重点化工公司估值数据,包括EPS、PE等指标,方便投资者进行比较分析。数据显示,不同公司估值差异较大,反映出市场对不同公司未来发展前景的预期差异。

近期行业热点跟踪

一季度全球半导体销售额同比下降超20%

全球半导体销售额同比下降21.3%,各地区均呈下降趋势,中国市场下降幅度尤为显著(-34.1%)。这表明全球半导体行业面临严峻挑战。

韩国半导体出口额4月同比暴跌41%

韩国半导体出口持续低迷,对华出口下降幅度尤其大,进一步印证了全球半导体市场需求疲软的现状。

工信部:Q1集成电路产量722亿块,同比下降14.8%

中国集成电路产量同比下降14.8%,出口也出现下滑,显示出国内半导体产业面临的压力。

偏光片龙头企业拟投建LCD用光学膜与高分子聚合物项目

三利谱拟投资5.6亿元建设液晶显示用光学膜与高分子聚合物生产线,体现出部分细分领域仍存在投资机会。此举也反映了企业积极向上游拓展的战略意图。

美参议院通过了推翻东南亚四国太阳能电池板制造商豁免关税两年的规定

美国参议院投票通过推翻对东南亚四国太阳能电池板制造商豁免关税的决定,对全球光伏产业链产生一定影响。

相关数据追踪

费城半导体指数小幅上涨,但中国集成电路出口和进口金额均出现同比下跌,NAND Flash和DRAM价格也持续低迷,反映出市场供需关系的变化。

总结

本报告通过对市场行情、重点公司、行业热点和相关数据的分析,全面展现了一季度全球半导体市场低迷的现状,以及中国市场受到的冲击。尽管整体市场面临挑战,但部分细分领域仍存在增长潜力,部分企业积极布局上游,推动半导体材料国产化进程。投资者需密切关注市场变化,谨慎投资。 报告中提供的公司估值数据和行业信息,可为投资者提供参考,但不能作为投资建议。 投资有风险,入市需谨慎。

-

生物医药行业专题:DRG/DIP更新报告:院端变革加速,结构持续优化

-

医药行业周报:和黄研发日详解新一轮研发潜力,Syk抑制剂潜在下一个重磅大品种

-

医药行业周报:医改持续深化,支持创新和中药

-

靶点图鉴系列报告:大交易频频,叶酸受体(FRα)ADC有什么魅力?

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送