-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业周观点:IC载板、封装市场火热,三家上市公司宣布锂电材料投建计划

化工行业周观点:IC载板、封装市场火热,三家上市公司宣布锂电材料投建计划

-

下载次数:

2874 次

-

发布机构:

万联证券股份有限公司

-

发布日期:

2021-08-09

-

页数:

10页

市场回顾:

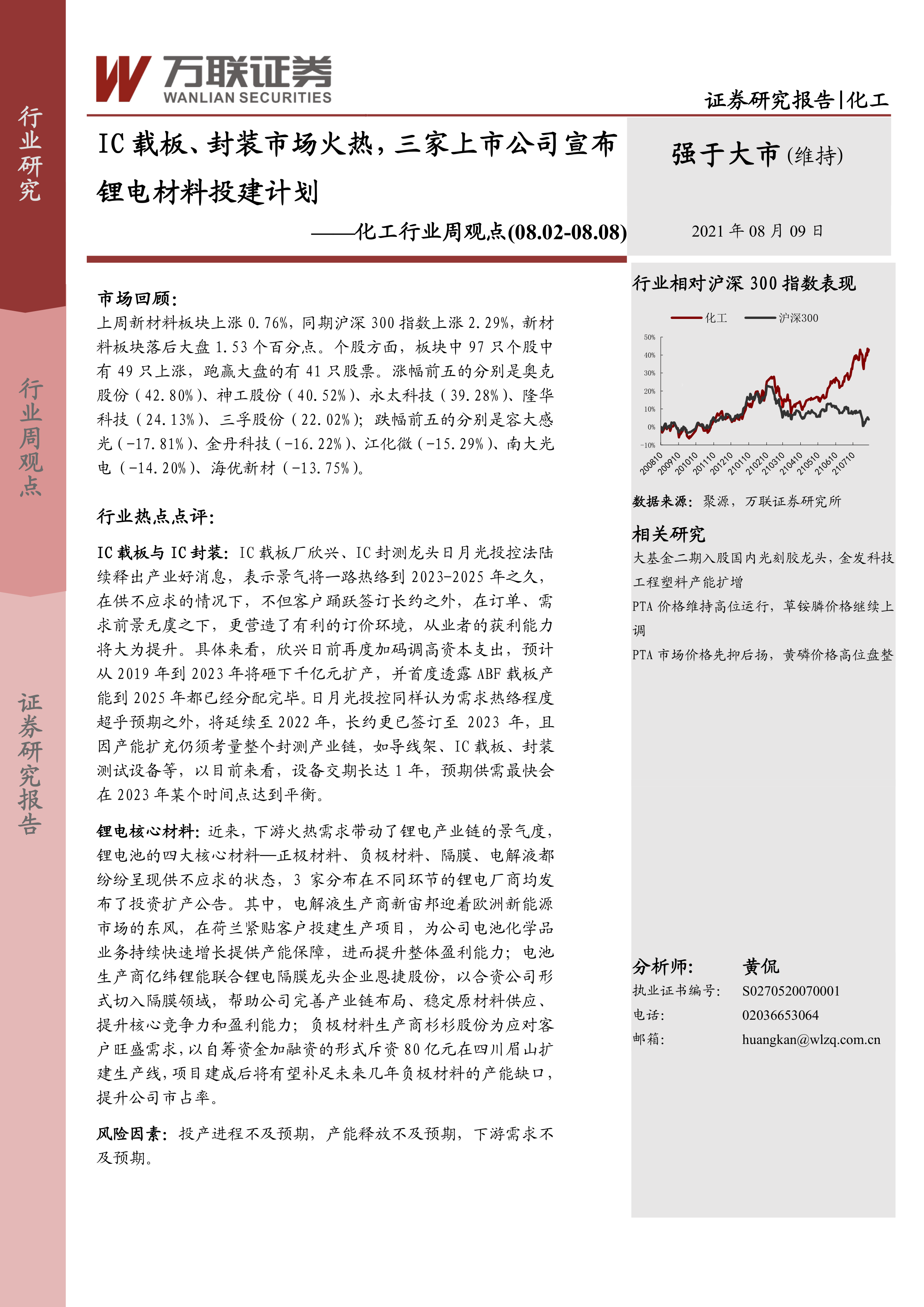

上周新材料板块上涨0.76%,同期沪深300指数上涨2.29%,新材料板块落后大盘1.53个百分点。个股方面,板块中97只个股中有49只上涨,跑赢大盘的有41只股票。涨幅前五的分别是奥克股份(42.80%)、神工股份(40.52%)、永太科技(39.28%)、隆华科技(24.13%)、三孚股份(22.02%);跌幅前五的分别是容大感光(-17.81%)、金丹科技(-16.22%)、江化微(-15.29%)、南大光电(-14.20%)、海优新材(-13.75%)。

行业热点点评:

IC载板与IC封装:IC载板厂欣兴、IC封测龙头日月光投控法陆续释出产业好消息,表示景气将一路热络到2023-2025年之久,在供不应求的情况下,不但客户踊跃签订长约之外,在订单、需求前景无虞之下,更营造了有利的订价环境,从业者的获利能力将大为提升。具体来看,欣兴日前再度加码调高资本支出,预计从2019年到2023年将砸下千亿元扩产,并首度透露ABF载板产能到2025年都已经分配完毕。日月光投控同样认为需求热络程度超乎预期之外,将延续至2022年,长约更已签订至2023年,且因产能扩充仍须考量整个封测产业链,如导线架、IC载板、封装测试设备等,以目前来看,设备交期长达1年,预期供需最快会在2023年某个时间点达到平衡。

锂电核心材料:近来,下游火热需求带动了锂电产业链的景气度,锂电池的四大核心材料—正极材料、负极材料、隔膜、电解液都纷纷呈现供不应求的状态,3家分布在不同环节的锂电厂商均发布了投资扩产公告。其中,电解液生产商新宙邦迎着欧洲新能源市场的东风,在荷兰紧贴客户投建生产项目,为公司电池化学品业务持续快速增长提供产能保障,进而提升整体盈利能力;电池生产商亿纬锂能联合锂电隔膜龙头企业恩捷股份,以合资公司形式切入隔膜领域,帮助公司完善产业链布局、稳定原材料供应、提升核心竞争力和盈利能力;负极材料生产商杉杉股份为应对客户旺盛需求,以自筹资金加融资的形式斥资80亿元在四川眉山扩建生产线,项目建成后将有望补足未来几年负极材料的产能缺口,提升公司市占率。

风险因素:投产进程不及预期,产能释放不及预期,下游需求不及预期。

中心思想

本报告的核心观点是:化工行业,特别是IC载板、封装以及锂电材料领域,目前市场景气度高,呈现供不应求的态势,多家上市公司宣布投资扩产计划。然而,市场也存在投产进程不及预期、产能释放不及预期以及下游需求不及预期的风险。

IC载板与锂电材料市场供需现状分析

目前IC载板和封装市场需求旺盛,订单已排至2023-2025年,多家企业加大资本支出扩产,但由于设备交期长达一年,供需平衡预计要到2023年才能实现。锂电材料市场同样火热,正极材料、负极材料、隔膜和电解液均供不应求,多家锂电厂商发布投资扩产公告,以满足下游旺盛需求。

主要内容

上周市场回顾及个股表现

上周新材料板块上涨0.76%,跑输同期沪深300指数(上涨2.29%) 1.53个百分点。板块内97只个股中,49只上涨,41只跑赢大盘。奥克股份、神工股份、永太科技涨幅居前,容大感光、金丹科技、江化微跌幅居前。

行业热点事件解读

面板行业: 群创与超视界签订长期供货协议,拓展10.5代大尺寸面板市场,显示大尺寸电视面板需求及价格持续强劲。

IC载板与封装: 欣兴和日月光投控持续看好市场景气度,预计将持续至2023-2025年,并积极扩产,但产能释放仍需时间。

锂电材料: 新宙邦、亿纬锂能、杉杉股份等三家锂电厂商发布投资扩产公告,应对下游旺盛需求,但产能释放存在不确定性。

大型化工企业业绩: 巴斯夫、陶氏、LG化学、索尔维等大型化工企业二季度业绩强劲增长,受益于经济复苏和化学品消费需求增长。

行业数据跟踪

报告提供了中国塑料城指数、中国集成电路产业销售额及同比、全球液晶面板营收及环比增速、我国集成电路产量累计值及累计同比、半导体/电子指数以及液晶面板下游产品出货量等数据图表,反映了相关行业的运行情况。

公司动态跟踪

报告跟踪了中环股份、东方锆业、普利特、凯美特气、兴发集团、神工股份等多家公司的2021年上半年业绩公告,分析了其业绩增长或下滑的原因。

覆盖公司动态跟踪

报告对万润股份、瑞联新材、奥来德、光威复材、中航高科、濮阳惠成、鼎龙股份等公司的动态进行了跟踪,包括公司公告、激励计划、减持股份等信息。

投资策略及重点推荐

报告建议关注IC载板与IC封装以及锂电核心材料领域,并指出投资存在投产进程不及预期、产能释放不及预期、下游需求不及预期的风险。

总结

本报告基于公开数据和行业信息,分析了化工行业,特别是IC载板、封装和锂电材料领域的市场现状和未来发展趋势。目前市场景气度高,但同时也存在一定的风险。投资者需谨慎评估风险,做出理性投资决策。报告中提供的市场数据和公司动态信息,可为投资者提供参考,但不能作为投资建议的唯一依据。 投资者应结合自身情况,进行独立判断。

-

医药商业行业快评报告:国家九部门联合发文,鼓励药品零售企业开展横向并购与重组

-

医疗器械行业快评报告:八部门印发《“人工智能+制造”专项行动实施意见》,加快脑机接口产业化商业化进程

-

医药生物行业跟踪报告:2025FDA新药全景:创新疗法与市场变革

-

医药生物行业快评报告:医保支持真创新,促进创新药产业发展

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药产业研究周报:AI基建大时代,研发转场,医药格局将变

- 公司首次覆盖报告:小分子CDMO龙头,多肽与小核酸共筑新增长极

- 基础化工行业点评报告:水俣公约等多重因素加快氯碱落后产能退出,行业有望迎来历史性新变化

- 医药行业月报2026/01:25Q4医药持仓快速回落,占比创下新低

- 医药日报:罗氏减重疗法CT-388二期临床成功

- 基础化工行业研究:丙烯腈、煤焦油等涨幅居前,建议关注进口替代、纯内需、高股息等方向

- 基础化工行业周报:地缘冲突持续,美国天然气、碳酸锂涨幅居前

- 化工行业报告:中国将全面实施碳排放总量和强度双控制度,本周化工板块景气度抬升

- 仿制药基本盘稳健,小核酸打开成长天花板

- 化工行业2026年度策略:行业周期拐点已近,新材料蓄势腾飞

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送