-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业2022年度中期投资策略:把握确定性,拥抱新技术

化工行业2022年度中期投资策略:把握确定性,拥抱新技术

-

下载次数:

523 次

-

发布机构:

民生证券股份有限公司

-

发布日期:

2022-07-11

-

页数:

146页

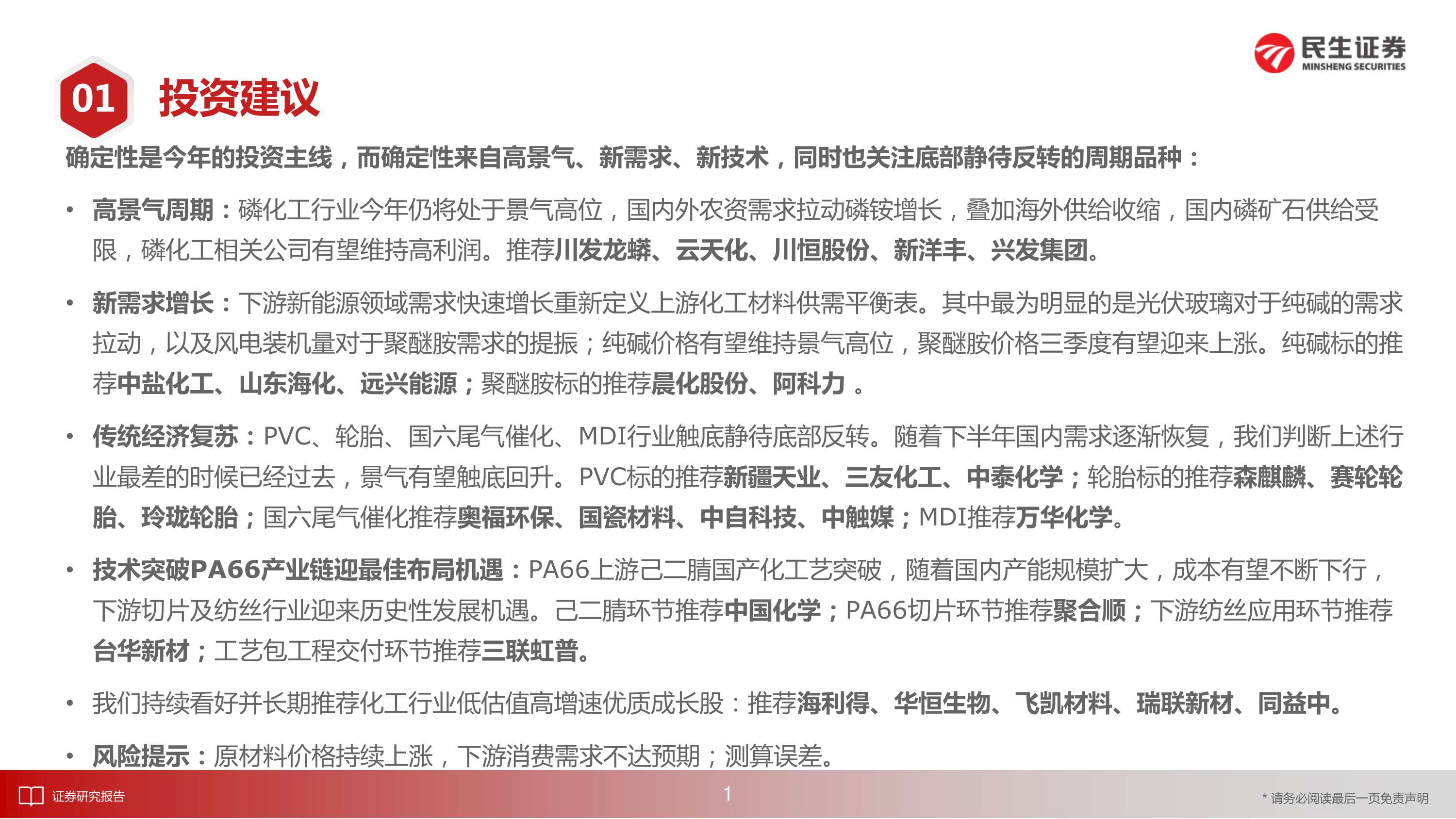

确定性是今年的投资主线,而确定性来自高景气、新需求、新技术,同时也关注底部静待反转的周期品种:

高景气周期:磷化工行业今年仍将处于景气高位,国内外农资需求拉动磷铵增长,叠加海外供给收缩,国内磷矿石供给受限,磷化工相关公司有望维持高利润。推荐川发龙蟒、云天化、川恒股份、新洋丰、兴发集团。

新需求增长:下游新能源领域需求快速增长重新定义上游化工材料供需平衡表。其中最为明显的是光伏玻璃对于纯碱的需求拉动,以及风电装机量对于聚醚胺需求的提振;纯碱价格有望维持景气高位,聚醚胺价格三季度有望迎来上涨。纯碱标的推荐中盐化工、山东海化、远兴能源;聚醚胺标的推荐晨化股份、阿科力 。

传统经济复苏:PVC、轮胎、国六尾气催化、MDI行业触底静待底部反转。随着下半年国内需求逐渐恢复,我们判断上述行业最差的时候已经过去,景气有望触底回升。PVC标的推荐新疆天业、三友化工、中泰化学;轮胎标的推荐森麒麟、赛轮轮胎、玲珑轮胎;国六尾气催化推荐奥福环保、国瓷材料、中自科技、中触媒;MDI推荐万华化学。

技术突破PA66产业链迎最佳布局机遇:PA66上游己二腈国产化工艺突破,随着国内产能规模扩大,成本有望不断下行,下游切片及纺丝行业迎来历史性发展机遇。己二腈环节推荐中国化学;PA66切片环节推荐聚合顺;下游纺丝应用环节推荐台华新材;工艺包工程交付环节推荐三联虹普。

我们持续看好并长期推荐化工行业低估值高增速优质成长股:推荐海利得、华恒生物、飞凯材料、瑞联新材、同益中。

风险提示:原材料价格持续上涨,下游消费需求不达预期;测算误差。

中心思想

本报告的核心观点是:2022年化工行业投资应把握确定性,拥抱新技术。确定性主要来自高景气度行业、新需求增长领域和新技术突破带来的产业机遇。报告推荐了多个细分领域的优质公司,并提示了原材料价格上涨、下游需求不及预期等风险。

确定性投资主线:高景气、新需求、新技术

报告强调在当前市场环境下,确定性是投资主线,而确定性主要来源于高景气度行业、新兴需求和新技术的突破。 这三者共同构成了化工行业投资的最佳方向。

主要内容

本报告从高景气周期、新需求增长、传统经济复苏、新技术突破和优质成长五个方面分析了化工行业的中期投资策略,并对重点公司进行了盈利预测、估值与评级。

高景气周期:磷化工行业深度解析

报告首先分析了磷化工行业的高景气度,指出全球磷矿石储量分布不均,供给趋紧,而国内外农资需求旺盛,推动磷铵价格上涨。 报告详细分析了磷矿石、磷酸、磷铵的供需现状及价格走势,并推荐了川发龙蟒、云天化、川恒股份、新洋丰、兴发集团五家公司。

磷化工产业链分析及关键环节解读

报告对磷化工产业链进行了详细的梳理,从上游磷矿石资源到中游磷酸、黄磷的生产,再到下游磷铵、精细化工产品的应用,逐一分析了各个环节的供需状况、技术特点以及价格波动。尤其关注了湿法磷酸净化技术在磷酸生产中的应用以及其在新能源领域的拓展。

磷矿石供给紧张与价格上涨驱动行业景气

报告指出,全球磷矿石储量高度集中,中国虽然是最大的生产国,但产量持续下降,出口受限,导致全球供给紧张。 高粮价带动磷肥需求回暖,进一步加剧了磷矿石的供需矛盾,推高了价格,为磷化工企业带来了高利润。

磷铵行业去产能与高价位维持

报告分析了磷铵行业多年来持续去产能的现状,指出产能利用率有望继续提高。 同时,全球高粮价和原材料成本高企,推动海外磷铵价格大幅上涨,国内磷铵价格也维持高位。 出口法检政策的出台,虽然导致出口量下降,但并未改变国内磷铵市场供需紧张的局面。

重点磷化工公司盈利预测与投资评级

报告对川发龙蟒、云天化、川恒股份、新洋丰、兴发集团五家公司进行了详细的财务数据预测和估值分析,并给出了具体的投资评级和建议,并指出了相应的风险提示。

新需求增长:光伏与风电驱动纯碱和聚醚胺需求

报告指出,新能源领域需求快速增长重新定义了上游化工材料的供需平衡。光伏玻璃对纯碱的需求拉动,以及风电装机量对聚醚胺需求的提振尤为明显。报告分析了纯碱和聚醚胺的供需现状及价格走势,并推荐了中盐化工、山东海化、远兴能源、晨化股份、阿科力五家公司。

纯碱行业供需格局与价格走势分析

报告分析了纯碱的生产工艺、产能分布和市场集中度,指出产能保持平稳,但产能利用率逐步抬升。 下游平板玻璃和光伏玻璃的需求增长,特别是光伏玻璃需求的快速扩张,驱动纯碱价格维持高位,并带动出口量修复。

聚醚胺行业供需现状及价格研判

报告分析了聚醚胺的应用领域、供需格局和价格走势,指出短期产能新增有限,而下游风电装机量的持续增长,将导致聚醚胺供需紧张,价格有望上涨。

新能源相关化工公司盈利预测与投资评级

报告对中盐化工、山东海化、远兴能源、晨化股份、阿科力五家公司进行了详细的财务数据预测和估值分析,并给出了具体的投资评级和建议,并指出了相应的风险提示。

传统经济复苏:PVC、轮胎、尾气催化剂、MDI行业底部反转

报告认为,随着下半年国内需求逐渐恢复,PVC、轮胎、国六尾气催化剂、MDI等行业有望触底反转。报告分析了这些行业的供需现状、价格走势以及相关公司的投资价值,并推荐了新疆天业、三友化工、中泰化学、森麒麟、赛轮轮胎、玲珑轮胎、奥福环保、国瓷材料、中自科技、中触媒、万华化学等公司。

PVC行业与房地产关联性及价格驱动因素

报告分析了PVC与房地产行业的密切关系,指出房屋新开工面积是PVC价格的先导指标。 同时,海外PVC价格受原材料价格高企和通胀影响,高于国内价格,对国内PVC价格形成支撑。 海内外价差和发展中国家出口需求,推动我国PVC出口创新高。

轮胎行业周期与消费属性及成本分析

报告分析了轮胎行业的周期性和消费属性,指出替换市场是轮胎消费的主要部分,需求具有刚性。 原材料价格触顶,航运最紧张的阶段已经过去,国产轮胎的话语权提升,为行业复苏创造了有利条件。

国六排放标准升级对尾气催化剂行业的影响

报告详细分析了国六排放标准对尾气处理技术路线的影响,指出单套蜂窝陶瓷用量放大,分子筛需求增加,催化剂市场空间有望达到千亿级别。

MDI行业供需格局与价格走势

报告分析了MDI的应用领域、产能分布和市场集中度,指出我国MDI需求量逐年增长,但增速放缓。 短期内供需错配将持续,MDI价格有望继续上涨。

传统经济复苏相关化工公司盈利预测与投资评级

报告对新疆天业、三友化工、中泰化学、森麒麟、赛轮轮胎、玲珑轮胎、奥福环保、国瓷材料、中自科技、中触媒、万华化学等公司进行了详细的财务数据预测和估值分析,并给出了具体的投资评级和建议,并指出了相应的风险提示。

新技术突破:PA66产业链机遇

报告指出,PA66上游己二腈国产化工艺突破,为下游切片及纺丝行业带来了历史性发展机遇。报告分析了己二腈和PA66产业链的现状及未来发展趋势,并推荐了中国化学、聚合顺、台华新材、三联虹普等公司。

己二腈国产化技术突破与产业链发展

报告详细阐述了中国化学在己二腈国产化技术上的突破性进展,以及这一突破对整个PA66产业链的影响。 报告分析了国内己二腈和PA66产能加速扩张的现状,并预测未来行业格局将发生重大变化。

尼龙6国产化经验对PA66的启示

报告借鉴尼龙6国产化替代的经验,预测PA66未来需求有望持续增长。

PA66产业链相关公司盈利预测与投资评级

报告对中国化学、聚合顺、台华新材、三联虹普等公司进行了详细的财务数据预测和估值分析,并给出了具体的投资评级和建议,并指出了相应的风险提示。

优质成长:低估值高增速细分行业龙头

报告推荐了海利得、华恒生物、飞凯材料、瑞联新材、同益中五家公司,认为这些公司在各自细分领域具有龙头地位,具备低估值高增速的特点。

优质成长公司业务模式及发展前景分析

报告对海利得(涤纶工业丝)、华恒生物(合成生物学)、飞凯材料(面板显示材料)、瑞联新材(OLED新材料、医药中间体)、同益中(超高分子量聚乙烯纤维)五家公司进行了业务模式和发展前景的分析,并指出了各自的优势和潜在风险。

优质成长公司盈利预测与投资评级

报告对海利得、华恒生物、飞凯材料、瑞联新材、同益中五家公司进行了详细的财务数据预测和估值分析,并给出了具体的投资评级和建议,并指出了相应的风险提示。

风险提示

报告最后提示了化工行业投资的风险,包括原材料价格持续上涨、下游消费需求不达预期以及测算误差等。

总结

本报告基于民生证券研究院的研究,对化工行业2022年中期投资策略进行了深入分析。报告认为,在当前市场环境下,把握确定性是投资的关键,而高景气度行业、新兴需求和新技术突破是确定性的主要来源。报告推荐了一系列细分领域的优质公司,并提示了投资者需要注意的风险因素,为投资者提供了较为全面的投资参考。 但需注意,报告中的预测和建议仅供参考,投资者应根据自身情况进行独立判断。

-

2025年三季报点评:海外延续增势,毛利表现亮眼

-

2025年三季报点评:Q3利润高增,下游回暖,解决方案业务助增长

-

2025年三季报点评:竞争加剧致使业绩承压,期待增量品种逐步兑现

-

2025年三季报点评:抗生素淡季业绩承压筑底,合成生物产能稳步爬坡

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 基础化工行业周报:原油、涤纶长丝价格上涨,关注地缘局势

- 医疗卫生行业:新冠肺炎全球风险评估-第9版

- 农化行业:2026年1月月度观察:钾肥合同价上涨,储能拉动磷矿需求,草铵膦将取消出口退税

- 医药日报:Lirafugratinib向FDA递交NDA

- 2025年中国生物创新药市场跟踪报告:司美格鲁肽2025年第一季度市场回顾

- 医药产业研究第9期:AlphaGenome首次揭开基因“暗物质”;中美创新药,监管比拼“全球首发”

- 医药生物行业周报:多家公司业绩预喜,创新药进入盈利兑现期

- 深耕骨科机器人领域,耗材和服务业务或迎飞跃

- 叙利亚必需药品清单(叙利亚-EML)

- 生殖健康服务获取、阻碍与保障:美国2026年运营企业须知

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送