-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

制药板块中报总结:赛道分化,创新药迎来收获期

制药板块中报总结:赛道分化,创新药迎来收获期

-

下载次数:

383 次

-

发布机构:

国金证券股份有限公司

-

发布日期:

2025-09-01

-

页数:

14页

药品板块:整体业绩稳健,增长动能从仿制药向创新药切换。药品板块企业(据申万行业分类共选取132家样本企业)2025上半年整体营业收入/归母净利润增速为-2%/-4%,整体业绩稳健;2025Q2营业收入/归母净利润增速为+1%/+20%,板块利润端得益于创新药License out出海、企业运营增效等因素,迎来较大提振。板块销售费用率/管理费用于2025H1增速分别为-1%/+1%,2025Q2增速分别为+1%/+1%,运营费用整体平稳;研发费用于2025H1、2025Q2增速分别为+5%、+3%,增速高于收入增速,创新研发投入力度持续提高。

Pharma重点个股:业绩分化,创新转型进度靠前的大型企业表现较好。代表性Pharma企业(选取22家)2025上半年整体营业收入/归母净利润增速为-0.7%/+7.3%,平均净利润率约为17%(同比增长1.3pct),其中2025年上半年收入规模百亿元以上的6家Pharma增速为-0.2%/+11.5%,平均净利润率约为15%(同比增长1.6pct),业绩稳健增长;年收入规模不足百亿元的16家Pharma增速为-1.4%/2.2%,平均净利润率约为20%(同比增长0.7pct),收入有所承压、利润端有所放缓,主要为科伦药业、海思科、京新药业、泰恩康、石药集团、绿叶制药等部分企业短期利润承压所致。因此,从个股来看,创新转型及产品具有高壁垒属性的头部Pharma业绩表现更佳。

Biotech重点个股:仍处于快速放量期,盈亏平衡点渐近。Biotech公司仍处快速放量期,22家代表性Biotech2025H1累计营收(含里程碑收入)同比增速仍近30%。多因素催化Biotech公司核心大单品及整体收入快速提升。以2025H1同比增速较高的几家biotech为例,我们认为产品收入快速放量得益于以下几点催化:①出海:百济神州25H1产品收入173.6亿元,其中百悦泽收入125.3亿元,而其在美国销售额89.6亿元(+52%)、欧洲销售额19.2亿元(+81%),海外的强劲增长拉动业绩快速放量。②疗效优势及支付端倾斜:艾力斯的第三代EGFR-TKI伏美替尼较一代吉非替尼显著延长NSCLC患者PFS,进入医保后快速放量,2025H1快速放量拉动业绩增长,总产品收入增速达51。③独家适应症:诺诚健华核心产品奥布替尼作为国内首个且唯一获批针对复发或难治性MZL适应症的BTK抑制剂,25H1收入6.39亿元(+53%),独家产品优势明显。当前,国内创新药企临床管线全球竞争力持续提升、医保政策及商保对创新药加速倾斜,国内多家创新药企有望持续步入业绩收获期。

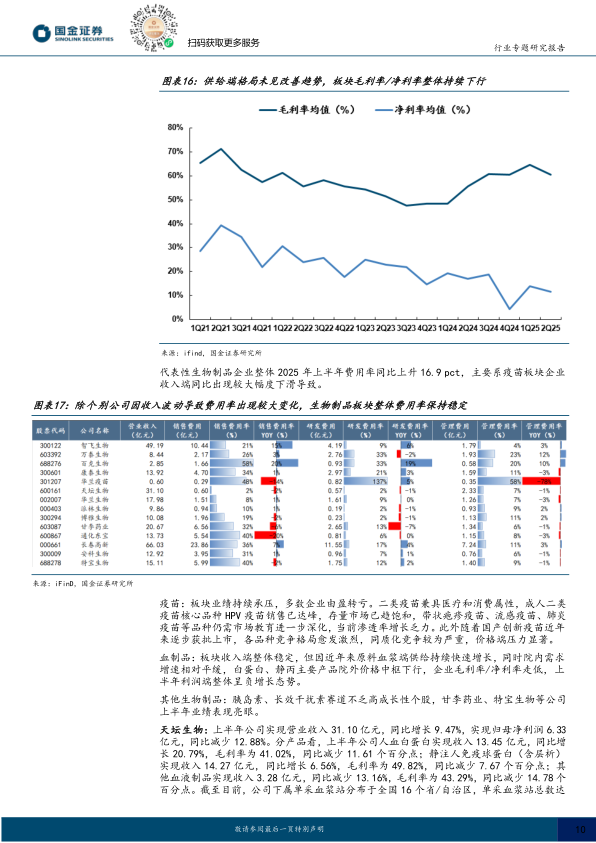

生物制品:板块表现分化,疫苗、血制品板块持续承压。代表性生物制品企业(选取14家)2025年上半年整体营业收入/归母净利润增速为-31%/-52%,业绩持续承压;其中疫苗板块多数企业上半年转亏,血制品板块除华兰生物外整体利润端呈下滑态势。分季度看,板块整体2025Q1收入/归母净利润增速为-41%/-57%,2025Q2收入/归母净利润增速为-18%/-45%,二季度业绩下滑趋势稍微减缓。从个股来看,竞争格局佳、壁垒高的细分赛道龙头业绩表现亮眼。

投资建议与估值

我们继续对医药板块在2025年走出反转行情抱有强烈信心,创新药主线和左侧板块困境反转依旧是2025年医药板块的最大投资机会。创新药建议关注泛癌种潜力的双/多抗药物,解决未满足临床需求的慢病药,持续关注ADC、双抗/多抗、小核酸赛道等的投资机会。

风险提示

汇兑风险;国内外政策风险;临床试验进展不及预期风险;产品上市审评进展不及预期风险。

-

基础化工行业研究:多品种涨价,涨价/通胀后成为主线

-

基础化工行业研究:“反内卷”协同再升级,有机硅价格继续上涨

-

基础化工行业研究:双碳专题:双碳内化为新“生产要素”,供给端约束将切实落地

-

基础化工行业研究:美以袭击伊朗,全球能源化工受到冲击

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送