-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

穿越康波周期的百年巨头企业

穿越康波周期的百年巨头企业

-

下载次数:

1697 次

-

发布机构:

国联民生证券

-

发布日期:

2024-09-12

-

页数:

29页

中心思想

穿越康波周期的行业特征

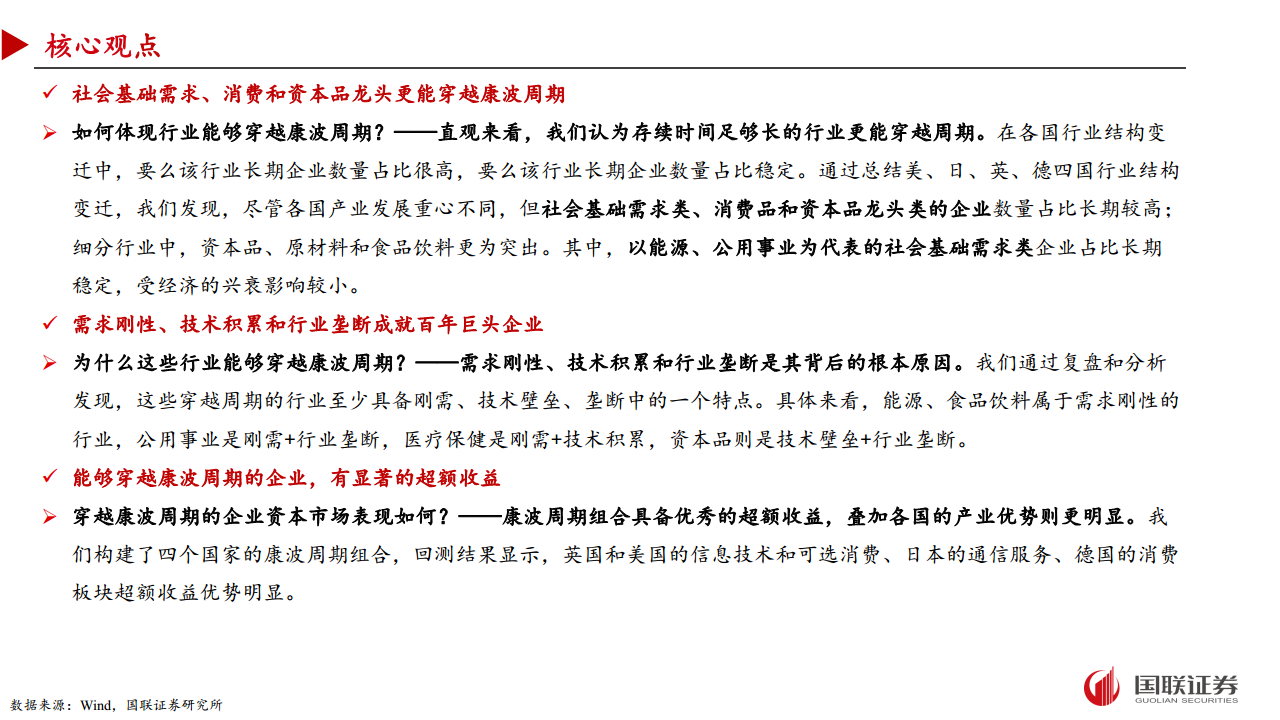

本报告深入分析了能够穿越康波周期的百年巨头企业,核心观点指出,社会基础需求类、消费品类和资本品龙头类企业更具周期韧性。这些行业之所以能够长期存续并保持领先地位,主要得益于其所具备的需求刚性、深厚的技术积累以及形成的行业垄断优势。具体而言,能源和食品饮料行业以其需求刚性为基石,公用事业则结合了需求刚性和行业垄断,医疗保健行业则依赖需求刚性和技术积累,而资本品行业则通过技术壁垒和行业垄断构筑了坚固的护城河。

穿越周期企业的市场表现

报告进一步揭示,这些具备穿越康波周期能力的企业在资本市场中展现出显著的超额收益。通过构建并回测康波周期组合,结果显示,该策略不仅能带来优异的超额回报,而且在结合各国优势产业时表现更为突出。例如,英国和美国的信息技术及可选消费板块、日本的通信服务以及德国的消费板块均显示出明显的超额收益优势,证明了投资于这些具有长期韧性特征的企业能够为投资者带来丰厚回报。

主要内容

全球百年企业行业结构分析

本报告旨在通过分析百年巨头企业的特点,总结其穿越周期屹立不倒的原因,并回测康波周期策略在权益市场中的表现。研究发现,能够长时间穿越周期、抵御时代变迁、经济结构变化、经济周期更迭及社会环境重大变化的行业或板块,通常能够最大程度地抵御各种不确定性风险。

行业结构与存续时间关联

尽管不同国家的发展重心各异,但存续时间较长、具备穿越周期能力的行业结构呈现出相似性。从行业属性来看,社会基础需求类、消费品类和资本品龙头类企业长期保持稳定,在细分行业中,资本品、原材料和食品饮料的表现尤为突出。

通过统计标普500、日经225、富时350和德国DAX最新成分股中成立于1920年之前和1970年之前的公司比例,报告揭示了以下规律:

- 成立时间与行业大类结构相似性:除美国和日本科技板块占比提升较快外,成立100年和50年的公司行业大类结构类似。近几十年来,美国和日本的科技发展迅速,导致其科技板块占比显著提高。

- 全球市场行业大类结构趋同:剔除英国市场金融板块明显较高的占比后,全球不同市场的整体行业属性分布与美国、日本、德国基本相同。

- 长寿企业的行业集中度:在成立于1920年之前的公司中,社会基础需求类在美国、日本、德国的占比最高,分别为30%、30%和29%。消费品类在这些国家也占据较高比例,分别为25%、25%和29%。资本品龙头类在美国、日本、德国的占比分别为18%、28%和14%。

报告列举了各国成立于1920年之前的典型公司,例如:

- 美国:莫尔森库尔斯饮料(1786年,食品饮料)、信安金融(1792年,保险)、高露洁棕榄(1806年,家庭与个人用品)、埃克森美孚(1882年,能源)、可口可乐(1886年,食品饮料)、强生(1887年,制药、生物科技和生命)、霍尼韦尔(1906年,资本品)、宝洁(1837年,家庭与个人用品)、通用电气(1878年,资本品)等。这些公司涵盖了日常消费品、金融、公用事业、能源、工业和医疗保健等多个领域,且多为各自领域的百年巨头。

- 日本:日本永旺集团(1758年,食品与主要用品零售)、武田药品工业(1781年,制药、生物科技和生命)、伊藤忠商事(1858年,资本品)、瑞穗金融集团(1864年,银行)、株式会社资生堂(1872年,家庭与个人用品)、麒麟控股(1907年,食品饮料)、日立(1910年,资本品)等,同样展现了在消费、工业、金融和医疗保健领域的长期存续能力。

- 英国:英仕曼集团(1783年,综合金融)、联合利华(1894年,家庭与个人用品)、帝亚吉欧(1886年,食品饮料)、英国石油(1909年,能源)、史密斯集团(1914年,资本品)等,金融和消费品行业尤为突出。

- 德国:拜耳(1863年,制药、生物科技和生命)、巴斯夫(1865年,原材料)、西门子(1897年,资本品)、宝马集团(1916年,汽车与汽车零部件)等,工业和医疗保健领域具有代表性。

行业属性与百年企业成就

行业属性的稳定性与变迁

对各国GICS二级行业占比变化的分析进一步印证了某些行业的稳定性:

- 美国(2022年 vs 1990年):地产、综合金融、科技(如软件与服务、半导体)和医药类占比显著提升;汽车及零部件、电信业务、运输等占比变化不大;资本品、原材料占比减少最多。这反映了美国经济向服务业和高科技产业的转型。

- 日本(2022年 vs 2000年):金融占比提升;可选消费、公用事业占比变化不大;工业占比减少较多。在二级行业层面,银行、零售业、媒体与娱乐占比提升较大;技术硬件与设备、软件与服务等科技类占比变化不大;资本品、原材料类占比减少较多。

- 英国(2022年 vs 2002年):金融占比进一步提升;能源、公用事业占比变化不大;工业、电信服务占比减少较多。

- 德国(2022年 vs 2001年):资本品、零售业、医疗保健占比提升较多;软件与服务、半导体占比变化不大;原材料和运输占比减少较多。

这些数据表明,尽管各国产业结构在演变,但社会基础需求属性的行业(如公用事业、能源)以及部分消费品和医疗保健行业,其长期稳定性或持续增长的趋势较为明显。

需求刚性、技术积累和行业垄断

报告深入剖析了需求刚性、技术积累和行业垄断这三大核心要素如何成就百年巨头企业:

- 公用事业:以其需求刚性和行业垄断为主要特征,受经济周期和外部冲击影响极低。公用事业涵盖底层基础设施,满足消费者最基本需求,具有极大的需求刚性。同时,受资源、规模经济和政府规划制约,公用事业在经营上难以形成充分竞争,具有一定的垄断性,如杜克能源(1904年成立,存续118年)、东京瓦斯(1885年成立,存续137年)、莱茵集团(1999年成立,存续23年,但其前身历史悠久)。

- 能源:需求刚性是能源行业最大的特征。尽管可再生能源发展迅速,但短期内传统能源需求刚性局面难以扭转。能源是几乎所有行业必不可少的基础条件,其需求具有相当大的广度和刚性。供需结构长期相对稳定,受周期波动较小,如埃克森美孚(1882年成立,存续140年)、雪佛龙(1906年成立,存续116年)、英国石油(1909年成立,存续113年)。

- 食品饮料:绝大部分属于必选消费品,满足人类最基本的物质生活需求,受经济周期波动影响相对较小,如可口可乐(1886年成立,存续136年)、帝亚吉欧(1886年成立,存续136年)、味之素(1909年成立,存续113年)。

- 医疗保健:需求刚性和技术积累是其穿越周期的关键。作为维持人类生命健康的重要保障,医疗保健行业需求刚性显著。同时,老牌医疗企业拥有强大的研发实力、巨额研发投入和庞大的专利库,形成坚实护城河,如强生(1887年成立,存续135年)、辉瑞制药(1849年成立,存续173年)、拜耳(1863年成立,存续159年)。

- 资本品龙头:尽管行业竞争激烈,但拥有技术积累和行业垄断地位的企业仍能持久存续。这些企业具备较强的研发实力、较大的量产规模和垄断优势,构建了坚固的护城河。受益于基本生产的刚性需求和龙头公司的规模优势,资本品企业能够穿越周期束缚,如霍尼韦尔(1906年成立,存续116年)、西门子(1897年成立,存续125年)、迪尔(1837年成立,存续185年)。

康波周期组合的超额收益表现

康波周期策略回测结果

报告通过构建康波周期组合,对美国、日本、英国和德国的市场表现进行了回测。康波周期组合选取当前标普500、日经225、富时350和德国DAX中成立于1970年之前(存续时间50年以上)的成分股。回测结果显示,康波周期组合具备优秀的超额收益,且各国优势产业的超额收益更为明显。

具体表现如下:

- 超额收益:无论是相对于宽基指数还是行业指数,每个国家的康波周期组合基本均有明显的超额正向收益。例如,美国康波周期组合的年化收益率为12%,年化超额收益率为7%。

- 胜率:除德国DAX指数成分股数量较少,参考性较低外,美国、日本和英国康波周期组合的周度涨跌幅胜率大多高于50%。美国整体胜率为59%,日本为49%,英国为58%。

- 最大回撤:横向比较来看,必选消费和医疗保健行业的回撤较小。例如,美国必选消费的最大回撤为31%,医疗保健为42%。

- 夏普比率:以各国十年国债收益率作为无风险利率,消费和医疗保健的收益较为稳定,其夏普比率较高。美国必选消费的夏普比率为44%,医疗保健为59%。

在各国优势产业方面:

- 美国:信息技术和可选消费板块的超额收益优势明显,信息技术年化超额收益8%,可选消费年化超额收益8%。

- 日本:通信服务板块超额收益优势明显,年化超额收益11%。

- 英国:信息技术板块超额收益高达18%,可选消费年化超额收益9%。

- 德国:消费板块表现更佳,可选消费年化超额收益3%,必选消费年化超额收益2%。

值得注意的是,德国康波周期组合因指数成分股数量较少,与基准指数表现差异较小,参考价值相对较低。

总结

本报告通过对全球主要市场百年巨头企业的深入分析,揭示了能够穿越康波周期的企业所具备的核心特征和市场表现。研究表明,社会基础需求、消费品和资本品领域的龙头企业,凭借其需求刚性、技术积累和行业垄断优势,展现出卓越的周期韧性。这些企业不仅能够长期存续,有效抵御经济波动和外部冲击,更在资本市场中为投资者带来了显著的超额收益。康波周期组合的回测结果有力地支持了这一结论,强调了识别并投资于这些具有深厚护城河和持续增长潜力的百年企业,是实现长期稳健投资回报的关键策略。

-

稳健医疗(300888):Q3持续高质量增长,双主业成长可期

-

信达生物(01801):2025H1业绩强劲增长,全球创新管线加速推进

-

圣湘生物(688289):海外表现亮眼,逐步打造第二增长曲线

-

迈瑞医疗(300760):国内业务有望迎来业绩拐点,海外市场持续表现亮眼

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送