-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

深度报告:男性健康先锋,国内首仿达泊西汀未来可期

深度报告:男性健康先锋,国内首仿达泊西汀未来可期

-

下载次数:

720 次

-

发布机构:

民生证券股份有限公司

-

发布日期:

2022-09-05

-

页数:

22页

泰恩康(301263)

把握市场机遇,消费医疗领域彰显独家实力。历经二十余年,泰恩康逐渐发展成为“研产销”一体化的创新综合型医药企业,公司由代理起家逐步转向自研自产。业务领域也由技术壁垒高的眼科用药与市场持续扩容的胃肠用药,逐渐内延外拓,业务新增长极转变为成长率高、市场容量大的两性健康药物。

达泊西汀先发优势,两性健康市场表现亮眼。达泊西汀为“国内首仿”,市场竞争较小、利润空间较大。依托前期成熟的OTC渠道优势,该产品于2020年下半年上市后迅速完成市场铺货、大规模推广放量,推广过程中更加针对年轻群体,在终端和消费者群体中筑起品牌在两性健康市场的知名度。2021全年实现销售收入1.52亿元,同比增长167.34%。为公司创造了可观收益,预计将逐步蚕食金戈等同类产品的市场份额。

三大技术平台赋能,上市在研产品形成合力。泰恩康三大关键技术研发平台赋能,引领企业未来高速发展。1)功能性辅料和纳米给药关键技术平台:多西他赛聚合物胶束项目开展临床Ⅰ(b)期,进展领先。2)生物大分子药物关键技术平台:在研雷珠单抗,将协同沃丽汀,在眼科事业部运营下主要活跃于院内市场。3)仿制药开发及一致性评价技术平台:今年又一仿制新药“他达拉非片”成功获批,协同“达泊西汀”驰骋两性健康蓝海市场;其它多个储备项目,共同形成了治疗“早泄+勃起功能障碍+生殖健康”的全产品管线。

营销推广体系完备,不断外拓渗透国内市场。泰恩康多年深耕OTC渠道推广,截至2021年底,运营网络已经覆盖全国28个省级区域,拥有近300人的OTC专业销售队伍,并逐步形成了产品筛选-市场策划-持续维护的成熟市场推广体系,是达泊西汀等新产品能实现销售收入快速增长的重要保障。未来,公司将由主要分布于东南沿海地区的网点向全国范围进一步扩建,新设多个运营网点,加大终端推广力度。

投资建议:公司核心产品销量的稳步提升,产品线不断丰富,预计2022-2024年公司业务营业收入达到8.6/11.4/14.7亿元。公司业务触角广,代理产品与自产两性健康药物对利润贡献较大且持续性好,预期公司未来毛利率保持向好态势,2022-2024年毛利率分别为58%/60%/63%。我们选取3家中医药企业太极集团、以岭药业、云南白药作为可比公司,2022/2023/2024年PE均值分别为30/22/17倍。考虑到公司产品结构优化升级,以及自研能力的不断提升,未来业绩具有成长性,2022/2023/2024年PE分别为34/23/17倍,首次覆盖,给予“推荐”评级。

风险提示:研发进展的不确定性;代理业务的经营风险;政策性风险

中心思想

战略转型与两性健康市场崛起

泰恩康(301263.SZ)作为一家历经二十余年发展的创新综合型医药企业,成功从代理业务起家,逐步转型为集研发、生产、销售于一体的模式。公司战略性地把握消费医疗领域的市场机遇,尤其是在高成长、大容量的两性健康药物市场中展现出独家实力。其核心产品达泊西汀片作为“国内首仿”,凭借先发优势和成熟的OTC渠道,在上市后迅速放量,2021年实现销售收入1.52亿元,同比增长167.34%,成为公司业绩增长的重要引擎,并有望持续蚕食同类产品市场份额。

研产销一体化驱动业绩增长

泰恩康通过三大关键技术研发平台赋能,构建了功能性辅料和纳米给药、生物大分子药物以及仿制药开发及一致性评价的多元化产品管线,形成了“早泄+勃起功能障碍+生殖健康”的全产品布局。同时,公司凭借覆盖全国28个省级区域、拥有近300人专业销售队伍的完备营销推广体系,确保了新产品的快速市场渗透和销售增长。预计2022-2024年,公司营业收入将分别达到8.6亿元、11.4亿元和14.7亿元,归母净利润将分别达到2.17亿元、3.22亿元和4.35亿元,显示出强劲的业绩成长性和盈利能力提升趋势。

主要内容

1 把握市场机遇,消费医疗领域彰显独家实力

1.1 主营业务外延内拓,二十余载鼎力攀登

泰恩康前身为汕头市泰康药品有限公司,成立于1999年,经过二十余年的发展,已成为一家综合型医药企业。公司于2014年挂牌新三板,2020年完成对山东华铂凯盛与武汉威康的收购,并于2022年3月成功登陆深交所创业板上市。公司股权结构合理,实际控制人郑汉杰、孙伟文夫妇合计持有48.44%股份,有利于长期稳定发展。泰恩康拥有8家全资子公司和1家间接控股公司,主营业务涵盖医药产品、医疗器械、卫生材料的代理运营、研发、生产、销售以及医药技术服务与转让,业务覆盖范围广泛。

1.2 公司业绩稳步向好,盈利能力逐年增强

泰恩康通过代理与自产业务齐发力,独家优势显著。在代理产品方面,公司自1999年起独家代理运营和胃整肠丸、沃丽汀等知名产品,并代理强生等品牌的医疗器械。在自产产品方面,公司拥有化学药、外用药及中成药、医疗器械及卫生材料三大品类,其中化学药“爱廷玖”(盐酸达泊西汀片)为国内“首仿”,质量疗效与原研等同。 公司营业收入从2019年的4.96亿元增长至2021年的6.54亿元,年复合增速达15%。尽管2020年受疫情影响口罩销售收入大幅增加,2021年有所回落,但随着“爱廷玖”的上市放量,2022年上半年公司实现营收3.74亿元,同比增长18.42%。公司收入结构持续优化,自产业务占比逐步扩大,2020年受口罩业务和“爱廷玖”销售驱动,自产产品收入占比显著提升。未来随着自主研发药品陆续获批上市,自产业务收入将保持稳定增长。 公司主营业务毛利率处于行业中位水平,2021年为50.73%,2022年上半年提升至57.13%。归母净利润从2019年的0.55亿元增长至2021年的1.2亿元,年复合增速达47.7%。2020年归母净利润达到1.6亿元的历史最高值,2021年因口罩业务下滑和“爱廷玖”销售费用增加略有下降,但2022年上半年归母净利润达0.78亿元,同比增长36%,显示出强劲的盈利能力提升势头。

1.3 公司经营状况稳健,营销推广不断优化

泰恩康经营性现金流稳定,与营收规模相匹配,2020年和2021年分别达到1.3亿元和1.2亿元。公司净资产收益率保持相对稳定,2020年加权净资产收益率为28.79%,资产负债率近三年稳定在23%左右,显示出健康的负债水平。 公司重视品牌知名度提升和营销推广投入。自2019年起,公司将营销重心转向和胃整肠丸的电视广告与网络推广,广告费显著增长,当年销售额即实现放量。2020年下半年“爱廷玖”上市后,公司通过“药店人毅行者活动”等多渠道营销方案抢占市场,为后续两性健康产品铺垫了广阔市场通道,销售费用及广告推广费用呈现增长态势,但总体销售费用率稳定在14-21%之间。

2 业务触角广,研产销一体化多方位发展

2.1 全球医药消费需求大,中国新兴市场潜力足

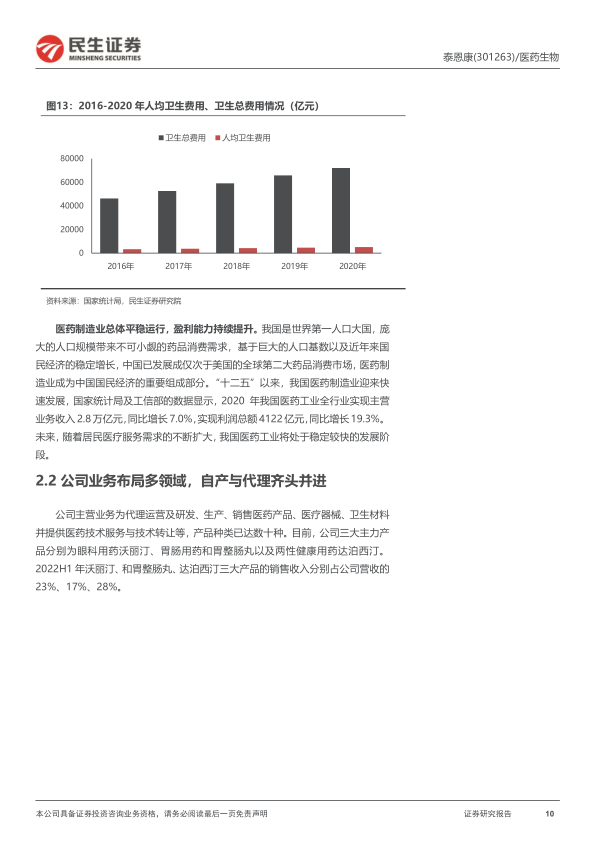

全球医药市场规模持续扩大,中国市场的重要性日益凸显。据IQVIA报告,2022-2026年全球药品市场将以3%-6%的复合年增长率增长,预计到2026年将达到近1.8万亿美元。其中,中国未来5年将以3.8%的复合年增长率引领新兴市场增长。 我国卫生费用逐年增长,医疗保健需求持续上升。2016年至2020年,我国卫生总费用从4.6万亿元上升至7.2万亿元,人均卫生费用从2980元增长至5146元。2021年,我国居民人均医疗保健消费支出为2115元,同比增长14.8%。庞大的人口基数和国民经济的稳定增长使中国成为仅次于美国的全球第二大药品消费市场,医药制造业总体平稳运行,盈利能力持续提升。

2.2 公司业务布局多领域,自产与代理齐头并进

泰恩康主营业务涵盖多领域,产品种类达数十种。目前,公司三大主力产品分别为眼科用药沃丽汀、胃肠用药和胃整肠丸以及两性健康用药达泊西汀。2022年上半年,这三大产品的销售收入分别占公司营收的23%、17%和28%。

- 技术壁垒高、市场规模持续扩张的眼科用药市场: 随着用眼过度情形加重,眼底病发病率提高,眼科医疗服务需求迅速增加。2019年我国眼科医院诊疗人次达3433万人,2011-2019年复合年均增长率达11.66%;眼科专科医院数量达945家,复合增长14.25%,行业景气度持续向上。

- 竞争激烈,持续扩容的胃肠用药细分市场: 肠胃病具有常见性、多发性特点,胃肠用药市场广阔。据中康资讯数据,2020年我国胃肠药零售终端市场规模约为269亿元,2017年至2020年复合增长率为7.40%。

- 成长率高,用户需求潜力大的两性健康用药细分市场: 男性健康问题日益受到重视,PE(早泄)与ED(男性勃起功能障碍)是常见的性功能障碍。抗ED药物市场发展较早,抗PE治疗药物市场也存在较大潜力。

3 多年OTC渠道积累,上市及在研产品协同发力

3.1 产品优势:达泊西汀先发优势,两性健康市场表现亮眼

盐酸达泊西汀片是国家药品监督管理局目前批准的用于治疗18-64岁男性早泄患者的药物,泰恩康于2020年取得药品注册批件,是国内首家按照化药4类申报并获批的同类品种,具有“国内首仿”的先发优势,短期内市场竞争较小。 公司又一在研产品他达拉非片已成功获批,主要用于治疗男性勃起功能障碍(ED)。目前ED类药物市场主要有枸橼酸西地那非、他达拉非等。据米内网数据,零售终端是ED类药物的主要销售渠道,2019年他达拉非片在城市药店销售额约为6.8亿元。泰恩康将借助“达泊西汀”在两性健康市场打下的基础和成熟销售体系,有望使他达拉非片成为公司未来业绩增长的主要动力。

3.2 技术优势:三大技术平台赋能,雷珠单抗与沃丽汀合力

泰恩康以成为创新驱动型综合性医药企业为目标,依托代理业务的稳定现金流,将药品自主研发作为核心竞争力。公司已建成三大医药研发技术平台:

- 功能性辅料和纳米给药关键技术平台: 专注于开发纳米辅料和纳米聚合物胶束技术,以提高药物利用水平、降低毒副作用、提高疗效。注射用多西他赛聚合物胶束项目已开展临床Ib期,进展领先,并已与复星医药控股子公司上海凯茂签署转让合同,将获得“首期付款+里程碑付款+未来销售提成”的回报。此外,顺铂聚合物胶束项目处于中试研究阶段,紫杉醇聚合物胶束项目处于稳定性考察阶段。

- 生物大分子药物关键技术平台: 利用发酵工程、细胞工程、蛋白质工程等生物技术制备大分子药物。公司已启动雷珠单抗注射液临床试验注册申报,该药物主要用于治疗湿性年龄相关性黄斑变性(AMD),将作为沃丽汀的协同产品,沿袭眼科事业部牢固的渠道基础。

- 仿制药开发及一致性评价技术平台: 针对有市场价值的药品进行仿制药研发,已成功获批他达拉非片,将协同达泊西汀驰骋两性健康蓝海市场,并有多个储备项目,共同形成“早泄+勃起功能障碍+生殖健康”的全产品管线。

3.3 渠道优势:营销推广体系完备,不断外拓渗透国内市场

泰恩康拥有丰富的终端资源和广泛的营销网络,运营网络覆盖全国28个省级区域,客户群体涵盖医药流通配送企业、医院、药店、商业超市等。公司与九州通、大参林等大型医药流通企业和连锁药店建立了长期稳定的合作关系,并设有眼科事业部覆盖知名眼科医院。同时,公司积极推动线上线下渠道一体化,加强与京东、阿里、拼多多等电商平台的合作。 公司自1999年起代理运营和胃整肠丸和沃丽汀,积累了丰富的医药产品运营推广经验。截至2021年底,公司OTC渠道在全国拥有近30个办事处和近300人的专业销售队伍,形成了从产品筛选到市场策划再到持续维护的完善市场推广体系,为盐酸达泊西汀片等新产品实现销售收入快速增长提供了重要保障。未来,公司将进一步扩建销售网络,加大终端推广力度,由主要分布于东南沿海地区的网点向全国范围渗透。

4 盈利预测与投资建议

4.1 盈利预测假设与业务拆分

基于核心产品销量稳步提升和产品线不断丰富,预计2022-2024年公司营业收入将分别达到8.6亿元、11.4亿元和14.7亿元,同比增速分别为32%、33%和28%。由于高毛利产品比例逐步提升,预期公司毛利率将逐年提升。

- 代理产品: 预计2022-2024年营业收入分别为4.6亿元、5.7亿元和6.8亿元,毛利率预期有所提升。

- 自产产品: 预计2022-2024年营业收入分别为3.9亿元、5.5亿元和7.7亿元,毛利率逐步提升,主要得益于“爱廷玖”、他达拉非等高毛利自产药物借助OTC渠道迅速成长。

- 医药技术服务: 预期维持现有体量和毛利率水平,预计2022-2024年营业收入均为0.2亿元。 公司费用率总体保持平稳,销售费用率、管理费用率和研发费用率预计将保持相对稳定水平。

4.2 估值分析

选取太极集团、以岭药业、云南白药作为可比公司,这些公司均拥有多种特色药品且部分头部产品依赖OTC渠道销售,与泰恩康在产品结构和销售渠道上具有相似性。可比公司2022/2023/2024年PE均值分别为30/22/17倍。考虑到泰恩康产品结构优化升级以及自研能力的不断提升,未来业绩具有成长性,预计2022/2023/2024年PE分别为34/23/17倍。首次覆盖,给予“推荐”评级。

5 风险提示

- 研发进展的不确定性: 公司自研药物研发具有不确定性、复杂性和长周期性,若未能通过注册或研究进度落后,将影响公司效益和业绩。

- 代理业务的经营风险: 代理产品(如和胃整肠丸、沃丽汀)代理权的稳定性对公司经营业绩具有重大影响,存在因协商不一致而带来的经营风险。

- 政策性风险: 药品研发、注册、上市流程受严格审批和监管制约。“两票制”等医药政策变动可能对产品销售渠道、销量和价格带来不确定性,进而增加业绩变动风险。

总结

泰恩康(301263.SZ)凭借其二十余年的行业积累,成功从代理商转型为研产销一体化的创新型医药企业,尤其在两性健康消费医疗领域展现出强劲的增长潜力。公司通过“国内首仿”达泊西汀片迅速抢占市场,并以他达拉非片等在研产品构建了全面的两性健康产品管线。三大技术研发平台为公司提供了持续创新的动力,确保了产品线的丰富和技术领先性。同时,公司完善的OTC渠道网络和专业的营销推广体系是其产品快速放量和市场渗透的关键保障。尽管面临研发不确定性、代理业务风险和政策性风险,但基于其优化的产品结构、不断提升的自研能力以及高毛利产品的增长,公司未来业绩成长性可期。预计未来几年营收和净利润将持续保持高速增长,显示出良好的投资价值。

-

2025年三季报点评:海外延续增势,毛利表现亮眼

-

2025年三季报点评:Q3利润高增,下游回暖,解决方案业务助增长

-

2025年三季报点评:竞争加剧致使业绩承压,期待增量品种逐步兑现

-

2025年三季报点评:抗生素淡季业绩承压筑底,合成生物产能稳步爬坡

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送