-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

公司信息更新报告:Q1盈利规模同比稳定,央资增资助力丰脉商业化

公司信息更新报告:Q1盈利规模同比稳定,央资增资助力丰脉商业化

-

下载次数:

1498 次

-

发布机构:

开源证券股份有限公司

-

发布日期:

2021-04-27

-

页数:

4页

大北农(002385)

Q1营收规模大幅提升,盈利规模同比稳定,维持“买入”评级

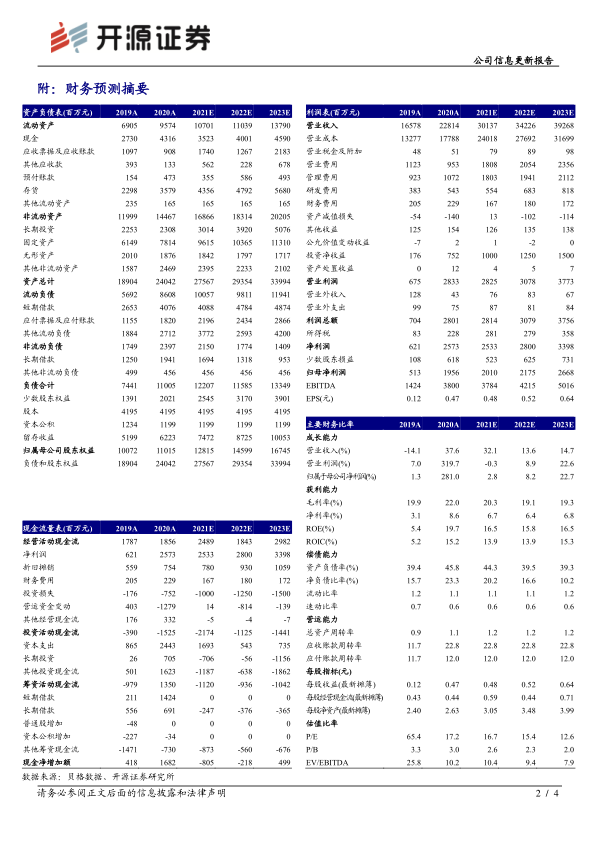

大北农发布2021年一季报:公司Q1实现营业收入74.02亿元(同比+81.37%),归属上市公司股东净利润3.91亿元(同比-16.01%)。归母净利同比下滑的主要原因为2020年同期公司出售其所持有的荃银高科股票824万股,减持均价13.78元/股,产生投资收益8059.54万元计入非经常性损益,公司2021Q1扣非净利润3.74亿元(同比-2.56%)。公司当期管理费用及研发费用均同比有所增加(增幅分别为58.12%、65.73%),因此同比来看,2021Q1盈利规模同比稳定。我们预计公司全年饲料及生猪销量将同比提升,维持前预测值,预计2021-2023年公司归母净利润分别为20.10/21.75/26.68亿元,其中生猪养殖利润贡献7.77/6.40/6.60亿元,对应EPS分别为0.48/0.52/0.64元,当前股价对应PE为16.7/15.4/12.6倍。公司生猪出栏量跨步增长,饲料业务销量稳步提升,维持“买入”评级。

Q1饲料及生猪销量均同比宽幅增长,支撑全年业绩目标达成

根据我们的估算,公司Q1饲料销售量约130万吨,销售收入约46亿元,分部利润贡献约3亿元。预计公司全年猪料销量将突破400万吨,禽料、反刍料、水产料合计销量将突破150万吨。Q1公司生猪销售量76万头,销售收入约25亿元,分部利润贡献约1亿元。预计公司全年达成出栏400万头目标确定性较高,分部利润贡献有望同比提升。

央资增资生物育种子公司,助力丰脉商业化落地

公司引战略投资者增资控股子公司“生物技术公司”,增资后“现代种业”及“央企产投”分别持有“生物技术公司”4.63%股权。央资入列或为子公司带来一定资源支持,丰脉品牌生物育种技术商业化进程有望提速。公司丰脉产品具备较高技术壁垒及政策壁垒,预计随着国内转基因育种商业化的推进,公司种子业务营收及利润贡献能力将大幅抬升。

风险提示:自然灾害及疫病风险,猪价下行影响生猪销售利润,转基因商业化时间存在不确定性。

中心思想

盈利能力稳定及未来增长潜力

本报告的核心观点是大北农(002385.SZ)在2021年第一季度营收大幅提升的同时,盈利规模保持稳定。尽管受到去年同期出售荃银高科股票带来的非经常性收益影响,扣非净利润仍保持稳定。

央资增资带来的战略机遇

央资增资生物育种子公司,有望加速丰脉商业化落地,为公司带来新的增长点。公司在饲料和生猪业务方面的稳健增长,以及转基因育种商业化的潜在推进,都为公司未来的发展提供了强劲动力。

主要内容

Q1 营收与盈利分析

大北农2021年一季度实现营业收入74.02亿元,同比增长81.37%,但归母净利润同比下降16.01%至3.91亿元,主要由于去年同期出售荃银高科股票产生投资收益。扣非净利润为3.74亿元,同比下降2.56%。管理费用和研发费用均有所增加,但整体盈利规模保持稳定。

饲料及生猪业务分析

Q1饲料销量约130万吨,销售收入约46亿元,利润贡献约3亿元。预计全年猪料销量将突破400万吨,禽料、反刍料、水产料合计销量将突破150万吨。生猪销售量76万头,销售收入约25亿元,利润贡献约1亿元。预计全年出栏400万头目标确定性较高。

生物育种业务分析

公司引入战略投资者增资控股子公司“生物技术公司”,央资入列或为子公司带来一定资源支持,丰脉品牌生物育种技术商业化进程有望提速。丰脉产品具备较高技术壁垒及政策壁垒,预计随着国内转基因育种商业化的推进,公司种子业务营收及利润贡献能力将大幅抬升。

总结

业绩稳健增长与战略机遇并存

大北农一季度营收大幅增长,盈利能力保持稳定。饲料和生猪业务稳步发展,为全年业绩目标达成奠定基础。

央资入局助力长期发展

央资增资生物育种子公司,有望加速丰脉商业化落地,为公司带来新的增长点。转基因育种商业化的推进将为公司带来长期发展机遇。

-

氟化工行业周报:三代制冷剂报价全面上调,氟材料底部复苏迹象明显,四氯乙烯价格大幅上涨

-

公司信息更新报告:2025年业绩表现亮眼,经营态势稳步向好

-

基础化工行业周报:节后化纤价格普遍上涨,看好磷化工战略价值重估

-

医药生物行业周报:GSK联手中国新锐,siRNA赛道布局再下一城

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送