-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

原料药提价增厚业绩,制剂一致性评价提估值

原料药提价增厚业绩,制剂一致性评价提估值

-

下载次数:

1834 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2017-10-11

-

页数:

26页

中心思想

核心增长双引擎:原料药提价与制剂市场拓展

本报告的核心观点指出,新华制药(000756)的业绩增长主要由两大驱动力支撑:一是国家环保政策趋严及上游原材料涨价导致的原料药价格上涨,显著增厚公司利润;二是公司积极推进的“大制剂战略”与仿制药一致性评价,有望大幅提升制剂产品的市场份额和估值水平。公司作为全球解热镇痛类和中枢神经类原料药的龙头企业,将最大程度受益于供给侧改革带来的行业集中度提升和产品提价红利。同时,通过一致性评价,公司制剂产品有望在激烈的市场竞争中脱颖而出,实现市场份额的显著增长。

估值修复潜力与买入评级

报告预测新华制药在2017-2019年将实现收入和归母净利润的复合增速分别为19%和66%,显示出强劲的增长潜力。尽管当前公司市盈率(PE)明显低于同行业平均水平,但随着原料药提价带来的业绩高增长以及制剂一致性评价对估值的提升,预计公司估值将恢复至行业平均水平。基于2018年4.3亿元的净利润预测,其中制剂业务0.6亿元(给予31倍PE)和原料药及中间体业务3.7亿元(给予25倍PE),报告给予公司23.25元的目标价,并维持“买入”评级。

主要内容

公司概况与财务表现

新华制药作为我国大型制药企业,是亚洲最大的解热镇痛类药物生产和出口基地,业务涵盖化学原料药、医药制剂、医药化工中间体和医药商业四大板块。公司实际控制人为华鲁控股,通过新华集团和维斌有限公司合计持有上市公司37.45%股权。近期,公司通过非公开发行募集资金2.3亿元,员工持股计划覆盖492人,旨在绑定员工与公司利益,提升积极性。

从财务数据来看,公司在2012-2016年期间,营业收入年均复合增速达到8%,归母净利润年均复合增速高达51%。2017年上半年,公司收入和归母净利润增速分别达到20%和133%,显示出产品销售增长和内部控制改善带来的业绩持续高速增长。业务结构方面,原料药和制剂是公司最主要的收入和毛利来源,2016年两者收入占比均为44%,毛利占比分别为47%和46%。2017年上半年,制剂和原料药的收入占比仍维持在44%和44%,毛利占比分别为43%和49%。公司毛利率从2012年的20.5%提升至2017年上半年的27.46%,净利率也从0.9%提升至4.75%,盈利能力显著增强。

原料药业务:环保趋严下的市场机遇

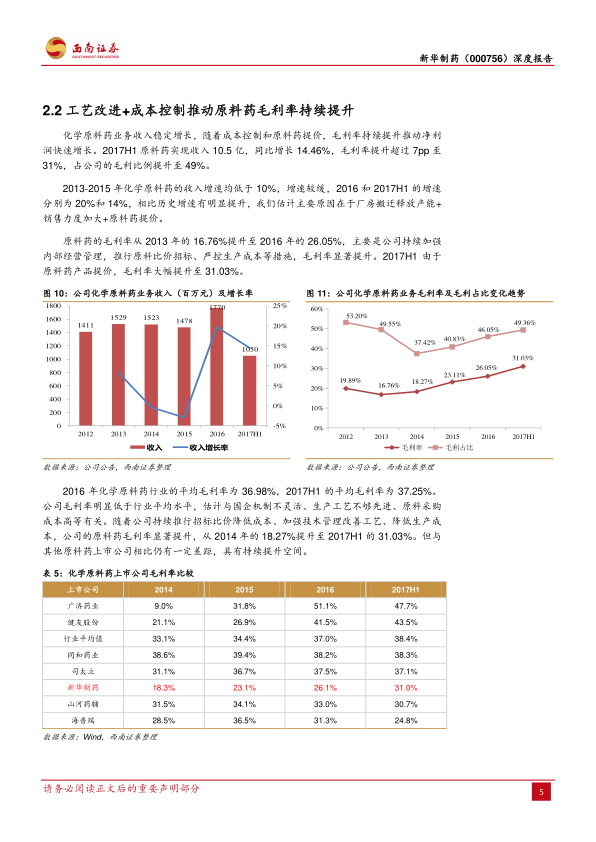

新华制药的化学原料药主要集中在解热镇痛类和中枢神经类,其中布洛芬、安乃近、阿司匹林、咖啡因这四大品种合计占原料药总收入的65%。公司是全球重要的解热镇痛类和中枢神经类原料药出口企业,2017年上半年在全国解热镇痛类原料药出口企业中出口金额排名第一,其中阿司匹林和安乃近出口金额排名第一,布洛芬排名第二和第三。测算显示,公司布洛芬、安乃近、咖啡因的全国出口市占率分别达到48%、42%和23%。

近年来,国家环保监管政策日益趋严,特别是2017年中央环境保护督察的全面启动,导致整个化工和原料药行业出现明显的供给侧改革,行业集中度持续提升。上游化工原材料价格提升、中游原料药产能收缩以及下游低价药需求增加,共同推动了原料药价格的显著上涨。以公司四大主要原料药产品为例,截至2017年8月份,全国海关总出口的平均价格分别同比提升:咖啡因52%、阿司匹林36%、安乃近9%、布洛芬2%。报告测算,新华制药原料药在2017-2018年的平均提价幅度将分别达到15.59%和8.62%。保守估计,原料药业务贡献的净利润将从2016年的0.9亿元增长到2017-2019年的2.3亿元、3.7亿元和4.2亿元,显著增厚公司业绩。

制剂业务:战略转型与市场集中度提升

公司强力推进“大制剂战略”,通过“一品一策”的精细化营销策略,加大重点制剂品种的营销推广力度。销售人员数量从2013年的878人增加到2014年的1064人。在销售推广下,公司5大重点制剂品种的销量在2013-2016年期间平均增速达到29%,2017年上半年制剂收入增速提升至24%,显示出大制剂战略的初步成效。例如,公司独家品种“介宁”(阿司匹林肠溶缓释片)的平均中标价从2013年的0.44元/片提升至2016年的1.34元/片,提价幅度达205%。

2016年3月,国务院办公厅印发《关于开展仿制药质量和疗效一致性评价的意见》,要求基药目录中2007年10月前批准上市的化学药品仿制药口服固体制剂在2018年底前完成一致性评价。通过一致性评价的品种将在药品招标、医保支付、医院采购等方面获得政策优待。由于一致性评价时间紧、任务重、投入高,预计将导致大量小企业退出市场,行业集中度大幅提升。新华制药积极推动一致性评价战略,已申报38个品种(57种不同规格)的参比制剂备案,在国内企业中排名靠前,卡托普利片已完成BE备案。公司在研发能力、资金投入和医院资源方面具有显著优势。报告预测,一致性评价有望使公司相关品种的平均市占率从2016年的1.89%提升至2020年的5%,从而推动制剂业务收入和利润弹性显著增长。如考虑一致性评价增量,2020年制剂业务的收入和净利润将分别达到2016年的3.2倍和14倍。

财务预测与投资价值评估

基于对原料药提价幅度和制剂业务增速的预测,报告预计新华制药2017-2019年营业收入复合增速为19%,归母净利润复合增速为66%。具体而言,原料药综合毛利率预计将从2017年的33%提升至2019年的39%;制剂业务销量增速预计在15%-22%之间,毛利率稳步提升至2019年的31%。

在估值方面,绝对估值法(FCFF)测算公司每股内在价值约为11.16元,但该方法对参数设置敏感性高。因此,报告主要采用相对估值法。考虑到公司PE明显低于同行业公司,且业绩进入高增长通道,估值有望恢复至行业平均水平。报告预计公司2018年净利润为4.3亿元,其中制剂净利润0.6亿元(给予行业平均31倍PE),原料药和中间体净利润3.7亿元(给予行业平均25倍PE),对应目标价为23.25元。

潜在风险因素

报告提示了以下风险:

- 原料药增速或低于预期的风险: 环保压力可能导致公司减产,或原料药价格波动。

- 制剂销售或低于预期的风险: 医药市场整体影响、招标降价等可能导致制剂销售不及预期。

- 一致性评价或低于预期的风险: 技术、资金、医院资源投入可能面临挑战,或小企业退出对市占率提升的推动作用不及预期。

总结

新华制药凭借其在解热镇痛类和中枢神经类原料药领域的龙头地位,正受益于国家环保政策趋严和上游原材料涨价带来的原料药价格上涨,预计将实现显著的业绩增长。同时,公司积极推进的“大制剂战略”和仿制药一致性评价,有望大幅提升制剂产品的市场集中度和盈利能力。报告预测公司未来几年将保持高速增长,2017-2019年归母净利润复合增速高达66%。鉴于公司当前估值低于行业平均水平,且业绩增长和一致性评价有望带来估值修复,报告维持“买入”评级,并设定目标价为23.25元。投资者需关注原料药价格波动、制剂销售情况以及一致性评价进度等潜在风险。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送