-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药工业厚积薄发,创新管线进入收获期

医药工业厚积薄发,创新管线进入收获期

-

下载次数:

2091 次

-

发布机构:

天风证券股份有限公司

-

发布日期:

2024-03-29

-

页数:

41页

华东医药(000963)

医药工业锚定创新,聚焦内分泌、肿瘤、自免三大板块

华东医药业务覆盖医药全产业链,近年来稳步推进创新转型,建立起以中美华东为核心的创新研发生态版图。公司通过自主开发、外部引进、项目合作等方式在肿瘤、内分泌和自免三大领域进行布局。2023年前三季度,公司医药工业板块收入89.94亿元,同比增长9.48%,扣非净利润18.35亿元,同比增长13.41%;直接研发投入达到10.22亿元,同比增长17.29%。

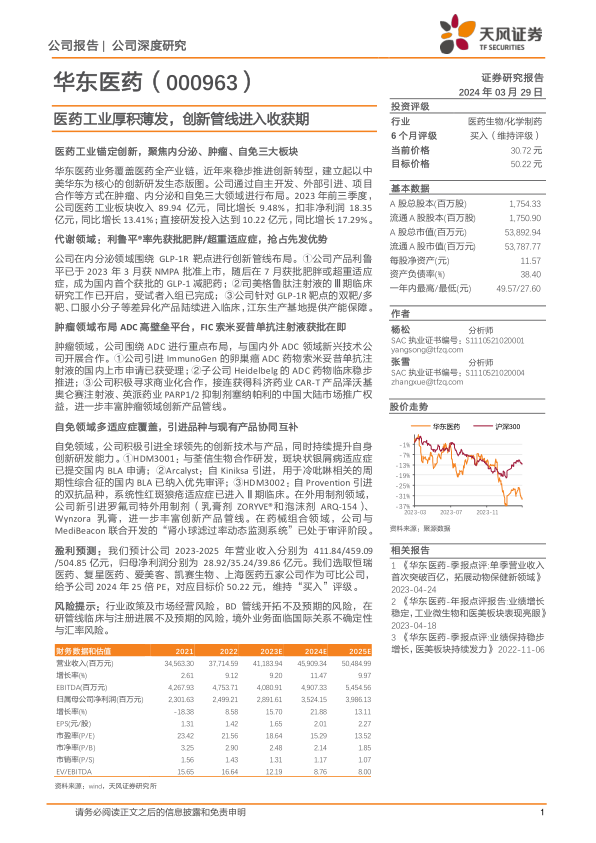

代谢领域:利鲁平?率先获批肥胖/超重适应症,抢占先发优势

公司在内分泌领域围绕GLP-1R靶点进行创新管线布局。①公司产品利鲁平已于2023年3月获NMPA批准上市,随后在7月获批肥胖或超重适应症,成为国内首个获批的GLP-1减肥药;②司美格鲁肽注射液的Ⅲ期临床研究工作已开启,受试者入组已完成;③公司针对GLP-1R靶点的双靶/多靶、口服小分子等差异化产品陆续进入临床,江东生产基地提供产能保障。

肿瘤领域布局ADC高壁垒平台,FIC索米妥昔单抗注射液获批在即

肿瘤领域,公司围绕ADC进行重点布局,与国内外ADC领域新兴技术公司开展合作。①公司引进ImmunoGen的卵巢癌ADC药物索米妥昔单抗注射液的国内上市申请已获受理;②子公司Heidelbelg的ADC药物临床稳步推进;③公司积极寻求商业化合作,接连获得科济药业CAR-T产品泽沃基奥仑赛注射液、英派药业PARP1/2抑制剂塞纳帕利的中国大陆市场推广权益,进一步丰富肿瘤领域创新产品管线。

自免领域多适应症覆盖,引进品种与现有产品协同互补

自免领域,公司积极引进全球领先的创新技术与产品,同时持续提升自身创新研发能力。①HDM3001:与荃信生物合作研发,斑块状银屑病适应症已提交国内BLA申请;②Arcalyst:自Kiniksa引进,用于冷吡啉相关的周期性综合征的国内BLA已纳入优先审评;③HDM3002:自Provention引进的双抗品种,系统性红斑狼疮适应症已进入Ⅱ期临床。在外用制剂领域,公司新引进罗氟司特外用制剂(乳膏剂ZORYVE?和泡沫剂ARQ-154)、Wynzora乳膏,进一步丰富创新产品管线。在药械组合领域,公司与MediBeacon联合开发的“肾小球滤过率动态监测系统”已处于审评阶段。

盈利预测:我们预计公司2023-2025年营业收入分别为411.84/459.09/504.85亿元,归母净利润分别为28.92/35.24/39.86亿元。我们选取恒瑞医药、复星医药、爱美客、凯赛生物、上海医药五家公司作为可比公司,给予公司2024年25倍PE,对应目标价50.22元,维持“买入”评级。

风险提示:行业政策及市场经营风险,BD管线开拓不及预期的风险,在研管线临床与注册进展不及预期的风险,境外业务面临国际关系不确定性与汇率风险。

中心思想

本报告深入分析了华东医药的业务发展和未来增长潜力,核心观点如下:

- 医药工业转型创新驱动增长: 华东医药正稳步推进创新转型,医药工业板块已成为公司发展的主要驱动力,尤其是在肿瘤、内分泌和自身免疫三大核心治疗领域。

- GLP-1 赛道先发优势显著: 公司在代谢领域深耕多年,利鲁平®率先获批肥胖/超重适应症,抢占市场先机。同时,差异化的 GLP-1 管线,如司美格鲁肽、HDM1005 和 HDM1002 等,为未来增长积蓄后劲。

- ADC 平台布局肿瘤领域: 公司重点布局 ADC 高壁垒平台,通过自主研发和外部引进,不断丰富肿瘤管线,提升市场竞争力。

- 自免领域蓝海市场领军地位: 公司积极引进全球领先的创新技术与产品,同时持续提升自身创新研发能力,巩固在自免领域的领军地位。

主要内容

1. 华东医药:综合性医药领军企业积极转型创新

-

医药工业聚焦三大领域,多维布局创新研发

华东医药以医药工业为主导,拓展医药商业、医美产业和工业微生物业务,已发展成为集医药研发、生产、经销为一体的大型综合性医药上市企业。公司通过自主开发、外部引进、项目合作等方式,重点在肿瘤、内分泌和自身免疫三大核心治疗领域进行创新药及高技术壁垒仿制药的研发布局。 -

自研+引进齐头并进,创新转型成效显著

公司坚持“自研+引进”相结合的创新研发思路,不断拓宽管线。与国内外生物科技或医药公司建立合作,快速推进现有临床项目的开展和早期研发项目的开发,并加速推进多个具有源头创新性(first-in-class、best-in-class)或差异化/迭代化开发价值的产品管线,为公司未来发展提供更多驱动因素。

2. 代谢领域:深耕多年,GLP-1 新赛道拔头筹

-

GLP-1:代谢领域新星,市场空间广阔

-

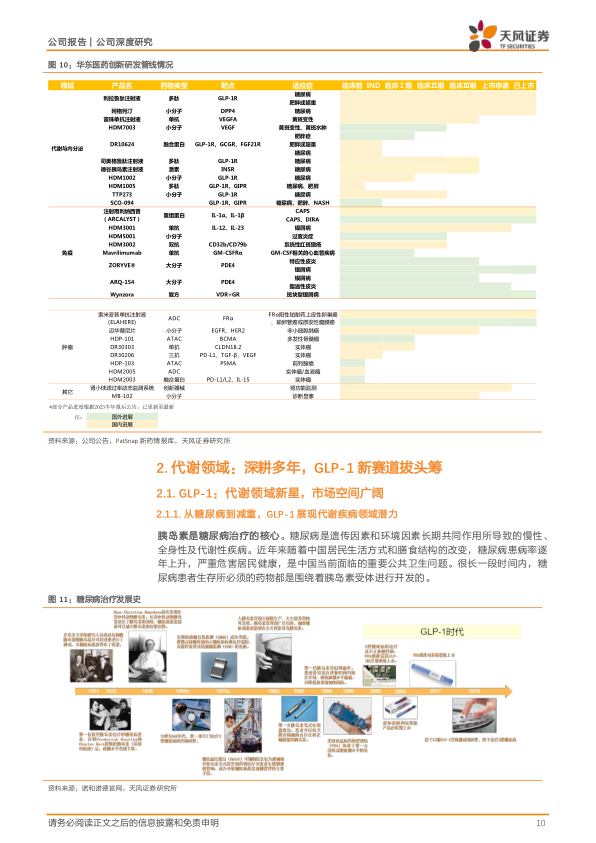

从糖尿病到减重,GLP-1 展现代谢疾病领域潜力

GLP-1 由于其能够增强葡萄糖刺激的胰岛素分泌(GSIS)的特质而日渐受到关注。研究发现 GLP-1 通过 CNS 介导的机制抑制食物摄入,同时可以促进体重减轻并改善人体葡萄糖稳态。这种双重作用使GLP-1类似物成为治疗2型糖尿病以及肥胖症的优越疗法。 -

GLP-1 时代开启,蓝海市场百舸争流

GLP-1全球在研项目近300个,8款已上市。当前全球约有300个在研GLP-1项目,中国参与数最多,约占1/3。全球已上市GLP-1药物8种(不含复方、已撤市药物),分别是利司那肽、利拉鲁肽、司美格鲁肽、度拉糖肽、替尔泊肽、聚乙二醇洛塞那肽、艾塞那肽、贝那鲁肽,以及阿必鲁肽(2018年撤市)。

-

-

利拉鲁肽抢占先发,差异化 GLP-1 管线积蓄后劲

-

利鲁平®:减肥适应症已上市,蓝海赛道抢占先机

利鲁平®是利拉鲁肽生物类似药,与天然GLP-1 具有97%氨基酸同源性,免疫原性低。利鲁平®已于2023 年3月30日获NMPA批准上市,用于2 型糖尿病患者控制血糖。随后在7 月宣告获批肥胖或超重适应症,成为国内首个利拉鲁肽生物类似药,也是首个获批的GLP-1减肥药。 -

司美格鲁肽:开启Ⅲ期临床,下一代GLP-1接力放量

公司的司美格鲁肽注射液已获等效性验证。2020年10月,中美华东与重庆派金就司美格鲁肽注射液产品达成合作,由中美华东负责该产品的全球开发、注册及商业化。截至2024 年 1 月 11 日,司美格鲁肽注射液已完成Ⅰ期临床并达到等效性研究终点,临床Ⅲ期受试者已入组,预计2024年内完成Ⅲ期临床。 -

HDM1005:GLP-1、GIPR 双靶点,形成差异化布局

HDM1005 是公司自研的用于治疗糖尿病和肥胖等疾病的 GLP-1R 和 GIPR 长效多肽双靶点激动剂。公司目前正在开展该产品的临床前研究,预计 2024 年初提交 IND 申请。 -

DR10624:三重激动剂开启临床,差异化布局值得期待

注射用DR10624 是由公司控股子公司道尔生物基于其自主研发的 MultipleBody®平台技术开发出的同时靶向 GLP-1R、GCGR 和 FGF21R的Fc融合蛋白药物,全球首创。 -

HDM1002:自研口服小分子GLP-1,依从性优势明确

HDM1002是公司自主研发的口服小分子 GLP-1药物。目前所有可用的GLP-1R疗法都是肽激动剂,大多数需要皮下给药。而口服药物在摄取、依从性和持久性等方面存在优势。

-

-

未来以 GLP-1 为核心,延续代谢领域优势

中国糖尿病患者及人均治疗支出持续增长,市场扩容。中国是糖尿病患者人数最多的国家,据IDF统计,2021年中国糖尿病患者达到1.41 亿,预计2045 年达到 1.7 亿以上。

3. 肿瘤领域:持续发力,重点布局ADC 高壁垒平台

-

抗体药物规模增速快,ADC 优势明显备受追捧

ADC(Antibody–drug conjugates,抗体偶联药物)已成为近年来受关注度最高的药物类型之一。它结合了抗体的靶向选择能力和高细胞毒性药物的细胞杀伤力,从而改善不可耐受毒性,提高疗效。

-

肿瘤管线建设日新月异,多个适应症快速推进

-

ELAHERE®:全球首款FRα ADC,卵巢癌适应症国内获批在即

ELAHERE®是中美华东与 ImmunoGen,Inc.合作开发的索米妥昔单抗注射液。是一款针对叶酸受体α(FRα,一种在卵巢癌中高表达的细胞表面蛋白)靶点的全球首创ADC 药物。 -

迈华替尼:纳入突破性治疗品种,期待解决罕见EGFR突变需求

迈华替尼是一种不可逆 EGFR/人表皮生长因子受体-2(HER2)强效小分子抑制剂,可与 EGFR(ErbB1)和 HER2(ErbB2)的激酶区域共价结合,不可逆地抑制酪氨酸激酶自磷酸化,导致 ErbB 信号下调,从而抑制肿瘤生长。 -

HDP101&103:引自德国明星ADC企业Heidelberg Pharma

2022 年2 月,中美华东与德国ADC 药物研发公司Heidelberg Pharma公司签署股权投资协议及产品独家许可协议,正式引进2款在研产品HDP-101、HDP-103。 -

泽沃基奥仑赛注射液&淫羊藿素软胶囊:深厚商业化基础助力创新疗法惠及临床

2023年1 月,公司子公司与科济药业子公司恺兴生命签订产品独家商业化合作协议,获得 恺兴生命产品泽沃基奥仑赛注射液于中国大陆的独家商业化权益。

-

-

ADC 领域纵深布局,独特技术平台助力弯道超车

荃信生物“兔抗体开发平台”易于获取更“人源化”抗体。子公司珲达生物具备 ADC 毒素领域开发经验。海外持股公司海德堡拥有专一 ADC技术平台。

4. 自免领域:加快投入,蓝海市场继续领军

-

自免病潜在需求大,千亿市场亟待开疆

自身免疫病与过敏疾病治疗为仅次于肿瘤的全球第二大治疗领域。自身免疫及过敏性疾病市场空间大,当前仍是一片蓝海。

-

深度布局自免病,积极合作构筑高价值管线

-

HDM3001:有望成为国内首个获批的乌司奴单抗生物类似药

HDM3001是原研产品Stelara®(喜达诺®,乌司奴单抗注射液)的首款国产生物类似药,为公司与子公司荃信生物合作开发的在研产品,该产品的上市许可申请已于2023 年 8 月 获得 NMPA受理,用于治疗斑块状银屑病。 -

HDM3002:购自美国Provention,稳步推进SLE适应症临床

HDM3002 是一种人源化的双特异性抗体,靶向B 细胞表面蛋白CD32b和 CD79b,可以抑制 B细胞功能和自身抗体的产生,但不引起B细胞耗竭,耐受性良好。 -

Arcalyst & Mavrilimumab:大手笔引进FIC,BD出手依旧精准

2022年2 月22日,中美华东与美国Kiniksa签订了产品独家许可协议,获得两款自身免疫领域的全球FIC创新生物药 Arcalyst®及 Mavrilimumab在中国、韩国、澳大利亚、新西兰、印度等24个亚太国家和地区(不含日本)的独家权益。 -

ZORYVE & ARQ-154 & Wynzora®:实现银屑病全覆盖

2023年8月,公司完成涉及三款高价值产品的合作交易。2023 年 8 月 10 日,中美华东引进 Arcutis 的罗氟司特外用制剂(包括罗氟司特乳膏剂 ZORYVE®和罗氟司特泡沫剂 ARQ-154 )。8月30日,中美华东与 MC2 Therapeutics Ltd. (简称“MC2”)签订协议,获得其全球创新产品 Wynzora®的大中华区权益。

-

-

从适应症到制剂类型,慢病领域将实现多样化覆盖

公司自免药物适应症广泛,覆盖人群全面。在自免领域,公司现有产品及在研产品适应症涵盖移植免疫、系统性红斑狼疮、银屑病、特应性皮炎、脂溢性皮炎、复发性心包炎、冷 吡啉相关的周期性综合征等适应症,覆盖皮肤风湿、心血管、呼吸、移植等疾病种类,是 国内自身免疫性疾病领域种类覆盖较为全面的医药公司之一。

5. 盈利预测与估值

基于对华东医药未来发展的关键假设,预计公司 2023-2025 年营业收入分别为 411.84/459.09/504.85 亿元,归母净利润分别为 28.92/35.24/39.86 亿元。选取恒瑞医药、复星医药、爱美客、凯赛生物、上海医药五家公司作为可比公司,给予公司 2024 年 25 倍 PE,对应目标价 50.22 元,维持“买入”评级。

6. 风险提示

- 行业政策及市场经营风险

- BD 管线开拓不及预期的风险

- 在研管线临床与注册进展不及预期的风险

- 境外业务面临国际关系不确定性与汇率风险

总结

华东医药正处于转型升级的关键时期,医药工业创新转型驱动增长,GLP-1 赛道先发优势显著,ADC 平台布局肿瘤领域,自免领域蓝海市场领军地位。公司通过不断创新和战略合作,有望在未来实现业绩的持续增长。

-

天风医药细分领域分析与展望(2025H1):体外诊断行业及个股2025半年度回顾与展望

-

国内短期承压,海外市场呈现良好增长态势

-

基础化工行业研究周报:国家发改委,支持石化化工行业节能降碳改造,煤化工项目低碳化改造,双氧水、硫酸铵价格上涨

-

化工行业运行指标跟踪:2025年8-9月数据

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送