-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

利润增长符合预期,产品管线日益丰富

利润增长符合预期,产品管线日益丰富

-

下载次数:

1197 次

-

发布机构:

财信证券股份有限公司

-

发布日期:

2024-08-20

-

页数:

4页

华东医药(000963)

投资要点:

事件:公司发布2024年半年度报告。

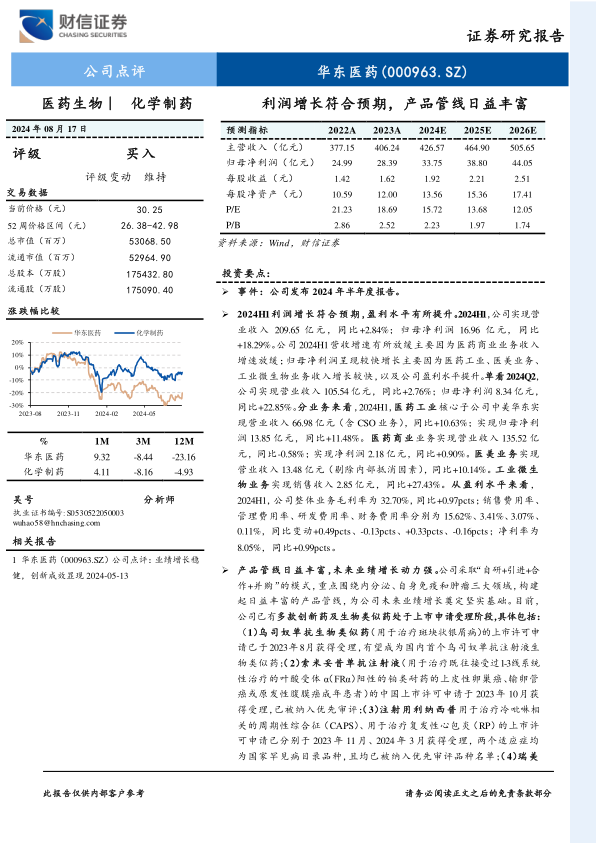

2024H1利润增长符合预期,盈利水平有所提升。2024H1,公司实现营业收入209.65亿元,同比+2.84%;归母净利润16.96亿元,同比+18.29%。公司2024H1营收增速有所放缓主要因为医药商业业务收入增速放缓;归母净利润呈现较快增长主要因为医药工业、医美业务、工业微生物业务收入增长较快,以及公司盈利水平提升。单看2024Q2,公司实现营业收入105.54亿元,同比+2.76%;归母净利润8.34亿元,同比+22.85%。分业务来看,2024H1,医药工业核心子公司中美华东实现营业收入66.98亿元(含CSO业务),同比+10.63%;实现归母净利润13.85亿元,同比+11.48%。医药商业业务实现营业收入135.52亿元,同比-0.58%;实现净利润2.18亿元,同比+0.90%。医美业务实现营业收入13.48亿元(剔除内部抵消因素),同比+10.14%。工业微生物业务实现销售收入2.85亿元,同比+27.43%。从盈利水平来看,2024H1,公司整体业务毛利率为32.70%,同比+0.97pcts;销售费用率、管理费用率、研发费用率、财务费用率分别为15.62%、3.41%、3.07%、0.11%,同比变动+0.49pcts、-0.13pcts、+0.33pcts、-0.16pcts;净利率为8.05%,同比+0.99pcts。

产品管线日益丰富,未来业绩增长动力强。公司采取“自研+引进+合作+并购”的模式,重点围绕内分泌、自身免疫和肿瘤三大领域,构建起日益丰富的产品管线,为公司未来业绩增长奠定坚实基础。目前,公司已有多款创新药及生物类似药处于上市申请受理阶段,具体包括:(1)乌司奴单抗生物类似药(用于治疗斑块状银屑病)的上市许可申请已于2023年8月获得受理,有望成为国内首个乌司奴单抗注射液生物类似药;(2)索米妥昔单抗注射液(用于治疗既往接受过1-3线系统性治疗的叶酸受体α(FRα)阳性的铂类耐药的上皮性卵巢癌、输卵管癌或原发性腹膜癌成年患者)的中国上市许可申请于2023年10月获得受理,已被纳入优先审评;(3)注射用利纳西普用于治疗冷吡啉相关的周期性综合征(CAPS)、用于治疗复发性心包炎(RP)的上市许可申请已分别于2023年11月、2024年3月获得受理,两个适应症均为国家罕见病目录品种,且均已被纳入优先审评品种名单;(4)瑞美吡嗪注射液(与肾小球滤过率动态监测系统配合使用,用于连续测量肾功能正常或受损患者的肾小球滤过率)的国内上市许可申请已于2024年1月获得受理;(5)迈华替尼片用于表皮生长因子受体(EGFR)21号外显子L858R置换突变的局部晚期或转移性非小细胞肺癌(NSCLC)成人患者的一线治疗的上市申请于2024年5月获得受理。公司多项在研管线处于临床III期阶段,具体包括:(1)司美格鲁肽注射液糖尿病适应症已完成Ⅲ期临床研究全部受试者入组,预计2024年Q4获得主要终点数据;(2)德谷胰岛素注射液已完成Ⅲ期临床研究全部受试者入组,预计2024年Q4获得主要终点数据;(3)德谷门冬双胰岛素已于2024年8月完成Ⅲ期临床首例受试者入组;(4)从澳宗生物引进的TTYP01片(依达拉奉片)急性缺血性脑卒中(AIS)适应症已完成国内临床III期研究,预计2024年Q4提交新药上市申请;(5)与荃信生物合作的创新药HDM3016(QX005N)已于2024年5月分别完成结节性痒疹和特应性皮炎2个适应症的Ⅲ期研究首例受试者入组。此外,公司通过收购的方式,进一步丰富公司的中成药管线、外用制剂管线。2024年7月,公司以5.28亿元的价格收购贵州恒霸药业100%股权,获得了伤科灵喷雾剂、痹痛宁胶囊等多个产品。其中,科灵喷雾剂是独家品种、处方药/OTC双跨品种、国家医保乙类药品,功能主治包括清热凉血、活血化瘀、消肿止痛。

盈利预测与投资建议:2024-2026年,预计公司实现归母净利润33.75/38.80/44.05亿元,EPS分别为1.92/2.21/2.51元,当前股价对应的PE分别为15.72/13.68/12.05倍。考虑到公司业绩增长稳健,估值处于历史低位水平,维持公司“买入”评级。

风险提示:行业政策风险;行业竞争加剧风险;产品研发及销售进展不及预期风险等。

中心思想

盈利能力稳健增长

华东医药在2024年上半年实现了符合预期的利润增长,归母净利润同比大幅增长18.29%,显示出公司在医药工业、医美和工业微生物等核心业务的强劲增长势头。尽管医药商业业务增速放缓,但整体盈利水平显著提升,毛利率和净利率均有所优化。

创新管线驱动未来

公司通过“自研+引进+合作+并购”的多元化策略,围绕内分泌、自身免疫和肿瘤三大核心领域,构建了日益丰富的产品管线。多款创新药及生物类似药已进入上市申请受理或临床III期阶段,其中不乏国内首创或纳入优先审评的重磅品种,为公司未来业绩的持续增长奠定了坚实基础。

主要内容

2024H1利润增长符合预期,盈利水平有所提升

上半年业绩表现及业务结构分析

2024年上半年,华东医药实现营业收入209.65亿元,同比微增2.84%;归母净利润达16.96亿元,同比显著增长18.29%。其中,第二季度营业收入为105.54亿元,同比+2.76%;归母净利润8.34亿元,同比+22.85%。营收增速放缓主要受医药商业业务收入同比下降0.58%的影响,该业务实现净利润2.18亿元,同比+0.90%。然而,医药工业、医美业务和工业微生物业务表现亮眼,驱动了整体利润的快速增长。医药工业核心子公司中美华东实现营业收入66.98亿元(含CSO业务),同比+10.63%;归母净利润13.85亿元,同比+11.48%。医美业务实现营业收入13.48亿元(剔除内部抵消因素),同比+10.14%。工业微生物业务实现销售收入2.85亿元,同比+27.43%。

盈利能力指标优化

从盈利水平来看,2024年上半年公司整体业务毛利率为32.70%,同比提升0.97个百分点。销售费用率、管理费用率、研发费用率和财务费用率分别为15.62%、3.41%、3.07%和0.11%,同比分别变动+0.49个百分点、-0.13个百分点、+0.33个百分点和-0.16个百分点。净利率达到8.05%,同比提升0.99个百分点,显示出公司盈利能力的持续优化。

产品管线日益丰富,未来业绩增长动力强

多元化研发与合作策略

华东医药积极采取“自研+引进+合作+并购”的多元化发展模式,聚焦内分泌、自身免疫和肿瘤三大核心治疗领域,持续丰富和优化产品管线。这一策略旨在通过多维度布局,确保公司未来业绩增长的持续动力。

丰富产品管线支撑长期增长

公司目前有多款创新药及生物类似药处于上市申请受理阶段,包括:

- 乌司奴单抗生物类似药:用于治疗斑块状银屑病,已于2023年8月获得受理,有望成为国内首个乌司奴单抗注射液生物类似药。

- 索米妥昔单抗注射液:用于治疗FRα阳性的铂类耐药上皮性卵巢癌等,于2023年10月获得受理并被纳入优先审评。

- 注射用利纳西普:用于治疗冷吡啉相关的周期性综合征(CAPS)和复发性心包炎(RP),两个适应症均为国家罕见病目录品种,并已纳入优先审评。

- 瑞美吡嗪注射液:用于连续测量肾功能,于2024年1月获得受理。

- 迈华替尼片:用于EGFR 21号外显子L858R置换突变的非小细胞肺癌一线治疗,于2024年5月获得受理。

此外,公司多项在研管线处于临床III期阶段,包括:

- 司美格鲁肽注射液(糖尿病适应症):已完成全部受试者入组,预计2024年Q4获得主要终点数据。

- 德谷胰岛素注射液:已完成全部受试者入组,预计2024年Q4获得主要终点数据。

- 德谷门冬双胰岛素:已于2024年8月完成Ⅲ期临床首例受试者入组。

- TTYP01片(依达拉奉片,急性缺血性脑卒中适应症):已完成国内临床III期研究,预计2024年Q4提交新药上市申请。

- 创新药HDM3016(QX005N):结节性痒疹和特应性皮炎2个适应症的Ⅲ期研究已于2024年5月完成首例受试者入组。

公司还通过并购进一步丰富产品线,于2024年7月以5.28亿元收购贵州恒霸药业100%股权,获得了伤科灵喷雾剂、痹痛宁胶囊等多个中成药及外用制剂产品,其中伤科灵喷雾剂为独家品种、国家医保乙类药品。

总结

华东医药2024年上半年业绩表现稳健,归母净利润实现18.29%的同比增长,超出市场预期。这主要得益于医药工业、医美和工业微生物等核心业务的强劲增长以及公司整体盈利水平的提升。同时,公司通过多元化的研发、引进、合作与并购策略,构建了丰富且具有竞争力的产品管线,多款创新药和生物类似药处于关键的上市申请或临床后期阶段,为公司未来业绩的持续增长提供了坚实保障。鉴于公司业绩增长稳健且估值处于历史低位,财信证券维持其“买入”评级。

-

利润增长超预期,产品管线进展积极

-

医疗器械行业月度点评:国家药监局发布征求意见稿,全力支持高端医疗器械重大创新

-

医药生物行业深度:应用场景丰富,提质增效显著,资源共享可期

-

成本红利延续下盈利弹性可期

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

- 医药日报:Enliven在研新药ELVN-001一期临床成功

- 化工行业周报:国际原油、环氧丙烷价格上涨,聚合MDI价格下跌

- 医药行业周报:创新出海迎来开门红

- 医药行业周报:脑机接口与AI医疗继续催化,JPM大会在即

- 基础化工行业周报 · 基础化工行业:碳酸锂、丁二烯价格上行,关注结构性机会

- 医药生物行业周报(1月第1周):AI赋能医药制造业战略升级

- 2025年中国乙脑病毒疫苗行业洞察报告:国家免规政策升级驱动市场扩容,“辽宁成大-成都生物制品研究所-康泰生物”三强地位形成稳态,新兴市场如何破局(精华版)

- 医药生物行业周报:医药生物行业双周报2026年第1期总第150期脑机接口推荐性标准立项促进行业规范化《第四批鼓励仿制药品目录》发布

- 医药生物行业周报:手术机器人行业或进入商业化和政策加速期,关注天智航、微创机器人-B

- 医药生物行业周报(26年第1周):脑机接口、AI医疗行情火热,关注相关产业链投资机会

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送