-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

在成长的道路上不断飞奔

在成长的道路上不断飞奔

-

下载次数:

2539 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2020-05-17

-

页数:

28页

中心思想

多元化战略驱动增长

利民股份通过内生增长与外延并购并举的策略,成功从单一杀菌剂生产商转型为涵盖杀菌剂、杀虫剂、除草剂及兽药的综合性农药控股集团。特别是对威远资产组的收购,显著补强了公司在除草剂、杀虫剂和兽药领域的短板,形成了良好的业务互补和协同效应,为公司带来了跨越式发展。

核心产品市场突破与产能扩张

公司在核心杀菌剂产品(如代森类和百菌清)市场持续深耕,尤其在巴西代森锰锌市场取得突破性进展,有望实现销量爆发式增长。同时,公司积极推进重点项目建设,扩大优势产品产能,并利用威远资产组在草铵膦等杀虫剂和除草剂领域的领先技术和市场潜力,为未来业绩持续高增长奠定坚实基础。

主要内容

内生外延并举,构建农药控股集团

利民股份自2015年上市以来,通过一系列战略性并购和内部整合,实现了快速成长。2017年收购河北双吉,2019年进一步收购威远生化、威远药业、新威远等资产组,并更名为利民控股集团股份有限公司,确立了集团化管控模式。公司产品线已涵盖农用杀菌剂、杀虫剂、除草剂以及兽药原料药及制剂等多个系列。在杀菌剂领域,公司主导产品代森类、霜脲氰、三乙膦酸铝、嘧霉胺、威百亩、嘧菌酯等具有显著规模优势;杀虫剂产品包括阿维菌素、甲氨基阿维菌素苯甲酸盐等;除草剂产品主要有草铵膦、硝磺草酮;兽药产品则包括伊维菌素、泰妙菌素等。公司多个产品的产能、产量和销量均位居国内外行业前列,例如络合态代森锰锌产能达3.5万吨/年,百菌清产能3万吨/年。

公司股权结构相对集中,李明、李新生和李媛媛家族合计持股32.0%。公司业绩保持稳健增长,内生和外延是主要驱动力。2015年IPO募投项目产能释放,2016年非公开发行募资7.8亿元用于丙森锌和威百亩项目,并签订大额海外销售合同。2017年河北双吉并表,2019年威远资产组并表,使得公司收入和利润实现飞跃式增长。2020年第一季度,公司营业收入同比增长234.2%至13.3亿元,归母净利润同比增长72.5%至1.4亿元。

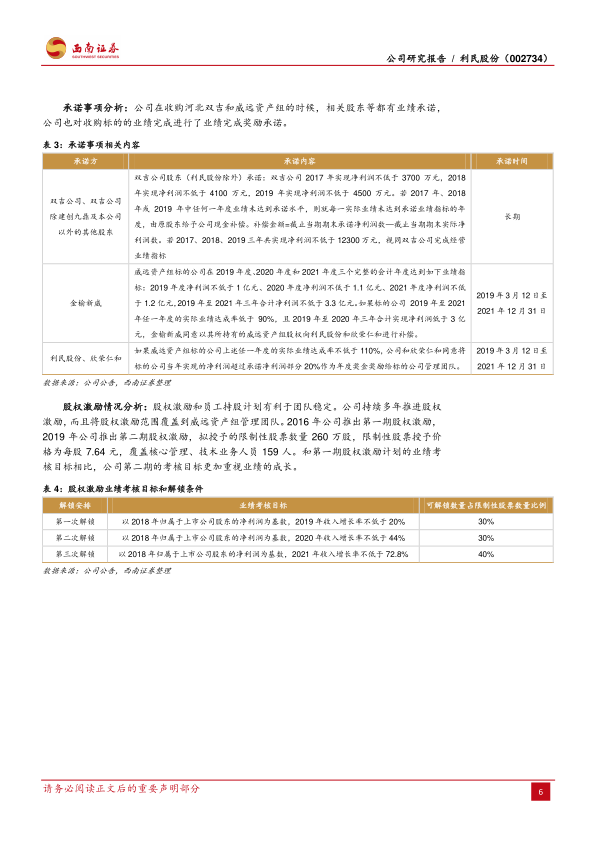

业务结构方面,2019年收购威远后,农用杀菌剂收入占比降至46%,毛利贡献降至53%;杀虫剂收入占比提升至31%,毛利占比提升至29%,显示出业务结构的显著优化和多元化。公司产品以出口为主,海外收入占比较高,人民币汇率波动对业绩有一定影响。盈利能力方面,公司综合毛利率与同行无明显差异,但由于新河公司百菌清产品的高盈利带来的高投资收益,公司净利率高于可比公司。研发投入持续提升,研发人员数量逐年攀升,增强了公司竞争力。公司通过IPO和增发持续融资,募投项目建设稳步推进。此外,公司在收购河北双吉和威远资产组时均设有业绩承诺,并推行股权激励计划,覆盖核心管理和技术人员,将业绩增长与团队利益紧密绑定。

杀菌剂与除草剂市场机遇

杀菌剂行业需求稳定增长与公司护城河

公司主营业务集中于杀菌剂领域,并逐步提升除草剂和杀虫剂种类。公司通过加大研发投入、引进人才和并购,持续做专做强杀菌剂业务,以代森类、霜脲氰、三乙膦酸铝、嘧霉胺等优势产品为基础,通过收购威远获取了嘧菌酯产能,并加快建设苯醚甲环唑产能。

农药行业下游需求刚性,波动较小,而上游石化行业价格波动剧烈,国内环保压力增大也影响农药供给和价格。2016年全球农药销售额中,除草剂占比43%,杀菌剂和杀虫剂各占27%。转基因抗病作物研究进展缓慢,农作物病害种类繁多且易突变,使得杀菌剂市场需求稳定。

抗性问题日益严重,尤其是单一作用位点杀菌剂抗性发展迅速(如SDHI类杀菌剂在巴西两年内出现抗性)。这使得多作用位点的保护性杀菌剂(如百菌清、代森锰锌)的生命力依然旺盛,其亩用量和效果相对稳定。在全球156.7亿美元杀菌剂市场中,三唑类、甲氧基丙烯酸酯类和SDHI类占据主导,但代森锰锌(2015年全球销售额6.1亿美元)和百菌清(2015年全球销售额3.1亿美元)等传统保护性杀菌剂的市场地位不可替代。

代森类产品市场集中度提升与巴西市场突破

公司代森类产品主要包括代森锰锌、代森锌及丙森锌,均为广谱、高效、低毒的保护性杀菌剂。代森锰锌专利已过期,生产主要由印度和中国企业承接,行业集中度不断提升。利民股份代森锰锌产能达4万吨(含双吉化工)。

巴西是全球最大的代森锰锌制剂使用市场,年需求量4-9万吨。2017年巴西大豆杀菌剂市场中,代森锰锌价值达1.2亿美元,位居第10位。利民股份自2007年起关注巴西市场登记,截至2019年7月,已在巴西市场支持客户获得4个代森锰锌原药登记证和6个单剂登记证。预计未来公司代森锰锌产品在巴西市场将实现突破性增长,巴西的巨大需求量足以消化公司未来扩产的代森类产品产能。

百菌清产能缺口与未来发展空间

百菌清是一种广谱、保护性杀菌剂,通过破坏真菌细胞中三磷酸甘油醛脱氢酶活性来抑制病原菌。其叶面黏着性好,持效期长,适用于果树、蔬菜、小麦、大豆、马铃薯、烟草等多种作物,防治锈病、炭疽病、白粉病等多种病害。

未来市场对百菌清的需求将保持稳定增长。2016年全球需求量为4.9万吨,预计2020年增至6.2万吨,2025年进一步增至7.2万吨。增长动力包括新兴市场杀菌剂使用增加、欧洲作为抗性管理方案与SDHI类杀菌剂混用或轮换使用、替代部分三唑类和代森锰锌类杀菌剂,以及巴西大豆锈病防治对保护性杀菌剂的需求。

百菌清原药合成工艺独特,国内实际生产企业仅3-4家,已形成稳定竞争格局。公司子公司新河化工拥有3万吨百菌清产能,第四条生产线预计2020年第三季度建成。受先正达产能下降、环保高压和安全事故等因素影响,百菌清供应趋紧,价格持续上涨,新河化工业绩连续多年大幅增长,未来有望继续增长。

收购威远资产组,实现跨越式成长

威远资产组与公司原有板块的互补性

威远资产组主营农药原药、制剂和兽药原药、制剂的研发、生产和销售。农药产品包括阿维菌素、甲维盐、草铵膦、吡蚜酮、嘧菌酯等,兽药产品包括伊维菌素、泰妙菌素等。威远资产组的加入,有效弥补了利民股份在杀虫剂、除草剂和兽药领域的空白,实现了产品结构和技术优势的互补。

杀虫剂板块作为威远资产组的核心

在威远资产组中,杀虫剂板块占据了原药和制剂收入的六成以上,是其核心资产。代表产品为阿维菌素和甲维盐。阿维菌素是一种大环内酯双糖类化合物,对昆虫和螨类具有触杀和胃毒作用,是全球第八大杀虫剂,市场空间3-4亿美元。中国是阿维菌素第一生产大国,行业格局已定,国家不再新批产能,且进入门槛高。阿维菌素及其系列产品成本、技术不断优化,需求端市场应用不断增加,尤其在南美巴西等大豆作物上使用量增加。甲维盐在全球多国专利刚到期,市场潜力巨大。威远在阿维菌素系列产品方面拥有核心技术,其微生物高效合成技术获得国家科技进步二等奖,甲维盐产品性质稳定,适合多种剂型生产。

草铵膦市场空间巨大与扩产潜力

草铵膦是德国赫斯特公司(现属巴斯夫)于1986年开发的一种非选择性除草剂,通过抑制谷氨酰胺合成酶活性发挥作用。它具有杀草谱广、活性高、毒性低、易降解、对作物安全等特点,能防除100多种杂草。L-草铵膦用量减半,活性更高,中国企业正积极开发低成本L-草铵膦。

草铵膦的推广模式与草甘膦类似,抗草铵膦转基因作物已在全球20多种作物中推广种植。2018年全球非选择性除草剂市场约85亿美元,草铵膦占10%。2017年草铵膦市场规模达7.5亿美元,近6年复合增长率6.2%,是增长最快的非选择性除草剂。

全球草铵膦需求快速发展主要受四个因素驱动:一是开发企业推广,传统应用稳定增长;二是替代灭生性除草剂(草甘膦、百草枯的禁限用),中国百草枯禁限用政策是草铵膦市场增长的直接因素,预计2020年全球百草枯新增禁用将带来4000吨以上草铵膦替代需求;三是抗草铵膦转基因商业化程度和复配制剂的作用,2018年抗草铵膦作物领域需求8000吨,预计2020年新增1000吨,复配制剂需求增速约4.3%,新增3000吨左右;四是草铵膦原药价格下行,性价比增加,有利于使用量增长。中农纵横预计2020年草铵膦全球销量将超过4万吨,销售额超过10亿美元。

目前全球草铵膦有效产能主要集中在巴斯夫(1.2万吨)、利尔化学(1.2万吨)、永农生物(0.5万吨)、山东亿盛(0.5万吨)等企业。威远生化拥有1500吨产能,其中500吨采用铝法生产工艺,1000吨采用拜耳的气相连续法。公司厂区已预留3000吨草铵膦扩产位置,基础工程已建设完毕,预计未来存在扩产可能。

持续推进项目建设,保持业绩高增长

利民股份通过内生和外延并举,实现了约四年一次的扩张周期,持续推动业绩滚动发展。2020年,公司将重点推进项目建设,提升研发技术水平。主要项目包括利民化学年产500吨苯醚甲环唑项目、新威远年产500吨甲氨基阿维菌素苯甲酸盐新建项目、双吉公司年产1万吨代森系列DF项目。此外,还将完成利民化学年产1.2万吨三乙磷酸铝原药技改项目和新威远新型绿色生物产品制造项目的备案、环评工作,并适时启动建设。考虑到公司本部、双吉和威远均具备农药原药和制剂产能,原药产能的增长将有效带动相关制剂品种的销量增长。

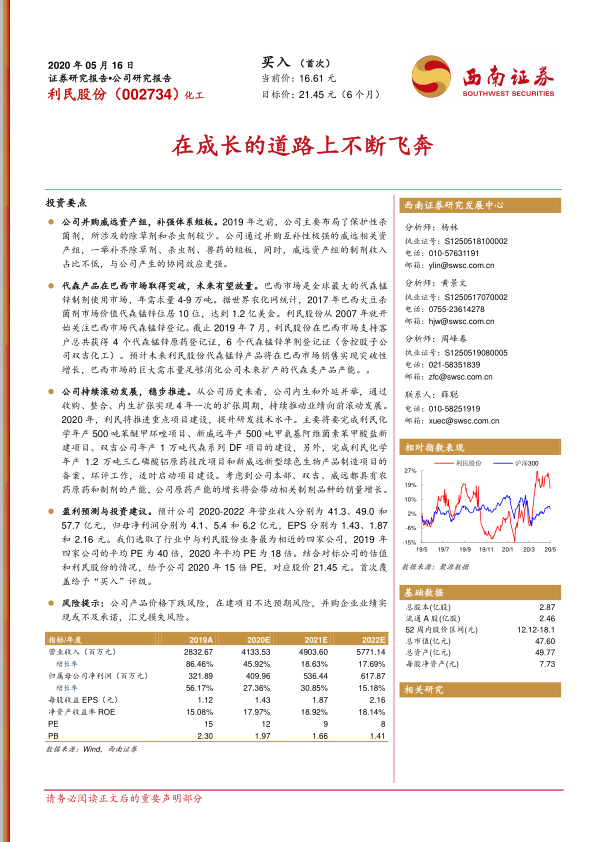

盈利预测与估值

基于对代森锰锌、百菌清、阿维菌素等核心产品价格的假设,以及新项目(苯醚甲环唑、甲氨基阿维菌素苯甲酸盐项目2021年贡献收入,三乙磷铝项目2022年贡献收入)的贡献,西南证券预测利民股份2020-2022年营业收入分别为41.3亿元、49.0亿元和57.7亿元,归母净利润分别为4.1亿元、5.4亿元和6.2亿元,对应EPS分别为1.43元、1.87元和2.16元。

通过选取扬农化工、安道麦A、利尔化学、中旗股份等四家业务相近的可比公司进行估值分析,2019年可比公司平均PE为40倍,2020年平均PE为18倍。综合考虑对标公司估值和利民股份自身情况,给予公司2020年15倍PE,对应目标股价21.45元。首次覆盖给予“买入”评级。

风险提示

公司面临的主要风险包括:产品价格下跌风险、在建项目不达预期风险、并购企业业绩实现或不及承诺的风险,以及汇兑损失风险。

总结

利民股份凭借其“内生增长与外延并购”双轮驱动的战略,已成功转型为一家多元化的农药控股集团。通过收购威远资产组,公司有效拓宽了产品线,补齐了在杀虫剂、除草剂和兽药领域的短板,形成了强大的业务协同效应。在杀菌剂领域,公司在代森类和百菌清等核心产品上拥有深厚的护城河,并在巴西等关键市场取得了显著突破。同时,公司在草铵膦等新兴除草剂市场也展现出巨大的增长潜力,并有明确的产能扩张计划。持续推进的项目建设和研发投入将进一步巩固其市场地位并驱动业绩持续高增长。尽管面临产品价格波动、项目建设不确定性及汇兑风险,但基于其稳健的增长策略、优化的产品结构和市场拓展能力,公司未来发展前景广阔,具备较高的投资价值。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送