-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

“CMO/CDMO+原料药/制剂一体化”驱动下,迈入快速成长期

“CMO/CDMO+原料药/制剂一体化”驱动下,迈入快速成长期

-

下载次数:

2019 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2020-03-09

-

页数:

26页

中心思想

“CMO/CDMO+原料药/制剂一体化”战略驱动下的高速成长

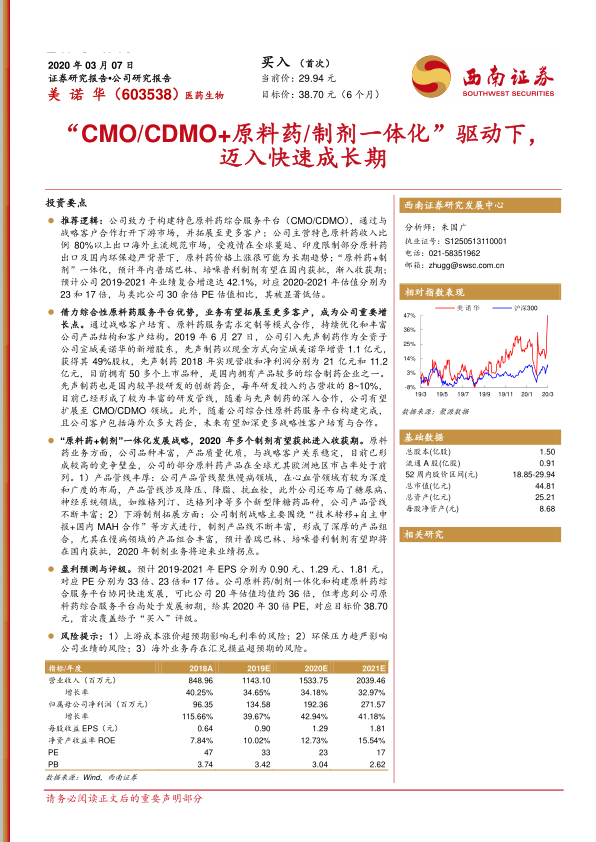

美诺华(603538)正迈入快速成长期,其核心驱动力在于“CMO/CDMO+原料药/制剂一体化”的战略布局。公司通过与先声制药等战略客户的深度合作,积极拓展CMO/CDMO业务,并借助其在特色原料药领域的深厚积累,向下游制剂市场延伸,形成全产业链协同优势。在全球原料药产能向亚太地区转移、环保政策趋严以及疫情影响导致原料药价格上涨的背景下,公司凭借丰富的产品管线、领先的质量控制体系和不断扩大的产能,有望持续受益并实现业绩的快速增长。预计2019-2021年,公司归母净利润复合增长率将达到42.1%,展现出显著的成长潜力。

市场机遇与竞争优势:环保趋严、疫情影响及产品管线丰富

当前医药市场面临多重机遇与挑战。全球原料药产能向中国等亚太地区转移,为美诺华提供了广阔的市场空间。国内环保政策的日益严格,加速了行业整合,提升了进入壁垒,有利于具备环保优势的头部企业。此外,全球疫情蔓延导致部分原料药供给收紧,进一步推高了原料药价格,为公司带来了结构性利好。美诺华在慢病领域拥有丰富的产品组合,涵盖心血管、中枢神经、消化系统等多个治疗领域,并通过持续研发和并购不断拓展产品线,形成了较高的竞争壁垒。公司与KRKA等国际大客户的稳定合作关系,以及与先声制药的战略绑定,为其CMO/CDMO和制剂一体化业务的快速发展奠定了坚实基础。

主要内容

1 公司为国内优质的特色原料药供应商

1.1 公司原料药产品丰富,涉及多个治疗领域

美诺华成立于2004年,并于2017年在上海证券交易所主板上市,是一家集医药中间体、原料药和成品药研发、中试、生产、销售于一体的综合性制药企业。公司产品线广泛,涵盖心血管类、中枢神经类、消化系统类、老年疾病类和抗病毒系统类等多个重要治疗领域。其主导产品包括缬沙坦、氯沙坦、厄贝沙坦、培哚普利、瑞舒伐他汀、阿托伐他汀、氯吡格雷和埃索美拉唑等特色原料药及中间体,这些产品在全球尤其欧洲地区市场占有率处于前列。截至2019年三季度,公司股权结构稳定,创始人、董事长姚成志先生直接及间接合计持有并控制公司29.77%的股份,为公司实际控制人。

1.2 原料药业务快速爆发,近几年业绩增长加速

公司近年来业绩呈现显著的快速增长态势。2019年前三季度,美诺华实现营业收入8.5亿元,同比增长52.4%;实现归母净利润1.3亿元,同比增长98.7%。根据公司预增公告,2019年全年归母净利润预计在1.40-1.54亿元之间,同比增长45%-60%;扣非后归母净利润预计为1.25-1.41亿元,同比增长109%-136%。业绩的快速增长主要得益于缬沙坦销售收入的大幅增长,以及坎地沙坦、培哚普利、氯吡格雷等其他核心产品的快速放量。尽管2017年曾因上游原料价格上涨和汇兑损益导致业绩下滑,但公司已迅速调整并重回增长轨道。

在盈利能力方面,公司毛利率保持相对稳定,并在2019年前三季度提升至37.4%,主要系产品销售价格上涨所致。同期,公司净利率提升至15%,期间费用率下降至18%。具体来看,2019年前三季度管理费用率下降至10.8%,研发费用率略有下降至3.8%,销售费用率和财务费用率则基本保持稳定。

从业务结构来看,自产销售业务是公司收入的主要来源。2018年,公司自产销售营收达到5.9亿元,其中降血压、降血脂和抗血栓产品分别贡献了3.3亿元、1.3亿元和1.2亿元的营收,自产销售营收占公司总营收的69.2%。贸易业务和中枢神经系统产品也分别贡献了1.0亿元(占比11.2%)和1.5亿元(占比18%)的营收。自产销售业务的毛利率远高于贸易业务,2018年分别达到38.1%和13.5%。按地区划分,公司收入主要来自海外市场,但其占比在2018年达到82%后呈现逐步下滑趋势,显示公司在国内外市场拓展方面均有所布局。

2 公司逐渐成为全球化综合性原料药解决方案服务商

2.1 全球原料药产能向亚太转移,受疫情影响价格或持续上涨

全球原料药产业格局正在发生深刻变化。受限于日益严格的环保法规和高昂的生产成本,欧美发达地区的原料药产能正持续向亚太地区,特别是中国和印度等国家转移。这些地区拥有丰富的高素质人才、相对低廉的生产成本以及充足的上游化工原料供应,具备显著的竞争优势。数据显示,印度和中国企业持有的DMF(Drug Master File)和欧盟API认证数量持续增长。目前,北美地区约三分之一的原料药需求依赖进口,而中国、印度和西欧已成为全球主要的化学原料药出口基地。根据CPA数据,预计2020年全球原料药市场规模将达到1864亿美元。

国内原料药产业也呈现出两大发展趋势:

- 环保趋严与行业集中度提升: 随着环保政策的日益严格,原料药企业被迫加大环保投入(例如科伦药业川宁抗生素项目环保投资占比超20%),导致行业中小产能逐步被淘汰,行业集中度和进入壁垒不断提升。

- 质量监管升级与价格上涨: 国内药品监管和一致性评价等政策推动药品质量标准趋严,要求原料药生产工艺和质控水平相应提升。例如,缬沙坦未知杂质事件促使生产工艺改进,导致产品价格大幅上涨。国内原料药价格整体呈现逐步上涨趋势。

此外,2020年初爆发的全球疫情对原料药供应链产生了深远影响。中国、意大利和印度等主要原料药生产地区的生产活动均受到不同程度的影响。尽管国内主要生产地区(如浙江省)的原料药企业已陆续复工,但海外主要产能地区(如意大利、印度和美国)仍处于疫情爆发期。印度政府于2020年3月3日宣布限制26种活性药物成分(API)及其制成药物的出口,预计将进一步加剧全球原料药供给的紧张局面,推动主要原料药价格持续上涨。美诺华作为国内主要的原料药企业之一,有望持续受益于这一趋势。

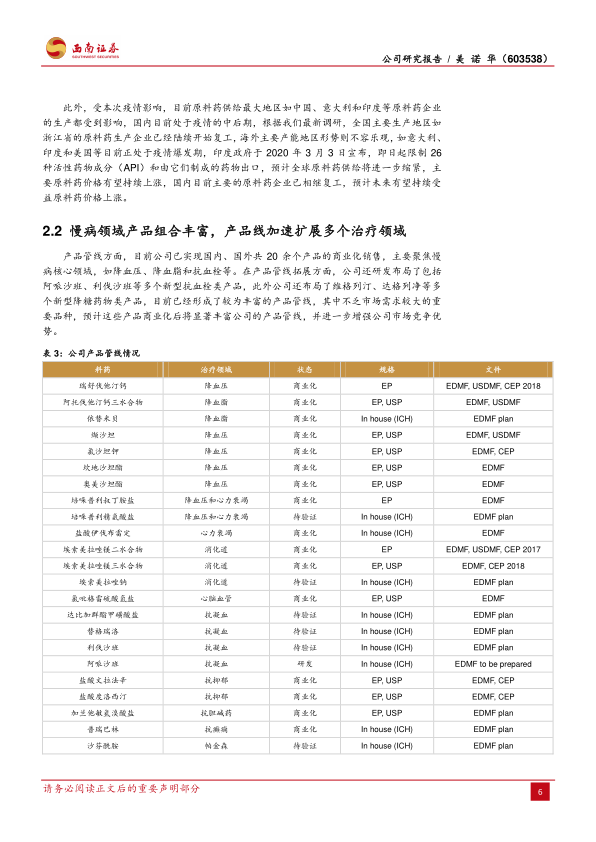

2.2 慢病领域产品组合丰富,产品线加速扩展多个治疗领域

美诺华在产品管线方面表现出色,目前已实现国内、国外共20余个产品的商业化销售,主要聚焦于慢病核心领域,如降血压、降血脂和抗血栓等。公司通过持续研发和并购不断拓展产品线,例如在控股燎原药业后,产品管线进一步延伸至心血管领域,布局了阿哌沙班、利伐沙班等多个新型抗血栓类产品,以及维格列汀、达格列净等多个新型降糖药品种。这些新布局的产品预计在商业化后将显著丰富公司的产品管线,并进一步增强市场竞争优势。

在海外市场,美诺华是全球原料药的主要供应商之一,尤其在欧洲地区更是头部供应商。2015年数据显示,公司在欧洲市场占有率最高的品种包括培哚普利(44.2%)、坎地沙坦(30.9%)和埃索美拉唑(19.1%)。公司与KRKA等核心客户建立了长期稳定的合作关系,KRKA在2016年贡献了公司营业收入的66.17%。尽管如此,公司前五大客户的收入占比从2015年的87.74%下降到2018年的79.25%,表明公司在客户拓展方面取得了显著成效。

美诺华的质量控制体系处于全球领先水平。自2004年成立以来,公司各成员企业陆续通过了国内外官方机构的认证和检查。浙江美诺华和安徽美诺华的主要产品分别于2008年、2011年、2014年和2017年通过了欧洲药监局GMP认证,燎原药业还通过了美国FDA审计和日本PMDA认证,为公司产品出口海外市场奠定了坚实基础。

在产品毛利率方面,原料药可分为专利原料药、特色原料药和大宗原料药。公司目前主要集中在毛利率相对较高的特色原料药(B阶段)和毛利率相对较低的大宗原料药(C阶段)。随着产品管线的不断丰富,公司预计将采取更加灵活的差异化竞争策略,提升高毛利率品种的收入占比。2016年,公司毛利占比最高的几个品种分别是瑞舒伐他汀(15%)、缬沙坦(14%)和氯吡格雷(12%)。2015年,瑞舒伐他汀销量为7.15吨,占全球市场份额的7.4%;缬沙坦销量为45.12吨,占全球市场份额的5.4%。随着新增产能的释放和下游客户的不断拓展,公司主要品种的市场份额仍有较大提升空间。

公司还积极推进产能扩建计划,以满足日益增长的市场需求和应对环保压力。例如,“年产520吨医药原料药(东扩)一期项目”计划投资3.5亿元,预计2021年投产,将形成年产520吨医药原料药的生产能力,主要生产缬沙坦、坎地沙坦酯、培哚普利叔丁胺盐等9个品种,预计年新增销售收入6亿元,利润1.5亿元。此外,“年产400吨原料药一期技改项目”投资1.63亿元,也预计于2021年投产,旨在解决公司产能满负荷问题并提升环保水平。

2.3 与战略客户合作加深,业务有望拓展至CMO/CDMO领域

在医药研发外包领域,美诺华正积极拓展CMO/CDMO(合同生产/研发生产组织)业务。CMO/CDMO主要为制药公司提供从工艺开发、配方开发、临床试验用药到化学或生物合成原料药生产、中间体制造、制剂生产以及包装等全方位的生产服务。相较于仅提供代工生产的CMO,CDMO通过自身技术优化产品生产过程,提供高附加值的技术输出,具有更强的订单获取能力和盈利能力,已成为CMO行业的发展趋势。

从产业链角度看,CMO/CDMO上游是精细化工行业,由于国内精细化工行业较为分散,CMO/CDMO对上游具有较强的议价能力。下游客户是医药公司,为确保产品及时供应和质量,医药公司通常会与少数核心供应商建立长期合作关系,客户粘性较强。

全球CMO/CDMO市场正持续增长。根据Frost & Sullivan数据,预计全球CMO/CDMO市场规模将从2019年的730亿美元增长到2021年的920亿美元,复合年增长率达到12.3%。中国CMO/CDMO行业规模也从2017年的314亿元增长到2019年的441亿元,复合年增长率达到18.5%。美诺华的制剂生产基地已通过中国和欧盟GMP认证,并已承接中国和欧洲客户的CMO业务,预示着CMO/CDMO将成为公司未来重点发展的方向。

公司与先声制药的战略合作是其拓展CMO/CDMO业务的重要一步。2019年6月27日,先声制药以现金方式向美诺华全资子公司宣城美诺华(年产1600吨原料药项目)增资1.1亿元,获得其49%股权。先声制药承诺,在同等条件下,其原料药项目将优先由宣城美诺华生产。先声制药作为国内领先的创新药研发企业,每年研发投入占营收的8%~10%,拥有丰富的研发管线和50多种已上市产品。2018年,先声制药实现营业收入21亿元,净利润11.2亿元。此次合作有望为宣城美诺华带来稳定的原料药订单,并使其参与先声制药新药研发环节,从现有“原料药+制剂”一体化业务向CMO业务拓展。

除了先声制药,美诺华还拥有KRKA、GEDEON RICHTER PLC等极为稳定的海外大客户,并与TEVA、Sandoz、Servier、Amerigen等客户建立了初步合作关系,这些都将成为公司CMO/CDMO业务未来拓展的潜在对象。

3 “原料药+制剂”一体化发展,成长空间进一步打开

3.1 国内仿制药进入“原料药+制剂”一体化发展时代

在国内医保控费的大环境下,仿制药价格面临持续压力。“原料药+制剂”一体化发展模式因能大幅缩减成本,已成为原料药和仿制药企业重点布局的方向。例如,华海药业、司太立等原料药企业纷纷借助自身原料药优势向下游制剂延伸,通过成本优势抢占市场份额。华海药业的制剂销售规模持续提升,收入占比从2009年的9%增长至2018年的57%。此外,博瑞医药等少数企业凭借技术优势,甚至能通过原料药技术享受制剂上市后的销售分成。

2020年3月5日,中共中央、国务院发布的《关于深化医疗保障制度改革的意见》强调深化药品、医用耗材集中带量采购制度改革,要求坚持招采合一、量价挂钩,全面实行集中带量采购。随着带量采购在全国范围内的推进,仿制药降价机制已基本形成。《意见》明确支持优质仿制药研发和使用,促进仿制药替代,预示着仿制药行业将面临一轮大洗牌。在此背景下,具备成本控制优势和高壁垒仿制药研发能力的公司有望脱颖而出。

3.2 商业化品种不断增加,“原料药+制剂”一体化即将进入收获期

美诺华的制剂战略主要围绕“技术转移+自主申报+国内MAH合作”等方式进行。在技术转移方面,公司主要依靠与科尔康美诺华的合作。科尔康美诺华是美诺华与战略客户KRKA于2017年成立的合资公司,美诺华持股40%。KRKA是欧洲较大的仿制药企业之一,拥有阿托伐他汀、氯沙坦、泮托拉唑等多个重要品种,2018年实现营业收入13.3亿欧元,净利润1.7亿欧元。根据公司公告,2018年已完成普瑞巴林等4个产品的技术转移,2019年上半年完成3个,下半年预计完成3个。预计2020年内,普瑞巴林、培哚普利制剂有望在国内获批,公司的制剂业务有望覆盖美诺华天康制剂现有的15亿片(粒)/年的产能,实现扭亏为盈,迎来发展拐点。

美诺华天康药业目前有多个品种正在申报或审评审批中,包括阿托伐他汀钙片、瑞舒伐他汀钙片、培哚普利叔丁胺片和普瑞巴林胶囊等仿制药。在产能方面,美诺华天康制剂的募投项目“30亿片(粒)固体制剂项目”预计将于2021年投产,将进一步扩充制剂业务产能。

在自主申报方面,公司通过2014年收购五洲药业股权获得了其全资子公司新五洲的11个药品注册批件;2015年通过收购天康药业获得了其19个药品注册批件。此外,公司还拥有杭州新诺华和印度柏莱诺华两个制剂研发中心,制剂在研产品梯队持续丰富,包括缬沙坦氨氯地平、氯沙坦钾片、富马酸替诺福韦二吡呋酯片、埃索美拉唑肠溶胶囊、盐酸二甲双胍缓释片等,未来有望扩充公司制剂业务产品线。

在国际标准资质方面,美诺华天康药业于2017年通过国内GMP审计,2018年9月通过了欧盟GMP审计,具备国际规范药品的生产制造和管理能力,为公司国内外制剂业务拓展提供了优势条件。

综合来看,美诺华制剂业务的短期增长点主要来自与

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送