-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工行业专题深度报告:2022年12月更新版-欧洲成本大增,利好中国化工品出口

化工行业专题深度报告:2022年12月更新版-欧洲成本大增,利好中国化工品出口

-

下载次数:

2948 次

-

发布机构:

国海证券股份有限公司

-

发布日期:

2023-01-04

-

页数:

109页

研究目的:受到俄乌冲突影响,欧洲能源供应出现紧张,俄罗斯天然气在欧洲天然气使用量中占比较大,俄乌冲突期间,天然气等能源价格数次上涨,欧洲的工业生产成本大幅上行,中欧化工产品价格差距拉大,中国化工产品出口量有望增加。

主要结论:欧洲能源短缺,价格出现暴涨,将导致用于工业生产中的天然气进一步短缺,欧洲化工品的生产成本将大幅上行,同时,短缺的能源和高昂的成本可能会导致当地化工装置被动降负荷,造成化工品供应的较大缺口,进一步推动欧洲当地产品价格大幅上涨。目前,中国和欧洲部分化工产品的价差越拉越大,中国化工品出口量有望大幅提升。未来,中国在传统能源和新能源方面的供应优势有望持续存在,中国化工品相对于欧洲的成本优势将持续存在,中国化工产业的全球竞争力和盈利能力有望进一步增强。

供给端,欧洲能源紧缺,中国能源优势凸显

受天然气能源价格大幅上涨影响,欧洲化工行业能源成本和原料成本大幅增加,全球能源供应链的重构和恢复需要较长时间。中国在传统能源增产保供和新能源产业体系上都具有优势,维持了相对较低的能源价格。

需求端,内外需同时复苏

国内稳经济措施逐步加强,内需有望复苏,中欧高价差背景下,叠加海运费价格下行,中国化工品出口至欧洲的量也将大幅提升。

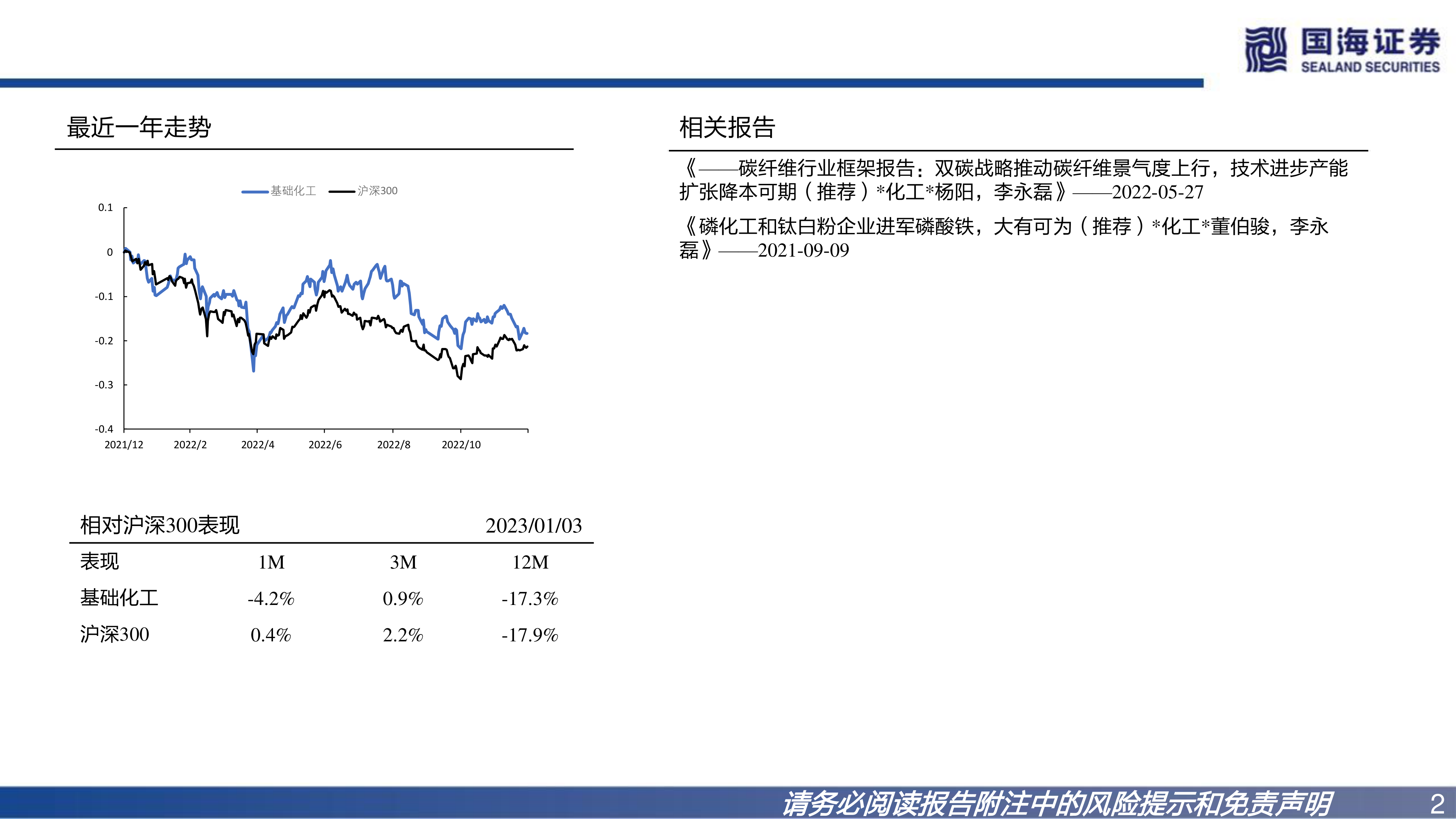

综合考虑欧洲能源高成本给国内化工行业带来的机会,我们维持基础化工行业“推荐”评级。

风险提示

原材料价格大幅波动风险;全球疫情反复发酵影响下游需求风险;行业大幅扩张造成供给过剩风险;相关标的的安全环保风险;重点关注公司业绩不及预期风险;

中心思想

欧洲能源危机驱动中国化工出口机遇

受俄乌冲突影响,欧洲能源供应紧张,天然气等能源价格大幅上涨,导致欧洲化工品生产成本飙升,并可能引发当地化工装置被动降负荷,造成供应缺口。在此背景下,中国与欧洲部分化工产品的价差持续拉大,为中国化工品出口提供了显著的套利空间和增长机遇。中国在传统能源增产保供和新能源产业体系上的优势,使其能够维持相对较低的能源价格,从而凸显了中国化工产业在全球范围内的成本竞争力。

中国化工产业全球竞争力显著提升

中国化工产业在全球供应链重构中展现出强大的韧性和竞争力。在供给端,欧洲能源紧缺使得中国能源优势更加突出,保障了国内化工生产的稳定性和成本可控性。在需求端,国内稳经济措施逐步加强,内需有望复苏,同时中欧高价差叠加海运费价格下行,将大幅提升中国化工品对欧洲的出口量。这种内外需同时复苏的局面,将进一步增强中国化工产业的全球竞争力和盈利能力,预示着行业将迎来新的发展阶段。

主要内容

欧洲能源市场深度分析与影响

欧盟能源结构与对俄依赖

2020年,欧盟的能源进口依赖度高达57.5%,其中俄罗斯是其主要的天然气、石油和煤炭供应商,满足了欧盟24.4%的能源需求。在欧盟的能源消费结构中,石油和天然气占据主导地位,分别占比35%和24%。尤其在天然气方面,欧盟对俄罗斯的依赖程度极高,2020年从俄罗斯进口的天然气占欧盟总可用天然气的41.1%。石油进口方面,俄罗斯也满足了欧盟36.5%的需求。尽管固体化石燃料在欧盟能源结构中的占比呈下降趋势(2020年为10.5%),但欧盟自俄罗斯进口的硬煤仍占其总需求的30%。俄乌冲突爆发后,尽管西方国家对俄罗斯实施制裁,但由于欧洲对俄罗斯油气供应的严重依赖,制裁主要集中在技术领域,导致欧洲市场油价和天然气价格暴涨,加剧了能源供应的不确定性。

能源价格飙升与化工成本压力

俄乌冲突引发的能源价格暴涨,直接导致欧洲化工行业的能源成本和原料成本大幅增加。根据报告数据,欧洲主要能源及化工原材料价格同比显著上涨。例如,天然气价格的飙升使得以天然气为主要原料的欧洲MDI、TDI、氮肥等化工产品面临巨大的成本压力。这种高昂的成本不仅侵蚀了欧洲化工企业的利润空间,还可能迫使当地化工装置被动降负荷甚至停产,从而造成化工品供应的较大缺口,进一步推高欧洲当地产品价格。相比之下,中国在传统能源增产保供和新能源产业体系上的优势,使得国内能源价格相对稳定,为中国化工企业提供了显著的成本优势。此外,中国出口海运集装箱FBX指数的回落,也降低了中国化工品出口的物流成本,进一步增强了其在国际市场上的竞争力。

中国化工产品出口优势与市场表现

聚氨酯与PVC:价差扩大,出口量显著增长

在聚氨酯领域,MDI和TDI产品受欧洲能源成本影响显著。欧洲MDI产能占全球27%,与中国聚合MDI的价差维持在1419美元/吨的高位;2022年11月,中国MDI出口量环比增长63%。TDI方面,欧洲产能同样占27%,中欧价差高达2405美元/吨;11月出口量环比增长10%。万华化学和沧州大化作为国内MDI和TDI的主要厂商,受益于欧洲高成本带来的竞争优势。

PVC方面,欧洲产能占全球15%,而中国PVC总产能占全球45%以上。国内外PVC价差达到1048元/吨,中国PVC在2022年11月出口量环比增长26%,显示出强劲的出口弹性。中泰化学和三友化工等国内PVC龙头企业,凭借其一体化产业链和成本优势,有望进一步扩大市场份额。

氯碱与纯碱:出口需求旺盛,量价齐升

氯碱产品中的烧碱,欧洲产能占比15%。液碱和片碱的国内外价差分别达到2250元/吨和804元/吨。2022年11月,国内液碱月度出口量环比大幅增长188%,片碱出口量环比增长317%,表明欧洲市场对中国烧碱的需求旺盛。中泰化学、滨化股份和万华化学等公司在烧碱生产方面具有显著优势。

纯碱方面,欧洲产能占比21%。尽管报告中提到出口-国内价差为-3.0美元/吨,但整体趋势显示中国纯碱出口量在2022年11月环比增长213%,表明出口市场活跃。远兴能源和山东海化作为国内纯碱龙头,受益于出口需求的增长。

己二酸、丙烯腈及轮胎:出口表现分化

己二酸方面,欧洲产能占比19%,中欧价差为1102元/吨,中国己二酸在2022年11月出口量环比增长31%。华峰化学和华鲁恒升是国内主要生产商。

丙烯腈方面,欧洲产能占比15%,中欧价差为189美元/吨,但2022年11月中国丙烯腈出口量环比下降13%。东方盛虹、荣盛石化和中国化学是该领域重点公司。

轮胎行业,欧洲消费占比24.62%。半钢胎和全钢胎的国内外价差分别为2.43美元/条和22.29美元/条。然而,2022年11月中国半钢胎和全钢胎出口量环比分别下降4%和10%。玲珑轮胎、赛轮轮胎和森麒麟等国内轮胎企业,通过海外布局和技术创新,仍有望在全球市场中保持竞争力。

营养品与化肥:欧洲产能受限,中国出口受益

营养品方面,维生素A和维生素E的欧洲产能分别占53%和36%。中欧价差分别为8.9美元/千克和1.1美元/千克。2022年11月,中国维生素A出口量环比增长16%,维生素E出口量环比增长46%,显示出欧洲市场对中国营养品的需求。新和成和浙江医药是国内维生素龙头企业。蛋氨酸方面,欧洲产能占比31%,尽管出口-国内价差为-64美元/吨,但11月出口量环比增长28%。新和成和安迪苏是蛋氨酸领域的重要参与者。

化肥方面,磷肥(一铵、二铵)的欧洲产量占比16.24%。一铵和二铵的国内外价差分别为901元/吨和880元/吨。2022年11月,中国磷酸一铵出口量环比增长159%,磷酸二铵出口量环比增长56%,表明中国磷肥在国际市场上的竞争力增强。云天化、新洋丰和云图控股是国内磷复肥龙头。合成氨方面,欧洲及中亚产量占比23.30%,国内外价差高达3504元/吨,中国合成氨在11月出口量环比暴增57608%,显示出巨大的出口潜力。氮肥(尿素)的欧洲产能占比22.05%,国内外价差为499元/吨,但11月出口量环比下降25%。华鲁恒升在合成氨和尿素生产方面具有显著优势。

醋酸、聚烯烃与钛白粉:价差维持高位,出口潜力大

醋酸方面,欧洲产能占比6.2%,国内外价差高达5068元/吨,但2022年11月中国醋酸出口量环比下降19%。江苏索普和华鲁恒升是国内醋酸龙头。

聚烯烃方面,PP和PE的欧洲产能分别占9.4%和11%。PP和PE的国内外价差分别为199美元/吨和262美元/吨。2022年11月,中国PP出口量环比下降41%,PE出口量环比增长93%,显示出PE出口的强劲势头。中国石化、恒力石化、荣盛石化、万华化学、宝丰能源和卫星化学等大型石化企业在聚烯烃生产方面具有规模优势。

钛白粉方面,欧洲产能占比18%,国内外价差高达1421美元/吨,中国钛白粉在2022年11月出口量环比增长8%。龙佰集团作为国内钛白粉龙头,有望受益于高价差带来的出口机遇。

PC、丁辛醇、丙烯酸、BDO及合成橡胶:出口趋势与价差分析

PC方面,欧洲产能占比8%以上,国内外价差为1439美元/吨,但2022年11月中国PC出口量环比下降2%。鲁西化工、荣盛石化和万华化学是主要生产商。

丁辛醇方面,欧洲产能占比24.46%。丁醇和辛醇的国内外价差分别为1561元/吨和1966元/吨。2022年11月,中国丁醇出口量环比下降96%,辛醇出口量环比增长324%,辛醇出口表现突出。鲁西化工和万华化学是该领域的重要企业。

丙烯酸方面,欧洲产能占比17%,国内外价差为1267美元/吨,中国丙烯酸在2022年11月出口量环比增长4%。卫星化学和万华化学是国内丙烯酸龙头。

BDO方面,欧洲产能占比14%,国内外价差为2093美元/吨,但2022年11月中国BDO出口量环比下降4%。中国石化是该领域重点公司。

合成橡胶方面,欧洲产能占比25%。顺丁橡胶和丁苯橡胶的国内外价差分别为124美元/吨和36美元/吨。2022年11月,中国顺丁橡胶出口量环比下降15%,丁苯橡胶出口量环比增长31%。中国石化是主要生产商。

橡胶产业链与甲酸、环氧树脂:出口市场动态

橡胶产业链中的炭黑,欧洲产能占比9%,国内外价差为115美元/吨,但2022年11月中国炭黑出口量环比下降23%。黑猫股份是国内炭黑龙头。值得注意的是,2022年3-11月,中国出口欧洲的炭黑量占比从0.9%大幅提升至16.10%,显示出欧洲市场对中国炭黑的依赖增加,尽管近期中国炭黑原料成本较高,出口价格优势有所减弱。

甲酸方面,欧洲产能占比32%,国内外价差为1982元/吨,中国甲酸在2022年11月出口量环比增长13%。鲁西化工是国内主要生产商。

环氧树脂方面,欧洲产能占比11%,国内外价差为589美元/吨,但2022年11月中国环氧树脂出口量环比下降9%。中化国际是国内环氧树脂龙头。尽管11月出口量环比下降,但近几个月国内环氧树脂向欧洲国家的出口量明显增加,出口-国内价差持续处于较高水平。

总结

欧洲能源危机重塑全球化工格局

俄乌冲突引发的欧洲能源危机,导致欧洲化工生产成本大幅攀升,并可能造成供应短缺,从而深刻改变了全球化工产业的竞争格局。欧洲对俄罗斯能源的高度依赖,使其在能源价格波动面前显得尤为脆弱。天然气、石油等关键能源及化工原材料价格的暴涨,直接推高了欧洲化工产品的生产成本,削弱了其在全球市场的竞争力。这种结构性变化为拥有稳定能源供应和成本优势的中国化工产业提供了前所未有的发展机遇。

中国化工产业迎来战略发展期

面对欧洲能源危机,中国化工产业凭借其在传统能源和新能源领域的优势,以及相对稳定的能源价格,展现出强大的成本竞争力。中欧之间不断扩大的化工产品价差,叠加海运费的回落,为中国化工品出口打开了广阔的套利窗口。从MDI、TDI、PVC、烧碱、磷肥到钛白粉等多个细分产品,中国出口量均呈现出不同程度的增长,部分产品甚至实现爆发式增长。这不仅提升了中国化工产业的全球市场份额,也增强了其盈利能力。未来,随着国内经济的逐步复苏和全球供应链的进一步重构,中国化工产业有望持续巩固其全球领先地位,迎来战略性的发展机遇期。然而,原材料价格大幅波动、全球疫情反复、行业过度扩张以及安全环保风险等因素仍需密切关注。

-

基础化工行业周报:丁辛醇价格上涨,赛轮股东拟增持

-

化工新材料产业周报:2024Q3全球硅晶圆出货量同增6.8%,星舰将于月日第六次试飞

-

医药行业报告:中国卫生费用中观图景,医保资金来源和去向的量化拆解

-

基础化工行业周报:制冷剂R134a、正丁醇价格上涨,看好化工长周期景气向上

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送