-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

化工能耗政策追踪:辽宁、河南等新增有序用电通知,液碱9月开工率下降明显

化工能耗政策追踪:辽宁、河南等新增有序用电通知,液碱9月开工率下降明显

-

下载次数:

1016 次

-

发布机构:

中银国际证券股份有限公司

-

发布日期:

2021-10-19

-

页数:

11页

“能耗双控”政策或短中期影响部分子行业与产品开工率,长期看好龙头公司在碳中和背景下的发展。

重点关注:

进入9月以来,全国多地出台“能耗双控”或限电相关政策、通知,部分化工企业生产受到影响。

我们认为本轮限电限产主要原因有三点:能耗政策目标的趋紧、电力供应缺口与煤炭价格的不断走高。2021年上半年全国能耗水平增长显著,在经济增速放缓的背景下,单位GDP能耗下降率等政策目标完成难度逐渐增大。同时,根据中电联数据,2021年1-8月份,全国发电量53,894亿千瓦时,2021年1-8月份,全国发电量53,894亿千瓦时,全国全社会用电量54,704亿千瓦时,电力供应存在一定缺口。而我国仍主要以火力发电为主,煤炭价格不断走高,供应偏紧也加剧了各地用电紧张的局面,截至10月15日,动力煤市场均价为1,555元/吨,环比上月同期涨幅高达58.03%。

各地来看,10月8日至10月17日,辽宁、河南、浙江新增有序用电通知。其中,辽宁省实施有序用电后仍存在较大用电缺口。截至10月8日,辽宁全省最大电力缺口达到462万千瓦,达到严重缺电II级橙色预警信号。预警信号发布后,有序用电措施逐步升级,辽宁省工信厅决定10月8日00:00-24:00启动实施有序用电II级措施。各地有序用电逐渐“常态化”,部分省市措施升级。

上市公司方面,10月8日至10月15日,同大股份、洪汇新材、诚志股份和沈阳化工公告有序用电相关停产措施。沈阳化工股份下属子公沈阳石蜡化工有限公司收到通知,对电压等级为10kV及以上的化学原料和化学制品制造业企业实施有序用电措施。另外,蓝丰生化和晨化股份恢复生产。

化工品来看,根据百川盈孚数据,黄磷子行业9月开工率为43.75%,环比下降9.66pcts;液碱子行业9月开工率为72.86%,环比下降8.11pcts。受全国多省市限电政策影响,氯碱厂家普遍处于开工低位。

投资建议:

在“双控”背景下,多种化工产品开工受限,不排除磷化工产业链、硅产业链、纯碱、氯碱等产品价格等继续走高。“能耗双控”有望淘汰一部分高耗能的落后产能,提高化工行业整体集中度,长期看好龙头公司在碳中和背景下的发展。

在“双控”背景下,具备成长属性的新材料公司关注度持续提升。首先,半导体材料国产化在最近两年可能会有比较大的提升;其次,在某些产品上,今年也是阶段性供不应求,或者由于原料端影响,部分产品出现了涨价;考虑到之前的业绩基数较低,部分半导体材料公司的业绩弹性非常大。另一方面,受益于下游新能源汽车行业高速发展,上游部分材料(如DMC/NMP/PVDF/金属硅等)同样供给偏紧持续涨价,且景气持续时间预计较长。

投资建议:展望十月,关注天然气、纯碱、磷化工、硅产业链、氯碱等高能耗化工品价格维持高位甚至继续走高带来的投资机会,另一方面,半导体、新能源材料等子行业关注度持续提升。中长期来看,随着盈利持续性超预期,优质化工资产有望迎来价值重估。推荐个股:万华化学、荣盛石化、新和成、皇马科技、雅克科技、华鲁恒升、联化科技、桐昆股份、晶瑞电材、万润股份等,关注东方盛虹、国瓷材料、合盛硅业、兴发集团等。

10月金股:晶瑞电材

风险提示

1)地缘政治因素变化引起油价大幅波动;2)全球疫情形势出现变化。

中心思想

政策影响与行业趋势

- 当前“能耗双控”政策及限电措施对中国化工行业造成短期至中期的开工率影响,尤其是在高耗能子行业和产品领域。

- 本轮限电限产主要源于政策目标趋紧(单位GDP能耗下降率目标完成难度增大)、电力供需缺口(2021年1-8月全国用电量高于发电量)以及动力煤价格持续高企(10月15日均价1,555元/吨,环比上涨58.03%)等多重因素叠加。

- 长期来看,该政策将加速淘汰落后高耗能产能,提升行业集中度,并推动龙头企业在碳中和背景下的可持续发展。

投资机遇与风险

- 在“双控”背景下,磷化工、硅产业链、纯碱、氯碱等高能耗化工品价格有望维持高位甚至继续上涨,带来投资机会。

- 具备成长属性的新材料公司,如半导体材料(国产化进程加速,部分产品供不应求)和新能源材料(受益于新能源汽车高速发展,DMC/NMP/PVDF/金属硅等供给偏紧),其关注度和业绩弹性持续提升。

- 主要风险包括地缘政治因素导致油价大幅波动以及全球疫情形势变化。

主要内容

限电限产原因分析

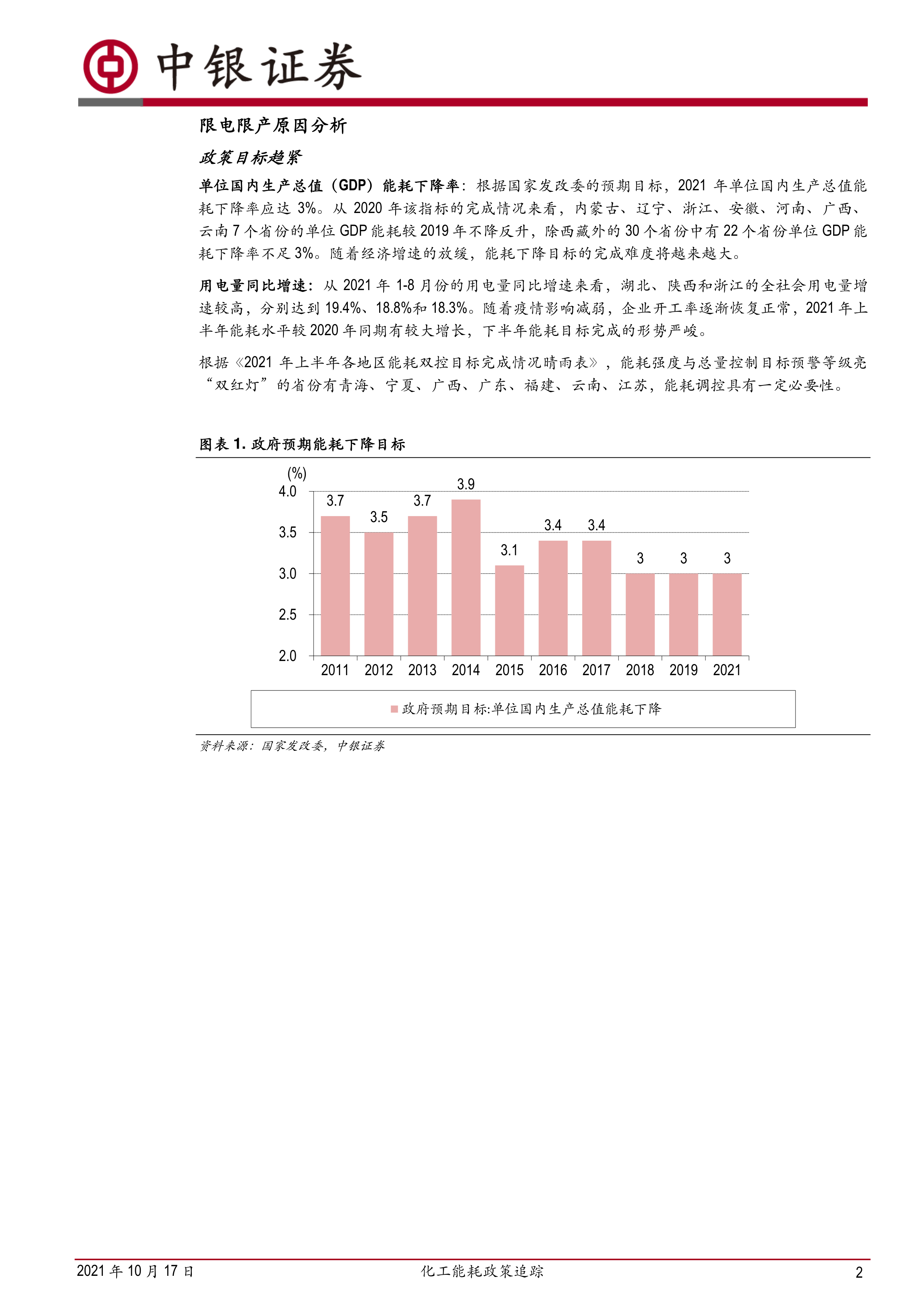

政策目标趋紧

- 能耗下降目标严峻: 国家发改委设定2021年单位GDP能耗下降3%的目标。然而,2020年有7个省份单位GDP能耗不降反升,22个省份下降率不足3%。随着经济增速放缓,完成该目标难度显著增加。

- 用电量增速高企: 2021年1-8月,湖北、陕西、浙江等省份全社会用电量同比增速分别达到19.4%、18.8%和18.3%,远高于全国平均水平。上半年能耗水平较2020年同期大幅增长,使得下半年能耗目标完成形势严峻。

- “双红灯”预警省份: 根据《2021年上半年各地区能耗双控目标完成情况晴雨表》,青海、宁夏、广西、广东、福建、云南、江苏等7个省份在能耗强度和总量控制目标上均亮起“双红灯”,表明能耗调控的必要性。

电力供应缺口

- 发电量与用电量失衡: 2021年1-8月,全国规模以上电厂发电量为53,894亿千瓦时,同比增长11.3%。同期全国全社会用电量达到54,704亿千瓦时,同比增长13.8%,显示出电力供应存在一定缺口。

- 高耗能行业用电量增长: 2021年1-8月,化工行业用电量达3,338亿千瓦时,同比增加9.9%,增幅仅次于建材及黑色金属冶炼行业,作为重点关注的高耗能行业之一,其开工率在此轮限电中受到显著影响。

动力煤价格上涨

- 火电主导与煤价攀升: 我国发电结构仍以火电为主,动力煤价格自2021年以来持续攀升,供应持续偏紧。截至10月15日,动力煤市场均价达到1,555元/吨,周均价涨幅高达16.12%。

- 供需失衡加剧: 9月底内蒙地区煤矿受安全事故影响,生产受限;榆林停产煤矿复产效果不达预期。下游冶金、化工等行业需求强烈,整体市场呈现供不应求局面,煤价或持续偏强运行。

“能耗双控”政策追踪与企业影响

区域政策动态

- 多地新增有序用电通知: 10月8日至10月17日,辽宁、河南、浙江等省份新增有序用电通知。其中,辽宁省电力缺口严重,最大达到462万千瓦,启动II级橙色预警,并逐步升级有序用电措施。

- 地方具体措施: 河南省郑州市要求64户“双高”企业全部停产,2118户企业采取“开三停四”轮停轮休。浙江省银保监会发布通知,严格控制“两高”项目和高耗低效企业信贷投放,并严禁资金违规参与煤炭等大宗商品炒作。

上市公司公告

- 部分企业停产: 10月8日至10月15日,同大股份、洪汇新材、诚志股份和沈阳化工公告了有序用电相关的停产措施。例如,诚志股份的全资子公司南京诚志永清能源科技有限公司的60万吨/年MTO装置临时停产至12月。

- 部分企业恢复生产: 蓝丰生化和晨化股份则公告恢复生产,显示部分限电措施有所缓解。

重点化工品开工率

- 黄磷开工率下降: 根据百川盈孚数据,9月黄磷子行业开工率为43.75%,环比下降9.66个百分点。

- 液碱开工率下降: 9月液碱子行业开工率为72.86%,环比下降8.11个百分点,氯碱厂家普遍处于开工低位。

投资建议

行业发展机遇

- 高耗能产品价格上涨: 在“双控”政策下,磷化工产业链、硅产业链、纯碱、氯碱等高能耗化工产品开工受限,不排除价格继续走高。

- 行业集中度提升: “能耗双控”有望淘汰一部分高耗能的落后产能,从而提高化工行业整体集中度,利好龙头企业。

- 碳中和背景下的龙头发展: 长期看好龙头公司在碳中和背景下的发展潜力。

重点关注领域与个股

- 新材料领域: 具备成长属性的新材料公司关注度持续提升。半导体材料国产化进程加速,部分产品阶段性供不应求,业绩弹性大。新能源汽车行业高速发展带动上游材料(如DMC/NMP/PVDF/金属硅)供给偏紧和价格上涨,景气周期预计较长。

- 十月投资机会: 关注天然气、纯碱、磷化工、硅产业链、氯碱等高能耗化工品价格维持高位甚至继续走高带来的投资机会,以及半导体、新能源材料等子行业。

- 中长期展望: 随着盈利持续性超预期,优质化工资产有望迎来价值重估。

- 推荐个股: 万华化学、荣盛石化、新和成、皇马科技、雅克科技、华鲁恒升、联化科技、桐昆股份、晶瑞电材、万润股份等。

- 关注个股: 东方盛虹、国瓷材料、合盛硅业、兴发集团等。

- 10月金股: 晶瑞电材。

总结

本报告深入分析了2021年10月中国化工行业面临的“能耗双控”政策及限电限产影响。报告指出,政策目标趋紧、电力供应缺口和动力煤价格上涨是导致限电限产的主要原因,已导致黄磷、液碱等重点化工产品开工率显著下降,并促使多家上市公司公告停产。展望未来,该政策短期内可能推高高耗能化工品价格,长期则有利于行业集中度提升和龙头企业在碳中和背景下的发展。投资建议聚焦于高能耗化工品价格上涨带来的机会,以及半导体材料和新能源材料等成长性新材料领域,并推荐了包括万华化学、晶瑞电材在内的多只优质个股。同时,报告提示了地缘政治和疫情变化可能带来的风险。

-

化工行业周报:国际油价大幅上涨,分散染料迎来第四轮涨价

-

基础化工:染料价格上行,一体化企业有望受益

-

化工行业周报:国际油价回调,己内酰胺、维生素E价格上涨

-

化工行业周报:国际油价上涨,分散染料、维生素E价格上涨

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送