-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医疗设备以旧换新专题系列三:2月数据同比+54%,环比有所下降

医疗设备以旧换新专题系列三:2月数据同比+54%,环比有所下降

-

下载次数:

106 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2025-03-17

-

页数:

22页

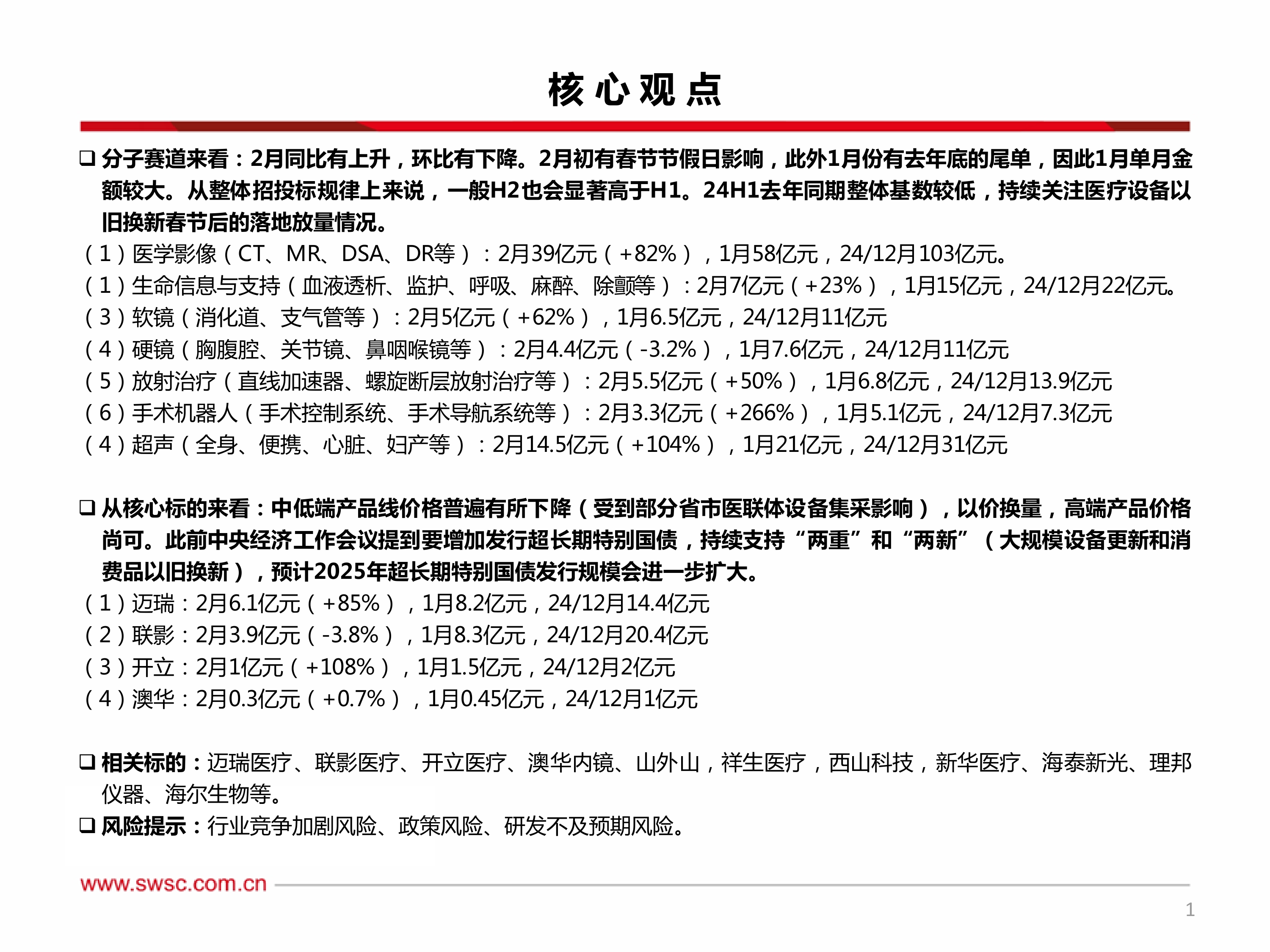

核心观点

分子赛道来看:2月同比有上升,环比有下降。2月初有春节节假日影响,此外1月份有去年底的尾单,因此1月单月金额较大。从整体招投标规律上来说,一般H2也会显著高于H1。24H1去年同期整体基数较低,持续关注医疗设备以旧换新春节后的落地放量情况。

(1)医学影像(CT、MR、DSA、DR等):2月39亿元(+82%),1月58亿元,24/12月103亿元。

(1)生命信息与支持(血液透析、监护、呼吸、麻醉、除颤等):2月7亿元(+23%),1月15亿元,24/12月22亿元。(3)软镜(消化道、支气管等):2月5亿元(+62%),1月6.5亿元,24/12月11亿元

(4)硬镜(胸腹腔、关节镜、鼻咽喉镜等):2月4.4亿元(-3.2%),1月7.6亿元,24/12月11亿元

(5)放射治疗(直线加速器、螺旋断层放射治疗等):2月5.5亿元(+50%),1月6.8亿元,24/12月13.9亿元(6)手术机器人(手术控制系统、手术导航系统等):2月3.3亿元(+266%),1月5.1亿元,24/12月7.3亿元(4)超声(全身、便携、心脏、妇产等):2月14.5亿元(+104%),1月21亿元,24/12月31亿元

从核心标的来看:中低端产品线价格普遍有所下降(受到部分省市医联体设备集采影响),以价换量,高端产品价格尚可。此前中央经济工作会议提到要增加发行超长期特别国债,持续支持“两重”和“两新”(大规模设备更新和消费品以旧换新),预计2025年超长期特别国债发行规模会进一步扩大。

(1)迈瑞:2月6.1亿元(+85%),1月8.2亿元,24/12月14.4亿元

(2)联影:2月3.9亿元(-3.8%),1月8.3亿元,24/12月20.4亿元

(3)开立:2月1亿元(+108%),1月1.5亿元,24/12月2亿元

(4)澳华:2月0.3亿元(+0.7%),1月0.45亿元,24/12月1亿元

相关标的:迈瑞医疗、联影医疗、开立医疗、澳华内镜、山外山,祥生医疗,西山科技,新华医疗、海泰新光、理邦仪器、海尔生物等。

风险提示:行业竞争加剧风险、政策风险、研发不及预期风险。

中心思想

政策驱动下的医疗设备市场动态

本报告深入分析了2025年2月中国医疗设备市场的招投标数据,揭示了在“以旧换新”政策刺激下,市场呈现出同比显著增长但环比有所下降的复杂局面。政策目标旨在通过超长期特别国债等多种资金渠道,确保医疗设备投资规模持续增长,并加速国产化进程。

细分赛道与核心企业表现

从分子赛道来看,医学影像、超声、手术机器人等领域表现出强劲的同比增长,而硬镜和联影医疗等个别领域则出现环比下降。核心企业如迈瑞医疗和开立医疗展现出头部效应和显著增长,但中低端产品线受集采影响价格普遍下降,高端产品价格相对稳定。

主要内容

核心观点

- 分子赛道表现分析:2月医疗设备招投标金额同比上升54%,但环比有所下降。这主要受2月初春节假期影响,以及1月份存在去年底尾单的因素。从整体招投标规律看,下半年(H2)通常显著高于上半年(H1)。2024年上半年同期基数较低,需持续关注春节后“以旧换新”政策的落地放量情况。

- 医学影像(CT、MR、DSA、DR等):2月招投标金额达39亿元,同比大幅增长82%。

- 生命信息与支持(血液透析、监护、呼吸、麻醉、除颤等):2月招投标金额为7亿元,同比增长23%。

- 软镜(消化道、支气管等):2月招投标金额为5亿元,同比增长62%。

- 硬镜(胸腹腔、关节镜、鼻咽喉镜等):2月招投标金额为4.4亿元,同比微降3.2%。

- 放射治疗(直线加速器、螺旋断层放射治疗等):2月招投标金额为5.5亿元,同比增长50%。

- 手术机器人(手术控制系统、手术导航系统等):2月招投标金额为3.3亿元,同比激增266%。

- 超声(全身、便携、心脏、妇产等):2月招投标金额为14.5亿元,同比增长104%。

- 核心标的分析:中低端产品线价格普遍有所下降,这受到部分省市医联体设备集采的影响,企业采取“以价换量”策略。高端产品价格表现尚可。中央经济工作会议强调增加发行超长期特别国债,持续支持“两重”和“两新”(大规模设备更新和消费品以旧换新),预计2025年超长期特别国债发行规模将进一步扩大。

- 迈瑞医疗:2月招投标金额为6.1亿元,同比增长85%,显示出明显的头部效应。

- 联影医疗:2月招投标金额为3.9亿元,同比下降3.8%,环比也有所下降。

- 开立医疗:2月招投标金额为1亿元,同比增长108%,增速显著。

- 澳华内镜:2月招投标金额为0.3亿元,同比增长0.7%,基本持平。

- 相关标的与风险提示:报告列出了迈瑞医疗、联影医疗、开立医疗、澳华内镜、山外山、祥生医疗、西山科技、新华医疗、海泰新光、理邦仪器、海尔生物等相关标的。同时提示了行业竞争加剧、政策风险和研发不及预期等风险。

以旧换新刺激政策:2024年万亿国债全部落地,节奏上医疗设备以旧换新截至年底执行不到10%

- 政策背景与目标:医疗设备“以旧换新”是国家设备更新政策的重要组成部分,目标是到2027年医疗设备投资规模较2023年增长25%以上,即年增速约6%,以在宏观承压下确保医疗设备行业增长不失速。

- 2024年超长期国债分配:2024年中央安排1万亿超长期国债用于“两重两新”工作,其中“两新”工作(大规模设备更新、消费品以旧换新)安排3000亿。截至2024年12月,万亿国债已全部安排完毕,其中涉及医疗设备的是中央财政拨款1480亿的一部分。

- 政策细节与限制:中央转移支付给地方的1500亿不涉及医疗设备;不再设置“项目总投资不低于1亿元”要求,支持中小企业设备更新;医疗设备较难享受到财政贴息贷款,因贴息总规模仅200亿元且涉及多个行业;医疗设备的中央出资比例(40%~80%)不如其他行业高(最高可达90%)。

- 2025年展望:2025年中央经济工作会议提出增加发行超长期特别国债,持续支持“两重”和“两新”,预计发行规模将进一步扩大,更多市场需求广、更新换代潜力大的产品和领域将被纳入以旧换新政策支持范围。

以旧换新刺激政策:2025年预计各地医疗设备集中采购将持续推进,竞争降价

- 医保政策影响:医保局出台一系列医疗服务价格项目立项指南,医疗服务费用管控预计将倒逼医院缩减成本,从而减少设备采购价格。

- 集采模式:全国设备集采的可能性较低,主要因资金来源不统一及设备参数和系统差异大。目前执行的设备集采以省级/城市为单位,如安徽、海南、四川、福建、北京、深圳等地。

- 采购品类与趋势:采购品类多为超声、CT、MR、医用内窥镜等设备。预计2025年会有更多以城市/医联体/省为单位开展的采购。

以旧换新刺激政策:支持医学影像、放射治疗、远程诊疗、手术机器人、教学及科研技术等医疗设备

- 支持品类:政策明确支持医学影像、放射治疗、远程诊疗、手术机器人、教学及科研技术等医疗设备。

- 政策意义:大规模“以旧换新”政策落地对需求提振及产业结构化升级具有重要意义,尤其有望加速低国产化率赛道的国产升级,迎来继医疗新基建、贴息政策后的新一波需求释放高峰。

- 落地与持续性:政策自2024年第四季度起逐步落地,对相关器械公司业绩的利好预计将持续到2027年。

- 更新需求与区域焦点:现阶段医学影像类设备更新需求加快,基层县域市场是医疗设备“以旧换新”的焦点。报告还提供了各类医疗设备的折旧时间参考。

- 项目案例:福建省立医院等10家医院设备更新项目总投资7.59亿元,其中医学影像为主要采购产品品类。

以旧换新刺激政策:中央财政+地方财政+院端自筹资金,共同保障政策落地推行

- 资金来源构成:政策落地推行由中央财政配套资金(超长期万亿国债)、地方财政配套资金(中央转移支付+地方政府专项债券)和院端自筹资金共同保障。

- 超长期特别国债特点:与普通国债不同,特别国债纳入政府性基金账本,不计入财政赤字。2024年发行1万亿元,预计2025年将进一步扩大发行规模,投向粮食安全、能源安全、产业链安全、新型城镇化、乡村振兴等重大领域。

总新设备采购数据(季度、月度)

- 2月数据概览:2025年2月医用医疗设备招投标数据同比+54%,环比有所下降。

- 季度趋势:2024年第四季度招投标金额显著高于前三季度,显示出年底加速预算采购的特点。

- 月度趋势:2024年11月“以旧换新”政策开始逐步落地,2025年1月因去年底尾单金额较大,2月受春节假期影响有所回落。

医学影像数据跟踪

- 整体表现:2025年2月医学影像(不包括超声)招投标金额为39亿元,同比提升82%。

- 细分品类:报告提供了超导型磁共振成像系统MR、计算机断层摄影X射线机CT、血管造影X射线机DSA的季度招投标数据,均显示出不同程度的波动和增长。

超声数据跟踪

- 整体表现:2025年2月超声设备招投标金额为14.5亿元,同比提升较快,达到104%。

- 需求结构:从招投标数据来看,全身超声影像诊断设备的采购需求较大。

- 市场格局:超声业务线在2024年上半年受到医疗反腐和政策落地节奏延迟影响,国内市场承压,但迈瑞依托头部效应和超高端产品放量表现较好。超声整体竞争格局稳定,国产化率约为60%(迈瑞36%,开立7%等),高端占比15%,中低端占比85%。

生命信息与支持数据跟踪

- 整体表现:2025年2月生命信息与支持设备招投标金额为7亿元,同比增长23%,表现稳健。

- 细分品类:报告提供了监护仪、麻醉机、呼吸机的季度招投标数据,显示出持续的需求。

内窥镜数据跟踪

- 软镜:2025年2月软镜招投标金额为5亿元,同比增长62%。随着基层肠胃镜检测渗透率提升,肠胃道检测需求旺盛,行业持续扩容。2023年消化道软镜国产化率已快速提升至17%,呼吸科国产化率提升至28%。

- 硬镜:2025年2月硬镜招投标金额为4.4亿元,同比下降3.2%。硬镜整体国产替代逻辑未变,但海泰新光等公司业务受到美国史塞克订单及库存影响。

放射治疗器械数据跟踪

- 整体表现:2025年2月放射治疗器械招投标金额为5.5亿元,同比增长50%。

手术机器人数据跟踪

- 整体表现:2025年2月手术机器人招投标金额为3.3亿元,同比激增266%,显示出该领域的强劲增长潜力。

迈瑞医疗招投标数据

- 表现突出:2025年2月迈瑞医疗招投标金额为6.1亿元,同比增长85%,头部效应显著。

联影医疗招投标数据

- 有所下降:2025年2月联影医疗招投标金额为3.9亿元,同比下降3.8%,环比也有所下降。

开立医疗招投标数据

- 增速明显:2025年2月开立医疗招投标金额为1亿元,同比增长108%,增速表现突出。

澳华内镜招投标数据

- 基本持平:2025年2月澳华内镜招投标金额为0.3亿元,同比增长0.7%,同比基本持平。

总结

本报告通过对2025年2月医疗设备招投标数据的深入分析,揭示了在国家“以旧换新”政策驱动下,中国医疗设备市场呈现出复杂而动态的格局。尽管2月受春节假期影响环比有所下降,但整体市场同比仍保持强劲增长,特别是医学影像、超声和手术机器人等细分赛道表现突出。政策层面,超长期特别国债的持续发行和扩大规模,以及中央、地方财政与院端自筹的多方资金保障,为医疗设备更新换代提供了坚实支撑。然而,中低端产品线面临集采带来的价格压力,而高端产品价格相对稳定。未来,随着政策的进一步落地和各地集采的持续推进,市场竞争将加剧,但同时也将加速医疗设备的国产化进程,尤其是在基层县域市场和低国产化率赛道,预计将迎来新的需求释放高峰。

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送