-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药行业周报:集采落地看好创新,医药消费受益政策

医药行业周报:集采落地看好创新,医药消费受益政策

-

下载次数:

931 次

-

发布机构:

西南证券股份有限公司

-

发布日期:

2024-12-15

-

页数:

33页

投资要点

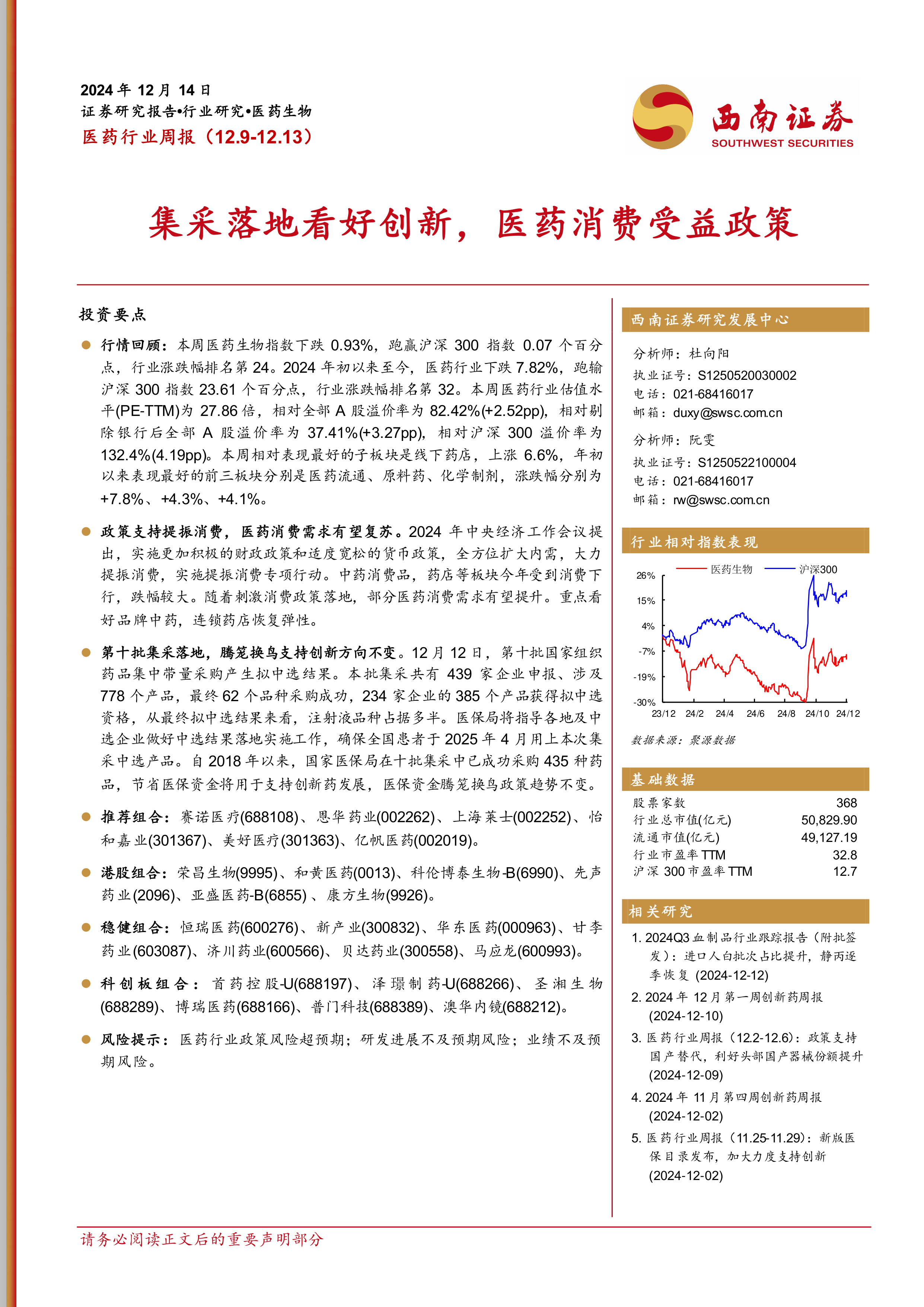

行情回顾:本周医药生物指数下跌0.93%,跑赢沪深300指数0.07个百分点,行业涨跌幅排名第24。2024年初以来至今,医药行业下跌7.82%,跑输沪深300指数23.61个百分点,行业涨跌幅排名第32。本周医药行业估值水平(PE-TTM)为27.86倍,相对全部A股溢价率为82.42%(+2.52pp),相对剔除银行后全部A股溢价率为37.41%(+3.27pp),相对沪深300溢价率为132.4%(4.19pp)。本周相对表现最好的子板块是线下药店,上涨6.6%,年初以来表现最好的前三板块分别是医药流通、原料药、化学制剂,涨跌幅分别为+7.8%、+4.3%、+4.1%。

政策支持提振消费,医药消费需求有望复苏。2024年中央经济工作会议提出,实施更加积极的财政政策和适度宽松的货币政策,全方位扩大内需,大力提振消费,实施提振消费专项行动。中药消费品,药店等板块今年受到消费下行,跌幅较大。随着刺激消费政策落地,部分医药消费需求有望提升。重点看好品牌中药,连锁药店恢复弹性。

第十批集采落地,腾笼换鸟支持创新方向不变。12月12日,第十批国家组织药品集中带量采购产生拟中选结果。本批集采共有439家企业申报、涉及778个产品,最终62个品种采购成功,234家企业的385个产品获得拟中选资格,从最终拟中选结果来看,注射液品种占据多半。医保局将指导各地及中选企业做好中选结果落地实施工作,确保全国患者于2025年4月用上本次集采中选产品。自2018年以来,国家医保局在十批集采中已成功采购435种药品,节省医保资金将用于支持创新药发展,医保资金腾笼换鸟政策趋势不变。

推荐组合:赛诺医疗(688108)、恩华药业(002262)、上海莱士(002252)、怡和嘉业(301367)、美好医疗(301363)、亿帆医药(002019)。

港股组合:荣昌生物(9995)、和黄医药(0013)、科伦博泰生物-B(6990)、先声药业(2096)、亚盛医药-B(6855)、康方生物(9926)。

稳健组合:恒瑞医药(600276)、新产业(300832)、华东医药(000963)、甘李药业(603087)、济川药业(600566)、贝达药业(300558)、马应龙(600993)。

科创板组合:首药控股-U(688197)、泽璟制药-U(688266)、圣湘生物(688289)、博瑞医药(688166)、普门科技(688389)、澳华内镜(688212)。

风险提示:医药行业政策风险超预期;研发进展不及预期风险;业绩不及预期风险。

中心思想

政策与市场:医药行业双重驱动下的结构性机遇

本周医药生物行业整体表现承压,指数下跌0.93%,年初至今累计下跌7.82%,显著跑输沪深300指数,反映出市场对该板块的持续调整情绪。然而,在宏观政策和行业内部结构性调整的双重驱动下,医药行业仍展现出明确的投资主线和增长潜力。政策层面,中央经济工作会议强调扩大内需和提振消费,为中药消费品和连锁药店等板块的复苏提供了积极信号。同时,第十批国家组织药品集中带量采购的顺利落地,再次明确了医保资金“腾笼换鸟”以支持创新药发展的长期战略方向。市场估值数据显示,医药行业尽管短期承压,但其相对A股的估值溢价率有所扩大,表明市场对优质医药资产的长期价值和成长性仍抱有较高预期。

创新与消费:行业增长新引擎

在当前市场环境下,医药行业的增长引擎正逐步转向创新和消费两大核心领域。集采政策的常态化和深化,促使企业将更多资源投入到高技术壁垒、高附加值的创新药研发中,以期通过差异化竞争获得市场份额和利润空间。医保资金的节约将持续为创新药发展提供支持,确保了创新驱动的战略地位。另一方面,随着国家层面提振消费政策的落地,以及居民健康意识的提升,医药消费需求有望逐步复苏。品牌中药和连锁药店作为直接受益者,其业绩弹性值得重点关注。报告推荐的组合也印证了这一趋势,涵盖了创新医疗器械、生物制药以及品牌中药等多元化方向,旨在把握行业转型升级中的结构性投资机会。

主要内容

市场动态与政策导向:行业发展核心驱动力

行业表现与估值分析

本周(2024年12月9日至12月13日),医药生物指数表现相对疲软,下跌0.93%,尽管略微跑赢沪深300指数0.07个百分点,但在所有行业中涨跌幅排名第24位,显示出行业整体的弱势。从更长期的视角来看,2024年初至今,医药行业累计下跌7.82%,大幅跑输沪深300指数23.61个百分点,在所有行业中排名第32位,这反映了今年以来医药板块面临的持续调整压力和市场情绪的低迷。

然而,在行业整体承压的背景下,结构性亮点依然存在。本周,线下药店子板块表现尤为突出,上涨6.6%,显示出在消费复苏预期下的强劲弹性。年初至今,医药流通、原料药和化学制剂板块也展现出韧性,分别录得+7.8%、+4.3%和+4.1%的涨幅,位居子板块前列,这可能与这些板块受政策影响相对较小或受益于特定市场需求有关。

在估值方面,本周医药行业估值水平(PE-TTM)为27.86倍,相对全部A股溢价率为82.42%(环比增加2.52个百分点),相对剔除银行后全部A股溢价率为37.41%(环比增加3.27个百分点),相对沪深300溢价率为132.4%(环比增加4.19个百分点)。这些数据表明,尽管行业指数表现不佳,但市场对医药行业的长期价值和成长性仍抱有较高预期,其估值溢价水平有所扩大,暗示了资金对优质医药资产的偏好并未根本改变。

政策支持与集采影响

2024年中央经济工作会议明确提出,将实施更加积极的财政政策和适度宽松的货币政策,全方位扩大内需,大力提振消费,并实施提振消费专项行动。这一宏观政策导向对医药消费领域构成重大利好。中药消费品和连锁药店等板块在今年受到消费下行的影响,跌幅较大。随着刺激消费政策的逐步落地,预计部分医药消费需求有望得到显著提升,从而带动相关板块的业绩恢复和股价弹性。报告重点看好品牌中药和连锁药店的恢复性增长潜力。

在药品集中带量采购方面,第十批国家组织药品集中带量采购于12月12日产生拟中选结果。本批集采共有439家企业申报,涉及778个产品,最终62个品种采购成功,234家企业的385个产品获得拟中选资格。值得注意的是,从最终拟中选结果来看,注射液品种占据了多半。国家医保局将指导各地及中选企业做好中选结果的落地实施工作,确保全国患者能够于2025年4月用上本次集采中选产品。自2018年以来,国家医保局已在十批集采中成功采购435种药品,通过量价交换节省了大量医保资金。这些节省下来的资金将用于支持创新药发展,医保资金“腾笼换鸟”以鼓励创新的政策趋势保持不变,这为创新药企业提供了明确的长期发展空间。

重点推荐组合表现

报告提供了A股、港股、稳健和科创板四个维度的推荐组合,旨在为投资者提供多元化的选择。

- 推荐组合(包括赛诺医疗、恩华药业、上海莱士等)上周整体上涨0.08%,跑赢大盘1.1个百分点,跑赢医药指数1个百分点,显示出较好的超额收益能力。

- 港股组合(包括荣昌生物、和黄医药、科伦博泰生物-B等)上周整体下跌3.1%,跑输大盘3.7个百分点,跑输医药指数1.8个百分点,反映出港股市场医药板块的较大波动性。

- 稳健组合(包括恒瑞医药、新产业、华东医药等)上周整体下跌1.8%,跑输大盘0.8个百分点,跑输医药指数0.9个百分点,显示出在市场调整中的一定抗跌性。

- 科创板组合(包括首药控股-U、泽璟制药-U、圣湘生物等)上周整体上涨0.4%,跑赢大盘1.4个百分点,跑赢医药指数1.4个百分点,体现了科创板创新药企的活跃度和成长潜力。

报告同时提示了医药行业面临的风险,包括政策风险超预期、研发进展不及预期以及业绩不及预期等。

资本市场活动与研发创新:行业活力与未来潜力

行业二级市场表现细览

在行业及个股涨跌情况方面,本周医药生物指数下跌0.93%,跑赢沪深300指数0.07个百分点,行业涨跌幅排名第24。2024年初以来至今,医药行业下跌8.68%,跑输沪深300指数23.31个百分点,行业涨跌幅排名第32。本周医药行业估值水平(PE-TTM)为27.86倍,相对全部A股溢价率为82.42%(+2.52pp),相对剔除银行后全部A股溢价率为37.41%(+3.27pp),相对沪深300溢价率为132.4%(4.19pp)。本周相对表现最好的子板块是线下药店,上涨6.6%。年初至今医药子行业涨跌幅前三名分别是医药流通(+7.8%)、原料药(+4.3%)、化学制剂(+4.1%)。个股方面,本周医药行业A股(包括科创板)有193家股票上涨,286家下跌。涨幅排名前十的个股包括复旦复华(+34.8%)、开开实业(+33.7%)、德展健康(+32.4%)等,而跌幅排名前十的个股则有热景生物(-10.8%)、百利天恒-U(-10.3%)、博腾股份(-10.2%)等。

宏观流动性方面,10月M2同比增长7.5%。短期指标R007加权平均利率近期有所上升,实际上本周与股指倒数空间略有减小,短期流动性偏紧。

资本运作与股权变动

本周医药生物行业的大宗交易活动较为活跃,共有40家公司发生大宗交易,成交总金额达到14.1062亿元。其中,信立泰、可孚医疗和九典制药位列成交额前三名,合计占总成交额的61.72%,显示出机构投资者对部分医药公司的集中交易行为。

在融资融券方面,本周融资买入标的前五名主要集中在大型医药企业和CXO(医药研发合同外包服务)龙头,包括药明康德、康美药业、恒瑞医药、爱尔眼科和康龙化成,表明市场对这些公司的短期看好情绪和资金流入。同时,融券卖出标的前五名也包括药明康德、恒瑞医药等,反映了市场对这些股票存在多空分歧。

此外,报告还统计了医药上市公司的其他资本市场活动。截至2024年12月13日,未来三个月内拟召开股东大会的医药上市公司共有91家,显示出公司治理和决策的持续进行。已公告定增预案但尚未实施的医药上市公司有38家,表明部分公司正在积极寻求通过股权融资来支持其发展战略。未来三个月内有限售股解禁的医药上市公司有26家,这可能对相关股票的流通性和短期股价造成一定影响。本周共有6家医药上市公司股东减持,而股权质押方面,截至12月13日,尔康制药、珍宝岛、海王生物等公司股权质押比例较高,这些数据为投资者提供了评估公司财务风险和股东行为的重要参考。

审批与研发进展

在最新新闻与政策方面,医药行业在审批和新药上市方面持续取得进展。汇宇制药的全资子公司Seacross Pharma (Europe) Ltd.的注射用环磷酰胺获得了爱尔兰药品监管局的上市许可,标志着国产药品在国际市场的拓展。红日药业的伊班膦酸钠注射液通过仿制药一致性评价,提升了其市场竞争力。塞隆药业的子公司湖南塞隆获得了尼可地尔的《化学原料药上市申请批准通知书》,健帆生物的血浆分离器获得了欧盟MDR认证,这些都体现了企业在产品质量和国际化方面的努力。此外,Tarsus Pharmaceuticals和远大医药共同申报的洛替拉纳滴眼液新药在中国上市申请获得受理,预示着新的治疗方案有望进入市场。

研发进展方面,多家公司公布了积极的临床数据和试验批准。基石药业在ASH年会上公布了其ROR1 ADC产品CS5001针对淋巴瘤的最新临床数据,展现了创新疗法的潜力。恒瑞医药的两款新药HRS-3802缓释片和SHR-2173注射液均获得了《药物临床试验批准通知书》,将启动临床试验。迪哲医药的非共价LYN/BTK双靶点抑制剂DZD8586治疗B细胞非霍奇金淋巴瘤的疗效和安全性数据在ASH大会亮相,进一步验证了其研发实力。上海医药的十四烷基硫酸钠注射液和甘李药业的GZR18注射液也分别获得了临床试验批准,其中甘李药业的GZR18注射液获得FDA批准进行II期临床试验,显示了其国际化研发的步伐。以岭药业的连花御屏颗粒获得《药物临床试验批准通知书》,则体现了中药创新在现代医学中的探索。这些研发进展共同构成了医药行业持续创新的活力源泉。

总结

本周医药行业整体市场表现承压,医药生物指数下跌0.93%,年初至今累计

-

利润扭亏为盈,糖尿病治疗矩阵进一步丰富

-

医药行业周报:创新药板块利好频现、Q2多项大会值得期待,持续关注创新药、脑机接口、AI医疗

-

医药行业创新药周报:2026年2月第二周创新药周报

-

化工行业2026年投资策略:周期破晓,材料乘风

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送