-

{{ listItem.name }}快速筛选药品,用摩熵药筛

微信扫一扫-立即使用

微信扫一扫-立即使用

医药:寻找确定性的细分赛道成长

医药:寻找确定性的细分赛道成长

-

下载次数:

2949 次

-

发布机构:

海通国际证券集团有限公司

-

发布日期:

2023-07-03

-

页数:

33页

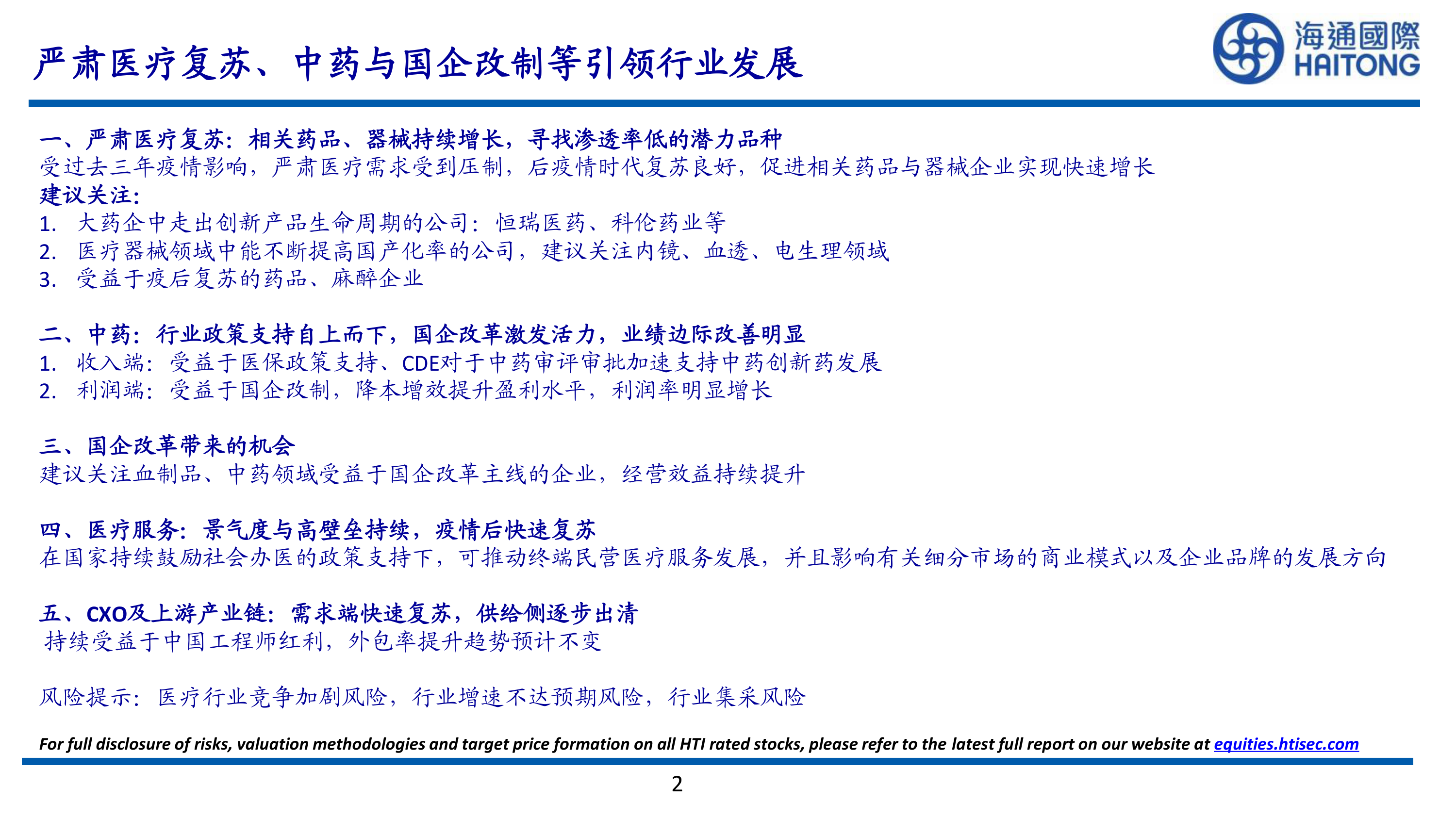

一、严肃医疗复苏:相关药品、器械持续增长,寻找渗透率低的潜力品种

受过去三年疫情影响,严肃医疗需求受到压制,后疫情时代复苏良好,促进相关药品与器械企业实现快速增长

建议关注:

1.大药企中走出创新产品生命周期的公司:恒瑞医药、科伦药业等

2.医疗器械领域中能不断提高国产化率的公司,建议关注内镜、血透、电生理领域

3.受益于疫后复苏的药品、麻醉企业

二、中药:行业政策支持自上而下,国企改革激发活力,业绩边际改善明显

1.收入端:受益于医保政策支持、CDE对于中药审评审批加速支持中药创新药发展

2.利润端:受益于国企改制,降本增效提升盈利水平,利润率明显增长

三、国企改革带来的机会

建议关注血制品、中药领域受益于国企改革主线的企业,经营效益持续提升

四、医疗服务:景气度与高壁垒持续,疫情后快速复苏

在国家持续鼓励社会办医的政策支持下,可推动终端民营医疗服务发展,并且影响有关细分市场的商业模式以及企业品牌的发展方向

五、CXO及上游产业链:需求端快速复苏,供给侧逐步出清

持续受益于中国工程师红利,外包率提升趋势预计不变

风险提示:医疗行业竞争加剧风险,行业增速不达预期风险,行业集采风险

中心思想

行业复苏与政策驱动下的医药市场新格局

本报告核心观点指出,中国医药行业在经历疫情影响后,正迎来全面复苏与结构性增长。严肃医疗需求在后疫情时代强劲反弹,带动相关药品和医疗器械市场持续扩张,尤其是在国产化率提升和创新产品生命周期延长的背景下,细分领域展现出巨大潜力。同时,中药行业在国家医保政策的自上而下支持以及国企改革的深度推进下,创新审评审批加速,企业盈利能力显著改善,焕发出新的活力。

细分赛道投资机遇与风险并存

报告强调,在当前市场环境下,寻找确定性的细分赛道成长是关键。医疗服务领域凭借其高景气度和高壁垒,在疫情后迅速恢复,民营医疗服务发展空间广阔。CXO及上游产业链虽然短期受到生物医药投融资“寒冬”的影响,但长期来看,中国工程师红利和全球外包率提升的趋势不变,头部企业凭借其规模和能力优势,有望在供给侧出清后实现市场份额的进一步提升。报告同时提示了行业竞争加剧、增速不及预期及集采等潜在风险,建议投资者关注具备α属性的优质公司。

主要内容

一、严肃医疗复苏:相关药品、器械持续增长,寻找渗透率低的潜力品种

医院诊疗修复与药品市场表现

过去三年疫情对严肃医疗需求造成压制,但后疫情时代复苏态势良好,推动相关药品与器械企业实现快速增长。数据显示,2020年医院诊疗人次同比下降11.2%,住院人数同比下降13.4%,综合医院门急诊同比下降14.3%,住院病人手术人次同比下降4.0%。然而,2021年随着疫情影响减弱和社会秩序恢复,医院诊疗已修复至2019年疫情前水平。

在药品市场方面,2022年大型成熟药企仍受医保和疫情压制,营收合计同比增长7%,剔除中国生物制药联营企业后,净利润合计同比增长10%。进入2023年第一季度,疫情管控放开后院内用药受到较大冲击,表中公司营收合计下滑9%,利润下滑10%。然而,部分公司表现亮眼,如科伦药业营收增速达25%,人福医药20%,恩华药业19%,这可能与新冠用药及住院增加有关。报告建议关注大药企中走出创新产品生命周期的公司,如恒瑞医药、科伦药业等,以及受益于疫后复苏的药品、麻醉企业。

医疗器械国产化与出海趋势

医疗器械领域正经历国产化率不断提高和产品出海层级逐步提升的趋势。中国医疗器械产品出口已从低端向中高端转变。除了迈瑞医疗、南微医学等传统优势企业,近年来上市的怡和嘉业、美好医疗、海泰新光等公司海外业务收入增速较快。例如,怡和嘉业2022年海外业务收入增速高达159%,海外业务收入占比达到85%;美好医疗2022年海外业务收入占比高达94%。报告建议关注内镜、血透、电生理等领域中能不断提高国产化率的公司。

二、中药:行业政策支持自上而下,国企改革激发活力,业绩边际改善明显

医保政策支持与创新药审评审批加速

中药行业受益于自上而下的政策支持。2021年12月,国家医保局和中医药管理局发布指导意见,将符合条件的中医医药机构纳入医保定点,提高中药和中医医疗服务项目纳入医保支付范围,并指出中医医疗机构可暂不实行DRG付费。医保谈判中,中药纳入医保的比例逐年攀升,从2017-2020年的10%提升至31%。2021年中药医保入围后的中标率(84%)高于西药(53%),且中药医保降价较为温和,显示支付端对中医药的扶持逐步加强。

在创新药审评审批方面,CDE加速支持中药创新药发展。2021年国家药监局累计批准12款中药新药上市,创近5年新高,其中1.1类新药有7个。2022年批准7个中药新药上市,其中4款集中在12月获批。共有10款中药新药提交上市申请,创近5年新高,并有36个中药新药获得临床试验默示许可,其中1类中药创新药25个,2类中药改良型新药11个。

国企改革推动中药企业降本增效

国企改革为中药行业注入新活力。2020年6月中央深改委审议通过《国企改革三年行动方案(2020-2022年)》,提出完善国资监管体制,深化混合所有制改革,健全市场化经营机制。广誉远、太极集团、达仁堂等中药国企实际控制人发生变更,通过股权变更梳理和市场化选举管理层,实现了降本增效。2023年第一季度,以国企改革企业为代表的中药公司净利润实现高速增长,降本增效成果逐步显现。例如,太极集团23Q1归母净利润增速高达991.20%,达仁堂100.80%,东阿阿胶100.90%。

三、国企改革带来的机会

血制品企业受益于国企改革主线

国企改革不仅在中药领域,也在血制品领域带来了显著机会。受益于国企改革主线的企业经营效益持续提升。例如,天坛生物2022年收入42.61亿元,同比增长3.63%,归母净利润8.81亿元,同比增长15.92%,主要得益于销量增加、成本费用控制及子公司持股比例变化。华兰生物血制品收入26.79亿元,同比增长3.14%。博雅生物营收与利润快速增长,2022年归母净利润4.32亿元,同比增长25.45%。派林生物2022年营收24.05亿元,同比增长21.98%,归母净利润5.87亿元,同比增长50.14%,主要系公司优化产品结构,推动提质增效,血制品业务毛利率提升6个百分点。

四、医疗服务:景气度与高壁垒持续,疫情后快速复苏

国家持续鼓励社会办医的政策支持,推动了终端民营医疗服务的发展,并影响了相关细分市场的商业模式和企业品牌发展方向。2023年第一季度,医疗服务行业复苏强劲。尽管1月份仍受放开冲击,但各公司同比均取得较高增速,利润端修复快于收入端。

具体来看,眼科领域,爱尔眼科23Q1收入同比增速20.44%,归母净利润增速27.92%;普瑞眼科收入增速38.73%,归母净利润增速高达334.85%。口腔领域的通策医疗23Q1收入增速3.04%,归母净利润增速1.49%。民营医院方面,国际医学23Q1收入增速247.40%,三星医疗23Q1收入增速13.42%,归母净利润增速63.84%。

五、CXO及上游产业链:需求端快速复苏,供给侧逐步出清

CXO行业分化与龙头优势

2022年是CXO行业短中长期逻辑经受考验的一年,短期受新冠相关收入扰动,中长期受生物医药投融资下滑和中美贸易冲突影响。然而,报告认为2023年CXO基本面逻辑有望向好:估值回落至底部,2023年各公司业绩同比增速预计逐季度向上;新冠相关收入将逐渐出清,大品种药品的持续诞生为头部CDMO带来业绩增长的稳定性;生物医药投融资在美联储结束加息后有望恢复;全球CXO外包率仍在提升,中国CXO全球市占率提升,中国工程师红利仍在。

行业内部出现分化,龙头企业优势凸显。例如,药明康德2022年收入393.5亿元,同比增长72%,归母净利润94.0亿元,同比增长83%;23Q1收入89.6亿元,同比增长5.8%,归母净利润23.0亿元,同比增长14%。康龙化成2022年收入102.7亿元,同比增长38%,归母净利润18.3亿元,同比增长25%;23Q1收入27.2亿元,同比增长29.5%,归母净利润4.4亿元,同比增长20%。凯莱英2022年收入102.6亿元,同比增长121%,归母净利润33.0亿元,同比增长209%;23Q1收入22.5亿元,同比增长22.5%,归母净利润6.3亿元,同比增长26%。报告看好龙头与二三线公司间的能力分化,建议关注药明康德、药明生物、泰格医药、康龙化成、凯莱英等龙头企业,以及普蕊斯、诺思格、泓博医药等从逆境中修复的细分赛道公司。

上游赛道短期承压与α公司机会

上游赛道短期受到行业投融资寒冬影响,业绩增速出现一定分化。工业端客户占比较高、下游以CDMO、生产阶段为主的公司,受投融资传导影响较小。而2022年同期承接新冠业务研发、核酸检测试剂生产相关业务的公司,短期业绩增速仍受到新冠收入出清的扰动。报告认为,以临床前CRO为主要业务的模式动物,受biotech投融资影响最大,适合作为行业景气度恢复的前瞻指标。

例如,奥浦迈2022年收入2.94亿元,同比增长38%;23Q1收入0.68亿元,同比下降7%。毕得医药2022年收入8.34亿元,同比增长38%;23Q1收入2.52亿元,同比增长42%。药康生物2022年收入5.17亿元,同比增长31%;23Q1收入1.4亿元,同比增长21%。报告建议自下而上寻找具备α属性的公司。

总结

本报告对中国医药行业进行了深入分析,指出在后疫情时代,严肃医疗需求复苏、中药政策支持与国企改革、医疗服务景气度持续以及CXO及上游产业链的结构性调整,共同构成了行业发展的主旋律。数据显示,医院诊疗量已恢复至疫情前水平,麻醉药等相关药品需求回升,医疗器械国产化和出海趋势明显。中药行业在医保政策倾斜和审评审批加速下,创新能力增强,国企改革有效提升了企业盈利水平,如太极集团、达仁堂等公司净利润实现高速增长。医疗服务领域在政策鼓励下,民营机构快速复苏,眼科、民营医院等细分赛道表现突出。CXO及上游产业链虽面临短期投融资压力,但长期增长逻辑不变,头部企业有望进一步巩固市场地位。报告建议投资者关注上述细分赛道的确定性成长机会,并警惕行业竞争加剧、增速不达预期及集采等风险。

-

主业走出谷底,关注非瘟疫苗进展

-

HTI医药2025年12月第三周周报:行业高景气,持续关注创新药械产业链

-

海外创新药产业链已呈结构性复苏趋势

-

可孚医疗2025Q3业绩点评:首次覆盖:单三季度高速增长,健耳听力大幅减亏

摩熵咨询是摩熵数科旗下生物医药专业咨询服务品牌,由深耕医药领域多年的专业人士组成,核心成员均来自国际顶级咨询机构和行业标杆企业,涵盖立项、市场、战略、投资等从业背景,依托摩熵数科丰富的外部专家资源及全面的医药全产业链数据库,为客户提供专业咨询服务和定制化解决方案

最新报告

对不起!您还未登录!请登陆后查看!

您今日剩余【10】次下载额度,确定继续吗?

请填写你的需求,我们将尽快与您取得联系

{{nameTip}}

{{companyTip}}

{{telTip}}

{{sms_codeTip}}

{{emailTip}}

{{descriptionTip}}

*请放心填写您的个人信息,该信息仅用于“摩熵咨询报告”的发送